中国与国际住宅市场的估值比较

2013-06-25赵留彦

赵留彦,赵 岩

(1.北京大学经济学院,北京100871;2.国家发改委 价格认证中心,北京100036)

引 言

近年来中国城市房价快速上涨。以中房指数衡量,2012年相对于2005年,北京和上海的房价涨幅均超过了4倍。房价的涨幅不仅远超过CPI涨幅,也远超过了收入的增速。普通消费者感觉到买房的压力越来越大。曾经将房地产业定位为重要经济增长点的决策者也开始对高房价担忧起来,中央和各地针对房地产的调控措施不断出台。

房价变动很大程度上引导着资源的跨行业配置,既涉及到消费者和投资者的切身利益,也是决策者制定房地产政策的基本依据。关于中国的城市房价是否过高存在广泛的争论。不少人认为房价过高了,有害国计民生(况伟大,2009;李遵白,2010)[1-2]。2009年底《福布斯》评选出了全球七大资产泡沫,其中中国的房地产市场名列第二。然而,2009年以后中国的房价仍有不小的涨幅。不过也有人认为中国房价的快速上涨是对经济高增长的合理反应。事实上,住房贵不贵是相对的概念,绝对价格本身或者说是否经历了大幅的上涨并不能成为判断的标准。住房具有消费品和投资品双重属性。作为消费品的住房,是否太贵是相对于居民收入而言的;作为投资品的住房,是否太贵是相对于所有者获得的现金流(租金)而言的。根据资产定价现值公式(Campbell等,1997)[3],房地产的价格应该是预期未来所有时期租金的贴现。由此便产生了衡量房价的两个最常用的指标:“房价收入比”和“房价租金比”。房价收入比即是指一套住房价格与居民家庭年收入之比值,反映了家庭的负担能力。房价租金比指房价与月租金之比值,反映了房屋的投资回报率。

通过房价收入比和房价租金比两个指标,可以比较中国城市住宅市场和发达国家住宅市场的估值水平。由于这两个指标大幅高于欧美成熟市场,人们会认为中国的城市房价过高,然而这种静态比较方法忽略了预期收入或者租金的增长速度。本文基于动态的视角,结合中外未来收入的增长率差异的预期,来评估中国目前的城市房价。

一、中外城市住宅市场的静态比较

2012年12月北京八个城区中新建住宅交易均价为2.45万元/平方米。①搜房网 http://fdc.soufun.com/index/BaiChengIndex.html。而北京代表性家庭的住宅面积为86.43平方米米,正阳一套代表性住房平均价格211.7万元。②北 京2009年人均居住建筑面积为28.81平方米(北京统计局《2009年北京国民经济和社会发展统计公报》)。根据张志忠(2009)[4],北京户均人口2.9人。我们按户均3人计算。收入方面,2012年,北京统计局调查的城镇居民家庭人均可支配收入为3.65万元,③数据来自国家统计局 http://finance.qq.com/a/20130125/002388.htm代表性家庭可支配收入为10.9万元。这样,2012年12月的北京的房价收入比是19.4倍。这意味着,如果家庭收入不变,需要将近20年的全部收入能清偿房款。相同的方法可以计算上海的房价收入比是16倍。深圳的这一比值为17倍。从房价租金比来看,2012年北京的房价租金比达到437,深圳的房价租金比率与北京基本相同,而上海的这一比率则接近了500。这意味着,在中国的一线城市,年租金的收益率仅为 2.6%。

(一)房价收入比率的国际比较

表1列出了中国一线城市的房价收入比值,以及2009年欧美成熟市场中城市房价收入比中值。国外数据来自 Recsei(2010)[5]。美国主要城市的房价收入比中值为2.9,英国城市房价收入比中值为5.1。加拿大、新西兰和澳大利亚这一比值分别为 3.7、5.7 和 6.8。根据 Recsei(2010)的定义,房价收入比超过5被认为是“严重负担不起”,被调查的这5个国家共272个城市中,有23%(62个)的城市房价收入比超过5。所有城市房价收入比中值为3.5。

表1 中国与国际城市的房价收入比

经济中心的城市房价收入比高于本国平均水平。例如在美国纽约和圣地亚哥的这一比值约为6,比本国中值高出1倍。伦敦和悉尼也分别比本国中值高出40%。即使如此,国外经济中心城市的房价收入比也远低于中国的一线城市。被调查的国际城市中,房价收入比超过9的仅有两个城市,分别是加拿大的范库弗峰(9.3)和澳大利亚的悉尼(9.1)。以美英成熟市场参照,跟它们的中值比较,中国的房价收入比高出4~5倍;即使跟它们中的上限比较,也高出1倍有余。

(二)房价租金比率的国际比较

租金是住房投资者每个月所获得的收益,对于自住者而言是享受住房的成本。作为投资品,房价由租金水平决定的。国际上一般认为,房价租金比处于200到250是房产市场运行良好的标准,超过300则被认为是房价过高。以美国为例,1960年代至20世纪末,年租金房价比率介于5%~5.5%之间(扣除业主所承担的物业税),折算成房价租金比是240个月。2007年间之后由于房地产价格彪升,房价租金比也上升,不过2008年以后随着房地产泡沫的破灭这一比率又回落到了长期均值水平。

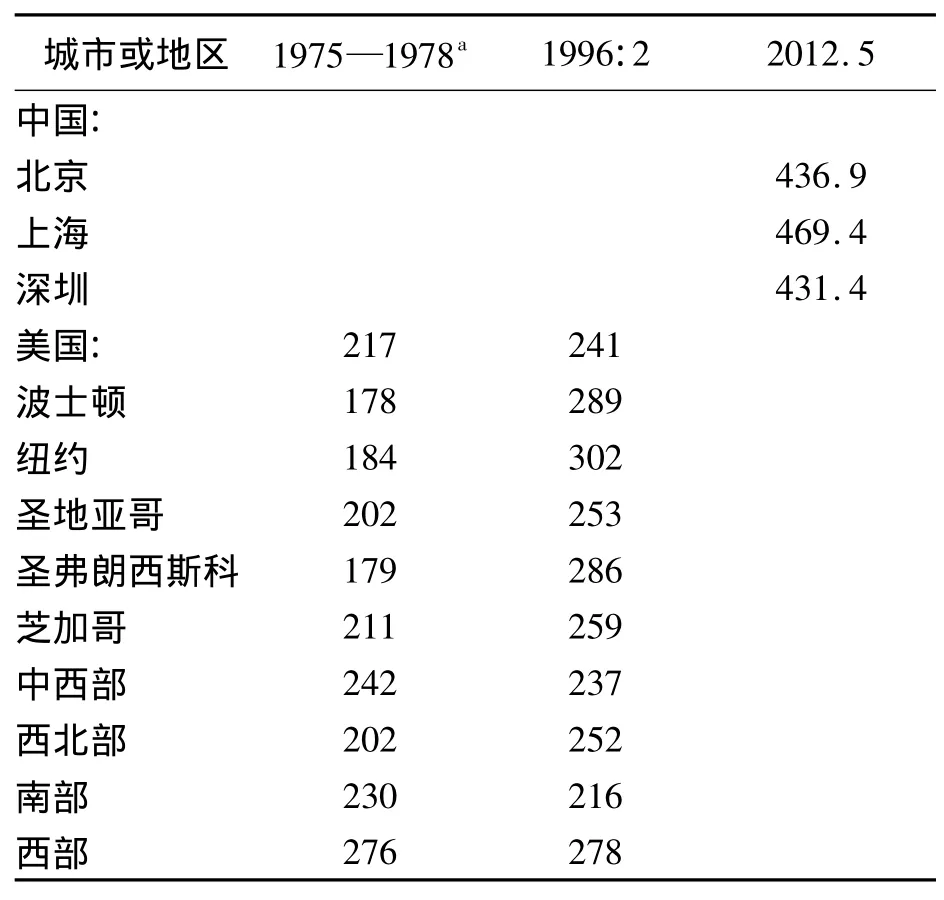

表2是中美主要城市房价租金比率的比较,美国数据来自于 Campbell等(2009)[6]。1970年代中期,美国主要城市住宅的平均房价租金比是200倍左右,2006年上升到250倍左右。其中纽约、波士顿等经济中心更高,约300倍。表明三十年间住宅价格相对于租金上涨更快,房价涨幅平均每年超出租金涨幅0.8%。其中涨幅最大的是纽约,房价租金比由30年前的184涨至302。这样相比1970年代中期,美国的房价更贵了。房价更贵的同时也意味着租金收益率在下降,例如纽约的租金收益率由30年前的6.5%降至4%。即使如此,中国一线城市的房价租金比仍高出美国主要城市大约1倍。

表2 中国城市与美国城市(地区)的房价租金比率

二、中外城市住宅市场的动态比较

(一)收入清偿年限比较

静态比较能使人对中国的房价水平产生直观的认识。不过该方法也存在重要缺陷,它忽略了不同国家居民预期未来收入(进而也决定了未来租金)增长速度方面的差异。预期未来收入增长更快的国家,理应有更高的房价收入比,以及更高的房价租金比。这与股票的估值本质上是一个道理,未来盈利增长更快的企业理应享受更高的市盈率(P/E)。动态分析是中国高房价论点支持者的根本理由——中国经济未来一段时间内的增长速度仍将继续超过发达经济体。

过去近二十年间中国人均名义GDP的增率年均 14.3%——其中9.5% 是实际增长率,4.7%是通货膨胀率(GDP平减指数增长率)。1991—2010年间,北京和上海的人均名义GDP增速与全国平均水平接近,分别为14.9%和14.2%(数据来自CCER中国经济金融数据库)。因为购房贷款是由未来的名义收入偿还的,所以这里收入也采用名义值。假定北京一个有代表性的三口家庭未来收入仍按照14.3%的速度增长,并且家庭购房全部使用贷款,20年期房贷利率为4.75%(以基准利率八折计算)。如果该家庭的收入全部用于归还房贷。这样,要还清212万贷款的本息,需要该家庭未来12.6年的全部可支配收入——这大大低于前面19.4年的静态数字。因为家庭收入增长率高于贷款利息率,所以还款所需的收入期限缩短了。考虑美国城市家庭情况。例如纽约,房价收入比为5.7。二战之后美国的GDP年均增长率是6.8%——其中2.7%是实际增长率,4.1%是通货膨胀率。假定这一增长率仍将维持。美国 30年期房贷款利率为 5.3%(Esswein,2010)[7],这样计算还清一套住宅贷款需要该家庭未来5.5年的全部收入。

即使考虑到未来中国经济和居民收入的高增长速度能够持续,北京家庭要还清房贷仍然比纽约家庭要多花一倍的时间,尽管这时不像静态房价收入比差距那么大了。如果未来北京家庭的收入增速有变化,则清偿房贷所需年数也会改变。如果北京家庭未来的名义收入增速下降至每年10%,则清偿房贷的年限将大幅延长至28年,反之,如果名义收入增速提高到超过14.3%,则清偿房贷的年限将进一步缩。不过,北京家庭还贷的负担若要达到与纽约家庭一样,即花费家庭全部收入未来5.5年便能清偿房贷,则未来5.5年内收入增速必须超过35%。或者说,花费35%的收入未来14.4年便能清偿房贷,则未来14.4年内收入增速必须高达25%。这看起来不太可能。

未来中国城市家庭的收入增长率能否在目前高水平上长期维持?尽管有一些经济学家认为中国能做到——福格尔(2010)就给出了中国未来30年高速增长的预测——然而这无疑是十分乐观的估计[8]。这样的话,从改革开放开始的中国高增长期的持续时间将远超过任何一个工业化国家的高增长期。日本二战后高增长也仅维持40年。即使中国经济总体的高增长能够持续同样长时间,随着中国城镇化和工业化的完成,以及人口红利的丧失和老龄化的加剧,未来的中国经济很可能会与当前的成熟经济体一样,进入一个较低而平稳的增长时期。届时,中国房地产等资产价格的高估值也将结束,只能享受近似于成熟经济体的估值水平。

设定14.3%的名义收入增幅还能维持n年,n年之后名义收入增幅将至8%(扣除正常物价因素外,实际GDP增幅约为4%,大致是发达经济体繁荣年代的增长率),这样北京家庭以35%的收入比例还清房贷所需年数将随n反向变化。例如,如果目前的高增长仅能持续5年,北京家庭还清房贷需要29年;如果高增长仅能持续10年,还清房贷需要25年。

(二)租金清偿年限比较

即使使用动态方法衡量,另一个指标——房价租金比率与发达市场相比也显得过高。同样假定一个纽约家庭的收入增长率是6.8%,房贷利率是5.3%。要使用租金来还清全部住房贷款,纽约家庭需要未来256个月(约21年)的全部租金收入。而北京家庭要想也使用未来21年的全部租金收入便能还清房款,则这一时期内房租的年增长率要达到11.7%。这一增长率略低于过去二十年间的收入增长率。尽管乐观预期下家庭平均收入增幅可能达到这一数字,然而由于折旧增加和新增住房条件改善,一般而言原有固定质量住宅的租金增速会落后于收入增速。从过去的经验看也是如此。尽管过去二十年间北京人均GDP增幅年均14.9%,然而房租的增长率却低得多。以中原地产发布的北京市中高档住宅租赁指数为例,2005年之后年增长率为8.2%。仅略高于通货膨胀,而低于同期人均GDP涨幅,也远低于同期住宅价格涨幅。

如果北京固定质量的住房未来的房租增长率维持8%,则要使用租金来清偿住房贷款,北京家庭需要未来29年的全部租金收入。如果北京家庭也希望像纽约一样做到能用21年的租金便能清偿房贷,那么北京的房价租金比应为310,房价应比现实价格降低29.5%,达到151万元——这一估值水平与使用投资收益率得到结果基本相同。

结 论

静态比较,中国的城市住宅价格毫无疑问过高了。即使考虑到中国未来收入增长率将继续高于发达国家的预期,国内城市住宅价格的高估程度仍然是明显高估的。从房价收入比来看,目前北京、上海等一线城市的房价即使在十分乐观的经济预期下,也比国际标准更贵。如果像纽约住房的估值一样,北京家庭也希望做到能用35%的家庭收入未来14.4年便可以清偿房贷,或者使用未来21年的租金便可以清偿房贷,那么两种假想情形下可以实现:(1)当前北京平均房价下降约30%。(2)未来名义收入高速增长。如前文计算,这要求2025年以前人均名义收入增速要高达25%。而即使是过去二十年间的高速增长期,北京的人均GDP增长率也不过14.9%。这说明,除非发生严重的通货膨胀,否则仅靠实际收入的增长几乎是不可能达到的。

如果我们接受房地产市场的理性假说,那就只有一个因素可以解释这种过高的房价——未来较高的名义收入增长,事实上,房地产市场的交易者很少会有人对未来的人均实际收入增长抱太乐观的预期,高的名义收入增长主要源于高通货膨胀预期。过去几年间,高的货币增长率以及由此导致的通货膨胀使得人们将房产视作重要的保值投资品。例如仅在过去四年间,中国的货币总量便增长了一倍。持续的通货膨胀以及储蓄的负利率使得人们相信,持有货币是个糟糕的选择,持有房产则要好得多,因为即使目前价格过高,但随着总体物价水平和名义收入的增长,未来的还款压力会越来越小。

综合而言,目前高企的房价部分程度上是中国经济未来高速增长预期的体现,但我们认为更多还是源于高通货膨胀预期。如果未来中国城市居民的实际收入增长达不到乐观预期,或者中国政府能够强力控制通货膨胀,那么目前的房价仍然是大幅高估的。过高的房价自然不受欢迎,它除了降低无房者的福利,还会扭曲资源配置,降低城市竞争力。根据我们分析思路,平抑房价的政策也只能是收紧货币供应,降低居民的通货膨胀预期。

最后应该说明的是,对于中国长期收入增长的预测是困难的,因而关于房价动态估值的比较依赖于一些高度简化的假定,比如:第一,中国和发达国家的名义收入增长率分别维持历史的均值增长率,利率也维持历史均值水平。这种预测可能存在大的误差,不过如果使用过去二十年中国的增长率来预测未来是偏于乐观的话,这种简化的假定只会强化关于中国城市房价高估的结论。第二,以上分析中比较的是中外家庭关于住房的偿付能力,而忽略了住房质量的差异。一般而言,中国城市住宅的面积小于成熟国家,并且中国住宅仅具有有限年限的产权。考虑到住房质量的差异之后,会进一步强化中国城市房价高估的结论。

[1]况伟大.住房特性、物业税与房价[J].经济研究,2009,(4):151-160.

[2]李遵白.高房价支撑政策中的利益困局分析[J].中国软科学,2010,(4):37-43.

[3]CAMPBELL,JOHN Y,ANDREW,LO W and MACKINLAY C.The Econometrics of Financial Markets[M].New York:Princeton University Press,1997.

[4]张志忠.中国七大中心城市人口资源大调查[EB/OL].http://www.china.com.cn/chinese/2002/Dec/247418.htm.

[5]RECSEI T.6th Annual Demographia International Housing Affordability Survey[EB/OL].2010.http://www.demographia.com/dhi.pdf.

[6]CAMPBELL S D,DAVIS M A,GALLIN J and MARTIN R F.What Moves Housing Markets:A Variance Decomposition of the Rent Price Ratio[J].Journal of Urban Economics,2009,66:90-102.

[7]ESSWEIN P M.Should You Buy or Rent?[J].Kiplinger's Personal Fiannce,2010,4:73-74.

[8][美]罗伯特·福格尔.2040年的世界经济发展前景——兼对中国和印度预测的解释[J].经济社会体制比较,2010,(2):38-43.