我国上市公司资本结构动态调整的实证研究①

2013-06-01邢天才

邢天才,袁 野

(东北财经大学金融学院,辽宁 大连 116025)

公司是否存在目标资本结构以及是否对资本结构进行动态调整一直是资本结构研究争论的焦点。在我国特殊的制度环境下,由于债券市场的不发达,公司更多的是通过股权方式进行融资,这直接导致了公司资本结构严重失衡,阻碍了公司的长期发展。因此,对上市公司资本结构动态调整进行深入研究具有很强的现实意义:一方面它有利于企业管理层建立目标资本结构的意识,另一方面它还有利于企业建立资本结构的动态优化机制,这都直接关系着企业投融资决策制定的合理性和有效性以及企业长期价值的增长[1]。

一、文献综述

权衡理论认为公司存在目标资本结构,并且在一段时间内实际杠杆率会逐渐向最优杠杆率调整[2-3]。如 Flannery 和Rangan[4]在 Banerjee 等[5]构建的资本结构动态计量模型的基础上,通过改变之前对一些变量的不合理的假设,同样证明了公司不断向目标杠杆率进行动态调整这一结论。另外,他们还指出如果要检验公司的资本结构变化是否符合权衡理论,应首先对资本结构的动态调整速度进行估计。

然而,啄序理论和惰性理论等均反对动态权衡理论的观点。如Frank和Goyal[6]提出了有关啄序理论对资本结构的检验模型,认为公司的资金缺口变量是影响资本结构变化唯一重要的因素。之后,Lemmon和Zender[7]对啄序理论进行了修正,认为如果公司存在资金盈余,则会倾向于利用多余的资金来偿还未付清的债务,以增强未来债务融资的能力。同样,Welch[8]在否定公司目标杠杆率的基础上,提出了惰性理论,认为管理层大多只是被动地接受股价波动带来的杠杆率的变化。

国内有关资本结构动态调整的研究主要有:王志强和洪艺珣[9]通过变量反转效应的检验,表明公司具有抵消或消除由资金缺口及股价波动所导致的资本结构偏离的动机。黄辉[1]则认为资本结构向上和向下的调整速度是不同的,并且对于我国上市公司来说,向上调整速度显著低于向下调整速度。

以上研究表明,国外对资本结构动态调整的研究已经取得了一定的进展,在此基础上,国内学者通过实证研究基本证实了我国上市公司资本结构的动态调整。但仍需注意以下几点:第一,对于像我国这样一个处于转轨中的发展中国家来说,目标杠杆率的确定还需特别考虑行业因素、公司治理和制度体系等因素。第二,虽然我国上市公司资本结构向上调整速度显著低于向下调整速度,但它是否支持权衡理论,还需进一步研究。第三,在惰性理论的基础上,测算出杠杆率对股价效应的调整速度对目标杠杆率的动态管理也是十分重要的。针对以上问题,本文在测算出我国上市公司资本结构动态调整速度的基础上,将进一步说明资本结构的变化特点。

二、研究设计

1.样本的选取

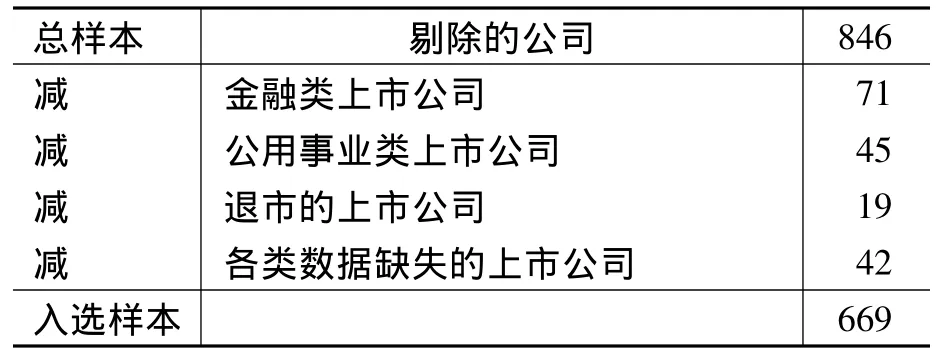

本文的研究样本是1984—1999年我国发行A股,财务报表以人民币为计价单位的846家上市公司,剔除金融类和公用事业类上市公司,剔除由于并购、违约、绩效低劣等原因退市的上市公司,以及数据无法获得的上市公司,共获得669家上市公司作为研究样本 (如表1所示)。

表1 样本选择过程

财务数据来自于数据库Compustat公布的上述669家上市公司2001—2010年财务报表的年度数据;公司股本数据来自RESSET金融研究数据库;股票收益数据来自国泰君安数据库;部分数据缺失样本的数据,通过RESSET数据库检索补充完整。

2.变量的选取

变量的选取和定义主要依据Frank和Goyal[10],除此之外本文还添加了公司治理变量与制度变量 (如表2所示)。

表2 变量的选取和定义

3.模型的构建

本章采用系统GMM估计方法,并选择杠杆率的滞后变量和影响杠杆率的特征向量作为工具变量。

(1)理论模型的阐述

本文采用 Flannery和Rangan[4]提出的资本结构局部调整模型来检验我国上市公司资本结构的动态调整。)

其中,α1指杠杆率的调整速度,εi,t+1指残差。如果杠杆率的调整速度等于1,那么,此模型称作杠杆率完全调整模型;如果α1在 (0,1)之间,这说明由于调整成本的存在,那么公司依据的是杠杆率局部调整模型。

(2)实证模型的构建

本文假设公司的目标杠杆率是主要取决于以上一系列特征变量的线性函数,如式 (2)所示。

将式 (2)代入式 (1),整理后得到:

三、实证研究结果及分析

1.全样本分析结果

首先,本文采用系统GMM估计方法对式(3) 进行回归分析,并选取 Fi,t和TDMi,t作为工具变量,①该模型的扰动项不存在自相关,并且所有工具变量均有效。回归结果如表3所示。我们看到,TDMi,t的估计系数为0.5145,并且十分显著,由此得出我国上市公司资本结构的调整速度为0.4855(1-0.5145),这表明公司仅需一年的时间就可弥补实际杠杆率与目标杠杆率之间缺口的一半左右。可见,上市公司较快的调整速度比较符合权衡理论。

表3 杠杆率局部调整模型分析结果

其次,资产有形性和独立董事比例对TDMi,t+1产生显著的负向影响,其中资产有形性对杠杆率的影响最大,系数为-0.1649。以资产有形性为例,有形资产价值减小,TD增 大,(TD-TDMi,t)增大,因为调整速度系数 > 0,(TDMi,t+1-TDMi,t)也随之增大,所以 TDMi,t+1增大,可见资产有形性与TDMi,t+1是负向的关系。

而公司规模、股票收益率、政府管制对TDMi,t+1产生显著的正向影响,且政府管制对杠杆率的影响最大,系数分别为0.3317和0.3878。以公司规模为例,公司规模越大,TD增大, (TD-TDMi,t) 增大,因为调整速度系数 > 0, (TDMi,t+1-TDMi,t)也随之增大,所以 TDMi,t+1增大,可见,公司规模与TDMi,t+1是正向的关系。

2.杠杆率均值回归的检验分析结果

在表3结果分析的基础上,下面把杠杆率的滞后变量 (TDMi,t)分成小于25%分位数、小于50%分位数、大于50%分位数和大于75%分位数四组进行回归检验,目的是检验我国上市公司的杠杆率是否存在均值回归的现象,检验结果如表4所示。

表4 杠杆率均值回归的分析结果

表4的回归结果表明,TDMi,t大于75%分位数的公司的调整速度为0.9810,几乎接近100%。可见,公司的债务比例越大,杠杆率的调整速度越大,因为债务比例过高的公司别无选择,只能迅速降低杠杆率,进而降低财务困境成本,以免陷入破产困境。但是,从低杠杆率公司的数据来看,其结果并不像高杠杆率公司那样明显,资本结构向上调整的速度较慢。可能的原因有三点:一是管理层不愿意快速增加债务比例而增加风险,进而加重对管理层的约束和限制。二是因当期杠杆率较低,公司并不打算立即增加债务比例,目的是可以缓解公司未来债务融资的压力。三是我国上市公司股权融资受到的摩擦程度比债务融资的摩擦程度小,这也是上市公司股权融资偏好的原因之一[1]。为此,虽然高杠杆率公司和低杠杆率公司的资本结构调整速度具有非对称性,但是我们无法确定我国上市公司较快的杠杆率调整速度是由杠杆率均值回归所决定的。

四、稳健性检验

为了进一步证明权衡理论对我国上市公司资本结构动态调整的解释能力,本节需要检验啄序理论和惰性理论是否能够强有力地解释或部分解释上市公司资本结构的变化特点。

1.啄序理论模型的检验

(1)啄序理论模型的分析结果

Frank和Goyal[6]提出的啄序理论模型认为公司的资金缺口变量是影响杠杆率变化唯一重要的因素,并且该变量会抵消其他变量对杠杆率变化的影响,见式 (4)和式 (5)。

其中,FINDEFi,t是公司的资金缺口变量,其计算公式为:

FINDEFi,t=(股利支付+投资额+营运资金的变化-内部现金流)/总资产

该模型同样采用系统GMM的估计方法,并将 TDMi,t和Fi,t作为工具变量,检验结果如表 5所示。比较第 (1)列和第 (2)列,杠杆率的调整速度较快 (每年约 25%),且 TDMi,t对TDAi,t+1的影响十分显著。加入 FINDEFi,t这一变量后,虽然 FINDEFi,t对 TDAi,t+1的影响十分显著,但系数为零,而且加入前后各变量系数的符号、大小以及对TDAi,t+1影响的显著性均没有发生明显的变化。同样,比较第 (3)列和第 (4)列,FINDEFi,t的系数也为零,但影响不显著。和前两列相同的是,加入FINDEFi,t后也依然没有改变各变量系数的符号、大小以及对TDMi,t+1影响的显著性。此外,引入FINDEFi,t后都未能较大幅度地降低杠杆率的调整速度。所以,从对我国上市公司资本结构的影响来看,虽然资金缺口变量为资本结构动态调整提供了一定的数据信息,但此变量未能很好地解释公司向目标杠杆率调整的现象,可见啄序理论仅可以归为广义权衡理论中的一个特例[6]。

表5 啄序理论模型的分析结果

(2)LZ理论的检验

Lemmon 和Zender[7](LZ 理论)对啄序理论进行了修正,认为公司可以忍受的最大债务比例是不同的,如果存在资金盈余,公司会倾向于利用多余的现金来偿还未付清的债务,进而增加未来债务融资的能力。但在权衡理论的框架下,较高杠杆率的公司不存在可以进一步提高债务比例的任何空间,唯有降低杠杆率来维持经营;而对于较低杠杆率的公司来说,如果存在资金缺口,公司将逐渐靠近目标杠杆率 (较高的杠杆率);相反,如果存在资金盈余,公司将利用多余的现金进行股票回购,这两种情况都可导致低杠杆率公司的实际杠杆率呈现上升的趋势。

表6 LZ理论的分析结果

从三组低杠杆率公司的数据来看,随着资金缺口数量的增加,上市公司前后两期杠杆率账面价值的变化随之增大,从而下一期杠杆率也随之增大,意味着杠杆率较低的公司倾向于发行更多债务。重要的是,虽然资金盈余的公司可以选择利用多余的现金支付未偿清的债务 (FINDEF小于33%),但结果恰恰相反,这类公司仍然选择增加其杠杆率,而不是进一步储备债务融资的能力,由此可以得出啄序理论也无法解释低杠杆率公司资本结构的变化。

总的来说,虽然啄序理论为本文提供了有关我国上市公司资本结构变化的信息,但该理论很难对上市公司杠杆率的动态调整产生一定的说服力,并且通过对较高和较低杠杆率公司资本结构的变化进行实证分析和对比,更加能够肯定我国上市公司资本结构的动态调整比较符合权衡理论。

2.惰性理论模型的检验

Welch[8]也不认同权衡理论的观点,在否定公司目标杠杆率存在的基础上,提出了惰性理论,认为管理层大多只是被动地接受股票价格波动带来的杠杆率市场价值的变化,而未对资本结构进行主动调整,见式 (6)和式 (7)。

其中,IDRi,t+1指隐含债务比例,等于 Di,t/[Di,t+Si,tPi,t( ˜ 1+Ri,t+1)]。这里,IDRi,t+1的内在含义是指假设下一期管理层不刻意去改变Di,t和Si,t的条件下,股价波动对杠杆率的硬性影响。变量指在t至t+1期间,公司i股票可实现的历史报酬率。为了更加明确以上模型对资本结构变化产生的影响,我们假设管理层会主动调整杠杆率来抵消股价波动对杠杆率的局部影响,如式 (8)所示。

将式 (8)整理后得到:

其中,λ2是杠杆率对股价效应的调整速度;SPEi,t+1是股票价格效应,定义为股价的非预期波动对杠杆率的影响,见式 (10)。

表7给出了对式 (6)、(7)和(9)的检验结果。前3列均采用固定效应面板分析方法,而第 (4)列采用系统GMM估计方法。第 (1)列的结果表明 TDMi,t和IDRi,t+1的系数都显著大于零,且不等于1,这表明我国上市公司资本结构的动态调整不符合惰性理论模型的结论。在第t期末股价的波动效应未能被杠杆率的动态调整完全抵消,而是以残差的形式嵌入下一期杠杆率的滞后变量 (TDMi,t)里。第 (2)列引入了 Fi,t,IDRi,t+1的系数表明管理层对资本结构的动态调整抵消了杠杆率受到的市场影响的59.4%(1-0.4060)。

从式 (10)得知,IDRi,t+1包括两部分:SPEi,t+1和TDMi,t,那么究竟哪一部分的调整幅度更大呢?于是我们对第 (3)列和第 (4)列进行检验,结果表明以上两部分的系数都很显著,且相差不大。以第 (4)列为例,TDMi,t的系数 (0.7884)表明上市公司的资本结构以21.16%(1-0.7884)的较快速度向目标杠杆率靠拢;SPEi,t+1的系数 (0.4333)表明当期管理层对资本结构的调整就可抵消股价波动对其影响的56.67%,而下一期股价的净效应将传递给TDMi,t,并每年以 21.16%(λ1)的速度降低。

可见,与Flannery和Rangan的实证结果相同的是,股价波动对公司杠杆率的市场价值仅是产生较为短暂的影响。但不同之处在于我国股价波动效应对杠杆率的影响更加短暂,并且管理层更加积极主动地对杠杆率进行调整。所以,惰性理论模型的分析结果强有力地反驳了Welch的观点。

表7 惰性理论模型的分析结果

五、结 论

本文得到的研究结论如下:

首先,我国上市公司资本结构的调整速度为48.55%,较快的调整速度表明我国资本市场的摩擦程度并不比西方有些国家大。

其次,虽然高杠杆率公司和低杠杆率公司都能较快地调整当期杠杆率偏离目标杠杆率的缺口,但高杠杆率公司和低杠杆率公司的资本结构调整速度具有非对称性,由此我们也无法确定我国上市公司较快的杠杆率调整速度是由杠杆率均值回归所决定的。

最后,通过对啄序理论和惰性理论模型的进一步检验,其结果更加能够确定我国上市公司资本结构的动态调整比较支持权衡理论。

目前,在我国逐步推广公司债注册制试点、积极推动债券市场创新的背景下,应进一步完善公司破产制度,规范信用评级机构,建立社会信用体系。同时确立合理的融资决策目标,建立资本结构的动态优化机制,对于企业有效制定投融资决策也是十分重要的。

[1]黄辉.中国上市公司资本结构动态调整:速度、路径与效率[M].成都:西南财经大学出版社,2012.10,203-206.

[2]Taggart, R.A.A ModelofCorporate Financing Decisions[J].Journal of Finance,1977,32(5):1467-1484.

[3]Opler, T.C.,Titman,S.FinancialDistress and Corporate Performance[J].Journal of Finance,1994,(49):1015-1040.

[4]Flannery, M.J.,Rangan,K.P.PartialAdjustment toward TargetCapitalStructures [J].Journalof Financial Economics,2006,79(3):469-506.

[5]Banerjee, S., Heshmati, A., Wihlborg, C.The DynamicsofCapitalStructure [J].Research in Banking and Finance,2004,4(1):275-297.

[6]Frank, M.,Goyal,V.TestingthePeckingOrder Theory of Capital Structure[J].Journal of Financial Economics,2003,67(2):217-248.

[7]Lemmon,M.,Zender,J.Debt Capacity and Tests of Capital Structure Theories[R].University of Utah and University of Colorado Working Paper,2004.

[8]Welch,I.Capital Structure and Stock Returns[J].Journal of Political Economy,2004,(112):106-131.

[9]王志强,洪艺珣.中国上市公司资本结构的长期动态调整[J]. 会计研究,2009,(6):50-56.

[10]Frank, M.Z., Goyal, V.K.Capital Structure Decisions:Which Factors Are Reliably Important?[J].Financial Management,2009(Spring):1-37.