基于博弈论视角的我国上市公司会计信息失真分析

2013-05-19李艳娟

李艳娟

(云南科技信息职业技术学院,云南 昆明 730021)

在全球化经济时代,公司的力量是所向披靡的。过去的几百年里,世界一直被改变,但是人们并没有意识到,改变这个世界的根本性推动力量是公司。现代社会的基础也是公司,公司无处不在,公司的影响也无处不在,政治、经济、文化、体育乃至于战争……现代公司的效率甚至强于军队,公司不同于军队,采用强制性的管理,而是从内在产生效率,正如亚当·斯密所言,交易是人的天性。公司创造了财富,公司造就了繁荣,美国今天的世界霸主也是基于自由企业的推动。公司的本质并不是本文所要讨论的,但是这是引出本文的大前提,公司并不是社会责任机构,公司产生的强大力量是源于对于利益的追求。换言之,有着法人地位的公司是自私的,没有法律的制约,公司将会不择手段谋求财富。

上市公司动辄运转数以百亿计的财富,《公司法》和《证券法》是制约他们获得利益的手段,因此,从根本上讲,上市公司和资本市场存在着博弈关系。公司会计信息报表是公司的语言,是投资者唯一能够读懂公司的途径,上市公司为了自身的利益考虑,常常通过制造虚假的会计信息,误导投资者,损害投资者的利益,自己却谋取了非法的利益。因此,公司是个危险的家伙,美国普强公司的新药舞弊案几乎致人死亡;美国安然公司会计信息造假几乎使数以万计的投资者破产;日本IHI被证监会开出了1500万美元的高额罚单;印度软件巨头萨蒂扬软件技术有限公司的巨额财务造假造成了股价的暴跌。我国上市公司会计信息披露机制还不够完善,在我国,上市公司信息披露失真现象更是层出不穷,上市公司会计信息披露中大量虚假会计信息的存在,损害了投资者的信心,扰乱了证券市场的运行秩序,破坏了证券市场的透明性和公平性原则,阻碍了资本市场的规范发展,有限社会资源得不到优化配置,给社会和经济发展造成了极大的危害。

上市公司会计信息披露本质上是一个博弈的过程,投资者希望上市公司能够最大限度地披露自己的全部信息,上市公司希望市场和投资者能够一无所知,全部相信公司披露的对于公司本身有利的信息。上市公司为了自身的利益,始终都在与监管机构进行博弈,利用虚假信息来掩盖公司的真相。本文就从博弈论的角度来分析上市公司会计信息失真的现象,并且提出相应的治理对策。

一、会计信息失真的理论分析

1.上市公司会计信息披露概述

所谓上市公司会计信息披露,是指依据国家法律的有关规定,上市公司按照一定的程序及规范的报告格式,以适当的方式向证券管理机构及投资者完全公开该上市公司与证券发行、交易相关的会计信息资料的行为。

我国《企业会计准则》对会计信息质量提出如下要求:

可靠性,会计信息内容真实可靠,完整准确;

相关性,指有助于投资者对企业过去、现在或未来的情况做出评价或预测;

可理解性,投资者应该能够容易理解会计信息的内容,这就要求会计信息内容清晰明了,易于理解;

可比性,要求企业提供的会计信息应当有着一致的标准,相互可比;

实质性,实质重于形式,要依据经济实质,不应该拘泥于法律条文;

重要性,要反映出企业相关的一切重要内容;

谨慎性,公司进行会计确认、计量和报告时保持应有的谨慎,充分考虑到各种风险;

及时性,会计信息披露不得延迟或者提前。

我国上市公司会计信息披露体系主要包括《公司法》、《证券法》、《会计法》和《会计注册师法》等四个层次的综合体系,具体的结构如图1所示:

图1 我国上市公司会计信息披露规范体系

2.委托代理理论

委托代理关系是产生会计信息博弈的根源,换言之,从根本上说,会计信息失真就是由委托代理关系而引起的。委托代理理论以非对称信息博弈论为基础,已经成为现代公司公司治理的逻辑起点。事实上,从广义上来说,现代社会的大生产和社会专业分工细化的各个方面都离不开委托代理理论,该理论已经渗透到政治、经济和文化的各个领域。对于现代企业来说,企业所有人为了实现企业财富的最大化。而职业经理人的根本目的却是为了实现自身利益的最大化,这就产生了二者利益之间的冲突,如果缺乏约束,代理人就会利用职权谋取私利。我们已经说过,委托代理理论就是为了解决代理人和所有人之间的目标冲突问题。会计信息是委托代理关系的基础,在委托代理关系的形成、执行和解除过程中具有重要作用,是连接企业和资本市场的重要工具。

3.信息不对称理论

信息不对称理论为会计信息造假提供了理论基础,在市场中,信息充分者处于优势地位,不充分一方处于劣势地位,在企业中,由于委托人不能完全观察到代理人的活动,就产生了信息不对称现象。由于会计信息不对称,这才导致了后来的会计信息的博弈。

4.博弈论

博弈论是指面对特定的环境条件,决策主体在一定的规则约束下,依靠所掌握的信息,进行行为或策略选择且加以实施,并取得相应结果或收益的过程。也就是,当一个主体的选择受到其他主体选择的影响,而且反过来影响到其他主体选择时的决策问题和均衡问题。上市公司会计信息失真的利益相关者之间有着广泛的博弈关系,而博弈论也是在委托代理理论和信息不对称理论的基础上来研究会计信息失真的问题的。为了谋求自己利益的最大化,相关利益主体都会利用信息优势来选择最优方案,这就构成了相关主体的博弈关系,我们将通过具体的经济学模型来分析各方博弈的具体概率,以求具体进行论证。

二、上市公司会计信息失真的博弈分析模型

1.分析模型的建立

上市公司管理层、证监会和会计师事务所是上市公司信息披露失真的直接利益相关主体,我们在这里建立起一个三方模型来进行分析,如图2所示:

图2 三方博弈模型

我们假设模型中的参与各方都是理性的,能够在约束下做出最优化的决策,上市公司有造假和不造假两种选择,证监会有监管和不监管两种选择,会计师事务所有违规和不违规两种选择。各方获得的信息都是不对称的,不能完全了解对方的行动选择。我们将会从以下三个方面做具体的分析。

(1)上市公司与证监会之间的博弈

上市公司和证监会之间的策略组合将会有四种选择:监管,造假;监管,不造假;不监管,造假;不监管,不造假。矩阵如下:

?

R表示正常收益,R1表示造假的额外收益,C1表示监管成本,X1表示造假的负效用。F1表示上市公司受到的惩罚成本。

根据矩阵,我们得出上市公司的期望收益函数和证监会的期望收益函数:

上面两式分别对α1,β1求导,并且令其为零,联立方程组,得出上市公司和证监会的最优概率α1最优为C1/F1+X1和β1最优为R1/F1,这就是纳什均衡。上市公司以他们的最优概率进行造假,证监会以他们的最优概率进行监管。

(2)上市公司和会计师事务所之间的博弈

同样,这里也存在着四种博弈组合。矩阵如下:

?

其中,S1表示会计师事务所造假获得的额外收益,F2表示其因违规受到的惩罚,λ1表示上市公司造假曝光概率,λ2表示会计师事务所违规曝光概率,λ3表示上市公司管理层没有被发现造假的概率,C2表示会计师事务所的审计成本,G表示会计师事务所拒绝造假的损失。通过矩阵分别得到期望函数,然后对于期望函数分别求导,联立方程组(方法同上),得到上市公司的最优造假概率α2,最优为C2/(λ2F2-S1-G)和会计师事务所的最优监管概率λ3,最优为R1/(λ3R1+λ1F1-R1)。

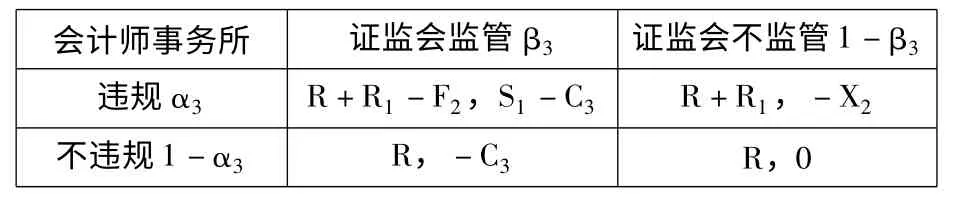

(3)会计师事务所与证监会之间的博弈

相应的矩阵如下:

?

其中,X2表示违规给社会带来的负效应,C3表示证监会查处违规的成本。

我们同样根据矩阵得出会计师事务所和证监会的期望收益函数,然后分别对α3、β3进行求导,使其为零,并且联立方程组(过程同上,不再累述)。

最终,我们得到了会计师事务所最优违规概率α3,最优为C3/(F2+X2),证监会的最优监管概率β3,最优为S1/F2。

2.上市公司会计信息造假的原因分析

根据亚当·斯密的理论,经济人追求自身利益的最大化,对于企业会计信息生产活动而言,作为经济人的各参与主体追求的潜在目标是自身效用最大化。众所周知,会计信息造假带来的是短期的收益,抑或是弥补上市公司的损失,上市公司管理层选择造假与否,关键看收益,在制度惩处的情况下,产生的最终收益大小关系取决于企业在会计信息失真情况下所获得违规收益大小。

根据上面我们的经济模型,我们可以得出这样的结论:

从上市公司和证监会来看,证监会的监管概率为R1/F1,上市公司的造假概率为C1/F1+X1,而往往上市公司的虚构利润动辄数亿元,证监会罚没的资本不足百万元,增大了证监会的监管频率,证监会的监管成本又很高,这就使上市公司在博弈中选择理性的造假行为。

从上市公司和会计师事务所方面看,上市公司的造假概率为C2/(λ2F2-S1-G),会计师事务所以λ3R1/(λ3R1+λ1F1-R1)的概率违规,现在证监会监管松懈,上市公司造假泛滥,会计师事务所被查出的概率很小,惩罚力度也很小,但是收益却很大,所以会计师事务所也会选择理性的造假博弈。

从证监会与会计师事务所的博弈来看,会计师事务所最优违规概率为α3,最优为C3/(F2+X2),证监会的最优监管概率β3,最优为S1/F2,目前证监会的处罚在减小,串谋造假的收益在增加,这只能迫使证监会加大监管概率,而会计师事务所则是选择合谋造假。

究其根本原因,由于我国证监会监管效率低下,几十万元的惩罚成本大大低于上市公司数以亿计的违规收入,造假成本过低,收益远远大于成本,才导致了上市公司会计信息造假的泛滥。

三、结论和治理建议

本文从博弈论的角度对于上市公司会计信息失真的现象进行了分析,通过建立博弈模型具体分析,并且得出了如下结论:我国上市公司会计信息失真之所以如此泛滥,根本上是因为造假成本过低、造假收益巨大造成的。只有提高上市公司的造价成本,才能遏制这种现象。

由于委托代理关系、信息不对称和各个利益相关主体的存在,会计信息披露存在着不可避免的博弈关系,这就要求我们采用相关的治理对策。我们从强化会计信息主题监督、完善公司治理结构、强化外部监管和加大惩罚力度等三个方面来讨论。

本文提出了三点治理对策,以供参考:一是强化会计信息需求者的主体地位,以需求拉动供给,提升参加博弈市场投资者的理性;二是从公司治理入手,优化股权结构,完善董事会和监事会职能,强化公司的内部控制;三是完善外部监管,加大惩罚力度,提高罚金金额,必要时追究刑事责任。

[1]保琳芳.中国上市公司会计信息披露研究[M].成都:西南财经大学出版社,2005.

[2]张建军.我国上市公司信息披露的问题研究[J].中国商界,2009(5):13-14.

[3]彭丁.上市公司会计信息披露透明度案例研究——基于规范我国资本市场的思考[J].天府新论,2008(S1)108-110.