基于Fama-French三因子模型的沪深300指数效应实证研究*

2013-05-04范建华

范建华,张 静

(陕西师范大学国际商学院,陕西西安710062)

指数效应是指当某只股票被调入或者调出指数时,其价格和交易量的异常反应。一般来说,调入股票存在正的价格效应,调出股票存在负的价格效应;调入股票和调出股票在指数调整期间均会有正的交易量效应。指数效应的显著程度与指数的影响力及股票市场上指数基金的规模紧密相关。沪深300指数是我国第一只横跨沪深两市的统一指数,覆盖了沪深市场总市值的6成左右,具有良好的市场代表性。

一、文献综述

指数效应的研究起源于美国,Shleifer(1986)[1]、Harris 和 Gurel(1986)[2]最 早 发 现S&P500指数的成分股存在指数效应的现象。Shleifer(1986)研究了 1976—1983年间 S&P500指数的调整成分股,发现从公告日到生效日,调入股票获得2.79%的异常收益率。Harris和Gurel(1986)对 S&P500指数1973—1983年间的调整成分股做了分析,发现宣布日后一天调入股票的异常收益率为 3.13%,异常交易量比率为2.81%。Lynch 和 Mendenhall(1997)[3]发现在指数调整后,买入指数调入股票组合同时卖出调出股票组合可以获得5.45%的超额收益,他们认为指数基金是调入股票价格上升的直接原因,实施日之后,当指数基金完成投资组合的调整,股票价格便将恢复到原来的水平。Kappou、Brooks和Ward(2008)[4]再次证明在宣布日后一天和实施日当天,调入股票价格和交易量都有显著上涨。Green和Jame(2011)[5]通过对股票市场高频交易数据的研究,发现跟踪S&P500指数的指数基金存在显著的策略性交易行为,即为避开实施日当天的价格压力放弃追踪误差最小化的基金管理目标,选择在实施日前后的一段时间内调整投资组合。此外,Chung 和 Kryzanowski(1998)[6]证明加拿大TSE300存在指数效应。Goodacre和Pirie(1994)[7]对英国股票市场的研究,Liu(2000)[8]对日本市场的研究,Elayan、Li和 Pinfold(2001)[9]对新西兰市场的研究,都得出相似的结论。

国内学者对我国股票市场上指数效应的研究相对较晚。刘斌才(2004)[10]以上证180指数第一次调整时的调出股票为样本进行了研究,发现在调整日股票的异常收益率为-1.23%,且调整日后的累积异常收益率逐渐减小。裘孝锋和徐剑刚(2004)[11]对2002—2003年间深成指的研究发现:在公告日指数调入股票和调出股票存在显著的价格效应和成交量效应,在长期,指数调出股票的价格发生了反转,符合价格压力假说,但指数调入股票的价格没有发生反转。黄长青和陈伟忠(2005)[12]通过对上证30指数、上证180指数、深证40指数、深证100指数的研究发现,调出指数的股票组合大多具有显著的负价格效应和正成交量效应,而调入指数的股票组合大多不具有显著的正价格效应和正成交量效应。张建刚和张维(2007)[13]发现上证180指数的调入和调出股票均存在指数效应。聂顺江、周晓慧、李羽(2011)[14]对上证50指数的价格效应进行了研究,发现调出股票的股指成分股价格效应更加明显,而且我国股票市场存在着比较明显的对调入或调出股指成分股的投机行为。

目前,国内外研究指数效应的流行方法是事件研究法,而事件研究法中至关重要的一个问题是准确计算超额收益,国内对指数效应的研究大多采用简单收益模型和CAPM模型,但是大量的研究表明,基于Fama-French三因子模型最能解释股票横截面收益的变化。Ahern、Kenneth和Robinson(2006)[15]对市场模型、市场调整模型、Fama-French三因子模型进行了深入的比较,结果发现三因子模型在事件研究中计算超额收益上最准确。吴世农和许年行(2004)[16]也得出同样的结论。范龙振和余世典(2002)[17]以及牛茜茜(2010)[18]分别对中国A股市场和上海A股市场的三因子模型的实用性做了相关检验,研究结论都证明Fama-French三因子模型适合中国股票市场。目前,国内对 Fama-French三因子模型的运用还大多局限在三因子模型的实证检验和投资组合分析的阶段,运用到事件研究方法的还较少。因此,本文尝试采用更加精确的Fama-French三因子模型计算超额收益,以提供股票市场指数效应及其影响因素的经验证据。此外,本文采用了比以前的文章更宽泛的样本期,以短期事件窗和长期事件窗对指数效应做了显著性检验。

二、理论假说

自Shleifer(1986)提出指数效应现象以来,它就因为与有效市场假说相违背而备受关注。多年来,各国学者对指数效应现象进行了大量的研究,但至今对于指数效应的解释都未能达成统一看法。目前对指数效应的解释主要存在以下五种假说,这些假说最主要的差异在于:指数成分股的调整对股票价格和交易量的影响是不是长期的,调入股票和调出股票在异常收益率和异常交易量上的影响是不是对称的,指数成分股的调整是不是零信息事件等。

(一)价格压力假说

根据价格压力假说,当指数进行调整后,跟踪该指数的基金、期货等金融产品会随之调整其投资组合。对于调入股票,市场需求增加,股票价格上涨;对于调出股票,市场需求下降,股票价格下跌。但股票价格的这种上涨或下跌都是暂时的,从长期来看,股票价格会回到原来的均衡水平。指数调整对股票交易量的影响也是类似的。

(二)向下需求曲线假说

传统金融理论认为,股票市场是有效市场,投资者都是理性人,股票的需求量相对于股票价格具有完全弹性,投资者可以将具有相同或相近的风险收益状况的资产进行相互替代,因此资产价格由预期收益率和风险水平所决定,其需求曲线是水平的。但当某种商品或者资产不存在完美替代品且供给量有限时,需求的变化会对资产的价格产生影响,投资者在调整自己的投资组合时需要获得额外的补偿,此时的需求曲线就不再是水平的。

(三)流动性假说

股票的流动性是指股票以合理价格变现的能力。当股票被纳入指数之后,将会被指数基金和各类投资者广泛地纳入投资组合,这就提高了调入股票的市场关注度,增加了调入股票的相关信息,减少了投资者获得信息的成本,因此调入股票的市场流动性增加了。而调出股票的情况则相反。根据流动性假说,个股被纳入指数后,股票流动性增加,因此股票价格和交易量也会上升,而且这些影响是永久的。

(四)信息含量假说

信息含量假说认为,指数调入股票价格的上涨与指数调出股票价格的下降,是因为市场上的投资者相信调入指数和调出指数的事件本身就给投资者传达了相应股票的利好消息和利空消息。该假说认为个股被调入或调出指数对股票价格的影响是永久的,而对股票交易量的影响是暂时的。

(五)市场分割假说

根据市场分割假说,指数调整对个股的影响是长期的。调入股票价格上涨、交易量上升,调出股票价格下跌、交易量下降;但是调入股票和调出股票的指数效应是不对称性的,这是市场分割假说区别于其他假说的重要标志。

虽然上面这些假设都是充满争议的,但都已获得相关的数据支持。研究结论的差异可以归因于选择样本期的不同及研究者对长短期定义的不同。

三、样本选择与研究设计

(一)研究样本的选择

沪深300指数成分股的调整方式有两种:定期调整和临时调整。定期调整原则上每半年调整一次,一般为一月初和七月初,调整方案提前两周公布;当成分股退市、合并、暂停上市或者新发股票符合指数筛选条件时,指数会进行临时调整。本文以沪深300指数2009年6月到2011年12月间的6次定期调整和2次临时调整的成分股为研究对象,在这期间,沪深300指数共调入调出134只股票。为更好地计算指数效应对股票价格的影响,本文不仅剔除了因新上市、退市和一年内反复被调入和调出指数使得样本期内数据不足的股票样本,同时剔除了在样本期间发生收购、并购、增配新股等对股价有重大影响事件的样本。在调入股票中,5只股票在样本期内长久停牌,10只股票为新上市股票,8只股票在样本区间发生重大资产重组,26只股票在一年内反复被调入和调出指数;在调出股票中,4只股票被吸收合并退市,4只股票在样本期内长久停牌,7只股票发生重大资产重组5,1只股票在一年内反复被调入和调出指数。因此最终本文的研究样本为85只调入股票和94只调出股票。本文的研究数据全部来自雅虎财经。

(二)事件研究法

事件研究法是现代金融学的经典研究方法,它用估计窗估计模型参数,用短期事件窗和长期事件窗来考察样本在短长期的表现。本文重点研究沪深300指数成分股的调整对股票价格和交易量的影响。文章设定了两个时间基点:公告日(AD)和实施日(ED);设定公告日前120个交易日(AD-120)至公告日前5个交易日(AD-5)为估计窗,公告日前5个交易日至实施日后15个交易日(ED+15)为短期事件窗,公告日前5个交易日(AD-5)至实施日后60个交易日(ED+60)为长期事件窗。在本文的样本期内,宣布日和实施日之间的间隔交易日数为10~16天,平均13.5天。

(三)Fama-french三因子模型

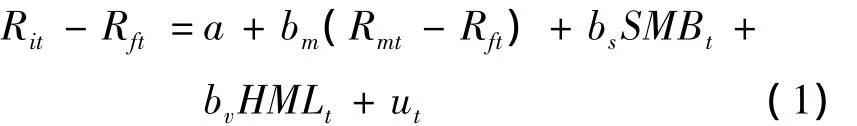

指数效应对股票价格的影响程度用超额收益来衡量。本文采用了Fama和French(1995)[19]提出的Fama-french三因子模型来计算超额收益,模型公式如下:

其中,Ri为i资产的收益率;Rf为无风险收益率①本文采用一年期活期存款日利率为无风险收益率。,Rm为市场组合收益率,SMB为市值(ME)因子的模拟组合收益率,HML为账面市值比(BE/ME)因子的模拟组合收益率,ut为残差项,a为截距项,bm、bs、bv分别为(Rmt- Rft)、SMB、HML 的敏感系数。这里,SMB和HML是将所有股票样本按照市值(ME)和账面市值比(BE/ME)分为六个投

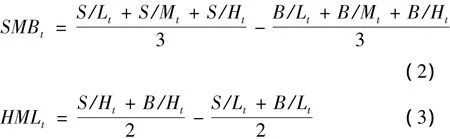

资组合求得的模拟组合收益率,具体做法如下:首先根据流通市值(ME)对股票排序,以中位数为分界点将样本分为大(B)、小(S)两组;同样按照账面市值比(BE/ME)对股票排序,以上30%和下30%为分界点将所有股票样本分为高(H)、中(M)、低(L)三组。然后把前面两类分组进行交叉,得到六个组合:S/L、S/M、S/H、B/L、B/M、B/H。SMB和HML的序列产生公式如下:

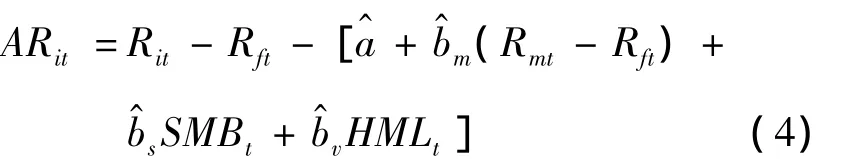

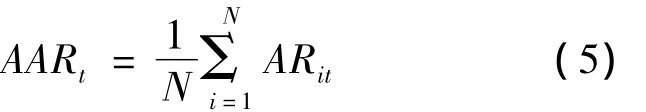

计算股票超额收益时,我们首先需要使用估计窗的数据求出公式(1)中各个参数的估计值,然后再将事件窗的数据代入公式(4)得到股票的超额收益。ARit为股票 i的超额收益率、为系数a、bm、bs、bv的估计值。为了更好地描述股票收益率的综合变化情况,我们分别定义下列变量:

AARt为样本在时刻t的平均异常收益率,N为股票样本数量;CAARI,T为样本从时刻I到时刻T的累积平均异常收益率。

(四)异常交易量的度量

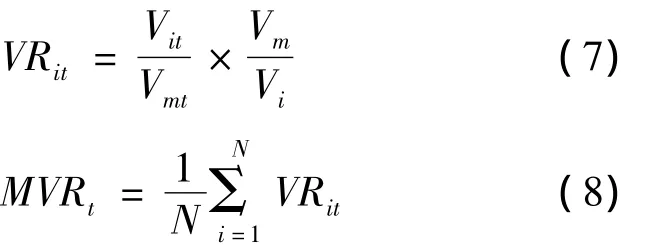

指数调整成分股的异常交易量的计算参照Harris和 Gurel(1986)[21]的计量方法,用异常交易比率来衡量。首先定义以下公式:

其中,VRit表示股票样本在时间t的异常交易比率,MVRt为股票样本在时间t的平均异常交易比率。Vit为股票i在时间t的交易量,Vmt为沪深两市在时间t的总交易量,Vi为股票i在估计窗的平均交易量,Vm为沪深两市在估计窗的平均交易量,N为股票样本数量。根据公式(7),如果指数成分股的调整对股票交易量没有影响,那么异常交易比率为1。

四、实证结果

(一)短期事件窗

1.短期事件窗价格效应分析

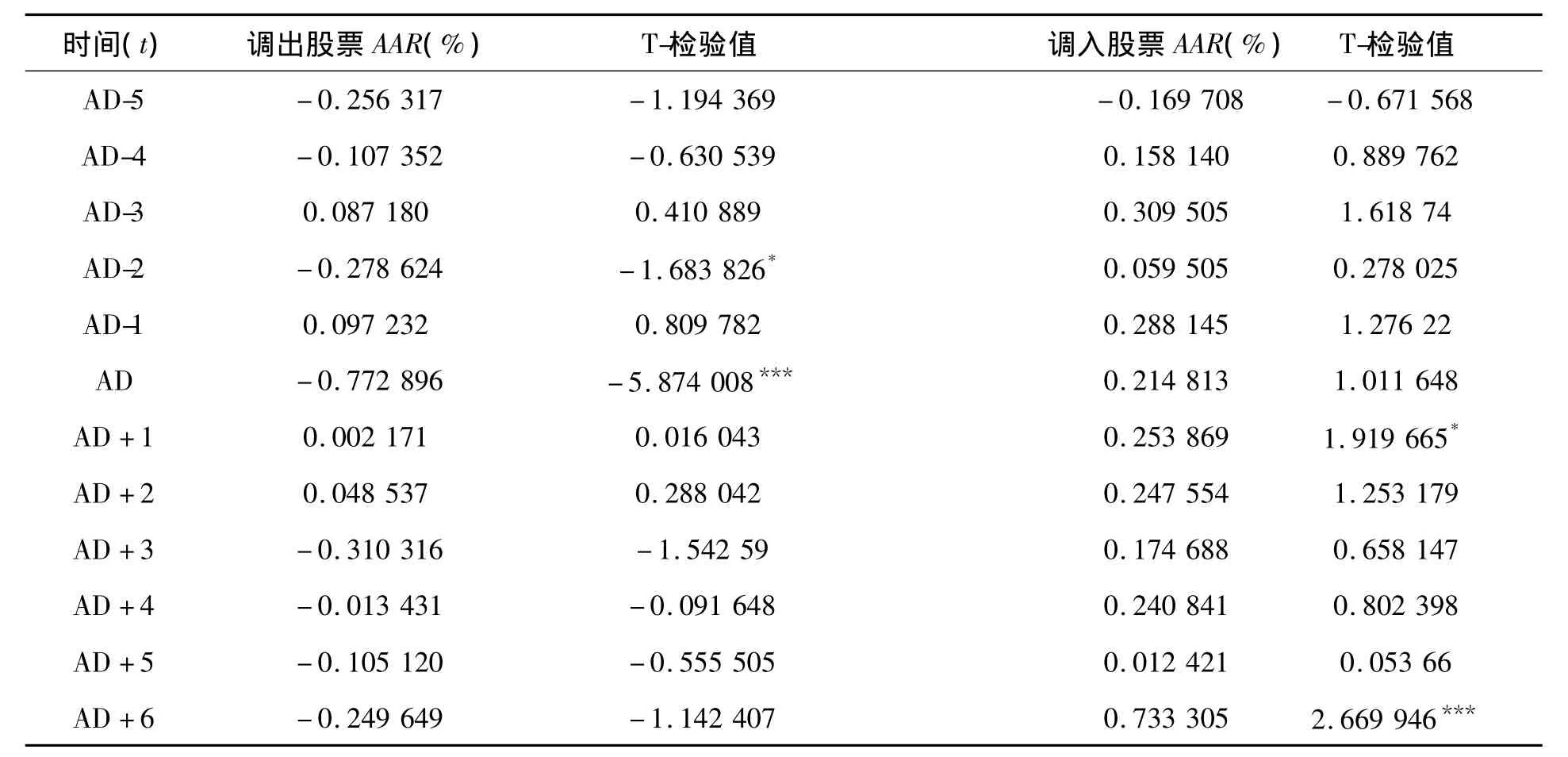

表1 指数调整成分股的短期事件窗价格效应

续表

表1简要汇总了调出股票和调入股票从宣布日前5天至生效日后15天的平均异常收益率以及它们的T检验值。从表1可以看出,在AD-5至AD-1期间,除了AD-2调出股票的异常收益率为-0.277%(在10%的水平上显著),指数调整成分股的异常收益率均不显著异于0。在宣布日(AD),调出股票价格下跌0.773%(在5%的水平上显著),而调入股票的异常收益率不显著异于0;在实施日(ED),调出股票价格下跌0.601%,调入股票价格上升0.588%(二者均在5%的水平上显著)。在这里我们可以看出在宣布日和实施日,调出股票的指数效应大于调入股票的价格效应,这可能是由指数基金的策略性交易造成的。从公告日到实施日,调出股票价格显著下跌,异常收益率最高为-0.439%;调入股票价格显著上涨,异常收益率最高为0.768%。在实施日之后,调出股票和调入股票的价格均出现反弹,但调出股票反弹时间更早,反弹幅度更大。

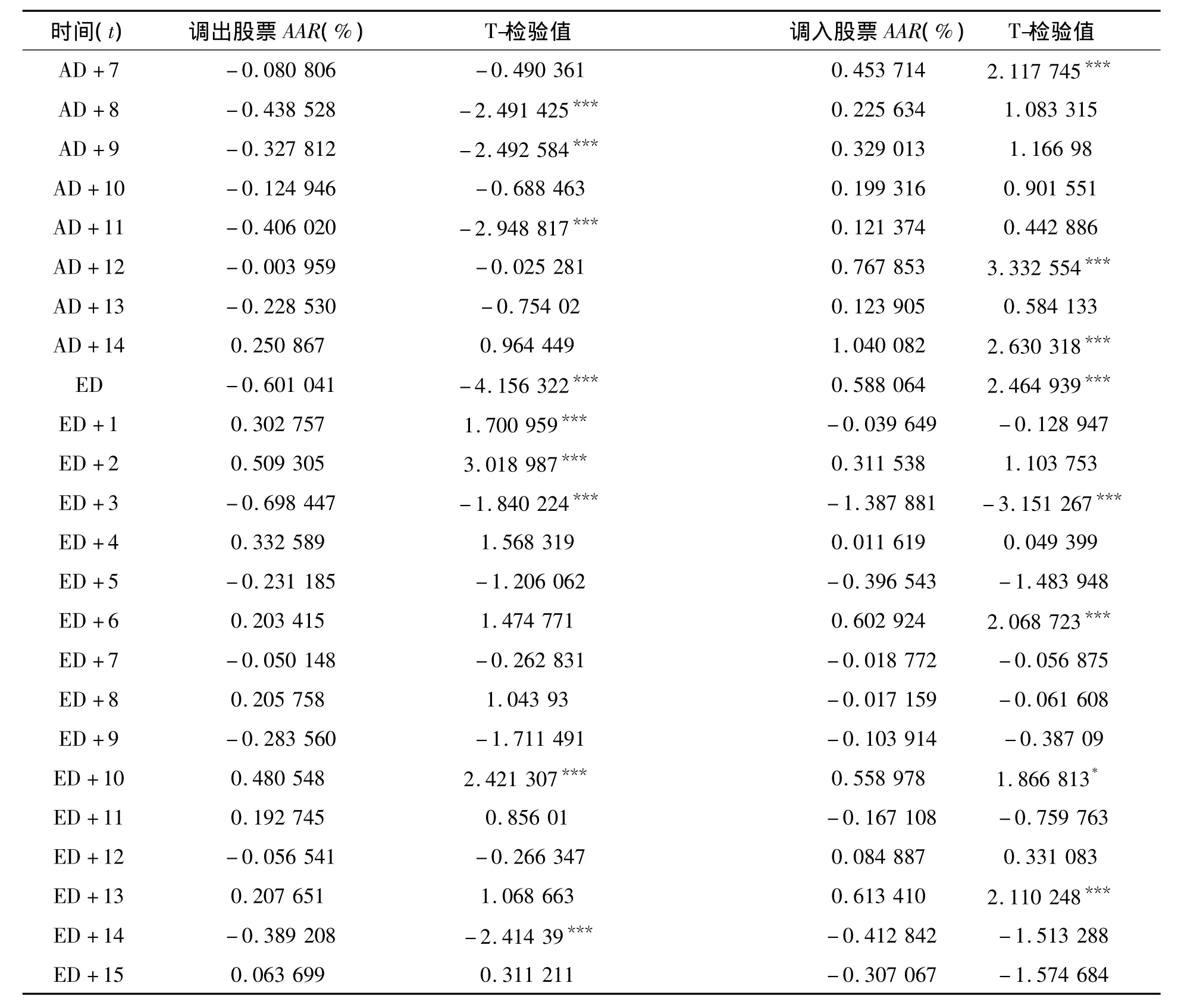

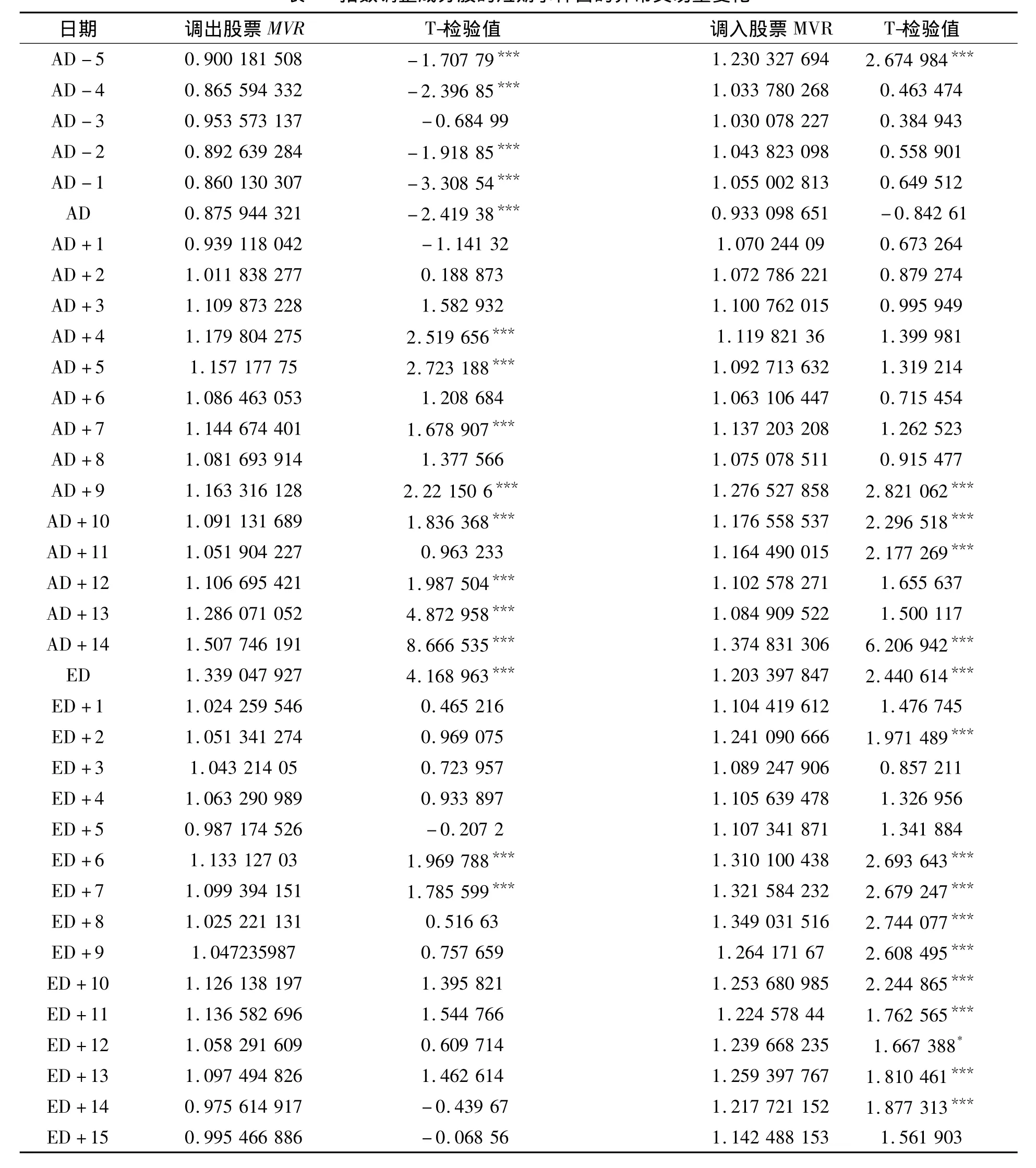

2.短期事件窗的异常交易量分析

表2简要汇总了调出股票和调入股票从宣布日前5天至生效日后15天的平均异常交易量变化以及它们的T检验值。从表2可以看出,在AD-5至AD-1期间,调出股票交易量明显下降,而调入股票交易量的变化并不是很大,说明市场对于指数调出股票有一定的预期。在公告日,调出股票的平均异常交易比率为0.876,在5%的水平上显著;调入股票的平均交易比率为0.933,但不显著。在实施日,调出股票的平均异常交易比率为1.339,调入股票的平均异常交易比率为1.203,均在5%的水平上显著。从公告日到实施日,调出股票和调入股票的交易量均显著上涨,但调出股票的交易量反应要比调入股票早一周左右,这可能是因为指数基金在调整投资组合时需要先卖出调出股票后才买入调入股票。在实施日之后,调出股票的交易量仅在ED+6、ED+7表现出显著增长,而调入股票的交易量保持持续增长。

表2 指数调整成分股的短期事件窗的异常交易量变化

(二)长期事件窗

1.长期事件窗的价格效应分析

图1描述了调入股票和调出股票在长期事件窗的表现,从图中可以看出:从公告日到实施日,调入股票价格保持持续增长,在实施日后价格出现反转,但并没有回到调整前的市场均衡水平,而是一直保持较高的累积异常收益率;对于调出股票,从公告日到实施日股票价格一直在下跌,在实施日后的一段时间价格开始出现反转,并在长期出现正的累积异常收益率。

图1 沪深300指数调整成分股的长期累积异常收益率

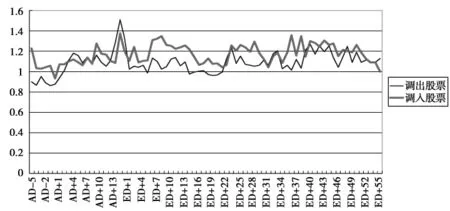

2.长期事件窗的异常交易量效应分析

图2描述了沪深300指数调整成分股的长期异常交易比率,从图中可以看出:在短期,调出股票的交易量反应大于调入股票;在长期,较指数调整之前,调入股票的交易量显著持续上涨,调出股票的交易量也有所上升,但并不显著。

图2 沪深300指数调整成分股的长期异常交易比率

五、结论与启示

本文研究了沪深300指数在2008年12月至2012年1月期间调整成分股的指数效应,发现沪深300指数存在显著的指数效应,但是调出股票和调入股票的指数效应并不对称,调入股票的指数效应更为显著,符合市场分割假说。

从短期事件窗的分析中,我们可以看出调出股票在宣布日和实施日出现显著的异常收益率和异常交易比率,而调入股票的价格和交易量效应并没有调出股票显著,这可能是因为指数基金进行策略性交易引起的:它们为了避开实施日当天的价格压力放弃跟踪误差最小化的管理目标,选择在实施日前后调整投资组合。在公告日至实施日期间,调出股票价格显著下跌,交易量显著增加,而调入股票的价格和交易量显著上涨,这与指数效应理论相吻合。在这期间股票价格和交易量的变化,一方面是由指数基金调整投资组合所造成的,另一方面也可能是由其他投资者的跟风和投机行为所引起的。

在长期事件窗的分析中,我们发现调入股票的指数效应更为显著。公告日后,调入股票价格和交易量都显著增长,虽然在实施日之后出现反转现象,但并没有回到公告日之前的价格水平。对于调出股票,股票价格在实施日之后一段时间出现显著反转,在宣布日后60个交易日,也就是宣布日后半年,调出股票的价格不仅回到指数调整前的水平,而且得到正的累积异常收益率;调出股票的交易量在实施日后出现反转基本回到公告日之前的水平。从调入股票和调出股票的市场反应我们得出:调入股票的指数效应符合流动性假说和信息含量假说,而调出股票的指数效应符合价格压力假说。

沪深300指数效应的存在可以带给市场参与者一定的启示。对于投资者而言,沪深300指数的指数效应可以带来一定的套利机会,但是这并不是一种无风险的套利机会,因为指数效应的超额收益只是一种相对收益,而不是绝对收益。而对于指数基金经理而言,指数效应的存在增大了基金的调仓成本,因此避开在实施日当天调整投资组合可以降低基金的交易成本,提高基金收益。

[1]Shleifer A.Do demand curves for stocks slope down?[J].Journal of Financial Economics,1986,41(3):579-590.

[2]Harris L,Gurel E.Price and volume effects associated with changes in the S&P500 list:New evidence for the existence of price pressures[J].The Journal of Fi-nance,1986,41(4):815-829.

[3]Lynch A W,Mendenhall R R.New evidence on stock price effects associated with changes in the S&P500 Index[J].Journal of Business,1997,70(3):351-383.

[4]Kappou K,Brooks C,Ward C.A re-examination of the index effect:Gambling on Additions to and deletions from the S&P500’s“gold seal”[J].Reasearch in International Business and Finance,2008,22(3):325-350.

[5]Green T.C,Jame R.Strategic trading by index funds and liquidity provision around S&P500 index additions[J].Journal of Financial Markets,2011.

[6]Chung R,Kryzanowski L.Are themarket effect associated with revisions to the TSE300 Index robust? [J].Multinational Finance Journal,1998,2(1):25-30.

[7]Goodacre A,Lawrence M.Price and Volume Effects Associated with Changes in the Constituents of the FTSE100 Index[R].University of Stirling Working Paper,1994..

[8]Liu S.Changes in the Nikkei 500:New Evidence for Downward Sloping Demand Curves for Stocks[J].International Review of finance,2000,18(1):245-267.

[9]Elayan F,Li W,Pinfold J.Price effects of changes to the composition of New Zealand share indices[J].The New Zealand Investment Analyst,2001,21(3):25-30.

[10]刘斌才.上海证券市场“指数效应”的实证检验[J].黑龙江对外经贸,2004(4):29-30.

[11]裘孝锋,徐剑刚.我国股价指数成分股调整的价格效应和成交量效应[J].复旦大学学报,2004(3):41-43.

[12]黄长青,陈伟忠.中国股票市场指数效应的实证研究[J].同济大学学报,2005(2):35-38.

[13]张建刚,张维.上证180指数效应实证研究[J].北京航空航天大学学报,2007(3):67-71.

[14]聂顺江,周晓慧,李羽.成分股价格效应假说验证:以上证50 为例[J].财会月刊,2011,36:18-21.

[15]Ahern K R.Sample selection and Event Study Estimation[EB/OL].Available at SSRN:http://ssrn.com/abstract=970351,2006.

[16]吴世农,许年行.资产的理性定价模型和非理性定价模型的比较研究——基于中国股市的实证分析[J].经济研究,2004(6):105-116.

[17]范龙振,余世典.中国股票市场的三因子模型[J].系统工程学报,2002(6):537-546.

[18]牛茜茜.基于三因子模型的上证A股市场股票收益率实证研究[D].南京财经大学,2010.

[19]Fama E,French K.Size and book-to-market factors in earnings and returns[J].Journal of Financial Economics,1995,50:131-155.

[20]Harris L,Gurel.E.Price and volume Effects Associated with Changes in the S&P500 list:new evidence for the existence of price pressures[J].Journal of Financial Economics,41(4):815-829.