商业银行中小企业信贷风险共担模式研究

2013-04-29吕佳宸

吕佳宸

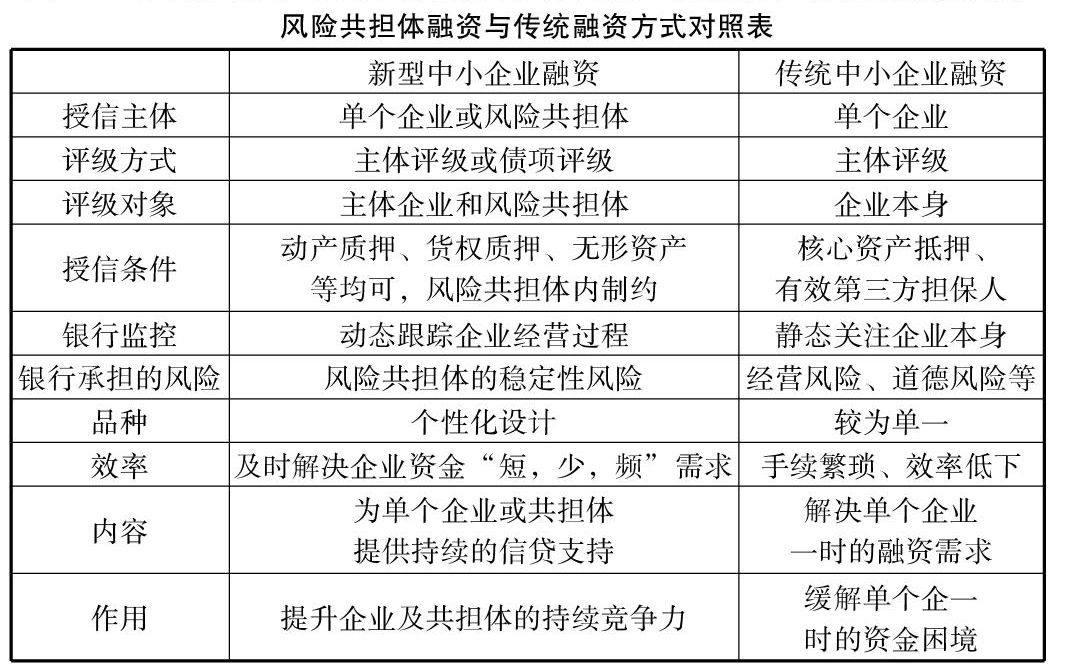

摘要:中小企业信贷风险管理是商业银行开展中小企业业务的重中之重,商业银行中小企业贷款风险共担模式能够有效的降低银企之间的信息不对称,为中小企业增加置信,创新模式的运行机理更好地解释了风险共担模式与传统融资模式的区别,应成为我国商业银行探索商业化模式创新的新领域。

关键词:商业银行;小企业;信贷风险;共担模式

一、商业银行中小企业信贷风险共担模式

1、链状模式

(1)保兑仓融资模式

在链状模式中处于下游的企业, 往往需要向上游供应商预付账款, 才能获得企业持续生产经营所需的原材料、产成品等。对于短期资金流转困难的企业, 可以运用保兑仓业务对其某笔专门的预付账款进行融资, 从而获得银行的短期信贷支持。融资企业向银行申请以在银行指定仓库的既定仓单为质押的贷款额度, 并由银行控制其提货权为条件的融资业务[1]。

(2)融通仓融资模式

当链状模式中的中小企业处于支付现金至卖出存货的生产经营周期时,可以采用融通仓融资模式。融通仓是中小企业以银行认可的存货等动产作为质押物向金融机构申请授信的行为。然而不同于简单动产质押,融通仓是指在动产质押中引进物流企业,将中小企业采购的原材料或产成品等质押标的存入物流企业开设的融通仓,由物流企业提供质物保管、价值评估、信用担保、去向监督等服务,由银行根据动产稳定性、评估价值、交易对象、风险共担体状况等向中小企业提供融资的授信业务。融通仓的还款来源是中小企业生产经营过程中或质押产品销售中产生的分阶段还款。必要时,银行还会与中小企业的上游核心企业签订质物回购协议,降低融通仓业务的风险[2]。融通仓业务将动产抵押品,动产质押品引入商业银行,给中小企业带去了融资的新途径。

2、联保模式

联保模式的中小企业贷款有几种,例如网络联保,团队联保等等。但是联保模式的中小企业贷款的共同点是,以一个团队作为中小企业贷款的申请人。正是由于,这些借款人往往不能提供有效的质押品,抵押品等,却可以比较容易获得团队借款人的信息,并且在这个团队组织里面,出现信用风险的机会成本很高,一旦出现,可能在这个行业就经营不下去了。所以这样的一个团队制的借款人内部有一点的约束力,形成一定的内部监督制度,在一定程度上解决了商业银行和中小企业之间的信息不对称。

二、商业银行中小企业信贷风险共担机理

风险共担可以充分发挥了金融机构、物流企业、供应链中上下游企业、产业集群内部企业,产业园区等各自的优势,从整个产业链的角度出发,从整个产业集群角度,从对于整体置信的角度,解决了中小企业融资难问题。中小企业财务制度不完善,报表披露不真实,同时中小企业贷款的要求多为数额较小,要求时间很急等客观因素导致对中小企业本身进行像对大企业那样的置信调查显然是不客观的。转变原有的思维模式,从对于单一的置信,转向对于整个风险共担的整体进行置信,充分发掘中小企业的有效信息。在整个风险共担体中,商业银行利用对整条产业链,供应链或者企业集群进行整体授信的方式,为中小企业增信;不限于传统的多元化质押品、抵押品,丰富了中小企业的融资途径;建立商业银行中小企业信贷风险共担下评价体系,使风险共担体可复制;不断利用金融衍生工具对风险共担体进行风险控制的创新,降低商业银行中小企业贷款的风险[3]。

1、授信方式

风险共担模式打破了原来金融机构孤立考察单一企业静态信用的思维模式,将针对单个企业的风险管理转变为整体的风险管理。在商业银行中小企业贷款的新模式中,将一个静态的模式调整成为一种动态的,对一条供应链,产业链的风险管理模式。商业银行对中小企业的信用评估上升到整条产业链和供应链的高度,去评判中小企业的信用情况。供应链上下游企业,产业链上下游的企业,和整体的稳定性和真实性成为了商业银行对中小企业贷款的授信标准。这样更加合理的发现了中小企业的风险,给商业银行带了业务的同时,也给中小企业带了新的生机和活力。

2、担保方式

担保“人”由原来的基本上没有,到新模式里面,核心企业的间接担保,专业物流公司的间接担保、监管,整条产业链和供应链的运营情况作为中小企业的担保“人”,大大减少了中小企业贷款的风险。共生的环境,集群的效应为中小企业做了最好的担保“人”。在商业银行中小企业贷款的其他创新模式中,商业银行减少了对上述传统模式的担忧,加大了放款的意愿。链状模式中核心大企业的实力和信誉度很高,是商业银行的优质客户。为这些中小企业做出了间接的担保,同样一些专业的物流公司的参与,减少了商业银行的信息不对称性,可以协助商业银行对抵押品进行监管,从侧面为中小企业提供了担保,从而减少了中小企业贷款的风险。在这个共生的环境里,无论是在供应链,产业链的还是在联保的商业银行新型模式中,中小企业要在行业中生存,要维护自己在同类行业中的信誉,这自然产生一种经典的“约束力”,逐步的形成了一条“信誉链”,在整条链上的成员相互帮助,相互制约,共同发展。

3、还款源

在传统的中小企业融资模式中,中小企业规模小,固定资产少,没有有效的抵押品和质押品。银行在开展中小企业贷款业务的时候,务必要求中小企业提供有效的抵押品等。无论是抵押贷款还是担保贷款,中小企业都难以找到合适的抵押品和担保人,即使找到了成本也很高。商业银行中小企业贷款的新模式中,担保“人”由中小企业本身转向“一条链,一个集群,一个良好的共生环境”。这个新模式中,还款源来自真实的贸易,在产业链和供应链上,产生的现金流,这是第一还款源。第二还款源有所不同,仓单质押融资的抵押物是企业存货,保兑仓融资模式的抵押物是在银行指定仓库的仓单;联保机制中,是连带责任制,有团队内成员负责偿还。对于无实际抵押品的中小企业贷款业务,则是引入风险共担机制,信誉链,来制约借款人,增加违约的机会成本,一旦出现问题,也有共担的团队作为第二还款源,保证贷款质量。

总之,商业银行中小企业贷款的新模式,将整个产业链,整个供应链,整个集群的业务联系起来,从一个链的高度,从一个风险共担的角度,开展中小企业贷款业务,在一定程度上克服了商业银行和中小企业之间的信息不对称,健全了一部分担保方式,降低了商业银行的信贷风险。(作者单位:东华大学旭日工商管理学院)

参考文献:

[1]郭清马. 供应链金融模式及其风险管理研究[J] 金融教学与研究.2010(2):2-4

[2]闫俊宏,许祥秦.基于供应链金融的中小企业融资模式分析.上海金额[J].2007(2):14-16

[3]王千红. 商业银行拓展中小企业金融服务的机理分析.中国流通经济[J].2011(6):110-114