国际主要离岸金融中心人民币业务发展现状及前景

2013-04-29李莉蔡仕志

李莉 蔡仕志

摘 要:随着人民币国际化的快速推进,国际主要离岸中心(香港、伦敦、新加坡)的人民币业务得到不断发展,规模越来越大。本文首先阐述了国际离岸金融中心的分类,并对香港、伦敦和新加坡开展人民币业务的现状进行了探讨,同时对其发展前景进行了对比分析,最后基于国际离岸金融中心的现状,文章指出希望香港、伦敦、新加坡这些人民币离岸中心能够更加注重市场深度的建设,共同促进人民币的国际化这一重要论调。

关键词:离岸中心;人民币业务;金融市场

中图分类号:F830.9 文献标识码:A doi:10.3969/j.issn.1672-3309(x).2013.08.37 文章编号:1672-3309(2013)08-82-03

随着中国经济的快速增长,全球主要国家和地区在争夺人民币离岸中心建设上的竞争也越来越激烈。目前,香港人民币离岸中心发展迅速,与此同时,新加坡、伦敦等国际金融中心也表示出建设人民币离岸中心的意愿,且已付诸行动。在2011年9月第四次英-中经济财金对话(Economic and Financial Dialogue,简称“EFD”)上,中英双方对于在伦敦发展由私营部门主导的离岸人民币市场表示欢迎,并一致同意:两国将在伦敦发展人民币计价产品和服务方面推出合作项目。这一标志性的协议意味着伦敦成为继香港之后,将第二个发展成为离岸人民币的金融中心。2012年7月,中国和新加坡签订一项合作协议,规定:目前在新加坡营运且符合资格的两家中资银行中的一家将会被授权为新加坡人民币清算银行,此举同时为新加坡建立人民币离岸中心创造了条件。

一、国际主要离岸中心的分类

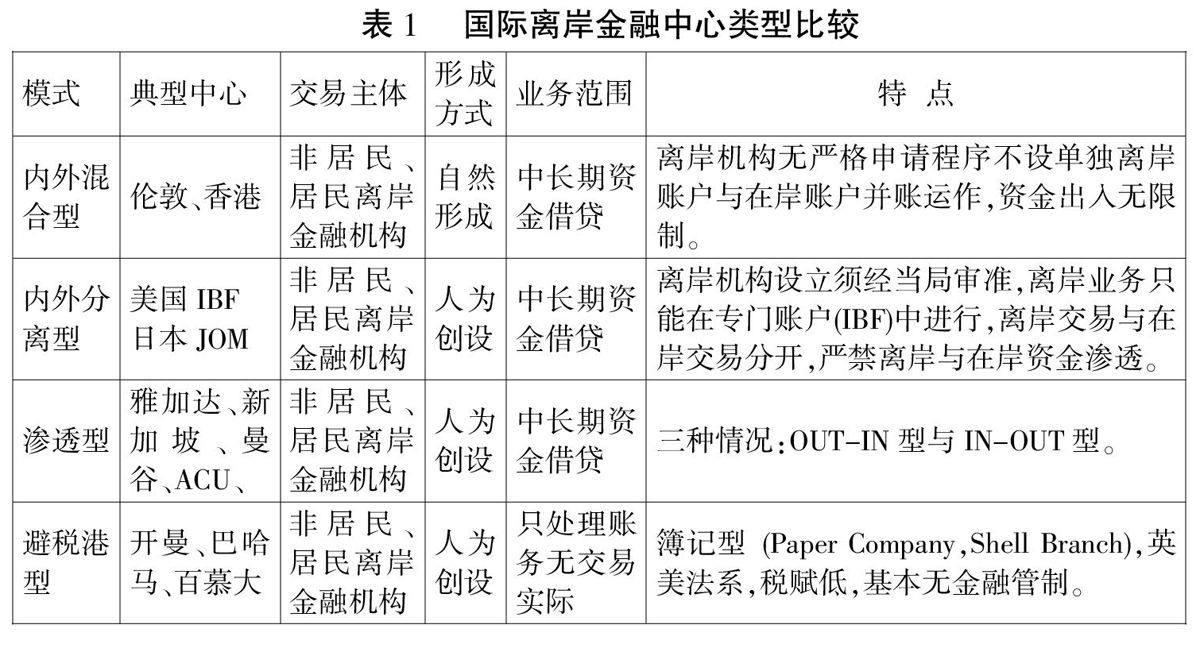

按性质划分,离岸金融中心大致有四种类型:内外一体型离岸金融中心、内外分离型离岸金融中心、避税港型离岸金融中心和分离渗透型离岸金融中心。

1、内外一体型离岸金融中心。内外一体型,即市场的参与者可以经营离岸金融业务,也可以经营自由市场业务,经营离岸业务不必向金融管理当局申请批准。伦敦和香港是典型的内外一体型离岸金融中心。

2、内外分离型离岸金融中心。内外分离型的特征是:“人为创设”和“内外分离”。该类型金融中心与同内金融中心基本分离,国际金融机构进入内外分离型离岸中心必须开设离岸业务专门账户,所有离岸交易都凭借该账户开展。纽约是最典型的内外分离型离岸金融中心。

3、避税港型离岸金融中心。避税港型的典型代表是开曼金融离岸中心,故又称开曼型离岸金融中心,其特点是只有记帐而没有实质性业务,这类中心实际上是“逃税港”。该类离岸中心,一般设在风景优美的海岛和港口。这些小国政局稳定,税收优惠到近乎零,没有金融管制,成本与费用较低,可以逃避银行利润税及营业税。

4、分离渗透型离岸金融中心。分离渗透型离岸金融中心是完全内外分离型离岸金融中心向内外一体型离岸金融中心过渡的中间形式,因此,国内部分学者将其归类于内外分离型离岸金融中心之中。具有代表性的混合型离岸金融中心是新加坡离岸金融中心。

最后对这四种类型的离岸金融中心加以总结,归纳其差异。具体内容见表1。

二、香港、伦敦、新加坡开展人民币业务状况

(一)香港开展人民币业务状况

1、香港离岸人民币债券自2007年推出到2012年12月底,共计发行2909.07亿元。其中2011年呈现冰火两重天的局面:上半年受房地产调控的影响,大量内地房企发行合成债,仅上半年就发行了808亿元;下半年受嘉林汉业财务报表造假和标普下调房地产展望评级的影响,合成债券发行几乎停滞,故2011年下半年仅发行272亿元。然而,2012年离岸人民币债券市场又开始企稳回升,全年发行规模达到950.60亿元。

2、香港跨境贸易人民币结算增长迅速。自从2010年6月份扩大试点之后,香港跨境贸易人民币结算额迅速扩大,2011年全年跨境贸易人民币结算业务累计发生2.08万亿元。其中发生在香港的人民币贸易结算总额为1.6万元,占全部贸易结算总额的83%。而2012年人民币跨境贸易结算额就达到2.1万亿元,已全面超过2011年。

3、香港人民币存款稳步增长。受跨境贸易的影响,香港离岸人民币存款的增长也非常迅速,截至2012年底,香港人民币存款较2011年上升2.9%,达到5710亿元人民币,尽管自从2011年12月以来连续出现下降,但是总规模依然维持在历史的较高水平。

4、人民币产品业务得到空前发展。2003年至今,内地与香港出台了一系列的政策,大大推动了香港人民币业务的发展,并取得了显著的成效,香港的人民币金融产品日益丰富。香港人民币产品已经涉及到多个市场,在银行信贷产品方面,包括存款、兑换、汇款、信用卡等;在货币市场上,有同业拆借、大额CD;在债券市场上,有境内银行债券、国债、香港企业债券、跨国公司债券、国际金融机构债券;在外汇市场上,有即期交易、远期交易、NDF;在衍生产品市场上有利率互换、结构性股票挂钩票据(ELN);在基金市场上,有多支人民币收益基金;在保险市场上,有人民币保单。

(二)伦敦开展人民币业务状况

伦敦于2012年4月18日正式启动了“人民币业务中心计划”。目前已经有十家银行(中国银行、巴克莱银行、德意志银行、汇丰银行、渣打银行、摩根大通银行、苏格兰皇家银行、中国工商银行、中国建设银行和美国花旗银行)加入了该计划。这个计划旨在将伦敦打造成为西方的人民币业务中心。

汇丰银行在伦敦发行了首批人民币债券,启动了继香港之后第二个离岸人民币债券市场。该笔债券属于优先无担保债券,发行额为20亿元人民币,票面利率为3%。此次债券发行规模高于此前市场预期的10亿元,在欧洲和亚洲的投资者中均获热烈反响,超额认购倍数超过两倍。其中,半数以上债券被欧洲投资者认购。2012年11月30日,中国建设银行(CCB)通过其伦敦子公司发行了在中国内地和香港以外发行的首只“点心债”,筹资10亿元人民币(合1.6亿美元),成为首家在伦敦发行人民币计价债券的中资银行。此次发行是中国推动受到严格管制的人民币实现国际化的最新迹象。

目前全球人民币离岸业务有26%在伦敦进行,平均每天交易约14亿元人民币。伦敦目前是全球最大的外汇交易中心,每天的交易量占全球的1/3。伦敦平均每天的离岸即期人民币交易量为6.8亿美元。伦敦的人民币业务目前使用香港的人民币结算和清算系统。今年以来伦敦市场的人民币离岸支付规模增长了40%,过去一年中,其在英国的离岸人民币交易规模翻了一番,过去六个月中的增幅则达到50%。

(三)新加坡开展人民币业务状况

早在2009年7月人民币跨境贸易结算试点正式启动之时,新加坡就已积极参与到离岸人民币市场的发展中,在试点开始之后的第一个月内,新加坡成为了首批完成人民币跨境贸易结算的国家。

2010年7月,中国人民银行与香港金融管理局同意扩大香港的人民币业务,香港离岸人民币市场开始飞速发展。新加坡的人民币公司业务主要集中于跨境贸易结算、信用证贴现等跨境贸易相关领域,个人业务主要为人民币存、汇款业务。

2011年1月开始,汇丰银行(新加坡)、大华银行、华侨银行、星展银行等新加坡银行陆续开始接受人民币存款,提供人民币理财产品,标志着新加坡人民币离岸中心正式形成。2011年3月中国工商银行首家海外人民币业务中心在新加坡开业。4月,中信银行新加坡分行也正式开业,提供人民币业务服务。

2012年7月,新加坡和中国签订一项金融合作协议。根据该协议,目前在新加坡营运且符合资格的两家中资银行中的一家将会被授权为新加坡人民币清算银行。新加坡金融管理局副局长王宗智表示,新加坡人民币存款余额已达600亿元人民币(约合93.75亿美元)。同时,其表达了新加坡成为离岸人民币中心的希望和信心,“随着人民币国际化,新加坡显然能够发挥它的作用。作为国际和区域金融中心,新加坡将能够为离岸人民币的发展提供支持。”

三、香港、伦敦和新加坡发展前景的对比分析

1、规模。目前,香港、新加坡以及伦敦等地都有一定的国际贸易通过人民币结算,尤以香港交易量最大。据香港金管局统计,截至2012年底,香港的人民币存款有6600亿元人民币,加上点心债市场2300亿元人民币的规模,以及210亿元人民币的A股ETF,人民币资金池有近9000亿元。据统计,目前伦敦离岸即期人民币平均每天的交易量为6.8亿美元,已经达到香港每天即期人民币交易量27亿美元的1/4。与此同时,新加坡现有约4000家中国公司,其中140家在新加坡交易所上市。目前,在新人民币存款余额已达600亿元。据相关人士透露,2012年的人民币业务都是以几倍的速度增长。

相比中国经济总量占全球经济11%,以及外贸交易占全球比重的13%,人民币交易规模在外汇市场中所占比重不足1%,而美元则占到86%。将来,如果中国最终允许人民币自由交易,人民币将和美元以及欧元一道成为全球交易规模最大的三种货币之一。

2、制度。香港金融市场具有相当的规模与发展潜力,有自由开放的环境,优惠的税收条件,这些制度建设为在香港发展离岸人民币中心提供了有利的环境。与香港市场相比,在若干产品领域,伦敦市场规模较小。但是,伦敦有很多天然优势,包括可信赖的法律体系、声誉良好的监管架构、极具流动性的资金池和重视创新等,这些将会为伦敦建成人民币离岸金融中心的过程发挥重要作用。而且伦敦可以扮演一个对香港的补充角色,为机构投资者、欧洲中东和非洲、美洲提供进入人民币市场的路径。新加坡也有诸多优势:高层关注、人力资本的巨大投入、规范透明的操作程序和市场专业力量广泛引入,拥有全球第四大外汇交易中心、主权信用评级为AAA等。

3、地位。伦敦是国际上最重要的金融中心之一,无论在固定收益类产品,还是外汇产品的交易量方面,在世界上都首屈一指。伦敦人民币业务中心的建立,表明全球最大金融市场对人民币地位的认可。香港作为全球金融中心,与纽约、伦敦等国际金融市场紧密相连,同时又与国内金融市场关系密切,在管理上香港市场又与内地分离,这也使香港更具备建立人民币离岸中心的条件。而新加坡最突出的优势是其特殊的贸易地位,东盟和中国贸易量巨大。作为东盟国家,新加坡可以在推动人民币跨境贸易结算方面扮演重要的角色。

四、结束语

历史经验表明,离岸中心对于推动主权货币国际化的作用不可小觑。香港人民币离岸中心在促进人民币跨境贸易结算和金融投资等使用方面已经发挥了重要作用。新加坡和伦敦如果能够成为新的人民币离岸中心,必将会进一步促进人民币国际化的进程。

当然,我们也必须认识到,无论是香港还是新加坡、伦敦,能否真正建成人民币离岸中心还有赖于市场的成熟度。未来香港、伦敦、新加坡这些人民币离岸中心应更加注重市场的深度建设,共同促进人民币的国际化。

参考文献:

[1]马凌.伦敦人民币业务需克服“知识障碍”[N].21世纪经济报道,2012-7-19.

[2]张莫.伦敦人民币业务中心计划正式推出[N] .经济参考报,2012-4-19.

[3]张越男.伦敦人民币离岸中心还欠“东风”[N].经济参考报,2012-12-19.

[4]于舰.第二个人民币离岸中心雏形渐现[N].第一财经日报,2012-4-19.

[5]冯邦彦.香港作为全球性金融中心的比较优势与差距[J].港澳台金融,2011,(05):45-48.

[6]孙芙蓉.香港应扮演好人民币离岸业务的新角色[J].中国金融,2011,(15):62-64.

[7]石巧荣.香港人民币离岸中心发展的经济效应考察[J].亚太经济,2011,(05):142-148.

[8]许明朝、高中良.人民币离岸中心发展与监管研究[J].金融观察,2008,(02):36-42.