管理者过度自信、市场竞争与商业信用

2013-01-23匡小平

曹 向,匡小平,刘 俊

(1.江西财经大学 财税与公共管理学院,江西 南昌 330013;2.湖南商学院 财政与金融学院,湖南 长沙 410205; 3.湖南大学 工商管理学院,湖南 长沙 410082)*

一、引言

自从Meltzer(1960)开创性的研究了商业信用对货币政策的削弱效应以来,越来越多的经济学家从不同角度解释商业信用产生的动机[1]。已有理论对商业信用使用的动机做了大量有深度的研究,对理论和实践产生了深远影响。

但是,随着理论研究的不断深入,人们发现一些与商业信用理论不一致的异常现象。无论是从经营上总结还是从融资方面归纳商业信用使用的动机,关于商业信用的理论均隐含地假设管理者的决策是追求效用最大化和符合贝叶斯法则的理性人,所做的决策是理性的。而实际上,人们在现实中所作的经济决策并不一定是理性的,会出现过度自信等心理特征,许多经济学和心理学的研究也证明了这一规律[2]。过度自信是心理学中用来衡量心理偏差的,是指自身低估失败而高估成功的可能性,许多研究表明企业的高级管理者比普通大众的过度自信程度更高[3]。国内外学者的研究表明,管理者的过度自信会影响投资、融资、股利分配等财务决策。但是,基于管理者过度自信对商业信用决策的研究还很少涉及。那么过度自信的管理者对商业信用会产生何种影响呢?

关于商业信用的研究大多数是基于发达国家的样本,中国作为一个经济社会快速发展的发展中国家,在文化、制度、法制方面与发达国家有着非常明显的区别,研究结论也可能产生差异。比如,信贷配给理论认为,获得信贷资金越多的企业越有可能提供商业信用[4],但是,中国学者徐晓萍等(2009)的研究显示,难以获得金融机构信贷的中小规模企业,在竞争的生态环境下处于弱势地位,为了生存和发展,提供了更多的商业信用,支持了竞争动机理论[5]。余明桂等(2010)的研究进一步支持了以上观点,即中国企业普遍存在因为竞争动机而提供商业信用的现象[6]。

二、理论分析和研究假设

(一)管理者过度自信与商业信用

Lewellen等(1980)提出的理论认为,在完美的金融市场条件下,由买卖双方所接受的任何信用形式的现值是相等的,商业信用不能增加企业的价值,从而认为商业信用没有存在的必要[7]。但商业信用的使用历史如此悠久,这显然与事实不符。之后一些学者开始研究商业信用存在的动机。但是,这些理论无法很好的解释为什么即使商业信用成本很高,企业依然要提供。同时,按照理性经济人和完美市场假设,提供商业信用的买卖双方的信息更充分,那么商业信用的价格应该低于银行信用的价格,然而,大量的实证结果却发现,商业信用的价格要远远高于银行信用[8]。

以上现象,传统的理论都无法作出合理的解释。行为金融的兴起,为我们从新的视角思考商业信用存在的动机提供了依据。心理学和经济学的研究表明,人们普遍存在着过度自信的行为偏差。

Larwood等(1977)对样本进行的研究发现,公司高管对公司经营成功抱有不切实际的预期,对公司未来销售的增长和成本的降低普遍具有比较乐观的预期[9]。Russo等(1992)的研究发现,绝大部分的管理者都高估了企业的盈利能力,并存在对自己的经营能力的过分自信[10]。Hackbarth(2008)认为,过度自信的管理者会高估公司的收益,并低估融资成本,从而低估企业陷入财务困境的风险,在权衡了相关的成本和收益之后,会选择较为激进的财务政策[11]。

概而言之,虽然没有直接的研究表明过度自信的管理者更多的提供了商业信用,但是,可以预期,过度自信的管理者为了提高企业的销售业绩,会提供更多商业信用给客户。一方面,虽然商业信用的成本较高,而且面临着无法回收的损失风险,但是,管理者会高估自身的经营能力和企业的盈利能力,从而高估商业信用使用给企业带来的现实收益;另一方面,过度自信的管理者会低估商业信用所带来的风险成本,从而低估商业信用损失给企业造成财务困境的风险。因此,过度自信的管理者在进行权衡后,即便面临激烈的行业竞争和融资约束,也会提高商业信用的使用力度。为此提出假设1:

假设1:管理者过度自信的企业提供的商业信用比管理者非过度自信的企业更多。

(二)市场竞争、管理者过度自信与商业信用

Stiglitz等(1981)认为,由于银行与企业之间的信息不对称,中小企业很难获得金融机构的信贷,而商业信贷相对于金融机构具有信息优势,因此,容易获得信贷的企业会倾向于较多的提供商业信用给难以获得信贷的企业[12]。然而,Fabbri等(2001)的证据则表明,难以获得信贷的企业成了商业信用的净提供者,这显然对经典文献形成了挑战[13]。对此,Fisman等(2004)以及Van(2005)提出了商业信用的竞争动机理论[14-15],该理论认为,当企业所处的行业竞争比较激烈时,客户很容易找到替代的供应商,为了不失去客户,扩大销售,增加利润,商业信用作为一种竞争手段,企业即使难以获得信贷,也要提供。竞争动机理论,很好地分析了为什么受融资约束的企业,在市场竞争很激烈的情况下也会向客户提供商业信用。

影响市场竞争的有:市场原因、策略原因和管制原因三种,但是在中国,政府管制是影响市场竞争的主要原因[16]。主要包括两个方面:第一:中国在法律法规、政策制定上一直对一部分行业实行行业管制[16],这也是造成处在管制和垄断行业的企业比开放竞争行业的企业所面临竞争压力小。第二,国有企业比民营企业享有更多的制度上和政策上的优惠和扶持[17],许多国有企业处于政策性管制和垄断的行业,面临的市场压力普遍较小,而民营企业则处于多方面的歧视,面临的市场竞争比较激烈。Camerer等(1999)认为,管理者存在对自身能力优于竞争对手的过度自信倾向,这种心理偏差会导致管理者陷入市场竞争的泥潭[18]。中国传统的君臣文化使得企业高管高高在上,极易产生过度自信的心理偏差。这些企业高管没有意识到企业成长过程中的成功因素不光只是因为自身的经营能力,还有许多客观因素决定,因此,管理者容易高估自身的经营管理能力。对过度自信的管理者来说,他们的决策往往是在不考虑自身及市场实际情况下盲目决定的。即使是受到市场激烈竞争的约束,他们也会倾向于采用更加激进的商业信用策略,过度自信的心理会造成管理者过于重视商业信用所带来的好处(如市场份额的扩张和销售业绩的增长),而低估商业信用使用可能带来的风险(如坏账损失扩大和融资成本增加)。而在市场竞争不激烈的情景下,市场份额是较为稳定的,此时企业提供商业信用对企业的业绩增长没有什么影响。

然而,中国存在垄断管制行业和竞争开放行业,以及国有、民营两种不同股权类型的企业,他们之间的市场竞争状态是不同的。因此,在区分不同条件的市场竞争样本后,在开放竞争行业的企业,过度自信的管理者对经营成功报有不切实际的预期,为了在市场竞争中胜出,会比管制行业的企业提供更多的商业信用进行商业竞争。在民营企业,过度自信的管理者会低估风险,高估自身的经营能力和企业的盈利能力,为了在市场竞争中胜出,会比国有企业更多的利用商业信用作为市场竞争的手段。为此,提出假设2:

假设2:当管理者过度自信的企业处于市场竞争状况时,提供的商业信用比非竞争状况的更多。

三、样本与变量的界定

(一)样本选择与数据来源

数据主要来源于锐思数据库(RESSET)与国泰安数据库(CSMAR),数据期间为2007~2011年,选取在沪、深两市A股上市并在第三季报中披露业绩预告的公司为研究对象。在剔除了ST公司、金融保险类和数据残缺的公司后,经过手工收集整理,得到2360个样本观察值。业绩预告数据来自锐思数据库并经过手工整理得出。

(二)模型设定与变量定义

在控制了公司特征变量后,首先用模型分析行业竞争状况下管理者过度自信对商业信用的影响。其次,在稳健性分析中,分析了不同所有者性质下管理者过度自信对商业信用的影响。模型如下:

表1 样本的分布情况

Con为管理者过度自信的解释变量。选择2007~2011年期间A股上市公司在第三季报中披露业绩预告的公司作为样本选择的对象,中国业绩预告可分为定量描述和定性描述,在定量描述中,将管理者的盈利预测与实际业绩之间的差额定义为预测误差,如果误差≥50%以上,则该公司的管理者视为过度自信;在定性描述中,如果预期(预盈、预增、减亏、减降)类型预告的业绩与实际业绩不一致,则该公司管理者视为过度自信。表1列出了总样本2360个观察值的分布情况。

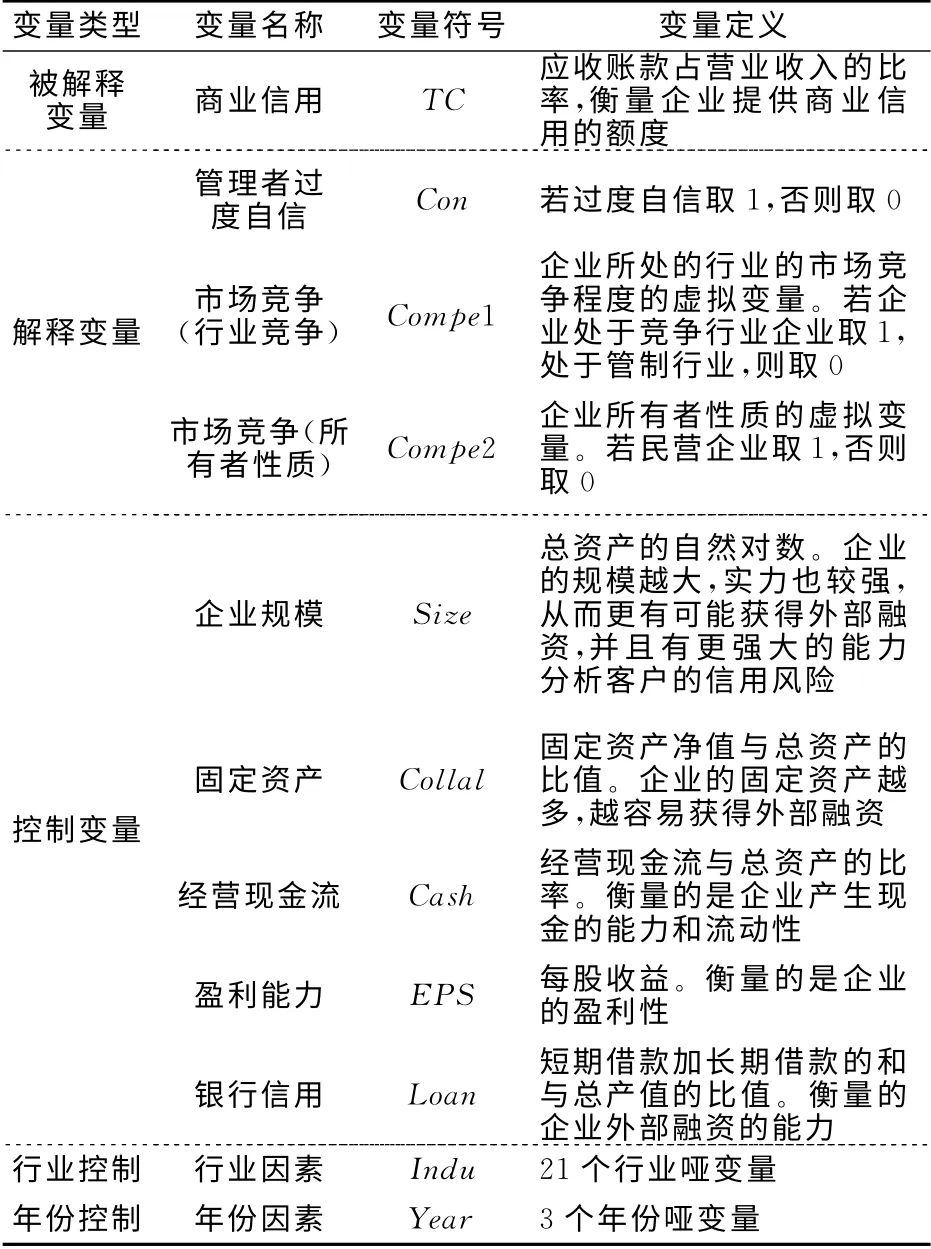

表2给出了变量定义的一览表。

表2 变量定义一览表

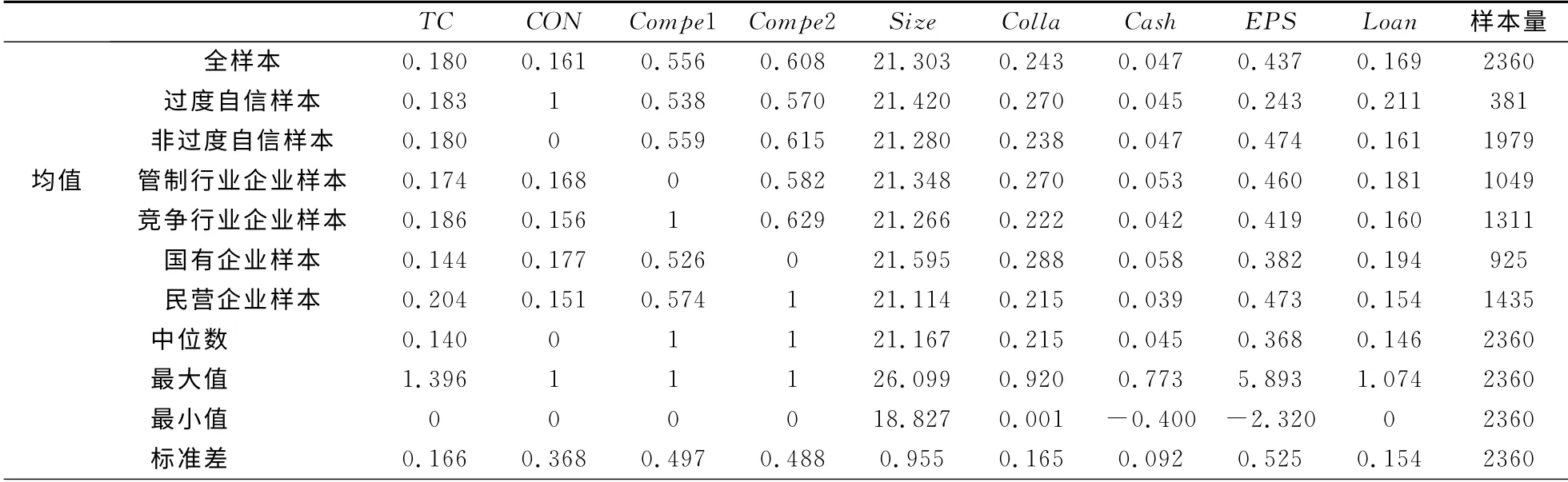

(三)描述性统计分析

表3给出了中国上市公司提供商业信用的描述性统计。过度自信样本中应收账款占营业收入的比值(TC)的均值为18.3%,高于管理者非过度自信的样本(18.0%)。这初步表明,过度自信的管理者提供了更多的商业信用。

(四)相关性分析

表4对各变量进行了相关分析。从中可以看出,无论是Spearman检验还是Pearson检验,管理者过度自信与商业信用在5%的水平上正相关。这一结论与假设1的预期相符。同时,各变量之间相关系数不高,这也意味着变量在回归分析时不存在严重的共线性问题。

四、实证结果与分析

(一)管理者过度自信、行业竞争与商业信用

表5给出了管理者过度自信、行业竞争与商业信用的实证检验结果。检验结果显示,在模型(1)中,过度自信变量Con的系数为0.015,且在10%的水平上显著。这个结果与假设1的预期完全一致,说明管理者的过度自信程度与企业提供的商业信用额度正相关,即管理者过度自信的企业更有可能提供商业信用。同时发现,在模型(2)中,Con的系数为分别为0.011,且没有通过显著性检验,而在模型(3)中,Con的系数为0.028,且在5%的水平上显著,而在模型(4)中,Con与Compe1的交叉项系数为正,虽然没有通过显著性检验,但也基本上表明,过度自信的管理者提供商业信用对市场竞争程度有更高的敏感性。这也印证了本文前面的分析,即在竞争开放的行业,管理者过度自信的企业提供了比管制行业更多的商业信用,从而支持了假设2。

在所有模型中,Size、Colla、Cash的系数基本上在1%的水平上显著负相关,这表明规模较小、固定资产较少、流动性较弱的企业提供了较多的商业信用。即处于弱势地位的企业,为了竞争,仍然会向客户提供商业信用。进一步支持了竞争动机理论。盈利能力EPS系数为正,且在4个模型中都没有通过了显著性检验,这表明盈利能力强的企业不一定愿意提供商业信用。Loan的系数不显著,说明外部融资能力对商业信用的影响不显著。

(二)稳健性检验(管理者过度自信、所有者性质与商业信用)

为了结果的稳健性,以所有者性质是国有企业还是民营企业作为不同市场竞争程度的指标,检验不同所有制下,管理者过度自信的企业提供商业信用的动机影响。

表3 变量描述性分析表

表4 变量相关性分析

表5 管理者过度自信、行业竞争与商业信用的实证检验结果

表6 管理者过度自信、所有者性质与商业信用的实证检验结果(稳健性检验)

表6给出了管理者过度自信、所有者性质与商业信用的实证检验结果。回归结果显示,检验结果和前文的结论基本一致。

五、结 论

以上选取2007~2011年进行过年度盈利预告的沪、深两市A股上市公司为研究对象,在抛弃了管理者理性的假设下,研究管理者过度自信对商业信用的影响关系以及过度自信的管理者提供商业信用对市场竞争的敏感性。研究发现,管理者过度自信的企业提供了更多的商业信用。在竞争开放的行业,相比处于管制行业的企业,面临的市场竞争压力更大,过度自信的管理者会高估自身的经营能力和企业的盈利情况,低估商业信用的违约可能性,为了在市场竞争中处于有利地位,相比管制行业,提供了更多的商业信用。研究结果进一步指出,在民营企业,相比国有企业,过度自信的管理者提供了更多的商业信用;而在国有企业,因为享有不平等的竞争优势,即使是管理者过度自信,也不会把商业信用作为市场竞争的手段。

[1]Meltzer A H.Mercantile credit,monetary policy,and size of firms[J].The Review of Economic and Statistics,1960,42(4):429-473.

[2]Weinstein N D.Unrealistic optimism about future life events[J].Journal of Personality and Social Psychology,1980,39(5):806-820.

[3]Cooper A C,Woo William C,Carolyn Y.Entrepreneurs'perceived chances for success[J].Journal of Business Venturing,1988,3(2):97-108.

[4]Love I,Preve L A,Sarria A V.Trade Credit and bank credit:evidence from recent financial crises[J].Journal of Financial Economics,2007,83(2):453-469.

[5]徐晓萍,李猛.商业信用的提供:来自上海市中小企业的证据[J].金融研究,2009,(6):161-174.

[6]余明桂,潘红波.金融发展、商业信用与产品市场竞争[J].管理世界,2010,(8):117-129.

[7]Lewellen W G,McConnell J J,Scott J A.Capital market influences on trade credit policies[J].Journal of Financial Research,1980,3(2):105-113.

[8]Danielson M G,Scott J A.Additional evidence on the use of trade credit by small firms:the role of trade credit discounts[R].SSRN Working Paper Series,2000.

[9]Larwood L,Whittaker W.Managerial myopia:self-serving biases in organizational planning[J].Journal of Applied Psychology,1977,62(2):194-198.

[10]Russo J,Schoemaker P.Managing overconfidence[J].Sloan Management Review,1992,33(2):7-17.

[11]Hackbarth D.Managerial traits and capital structure decisions[J].Journal of Financial and Quantitative Analysis,2008,43(4):843-882.

[12]Stiglitz J E,Weiss A.Credit rationing in markets with imperfect information[J].The American Economic Review,1981,71(3):393-410.

[13]Fabbri D.Trade credit and creit rationing:a theoretical model[R].Research Paper in Banking and Financial Economics,2001.

[14]Fisman R,Raturi M.Does competition encourage credit provision?evidence from african trade credit relationships[J].Review of Economics and Statistics,2004,86(1):345-352.

[15]Van H N.Do firms use trade credit as a competitive tool?evidence from development countries[R].Working Paper,World Bank,2005.

[16]罗党论,刘晓龙.政治关系、进入壁垒与企业绩效——来自中国民营上市公司的经验证据[J].管理世界,2009,(5):97-106.

[17]方军雄.所有制、制度环境与信贷资金配置[J].经济研究,2007,(12):82-92.

[18]Camerer C,Lovallo D.Overconfidence and excess entry:an experimental approach[J].The American Economic Review,1999,89(1):306-318.