产品市场竞争对股权资本成本的影响研究

——以异质性风险为中介变量

2013-01-23张军华

张 军 华

(1.河南财经政法大学 会计学院,河南 郑州 450011; 2.首都经济贸易大学 工商管理学院,北京 100070)*

一、引 言

股权资本成本是投资者权衡企业风险与市场风险后提出的要求报酬率,关系到微观企业的投融资决策、利润分配、绩效考核和宏观资本市场的资源配置效率。众多文献研究了内外部公司治理机制对股权资本成本的影响,但忽略了一个重要的外部治理机制——产品市场竞争。产品市场竞争通过提供相对业绩信息、清算破产威胁、信誉评价等途径影响着治理机制的发挥。现有文献对产品市场竞争与资本结构、投资行为、股利政策等财务政策关系的研究均建立在其公司治理效应基础上,但产品市场竞争也具有异质性风险效应,进而影响到资产定价。以下从体现资本市场定价功能的股权资本成本角度研究产品市场对资本市场的影响,分析产品市场竞争的异质性风险效应及其中介传导作用,以加深人们对产品市场竞争经济后果的全面理解和认识。

二、理论分析及研究假设

(一)产品市场竞争与股权资本成本

Hou和Robinson(2006)研究认为市场集中度高的行业中的企业受进入壁垒的保护,可以定价高于边际成本,获得超正常经济利润,投资者的要求期望回报低,即产品市场的竞争风险可以在期望收益中定价[1]。Peress(2010)构建了信息不对称和完全资本市场下的理性预期模型,在不确定环境下市场势力强大的企业,利润波动小,厌恶风险的投资者更乐意交易其股票,加快了私有信息融入股价的速度和股价流动,降低了投资者间的信息不对称和盈余预测分歧,从而降低了企业的融资成本[2]。因此我们提出以下假设:

假设1:产品市场势力越大,则股权资本成本越小。

(二)异质性风险:产品市场竞争与股权资本成本关系的中介

企业从产品市场中获得有风险的现金流,有风险的现金流在资本市场中定价,因而产品市场竞争应当可以通过影响异质性风险进而影响投资者的风险溢价要求。

1.产品市场竞争与异质性风险。组合理论用收益的标准差来描述风险,把可以通过市场组合消除掉的风险称为非系统风险,我们称之为异质性风险。由于收入水平、行为偏见、风险偏好等投资者因素和信息成本、交易成本、不完全市场等市场因素的存在,投资者并不能如CAPM理论假设的那样持有组合。过去40年里,美国公司层面的回报波动呈增长趋势,个股回报间的相关性和CAPM模型的解释力下降,有效组合所需的股票数量增加,这意味着企业的异质性风险显著增大[3]。

大量文献研究了异质性风险增大的原因,其中一个研究视角将其归因于日益加剧的产品市场竞争。Irvine和Pontiff(2009)构建了行业内竞争,消费者不改变对本行业的整体需求而随竞争的加剧在行业内的公司间转移需求,消费者停止购买某一家公司的商品而与第二家公司建立联系,两家公司间的现金流相关性降低,异质性风险增大[4]。产品市场势力可以通过降低盈利波动、盈利不确定性、创新风险进而降低异质性风险。Pástor和Veronesi(2003)构建的公司价值模型包含两个异质性波动源——盈利能力的不确定和盈利的波动。产品市场竞争提高了盈利能力的不确定性,分析师更了解市场势力强大的企业的盈利能力,这意味着市场势力通过降低公司盈利能力的不确定性进而降低了异质性风险[5]。Gaspar和Massa(2006)认为市场冲击虽然会影响整个行业,但市场势力不同的企业应对市场冲击尤其是成本冲击的能力不同。市场势力大的企业需求相对刚性,客户群相对固定,当成本提升时,可以提价而不必担心客户流失,当成本降低时,不必像需求弹性大的公司那样降低价格、扩大产出,因此其盈利变化小于市场势力小的公司。由此可见,市场势力可以作为自然对冲工具将市场冲击转嫁给客户,平滑掉异质性风险[6]。熊彼特的创造性破坏理论认为,创新最可能发生在竞争行业或行业内边缘的小公司里。Reinganum(1985)认为竞争性企业的创新动力更大[7]。但创新伴随着技术风险、人才风险、资金风险等,这意味着市场势力大的企业可能少有创新,因而异质性风险小。基于以上分析,本文预期,产品市场势力越大,则异质性风险越小。

2.异质性风险与股权资本成本。理论上若投资者不能持有有效组合,则投资者需要为承担异质性风险而索要风险补偿。经验方面,Malkiel和Xu(2002)研究发现异质性风险能够解释期望收益的差异[8],但Ang等(2006)按照异质性风险的大小把美国上市公司样本分为5组,实证发现异质性风险最低组的期望月平均收益率比最高组多了1.06%,即使加入公司规模、账面市值比等其他控制变量,负相关关系依然显著[9]。他们的结论不符合财务理论预期,被称为“异质性风险之谜”。Fu(2009)认为Ang等的研究结论对组合分类的标准敏感并受股票收益反转效应的影响[10]。国内相关文献证实了异质性风险的定价问题和异值性风险之谜现象[11,12],对于异质性风险与期望收益的关系,国内外实证研究的结论并不一致。其中一个可能原因是期望收益的计量方法问题。这些研究主要采用已实现的股票收益来代替期望收益。Elton(1999)认为如果没有意外信息的前提下,已实现收益才是期望收益的无偏估计,但意外信息大量存在,已实现收益并不能代表综合体现现金流信息和风险信息的期望收益[13]。本文预期,异质性风险与采用事前模型估算的股权资本成本的关系应当符合财务理论预期,即异质性风险越大,股权资本成本越大。综上,本文提出:

假设2:异质性风险是产品市场势力与股权资本成本间的中介变量,产品市场势力通过异质性风险影响了股权资本成本。

三、研究设计

(一)数据选取

选取2003~2011年间和非ST、PT的非金融类A股上市公司为研究样本,对所有连续变量分别按1%和99%分位进行了缩尾处理,经筛选后得到1985个观测值。所有财务数据均来自CSMAR数据库,部分变量数据来自手工计算。

(二)变量计算

1.产品市场竞争的度量——产品市场势力。产品市场势力可以作为产品市场竞争的代理变量,市场势力越大,则企业面临的产品市场竞争程度越低[2]。本 文 采 用 勒 纳 指 数(Lena)和 市 场 份 额(Share)来度量。勒纳指数的计算公式为:Lena=(P-MC)/P,其中P是产品价格,MC是边际成本。分别用主营业务收入和主营业务成本来代替。为便于不同行业间的比较,将单个企业的勒纳指数减去行业内各企业勒纳指数的平均值,以此作为勒纳指数指标。反垄断法通常以市场份额来判断企业的市场势力,以下用企业主营业务收入占行业主营业务收入的比来计算市场份额。

2.股权资本成本的度量(RAVG)。近年来,国内外文献经常采用依赖于分析师预测的GLS、PEG、OJ等事前模型估算股权资本成本。各模型如下所示:

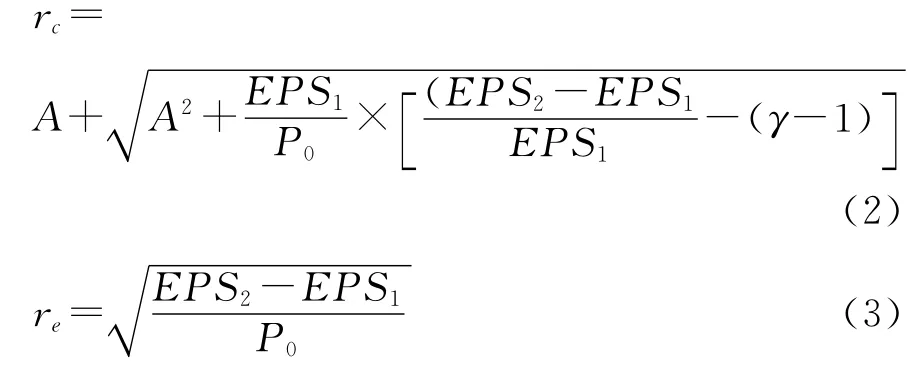

模型(1)是GLS模型,re是股权资本成本,P0是t=0期的股价,FROEt是期望净资产收益率,T为12期[14]。模 型(2)是OJ模 型,其 中A=是长期增长率,EPSt是每股收益,DPSt是每股股利。模型(3)是PEG模型,假设OJ模型中的长期增长率γ-1=0和DPS1=0时,OJ模型等价于PEG模型[15]。

为了减少单个模型的估算误差,借鉴Hail和Leuz(2006)、Chu(2008)、Guedhami和Mishra(2008)等的做法[16-18],采用GLS、OJ和PEG三种模型估算值的平均数来度量股权资本成本(RAVG)①。其中每股收益均采用分析师的预测均值,股利支付率采用历年实际股利支付率的平均值,P0取当年末的实际收盘价,OJ模型中的长期增长率简单假定为2%[25]。

3.异质性风险的度量(IR)。考虑到方法的适用性、计算的直观简洁性和已有文献的可比性等,借鉴Gaspar和Massa(2006)的做法,采用CAPM模型月回归残差的绝对值按年加总来度量异质性风险[6]。若第t-1年的异质性风险为IRit-1,则在随机游走假设下,第t年的预期异质性风险为IRit=IRit-1。

(三)模型设定

本文的研究目的是检验异质性风险是否是产品市场势力影响股权资本成本的中介变量,中介变量的检验方法包括三个步骤:(1)验证产品市场势力与股权资本成本之间的关系;(2)验证传导路径的可行性,即产品市场势力是否显著影响异质性风险;(3)验证中介变量传导作用的显著性,即产品市场势力对股权资本成本的影响是否显著的通过异质性风险的传导作用来实现。检验采用如下三个模型:

模型(4)检验产品市场势力对股权资本成本的影响,根据假设1,系数α1显著为负是异质性风险传导效应成立的一个基本前提。模型(5)检验产品市场势力对异质性风险的影响,系数β1显著为负是传导效应成立的另一个基本前提。模型(6)是检验中介变量传导效应的模型,如果异质性风险的中介效应显著,则系数γ2显著为正;同时,若系数γ1不再显著,则异质性风险发挥了完全中介效应,若系数γ1仍然显著,但显著小于模型(4)中的系数α1,则异质性风险发挥了部分中介效应。

模型(4)和模型(6)选用贝塔系数、企业规模、财务杠杆、账面市值比、产权性质作为控制变量。投资者更容易获得大企业的信息,规模大可以有效降低信息不对称程度,降低股权资本成本,而且大规模企业业务成熟、市场比较稳定,抗风险能力强[14];成长性与股权资本成本的关系有两种解释:一是投资者对高成长的公司预测乐观,导致股价过高,压低了股权资本成本[19];二是高成长公司的收益标准差和市场风险更大,因而投资者的要求报酬率增大,用资产的账面市值比表示成长性,账面市值比小意味着成长性高。

模型(5)选用企业规模、市场势力与企业规模的交互项、财务杠杆、账面市值比、机构投资者持股作为控制变量。大规模企业与供应商或消费者的议价能力强,规模越大,则市场势力降低异质性风险的作用越强[6];Malkiel和Xu(2003)认为,机构投资者为获得超额收益,会组建异质性风险较大的投资组合,因此机构投资者持股越多意味着异质性风险越大[8]。

三个模型中设置了8个年份虚拟变量和19个行业虚拟变量,制造业取两位代码分类,其他行业取一位代码分类。

四、实证结果及分析

(一)描述性统计

表1中RAVG与单个模型的估算值相关系数较高且均在1%水平上显著,而PEG和OJ模型的估算值相关系数高达0.9以上,从数据方面证明了PEG模型是OJ模型的特例。由表2可知,样本公司股权资本成本的均值为11.32%,中位数为10.75%。这些数值与国外文献的估算数值相似[16-18]。虽然这些文献的研究对象涉及的国家和地区差异较大,研究期间长短不同,但估算值大都在10%左右。

在多元回归分析前,对主要变量间的相关性进行分析发现,勒纳指数、市场份额与异质性风险的相关系数分别为-0.107和-0.078,异质性风险与股权资本成本的相关系数为0.139,勒纳指数、市场份额与股权资本成本的相关系数分别为-0.128和-0.153。该结果初步表明产品市场势力的增强降低了异质性风险和股权资本成本,异质性风险的减小降低了股权资本成本。为检测变量间的多重共线性,本文进行了VIF测试,发现VIF值均小于5,多元回归模型不存在严重的多重共线性问题。

表1 股权资本成本的估算值相关系数表

表2 各变量的描述性统计

(二)回归分析

回归结果如表3所示。列(1)、列(4)是模型(4)的回归结果,勒纳指数和市场份额的回归系数显著为负,表明产品市场势力越大,则股权资本成本越小,假设1得到证实。控制变量中,列(1)、列(4)中财务杠杆越高,财务风险越大,股权资本成本随之提高,账面市值比的回归系数显著为正,证实了La Porta(1996)的理论预期,产权性质的回归系数显著为负,表明国有企业的股权资本成本更低。

列(2)、列(5)是模型(5)的回归结果,勒纳指数和市场份额的回归系数显著为负,表明产品市场势力越大,则异质性风险越小,这意味着强大的产品市场势力可以保护企业,避免企业受到更多异质性风险的影响。控制变量中,列(2)、列(5)中财务风险越大、企业成长性越强,则异质性风险越大,机构投资者持股对异质性风险的影响并不显著。

列(3)、列(6)是模型(6)的回归结果,异质性风险的回归系数显著为正,表明异质性风险越大,股权资本成本越大,勒纳指数和市场份额的回归系数绝对值分别小于列(1)、列(4)中相对应的回归系数绝对值,但仍然显著。列(3)、列(6)的模型拟合度也分别大于列(1)、列(4)的模型拟合度,这说明产品市场势力对股权资本成本的影响有一部分是通过异质性风险实现的。为检验这种部分传导效应是否能达到统计上的显著性,以下用Freedman差异检验公式来判断列(1)、列(3)和列(4)、列(6)中产品市场势力变量的回归系数之差是否显著异于0[20]。检验公式为其 中σα1、αγ1分别是α1和γ1的标准差,ρXM是自变量产品市场势力与中介变量异质性风险的相关系数。经计算,以勒纳指数和市场份额度量产品市场势力时,t值分别为-21.128和-22.168,这说明异质性风险发挥着部分中介效应作用,假设2得到证实。

(三)稳健性检验

中介效应的另一种方法是Sobel检验[20],即检验模型(5)、(6)中的β1γ2乘积项是否显著,检验统计量为分别是γ2和β1的标准差。经计算,以勒纳指数和市场份额度量产品市场势力时,Z值分别为-4.683和-6.698,小于临界值-0.97,同样证实了异质性风险是产品市场势力与股权资本成本间的中介变量。

表3 产品市场势力、异质性风险与股权资本成本的回归结果

五、结 论

以产品市场势力度量产品市场竞争,分析产品市场竞争的异质性风险效应,并将异质性风险与风险定价联系起来,对产品市场竞争、异质性风险与股权资本成本之间的作用机理进行了理论分析和实证检验。研究结果表明,产品市场势力越大、企业面临的产品市场竞争程度越小,则股权资本成本越小,异质性风险是产品市场势力与股权资本成本之间的中介变量。这意味着产品市场势力减小了企业的异质性风险进而降低了股权资本成本,证实了异质性风险的定价理论。企业获得定价权和市场占有率、提高自身在产品市场的竞争力和市场势力有利于增强抵制异质性风险的能力,降低融资成本,在资本市场中获得融资优势,即产品市场竞争的无效反而促进了资本市场的有效。

以上研究的不足之处在于异质性风险变量仅采用了CAPM模型的残差绝对值来计量,只考察了产品市场势力对股权资本成本的影响,没有研究行业竞争的作用,这些都是今后需要关注的方向。

注释:

①Hail和Leuz、Chu、Guedhami和Mishra采用了GLS、CT、OJ和PEG模型的估算值度量权益资本成本。由于CT模型估算的大于0小于1的有效值过少,因而本文没有采用CT模型。

[1]Hou,K.,Robinson,D.T.Industry concentration and average stock returns[J].The Journal of Finance,2006,61(4):1927-1956.

[2]Peress,J.,J.Product market competition,insider trading and stock market efficiency[J].Journal of Finance,2010,65(1):1-43.

[3]Campbell,J.Y.,Lettau,M.Malkiel,B.G.,Xu,Y.Have individual stocks become more volatile?an empirical exploration of idiosyncratic risk[J].The Journal of Finance,2001,(1):1-43.

[4]Irvine,P.,Pontiff,J.Idiosyncratic return volatility,cash flows,and product market competition[J].Review of Financial Studies,2009,22(3):1149-1177.

[5]Pástor,L.,Veronesi,P.Stock valuation and learning about profitability[J].Journal of Finance,2003,58(5):1749-1789.

[6]Gaspar,J.,Massa,M.Idiosyncratic volatility and product market competition[J].Journal of Business,2006,79(6):3125-3152.

[7]Reinganum,J.F.Innovation and industry evolution[J].Quarterly Journal of Economics,1985,100(1):81-99.

[8]Malkiel,B.G.,Xu,Y.Idiosyncratic risk and security returns[EB/OL].http://scholar.google.com.2002-12-12/2012-06-30.

[9]Ang,A.,Hodrick,R.J.,Xing,Y.,Zhang,X.The cross-section of volatility and expected returns[J].The Journal of Finace,2006,61(1):259-299.

[10]Fu,F.J.Idiosyncratic risk and the cross-section of expected stock returns[J].Journal of Financial Economics,2009,91(1):24-37.

[11]陈健.中国股市非系统风险被定价的实证研究[J].南方经济,2010,(7):41-49.

[12]左浩苗,郑鸣,张翼.股票特质波动率与横截面收益:对中国股市“特质波动率之谜”的解释[J].世界经济,2011,(5):117-135.

[13]Elton,E.Expected return,realized return,and asset pricing tests[J].Journal of Finance,1999,54(4):1199-1220.

[14]Gebhardt,W.,Lee,C.,Swaminathan,B.Towards an implied cost of capital[J].Journal of Accounting Research,2001,39(1):135-176.

[15]Easton,P.PE ratios,PEG ratios and estimating the implied expected rate of return on equity capital[J].The Accounting Review,2004,79(1):73-95.

[16]Hail,L.,Leuz,C.International differences in cost of equity capital:do legal institution and securities matter?[J].Journal of Accounting Research,2006,44(3):485-531.

[17]Chu,S.Y.T.Ultimate ownership and the cost of capital[D].The Chinese University of Hong Kong,2008.

[18]Guedhami,O.,Mishra,D.Excess control,corporate governance and implied cost of equity:international evidence[J].The Financial Review,2009,44(4):489-524.

[19]La Porta,R.Expectations and the cross-section of stock returns[J].The Journal of Finance,1996,52(3):1715-1742.

[20]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004,(5):614-620.