中国上市公司股权再融资时机选择行为研究

2013-01-23汤胜

汤 胜

(广东外语外贸大学 财经学院,广东 广州 510006)*

一、研究背景与文献回顾

中国证券市场的上市公司长期以来存在着偏好股权融资的现象,这一现象与美国学者Myers所提出的优序融资理论存在着明显的矛盾,这一问题引起中国国内许多学者的关注。早在1999年,陈晓和单鑫以融资成本为视角对我国上市公司股权融资偏好问题进行研究,以上市公司的税后利润除以权益资本市值来计算公司的股权融资成本,结果显示中国上市公司的债务融资成本高于股权融资成本,因此,上市公司偏好利用股权融资。但其计算股权融资的方法没有考虑中国上市公司非流通股与流通股之间的价值区别。黄少安和张岗(2001)的研究以上市公司的现金股利除以每股市价作为公司股权融资的成本,也得出上市公司股权融资成本低于债务融资成本的结论,但实际上现金股利仅是股票融资成本的一部分,因此,并不能仅将现金股利视为是上市公司股权融资的成本[1]。陆正飞和叶康涛(2004)利用剩余收益折现模型来计算股权融资成本,但该模型的整体解释力较低,说明方程中仍缺少一些重要的解释变量[2]。张祥建和徐晋(2005)的研究发现,上市公司大股东可以通过股权融资获得隐性收益,因此,上市公司偏好股权融资,但如果股权融资只对大股东有利,那么,一般的投资者为何要参与股权融资[3]。由此可见,上述研究均未能完全解释中国上市公司的“股权融资偏好之谜”。

实际上,由于优序融资理论等传统融资理论均是建立在半强式有效市场和理性人假设基础上进行研究的,因此,它无法解释市场处于非有效状态下上市公司的融资行为。近年来国外的大量实证研究结果均表明,证券市场中存在许多与有效市场假说相背离的现象,这些研究推动了行为财务学的兴起。基于行为财务学的研究美国学者Stein(1996)提出了“市场时机选择”假说,即当市场被非理性交易者所主导时,市场并不能识别上市公司股权融资所传递的不利信号,那么,公司的管理层会倾向于在市场处于非理性狂热时期利用股权融资获取廉价的资本金[4]。“市场时机选择”假说得到了大量实证研究的支持。Hovakimian、Opler和Titman(2001)通过检验上市公司新股发行前的市场收益率,发现当公司的股价出现大幅上升后公司更加倾向于进行股权融资[5]。Baker和Wrugler(2002)检验了权衡理论、融资优序理论和市场时机选择理论,结果显示公司的股权融资比例与公司的市值/面值比(M/B值)有关,不支持前两种理论,而与市场时机选择理论一致[6]。Huang和Ritter(2004)的研究指出,当市场出现了误价(mispricing)时,股权融资和债务融资的相对成本会发生变化,而企业的融资方式选择也随之发生变化[7]。Kayhan和Titman(2007)的研究也发现,在短期内资本市场的波动会对上市公司的融资方式选择产生重要影响,从而导致其偏离目标资本结构。这些研究表明证券市场并非总是有效的,当市场处于不同的时期上市公司采用不同融资方式的成本就会发生改变,因此,上市公司会根据市场时机选择不同的融资方式[8]。

由于中国证券市场是一个新兴的证券市场,市场远未达到强式有效,因此,利用传统的融资理论难以解释中国上市公司股权融资偏好问题[9,10]。基于此,以行为市场时机选择理论为基础,根据中国证券市场的实际状况,检验中国上市公司是否存在市场时机选择行为,可为中国上市公司的股权融资偏好问题提供新的理论研究视角和解释。

二、理论分析与研究假设

根据市场时机选择理论,上市公司会在投资者对市场持有乐观情绪,股票的市场价值被高估时进行股权融资,中国股票市场是一个新兴的市场,公司的股票价格经常出现大幅的波动,因此,部分上市公司可能会根据市场行情的变化选择进行股权融资。实际上上市公司的股价会受到系统性风险和非系统性风险的影响,当上市公司股价同时受到市场和公司自身特征影响时,公司会根据股价的不同情况对融资方式进行选择。

假设上市公司的真实价值为X,市场系统性偏差对上市公司形成误价程度为∂,上市公司特有信息带来的价格偏差为θ。当∂=0时,说明市场没有系统性偏差;当∂>0时,说明上市公司股票价格受到整体市场因素的影响被高估;当∂<0时,则意味着公司股票价格受到整体市场不景气的影响而被低估。从公司特有信息带来的影响来看,当θ>0时,意味着投资者因为上市公司自身因素对公司股价的高估;而当θ<0时意味着投资者因为上市公司自身因素对公司股价的低估。这时对于上市公司来说有几种不同的情况会存在着股权融资时机选择的机会。

1.当∂和θ均大于0,表示上市公司股价同时受到市场系统性高估和本身非系统性高估的影响,这时上市公司的股票价格高于其真实价值,上市公司存在着进行融资时机选择的机会,而此时进行股权融资有利于降低融资成本。

2.当∂>0,θ<0时。说明上市公司股价受到市场因素的影响被高估,但公司自身特征却导致股价被低估时,如果∂+θ>0,则说明因市场因素造成公司股价的高估大于因公司自身因素所形成的股价低估,公司这时进行股权融资仍可以降低股权融资的成本,相反如果∂+θ<0则说明公司的股价被低估,公司不会进行股权融资。

3.当∂<0,θ>0时。说明上市公司股价受到市场因素的影响被低估,但公司自身特征却导致股价被高估时,如果∂+θ>0,则公司股价被高估,公司仍然存在股权融资时机选择的机会,反之则公司的股价被低估,公司不会进行股权融资。

4.当∂+θ=0时,则说明公司不存在融资时机选择的机会。

在中国股票市场,上市公司股票受到市场因素影响很大①。因此,公司的股权融资行为也可能随着市场整体的波动而变化。那么,如何确定上市公司的股价是否被高估或者低估呢?

国外相关实证文献中用来衡量公司股票被“误价”的指标有:(1)公司股票的市价面值比(M/B值)②。(2)股票的超额收益③。(3)股票换手率④。

以下采用公司的M/B值、超额收益和换手率作为替代变量检验中国上市公司是否存在着融资时机选择行为。根据市场时机选择理论,如果上市公司存在着股权融资时机选择的行为,那么,上市公司的股权融资比例应该与公司的M/B值,超额收益和换手率成正比,而与事后的M/B值与超额收益成反比。因此,提出以下研究假设:

假设1:上市公司的股权融资比例与公司当年的超额收益率和换手率成正比,与随后的M/B值变动率成反比。

三、上市公司股权融资市场时机选择行为的实证检验

(一)数据来源及样本选择

以下研究中国A股股票市场上市公司的股权再融资行为,即上市公司通过配股或增发所进行的股权融资行为。所使用的数据主要来源于国泰安信息技术有限公司的CSMAR数据库。研究的时间段为1999年1月1日~2005年12月31日,选择的研究样本主要符合以下条件:(1)非金融类公司;(2)1999~2005年具有配股或增发资格的上市公司⑤;(3)上一年度未进行过配股或增发的上市公司;(4)公司的股权融资额或债务融资额为正的公司;(5)年度M/B值低于20且净资产为正的年份的公司数据⑥。

(二)回归模型的建立

1.因变量的选择和度量方法。采用两种不同的方法来度量上市公司的股权融资行为:一是以上市公司是否进行股权融资进行区分,通过建立LOGIT模型分析上市公司股权融资决策与市场误价之间的关系;二是以上市公司的股权融资比例作为因变量,分析市场对公司股票的误价对公司融资结构的影响。

2.解释变量的选择与统计性描述。根据市场时机选择理论,由于信息不对称以及存在着非理性交易,市场对公司股票高估的误价不会立即得到修正,因此公司会在股价被高估时利用股票融资。根据第二部分的理论分析,有几种指标可以作为市场误价的替代变量来解释上市公司的股权融资行为,这里将分别选择公司M/B值的变动率,股票超额收益率和换手率作为股票误价的替代变量。

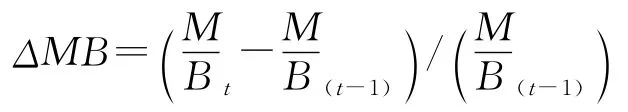

M/B值直接以公司的每股市价/每股净资产值得出,而M/B值变动率则为样本公司下一年M/B变动值除以公司上一年的M/B值得出。

采用M/B值的变动率作为解释变量可以避免公司之间因为成长性不同而存在的M/B值差异。

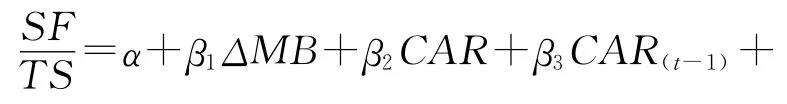

3.控制变量的选择。根据权衡理论,公司代理成本、税收和潜在的破产机会均会影响公司的融资方式。因此,为了验证和控制权衡理论对公司股权融资的影响,分别选择了所得税率、资产负债率和自由现金流量作为控制变量。按照权衡理论当公司的税率和自由现金流量越多时,公司会越少利用股权融资。而当公司资产负债率越高时公司会倾向于利用股权融资。桑德(Sunder)和梅耶斯(Myers,1999)计算的财务赤字=公司的现金股利+投资支出+营运资本-经营现金流量净额[12],因此,我们采用同样的方法确定上市公司的自由现金流量。为了使不同规模企业之间的自由现金流量水平具有可比性,最终采用的替代变量为企业自由现金流量与企业总资产的比值。Baker和Wrugler(2002)的研究发现公司规模和有形资产比例与公司的资产负债率呈正相关关系,而盈利能力与公司的资产负债率呈负相关关系。他们的研究指出公司规模和有形资产比例越高,代表公司的偿债能力越强,同时成长性也越低,而这些公司通常偏向于利用债务融资。因此,在模型中分别以净资产收益率、资产总额的对数和有形资产比例作为公司盈利能力、规模和成长性的控制变量。此外,鉴于研究期内中国特殊的股权结构,加入流通股比例作为控制变量。考虑年度和行业对企业融资行为的影响,加入了年度和行业控制变量,最终建立了以下两个基本的回归模型:

模型(1)采用上市公司的股权融资占外部融资额的比例作为因变量建立回归模型,模型(2)采用LOGIT模型考察上市公司进行股权融资的概率与公司M/B值之间的变化关系,模型中的u为干扰项。

(三)回归结果分析

在进行回归前对各变量进行相关性分析,结果发现公司的M/B值变化率与其股权融资比例呈显著的负相关关系,而公司当年的超额收益率和换手率则与公司的股权融资比例呈显著的正相关关系,与研究预测一致。利用SPSS统计软件对1999~2005年样本公司的混合面板数据进行检验,结果见表1。

从表1可以发现,在模型1和模型4中,ΔMB与股权融资显著负相关,显示在股权融资占外部融资的比例与公司融资后M/B值的变动率呈显著的负相关关系,股权融资比例越大的公司其未来的市场价值下降得越多。而在模型2中上市公司的股权融资比例与公司当年的超额报酬率显著正相关,而与上一年的超额报酬率呈负相关关系,这意味着公司倾向于在自身股价处于一个相对较高的价格时进行股票融资。股权融资公司在以往并没有表现出比其他公司更高的收益率,但在股权融资当年却出现获得了比其他公司更高的市场回报,这是公司股票被市场所高估的信号,因此,公司会选择在这时发行新股融资。而从模型3的换手率和上市公司的股权融资比例的关系来看,同样验证了假设1,即高换手率的公司股权融资比例越高。换手率作为衡量投资者理性程度的指标,当换手率越高时,意味着非理性投资者占据了主导地位,这时公司的股价受到了非理性因素的支配,而高换手率通常伴随着高股价,因此,公司会倾向于利用股权融资。在模型4中同时加入了M/B值变动率,超额收益率和换手率对公司的股权融资比例进行回归检验,结果与前三个模型相一致。说明上市公司的股权融资行为受到了市场对公司股票“误价”的影响,而上市公司往往会利用市场对公司股票价格的高估进行股权融资。

表1 线形模型回归结果

在模型的控制变量中,可以发现税率与上市公司的股权融资比例之间不存在显著的相关关系,这主要与我国上市公司本身的税率差异不大有关。而股权公司的资产负债率要显著高于没有进行股权融资的公司,说明上市公司存在通过股权融资调整自身资本结构的现象。在四个模型中公司的自由现金流量均与公司的股权融资比例存在显著的正相关关系,说明自由现金流量越多的公司越倾向于采用股权融资。公司净资产收益率与公司股权融资也存在着显著的正相关关系,说明盈利能力越高,留存收益越多的公司反而更倾向于利用外部股权融资,这与梅耶斯的优序融资理论不符。此外回归的结果显示公司的规模与公司的股权融资没有显著的相关关系,这可能是因为无论规模大小的公司都存在着市场时机选择的现象,而与公司股价被“误价”对公司股权融资行为所造成的影响相比,公司的规模影响并不显著。此外在众多的行业控制变量中没有发现行业因素对公司股权融资存在着明显的影响。

为了避免模型出现多重共线性问题,采用方差扩大因子法对模型的共线性问题进行诊断,结果显示模型的VIF值均低于5,因此,可以说模型不存在严重的共线性问题。

为了保证结果的稳定性和对上市公司的股权融资决策进行进一步的验证,采用LOGIT模型以上市公司是否进行股权融资作为因变量进行回归分析,结果发现LOGIT模型的回归结果与多元线形模型的结果基本一致。在LOGIT模型中ΔMB与公司股权融资的概率呈显著的负相关关系,而超额报酬率和换手率与公司股权融资的概率呈显著的正相关关系,说明公司会倾向于在获得较高的市场回报后,并且投资者对公司股票购买欲望高涨时进行股票融资。这时公司的股票价格往往存在着一定程度的高估,因此在股票融资后,公司股票的市场价值会出现下跌。

四、结论与政策含义

以上研究发现,上市公司的股权融资比例与公司融资后M/B值的变动率呈显著的负相关关系,股权融资比例越高的公司其事后的M/B值增长率越低。说明公司在发行新股时其股价存在高估的现象,而部分公司则很好的利用了这个时机进行股权融资。此外,公司当期的超额市场收益率和换手率均与公司的股权融资比例呈现显著的正相关关系,进一步证实了中国股票市场的上市公司存在着股权再融资的时机选择行为。

中国上市公司的融资时机选择行为,一方面说明了中国证券市场存在着非理性的噪音交易,市场未达到半强式有效;另一方面,说明了上市公司存在着“圈钱”动机。中国证券市场的股票换手率极高,显示投资者的投机心态明显,大部分投资者主要关注是否能在短期获利并存在着“搭便车”心理,因此,他们很难发现上市公司股权再融资所传递的不利信号,无法识别股权融资对公司长期经营绩效所可能带来的负面影响,从而不能对上市公司股票价格的高估或低估进行及时的纠正,这使得上市公司具有了进行股权融资时机选择的机会。此外,与外部投资者相比,上市公司的管理层具有明显的信息优势。当上市公司股价被市场所高估时,上市公司管理层会发行新股进行融资以获取低成本的权益资金,由于部分利用股票融资上市公司在融资后由于缺乏正净现值的投资项目,因此,进一步导致公司的业绩和长期市场回报率在未来的一段时间出现下跌,从而损害了公司长线投资者的利益和市场的资金配置效率。上述现象给中国证券市场监管机构的启示是:当市场行情好时,应更加关注上市公司的股权融资行为,防止上市公司利用市场投资者的非理性交易行为进行无效率的融资。此外,监管机构在制订政策时应充分关注证券市场投资者的决策心理和决策行为,从而制订更为合理的监管政策和信息披露政策。

注释:

①根据吴世农和许年行(2004)的研究发现中国股票市场的股票收益变动的79.4%受到市场风险因素的影响,市场强大的驱动力使股票表现出显著的“同涨同跌”的趋势[11]。这种趋势导致公司的股票价格受到市场波动的影响较大,

②Baker和Wrugler利用公司的市净率(M/B值)作为衡量公司股票是否被错误定价的指标,当公司存在较高的M/B值时,则意味着公司的股价可能偏高,这时公司会倾向于利用股权融资。Baker和Wrugler(2002)的研究以公司的市净率(M/B值)作为主要解释变量成功解释了美国上市公司上市后资产负债率的变化情况。

③根据市场时机选择理论,上市公司会在股票价格大幅上升后进行股票融资。基于此理论假设,Hovakimian,Opler和Titman(2001)以及Kayhan和Titman(2004)的研究均选择了上市公司发行新股前的股票超额收益率作为衡量公司股票是否被误价的指标,结果发现当上市公司的股票出现较高的超额收益率后,公司会偏向于进行股票融资。这说明上市公司可能在利用市场对公司股票价格的高估进行股权融资。

④Baker和Stein(2002)的研究指出当市场或公司的换手率较高时说明市场被非理性交易者所支配,高换手率意味着过高的公司股价。因此他们选择了换手率作为衡量公司股价是否被误价的替代指标,并建立了公司股权融资比例与股票换手率的回归模型,进而利用大样本数据检验两者之间的关系,结果发现公司股权融资比例与股票换手率存在显著的正相关关系,结果与市场时机选择理论相一致。

⑤选择1999年之后的样本是因为现金流量表从1998年才开始编制,之前的年度缺乏相关数据,而截止日期定于2005年底是由于2005年6月以后上市公司开始启动股权分置改革,为避免股改期间的研究样本受到过多政策性因素的影响,因此,选择股改前的上市公司样本作为研究对象。

⑥Baker和Wrugler(2002)的研究也同样剔除了所有M/B值超过10的样本。

[1]黄少安,张岗.中国上市公司股权融资偏好分析[J].经济研究,2001,(11):12-20.

[2]陆正飞,叶康涛.中国上市公司股权融资偏好解析[J].经济研究,2004,(4):50-58.

[3]张祥建,徐晋.股权再融资与大股东控制的隧道效应——对上市公司股权再融资偏好的再解释[J].管理世界,2005,(11):127-136.

[4]Stein,Jeremy C.,Rational Capital Budgeting in an Irrational World[J].Journal of Business,1996,69(4):429-455.

[5]Armen Hovakimian,Tim Opler,and Sheridan Titman.The debt-equity choice[J].Journal of Financial and Quantitative Analysis,2001,(36):1-24.

[6]Malcolm Baker and Jeffrey Wurgler.Market timing and capital structure[J].Journal of Finance,2002,57(1):1-32.

[7]Michael J.Schill.Sailing in rough water:market volatility and corporate finance[J].Journal of corporate finance,2004,10(5):659-681.

[8]Ayla Kayhan,and Sheridan Titman.Firm's History and Their capital structure[J].Journal of Financial Economics,2007,83(1):1-32.

[9]苏东蔚.噪音交易与市场质量[J].经济研究,2008,(9):82-95.

[10]徐浩萍,陈超.会计盈余质量、新股定价与长期绩效[J].管理世界,2009,(8):25-38.

[11]吴世农,许年行.资产的理性定价模型和非理性定价模型的比较研究[J].经济研究,2004,(6):105-116.

[12]Shyam-Sunder L.,and Myers S.C.Testing static trade-off against pecking order models of capital structure[J].Journal of Financial Economics,1999,51(2):219-244.