民营上市公司董事会独立性研究

2013-01-23曹建新颜利胜

曹建新 颜利胜

(华南理工大学工商管理学院 广东 广州510640)

一、引言

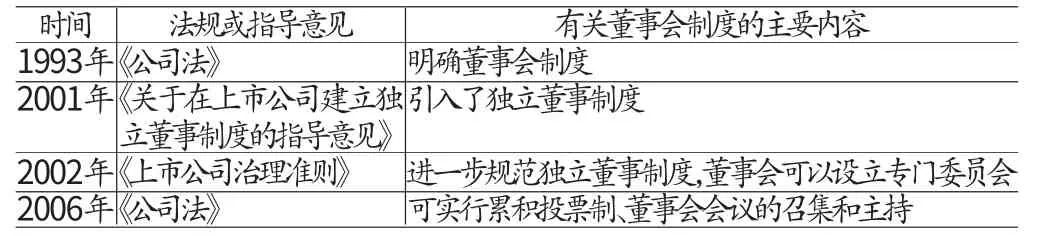

1978年后,我国以建立现代企业制度为目标的经济体制改革推动了董事会制度的实践与立法。1993年的《公司法》是新中国的第一部公司法,它明确要求设立董事会。不过,在以股东大会为中心的前提下,董事会的权力有限。由于国内“一股独大”现象严重,中小股东利益易受侵犯。为保护中小股东利益,2001年中国证监会颁布了《关于在上市公司建立独立董事制度的指导意见》,引入了独立董事制度。2002年的《上市公司治理准则》对独立董事制度作了进一步的规范,并指出董事会可以设立专门委员会。2006年实施的新《公司法》第一百零六条规定:“股东大会选举董事、监事,可以依照公司章程的规定或者股东大会的决议,实行累积投票制。”第一百一十条规定:“董事长召集和主持董事会会议,检查董事会决议的实施情况。副董事长协助董事长工作,董事长不能履行职务或者不履行职务的,由副董事长履行职务;副董事长不能履行职务或者不履行职务的,由半数以上董事共同推举一名董事履行职务。”累计投票制可以保证小股东能选出自己信任的董事和监事,后一规定则是对董事长权力的一定限制,是对董事会制度的健全。由此可见,我国董事会制度不断发展完善,如表(1)所示。但邓峰(2011)认为我国董事会法律没有遵守董事会制度的三个隐性统领原则(董事会是公司权力的最高行使者、董事会采用一人一票且集体合议方式行事、董事会对公司制度的有效和正当动作负最后的责任)。这里列出其中的部分缺陷:如没有明确董事会作为公司管理的最高权威,司法实践中,把公司看成股东财产延伸的观念广泛存在;共管模式上的缺陷,虽规定董事选举产生,但没有明确的规则反对席位瓜分等方式,董事派出制是典型的“潜规则”。这些不足容易使股东特别是控股股东控制董事会成员,董事会的独立地位难保。据全国工商联2011年度《中国民营经济发展形势分析报告》,中国民营上市公司首次突破1000家。而据《福布斯》中文版的定义与统计,截至2011年9月30日,沪深两市共2272家上市公司,其中民营企业1268家。这些统计数据中对民营上市公司的界定可能不一致,但都能说明同一个问题——民营上市公司的蓬勃发展。董事会是民营上市公司治理的核心。良好的董事会治理有助于保护中小投资者利益、增强资本市场有效性、降低民营上市公司资本成本、提高民营上市公司的经营绩效。因此,研究民营上市公司董事会治理具有重要意义。

表1 我国董事会制度发展历程中相关法规或指导意见

表2 2006-2010年民营、非民营上市公司董事会规模比较

二、民营上市公司董事会治理现状分析

(一)样本选取和数据来源 董事会具有多方面的特征,研究者主要从董事会规模、董事会独立性、董事会激励和董事会行为等特征研究董事会。下面将从这四个方面逐一比较2006年至2010年民营上市公司董事会与非民营上市公司董事会特征,以发现民营上市公司董事会治理不足。分析所用数据全取自国泰安数据库,剔除了缺失值。分析中,把民营上市公司定义为实际控制人是个人或家族的上市公司。实际控制人是指通过投资关系、协议或者其他安排,能够实际支配公司行为的人。具体的分析结果如下:

(二)董事会规模与其公司规模基本适应 董事会规模是指董事会的人数。表(2)列示了2006年至2010年民营与非民营上市公司董事会规模比较的结果,其中总资产人数比是每一上市公司董事会人数的自然对数与公司总资产自然对数之比。从2006年至2010年,董事会的平均人数在8—10人之间,每年民营上市公司董事会的平均人数都显著(在1%水平下显著)小于非民营上市公司,即民营上市公司董事会的绝对规模小于非民营上市公司。但由于民营上市公司的规模普遍小于非民营上市公司,在考虑公司总资产后,民营上市公司的董事会规模只略小于非民营上市公司董事会规模,两者并无显著区别。图(1)直观地显示了2006年至2010年间民营、非民营上市公司董事会规模的比较与变化趋势。从绝对人数看,无论民营还是非民营上市公司,董事会平均人数都在逐年减少。这应该是新上市公司(包括民营和非民营)的规模较小,其董事会人数也少。从相对(相对于总资产)人数看,两线几乎完全重合,差异可忽略。综上,可以认为,民营上市公司董事会规模与其公司规模基本适应,与非民营上市公司并无实质性差别。

图1 2006—2010年民营、非民营上市公司董事会年均规模变动趋势图

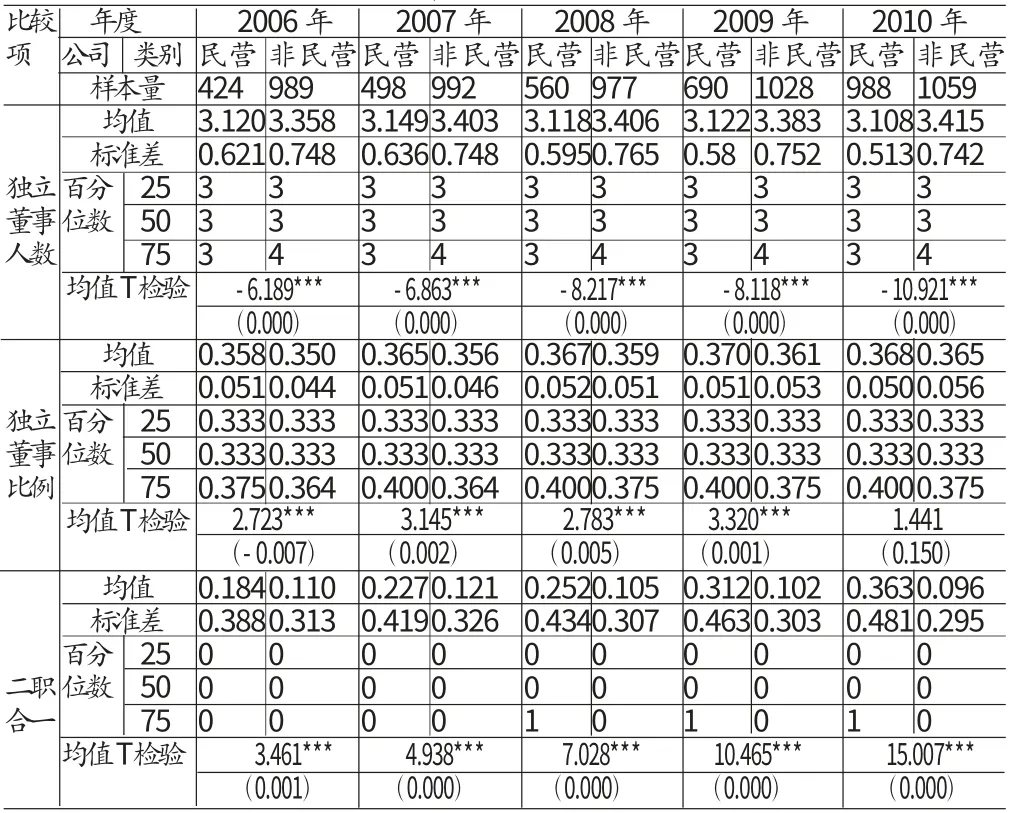

表3 2006-2010年民营、非民营上市公司董事会独立性比较

表4 2006-2010年民营、非民营上市公司董事会激励比较

(三)董事会独立性不如非民营上市公司,而且差距越来越大从独立董事人数、独立董事总董事会人数之比和董事长与总经理兼任(即二职合一)三个方面考察董事会独立性。表(3)列示了2006年至2010年民营、非民营上市公司董事会独立性比较结果。各年民营上市公司平均人数约为3.1人,而非民营上市公司独立董事各年平均人数约为3.4人,各年差异均在1%水平下显著。从独立董事占董事会人数之比来看,民营上市公司独立董事比例要高于非民营上市公司,其中2006年至2010年在1%水平下显著,但2010年无明显区别。民营和非民营上市公司各年平均独立董事比例在0.350—0.368之间变动,75%分位数不大于0.400,这说明我国大多数上市公司独立董事人数主要是为了满足1/3的规定性要求。从董事长与总经理兼任(数据处理时,把董事长兼任总经理定义为1,不兼任定义为0)看,民营上市公司二职合一的现象逐年提高,到2010年已达36.3%,非民营上市公司二职合一的现象逐年降低,到2010年只有9.6%。这意味着,在2010年平均100家民营上市公司中约有36家公司的董事长兼任总经理;而平均100家非民营上市公司中,董事长兼任总经理的仅为10家左右。图(2)是董事会独立性比较折线图。各年独立董事的平均人数基本维持不变,但由于平均董事总人数逐年减少,因而平均独立董事比例有较小幅度的提高。虽然均值T检验表明民营上市公司独立董事比例显著高于非民营,不过,民营与非民营上市公司独立董事比例两线几乎重合,其差异很少。从图中还可清楚看出民营上市公司董事长兼任总经理日益普遍,非民营上市公司董事长与总经理二职分离逐渐增多。这说明民营上市公司董事会的独立性不如非民营上市公司,而且差距越来越大。

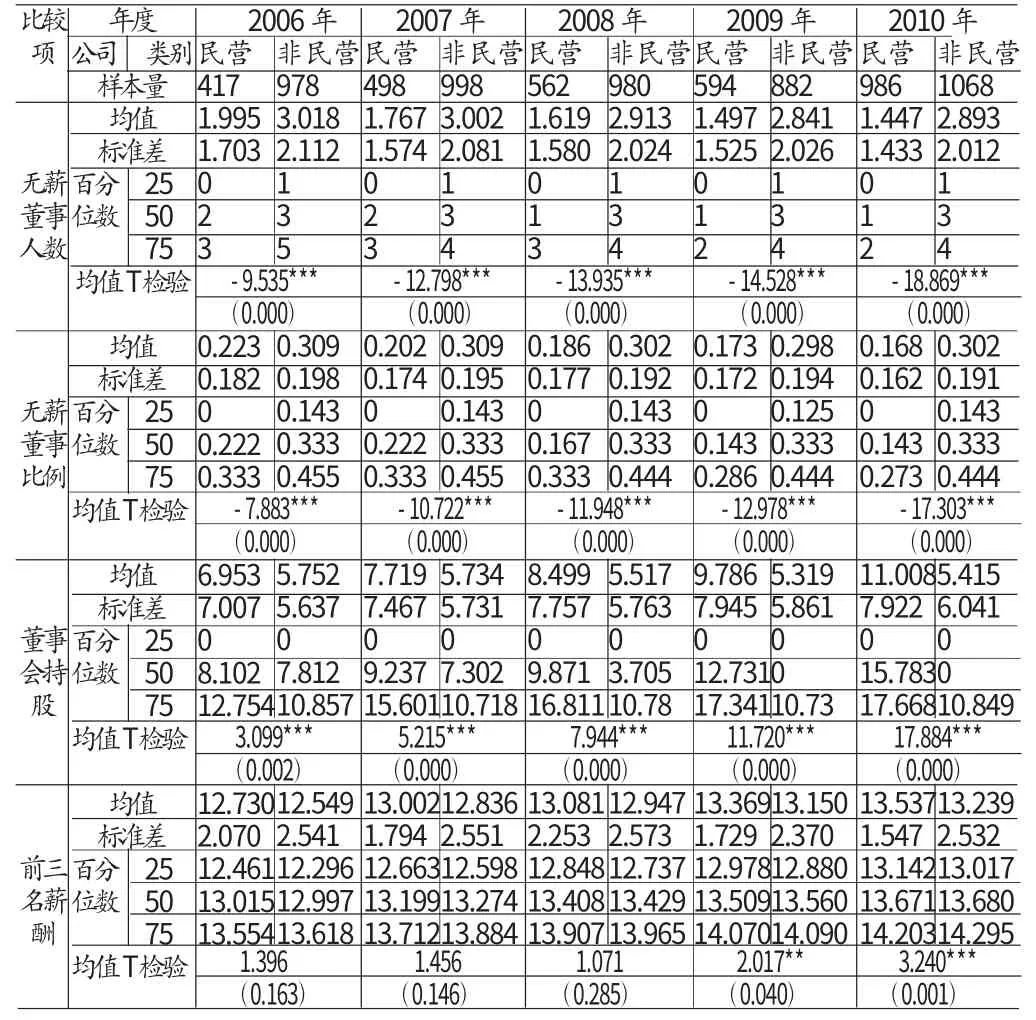

(四)董事会激励高于非民营上市公司,而且其差别越来越大表(4)从未领取薪酬的董事人数、未领取薪酬董事占董事总人数的比例、董事会持股数量(用持股数量的自然对数表示)和前三名董事薪酬总和(用薪酬总和的自然对数表示)四个方面比较2006年至2010年民营与非民营上市公司董事会激励情况。民营上市公司各年平均未领取薪酬董事人数均小于2人,而非民营上市均约为3人,该差异在1%水平下显著。虽然非民营上市公司董事会规模较大,但民营上市公司未领取薪酬董事占董事会总人数之比仍显著(1%水平下显著)小于非民营上市公司。从董事会持股来看,民营上市公司平均董事持股数量逐年增加,到2010年时已达11.008,而非民营上市公司平均董事持股数量基本上在5—6之间,差别非常显著。从前三名董事薪酬来看,2006年至2008年民营上市公司高于非民营上市公司但不显著,2009年和2010年民营上市公司前三名董事薪酬却显著高于非民营上市公司。可见,相对于非民营上市公司,民营上市公司的董事从公司领取了更多的薪酬、持有公司更多的股份,因而受到的激励更大。图(3)是董事会激励特征的趋势比较。民营上市公司没有领薪董事人数少于非民营上市公司,民营上市公司的董事会持股数量和前三名董事薪酬均高于非民营上市公司。而且,民营上市公司董事所受激励的提升程度也高于非民营上公司。民营上市公司董事会中没有领薪的人数减少幅度大于非民营上市公司。前三名董事薪酬总额均有明显增长,但民营上市公司增长更显著。民营上市公司董事持股数量有显著的增加,而非民营上市公司董事持股数量反而明显减少。可见,民营上市公司董事所受激励不仅高于非民营上市公司,而且其差别越来越大。

图3 董事会激励特征趋势比较

表5 2006-2010年民营、非民营上市公司董事会会议次数比较

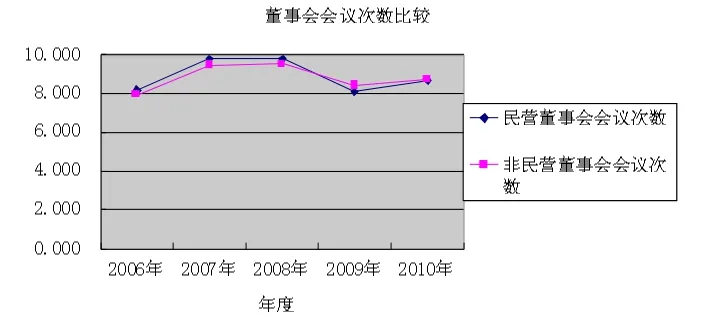

图4 董事会会议次数趋势比较

(五)民营上市公司与非民营上市公司的董事会行为特征无太大差别 董事会行为特征主要指董事会会议次数。从表(5)看,75%分位数小于或等于11,说明不少于75%的上市公司董事会年会次数不超过11次。前三年民营上市公司董事会会议更频繁,而后两年非民营上市公司会议次数要多些,但只有在2007年和2009年存在显著差别。图(4)是董事会会议次数趋势比较图。民营与非民营上市公司董事会会议次数的变动均呈波浪形,似乎都围绕着8—10之间的一条水平线波动。前四年两曲线相偏离,在2009年的偏离程度最大,但到2010年时,两者趋于重合。可以认为,民营上市公司与非民营上市公司的董事会会议次数无太大区别。

三、结论与建议

(一)研究结论 本文通过分析得出如下结论:(1)民营上市公司董事会的独立性差。董事长兼任总经理现象日益普遍,难以保证董事会对管理层监督的有效性;独立董事比例并不高,聘请独立董事主要是为了满足合规性的要求。黄波等(2010)发现,2001年至2003年推行的独立董事治理改革仅限于公司满足“合规”需要。另外,因我国关于董事会法规制度不足,实践中存在董事派出制。此时,掌握较大股权比例的民营上市公司控股股东更容易实现对董事会的控制。即民营上市公司董事会对下不能独立于管理层,对上不能独立于控股股东。(2)民营上市公司董事会受到更大的激励。高激励具有正反两方面的作用,一方面会使董事珍惜其职位从而更加勤勉地工作;但另一方面董事也可能为了保住职位而丧失独立性。高激励的负面作用源于董事会独立性的缺失。对董事去留最重要的影响者无疑是控股股东或实际控制人,即董事可能会屈服于大股东的意志。唐雪松等(2010)利用2005年至2007年我国上市公司独立董事意见数据进行研究发现,独立董事在独立意见中说“不”,其离职的概率就会增大;为了避免丢失现职,独立董事说“不”的可能性降低;当独立董事兼职上市公司数越少,从公司获取的报酬越高时,越不可能持有不同于控股股东意见的观点。

(二)政策建议 本文提出以下建议:(1)股权结构方面。一是适度分散股权。高度集中的股权下,控股股东能选出大部分代表其利益的董事,从而实现对董事会的实质性控制,因此宜分散股权,形成恰当的股权制衡。二是降低控制权与现金流权的差异。两权分离的差异越小,控制人与上市公司的利益越一致,就越不可能通过操控董事会来掏空上市公司。(2)完善董事的提名、选举制。民营上市公司应该制定详细的董事提名与聘任规则、坚持董事选举、反对董事派出制、积极推行董事选举累积投票制,尽量避免控股股东或董事长对其他董事人选及董事会的操控。(3)提高独立董事的监督作用。当前绝大多数的民营上市公司对独立董事监督作用的认识不够,独立董事人数基本上以规定比例为限,独立董事的话语权不够。因此,需要从公司制度上规范独立董事的选任、解聘,提高独立董事比例,赋予独立董事更多的话语权限。(4)正确处理董事长与总经理两职合一。合一有利于管理层创新,但对管理层监管的有效性降低;分离能增强董事会独立性,但管理层创新性受损。吴淑琨等(1998)认为,董事长和总经理两职是否合一的关键是要在管理创新自由与责任之间取得适宜的均衡。因此,在两职合一的公司,应建立健全有效的董事会监督运行机制,以保证董事会的独立性不致受损。

[1] 邓峰:《董事会制度的起源、演进与中国的学习》,《中国社会科学》2011年第1期。

[2] 黄波、陈正旭:《中国A股上市公司董事会治理结构的影响因素研究》,《管理科学》2010年第6期。

[3] 唐雪松、杜军、申慧:《独立董事监督中的动机——基于独立意见的经验证据》,《管理世界》2010年第9期。