纳入资产价格的我国通货膨胀指数研究

2012-09-19罗忠洲屈小粲

罗忠洲,屈小粲

(复旦大学 金融研究院,上海 200433)*

一、引 言

如何准确地测度通货膨胀一直以来都是经济学家和统计学家关心的问题,也是当前国际统计学界和经济学界研究的热点问题之一。金融危机前全球经济周期模式的变化,更多的表现为银行信贷与资产价格周期性变动引起的“繁荣-萧条”(Boom-Bust)周期,而通货膨胀具有滞后的表现。在全球虚拟经济交易量远大于实体经济交易规模的背景下,资产价格在宏观经济运行中的作用越来越重要。通货膨胀的度量中是否需要引入股票、房地产等资产价格以及如何引入资产价格已经成为通胀预测、评估以及防范对策研究中讨论的焦点问题。

传统的通货膨胀度量指标都没有考虑到资产价格的影响,忽视了资产价格及其对通货膨胀预期影响,使得这些传统指标难以反映居民实际购买力的跨国特征及其变化。目前,许多学者都考虑把房地产价格、股票价格纳入CPI核算中,但大多都是从两者价格与CPI的关系方面来进行理论和实证研究,并未深入探索如何将资产的价格纳入通货膨胀中。鉴于此,本文将在已有研究的基础上,利用支出比重法和动态因子法建立纳入资产价格的通货膨胀指数,比较分析纳入资产价格的通货膨胀与当前公布的通胀指标之间的异同,并分析不同方法下纳入资产价格的通货膨胀水平的特点。

二、文献综述

各国学者对于是否应该将资产价格纳入通胀指数进行了相关研究。Alchian和Klein在1973年的研究指出,追求效用最大化的理性人关注的是一生的生活成本,并在此基础上提出了跨期生活成本指数(Intertemporal Cost of Living Index,ICOLI)[1]。Shibuya(1992)将跨期生活成本指数具体应用,提出了动态均衡价格指数(Dynamic Equilibrium Price Index,DEPI)[2]。除了理论研究,在资产价格与通货膨胀的关系上,国外学者进行了大量实证研究。Filardo(2000)的研究表明,房地产价格与未来的通货膨胀显著正相关,而股票价格与通货膨胀的相关关系则非常较弱[3]。Goodhart(2000,2001)、Kontnonikas and Montagnoli(2002)的研究也表明,通货膨胀与股价以及汇率与滞后的产出间的联系较弱,但与房地产价格联系较紧密[4-6]。

国内学者魏永芬、王志强(2002)运用协整方法、Granger因果及误差修正模型进行实证分析,发现我国股票价格不但没有财富效应,且替代效应较强[7]。丁攀、罗洋(2009)基于协整和误差修正模型及Grange因果检验进行实证分析,结果表明房价对通货膨胀的影响大于股价,且房价上涨显著推高通货膨胀水平[8]。

同时,学者对如何将资产价格纳入通货膨胀指数也进行了一系列研究。Shibuya(1992)将跨期生活成本指数具体应用,提出了DEPI[2],并应用于日本。DEPI对资产价格所赋的权重在实质上是资产价格的支出权重①。但Shiratsuka(1999)指出,尽管DEPI作为未来通货膨胀变化的信息变量上具有一定作用,但是编制DEPI中出现的权重合理性等问题制约了其作为货币政策目标的有效性[9]。Bryan,Cecchetti &Sullivan(2002)以现代计量经济方法为主,提出了动态因子(Dynamic Factor Index,DFI)[10],并利用动态因子法和美国月度价格数据编制了DFI,结果表明房价在通货膨胀趋势的测度中有重要作用,同时DFI与CPI产生了偏离,即DFI高于CPI,但长期所产生的偏离小于短期的偏离。

国内学者汪恒(2007)尝试使用我国的数据构建以房地产价格进行修正的新通货膨胀指数,经过实证分析,修正后的价格指数将对通货膨胀发展趋势有较好的解释度和预测度[11]。曾辉(2010)利用动态因子法和动态均衡价格指数法构建了我国月度广义价格指数并进行了实证检验,结果表明广义价格指数一般高于CPI,但具有较低的波动性,广义价格指数可能更能反映长期通胀压力,且该指数更具可预测性[12]。

三、纳入资产价格修正消费价格指数的方法

(一)支出比重法

按支出比重原则计算修正后的消费价格指数,是指根据人均购房支出及人均购买股票支出来确定房地产和股票的支出权重,从而按此权重将其纳入目前使用的消费价格指数[13]。其中:

人均购买房地产支出 = 全年房地产投资总额/人口总数

人均购买股票支出 = 全年股票筹资总额/人口总数

房地产价格所占权重 = 人均购买房地产支出/居民人均可支配收入

股票价格所占权重 = 人均购买股票支出/居民人均可支配收入

CPI所占权重=1-房地产价格所占权重-股票价格所占权重

(二)动态因子法

动态因子指数构建法是由Bryan &Cecchetti(1973)提出,主要用来解决如何将资产价格纳入通货膨胀测度中的相关问题。按照他们的思路,单一商品、服务和资产的价格的通货膨胀看成由共同部分πt和特质部分xit组成,同时将一个通货膨胀指标视为所有个别通货膨胀测度按照一定权重的总加权。则整个经济体的通货膨胀指标可表示为共同部分和个别通货膨胀总加权部分的总和。

Bryan &Cecchetti将πt称之为动态因子指数(DFI),DFI是消除了通货膨胀统计中的除外商品偏离来源价格②的共同趋势估计值[14]。而x则是个别商品的相对价格变动程度,πt和x两者间没有自相关,x的期望为零,这样测算的价格指数Pt就等于共同通货膨胀趋势。但x会影响πt的测度,所以,决定资产价格在测度通货膨胀时应计入的权重,应取决于其对测度通货膨胀共同价格增长趋势πt所提供的信息含量,确定资产价格的权重便是一种“信号提取”的问题。

在动态因子法的实践过程中,Bryan &Cecchetti利用了两种方法来确定资产价格的权重。一种是通过计算共同成分与每一序列中的单位冲击的响应来提取,即利用统计方法来确定影响通货膨胀因素的权重;另一种是利用了 Wynne(2000)提出的方差加权价格指数法[15],其中:

对所有价格序列,σ2i是商品i的价格变动比例的方差。这种方差加权法的权重安排是判断特定序列重要性的一个很好的指示器,能在构建价格指数时将商品价格变动中的相对价格变动提出,进而合成总体的价格指数。

根据动态因子法,方差加权的原理便是:如果某个价格经常性地发生剧烈波动,那么,该单个价格就更多地受个别因素影响,其包含的一般趋势成分就越小,相对价格变动成分就越大,其在价格指数中的权重就越小。

在接下来的定量分析中,我们将用方差法来构建我国的DFI指数。

四、同时纳入住房价格和股票价格的消费价格指数

我国房地产真正发展的历史不长,建国初期一直实行福利分房制度,直到1998年我国房地产才开始起步发展。而房地产价格指数也是自1998年开始编制。所以,本文在计算住房价格修正后的消费价格指数时,所选用的是1998~2010年我国房屋销售价格月度指数、同时期的居民消费价格月度同比指数以及上证综指。

(一)按支出比重原则计算修正后的消费价格指数

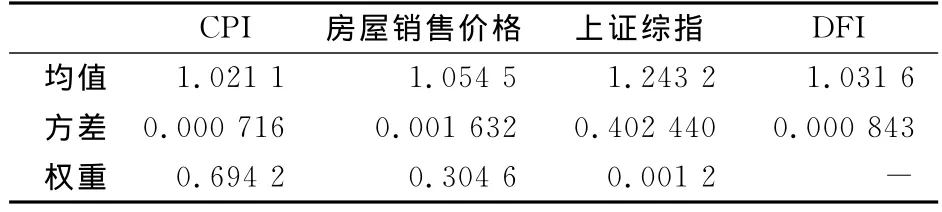

根据1998~2010年的人均可支配收入与人均购买房地产、股票支出数据③计算所得的房地产支出和股票支出所占权重见表1。

表1 1998~2010年房地产支出和股票支出所占权重

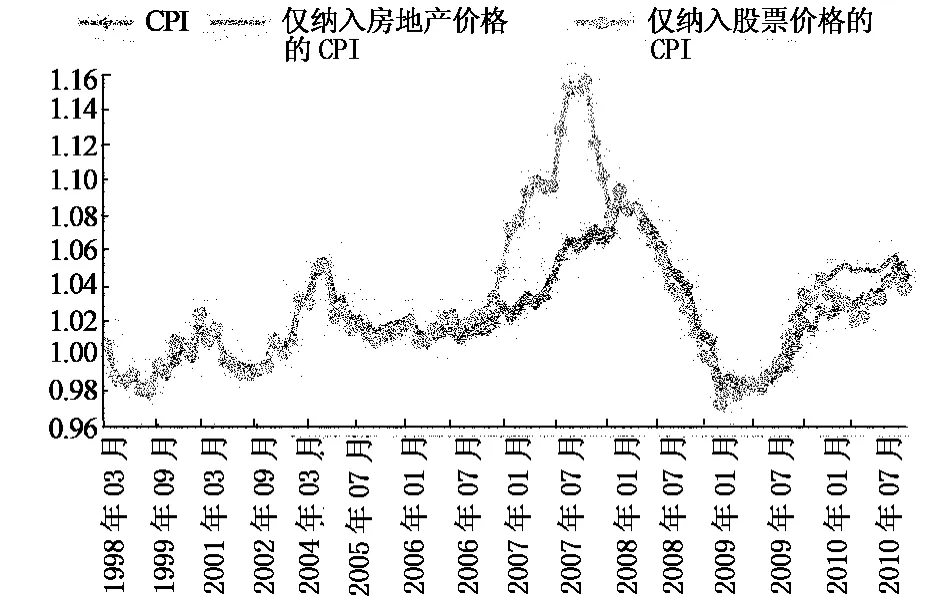

图1 纳入资产价格的CPI和传统CPI对比图⑤

根据以上的年度权重,计算各年纳入资产价格的消费价格指数月度指数④。结果如图1。

从图1可看出,在采用支出比重法下,纳入资产价格的CPI指数在1998~2003年与传统的CPI指数的趋势基本保持一致,这是因为在这段时期内,人们对住房和股票的支出较少,房地产和股票价格的权重较低,对CPI的影响较弱。但从2004年开始,两指数的走势发生了较大偏差:(1)2004~2008年这段时期内,纳入资产价格的CPI上涨速度明显高于传统的CPI。尤其是在2007年,两者的差距达到了0.1。造成这种现象的因素可能是从2003年开始,我国房地产价格进入了快速上涨阶段,居民对房地产的支出上升,以致于在2007年我国房价达到了一个很高的水平,拉高了纳入资产价格的CPI;同时,在这段时间内,我国资本市场发展迅速,股市在2006~2007年进入了一个牛市阶段,这也对资产价格的影响加重。(2)从2008年下半年开始,纳入资产价格的CPI走势低于传统的CPI,原因可能是受全球金融危机的影响,我国房地产市场及股票市场都受到了一定的冲击,造成资产价格对修正后的CPI的影响减弱。而在逐渐走出危机的2009下半年,修正后的CPI的反弹速度高于传统的CPI,因此又开始超越它。

从整体上看,在采用支出比重法下,纳入资产价格的CPI要高于传统的CPI。这说明未纳入资产价格的CPI可能在一定程度上低估了实际经济中的通货膨胀水平。

(二)按动态因子法计算修正后的消费价格指数

下面使用CPI、房屋销售价格指数和上证综合指数来构建中国的月度DFI指数,选取了1998年3月~2010年12月的同比数据。

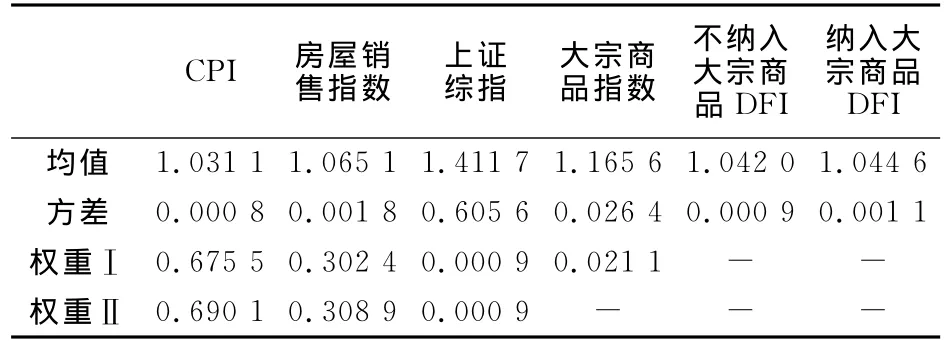

表2为动态因子法下各指标的均值、方差计算结果以及据此计算的各自权重。CPI的权重为69.42%,房地产的权重为30.46%,股票权重仅为0.12%。从权重结果可以看出,在动态因子指数法下,房地产价格的权重相当大,不能忽略其对实体经济的影响,而股票价格的权重非常小,说明其对共同的通货膨胀趋势影响较弱。再比较CPI及DFI的均值,可以发现DFI的均值略高于CPI的均值,而且其方差也大于CPI的方差。这说明动态因子法所测的通货膨胀水平要略高于CPI测度的通货膨胀水平。此外,由于受到了资产价格波动的影响,DFI指标的波动也稍高于CPI的波动。

根据上述权重计算所得的DFI指数与传统CPI指数的对比图如图2所示。

表2 动态因子法下各指数的权重情况

从图形整体看来,虽然两指数的趋势相差无异,但是经资产价格调整后的DFI指数要高于CPI。具体来说,1998~2001年这段时间内,两个指数水平差别不大;而从2004年开始,DFI指标远高于CPI,这一趋势一直持续到2008年上半年,两指数才又开始趋向一致。而在2010年,DFI指数又远超于CPI,且两者之差大于以往的时间段。

图2 DFI指数与传统CPI指数对比图

(三)两种方法计算结果的比较分析

支出比重法与动态因子法的结果存在相同性。首先,两种方法的结果都说明纳入资产价格的CPI高于传统的CPI。这也与国内外许多学者所研究的结果相一致。其次,两种方法计算的指数趋势从整体上看是吻合的。这说明在实际经济的影响下,不同方法下纳入资产价格的消费价格指数的表现都具有一致性。最后,两种方法下股票价格的权重都不是特别高。

两种方法又存在较大不同之处。首先,支出法下房地产价格和股票价格的权重是动态的,反映着人们的实际经济行为;而动态因子法下用方差加权计算出的资产价格权重在短期内变化不大,更注重反映一段时间内商品价格的共同趋势。其次,虽然两种方法计算的指数趋势从整体上看是吻合的,但在支出比重法下,两个比较指数的差异大于在DFI指数下的差异,这种差异不仅体现在绝对值,也体现在指数的上涨速度。这也说明了支出比重法下,纳入资产价格的CPI的波动大于动态因子法下的相应指数波动。

五、分别纳入住房价格和股票价格的消费价格指数

(一)支出比重法下仅纳入住房价格或股票价格的消费价格指数

支出比重法下,房地产价格、股票价格和传统CPI的权重如表3所示。房地产价格的权重是逐年上升的,说明在假设可支配收入一定的情况下,居民对房地产的支出比重是呈上升趋势的,而股票价格的权重呈波动状,说明居民对股票支出的波动是较大的。

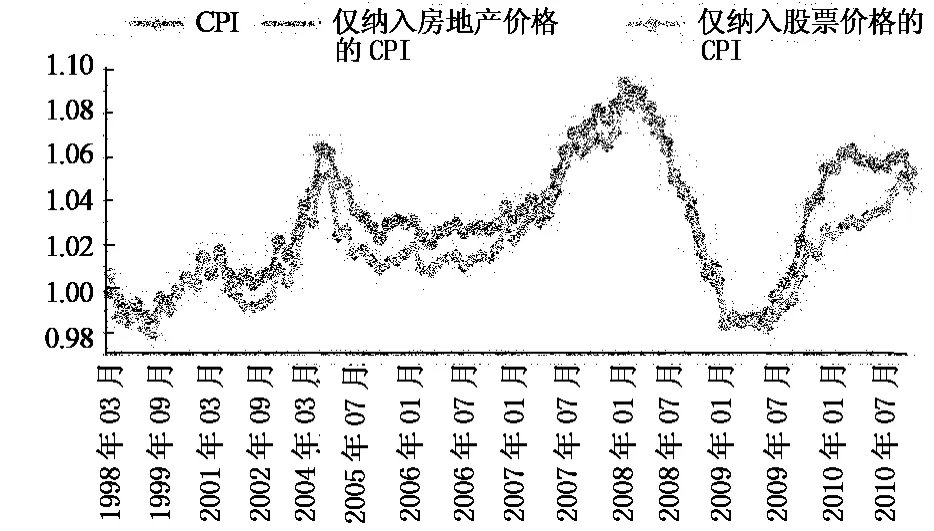

由此权重计算的分别纳入房地产价格或股票价格的CPI指数及传统CPI指数的对比如图3所示。图3表明,仅纳入房地产价格的CPI水平要略高于传统的CPI水平,但两者走势相似。这说明了按照支出比重法所确定的权重将房地产价格纳入消费价格指数时,相应计算所得的指数在略高的水平上与传统的CPI保持了增减趋势上的一致性,也表明适当权重的房地产价格与居民消费之间的联系比较密切,这为研究房地产价格纳入消费价格指数提供了现实依据。

而仅纳入股票价格的CPI波动很大,将其与同时纳入两种资产价格的CPI比较,可发现基本是股票价格在主导着纳入资产价格的CPI的增减走势。这说明股票价格的剧烈波动会影响到纳入资产价格的CPI测度,使其不能与传统的CPI保持较强的一致性。因此,在支出比重法下,对于股票价格是否纳入通货膨胀及纳入权重的处理,我们应该谨慎对待。

表3 1998~2010年房地产价格、股票价格和传统CPI的权重

图3 仅纳入房地产价格或股票价格的CPI和传统CPI对比图

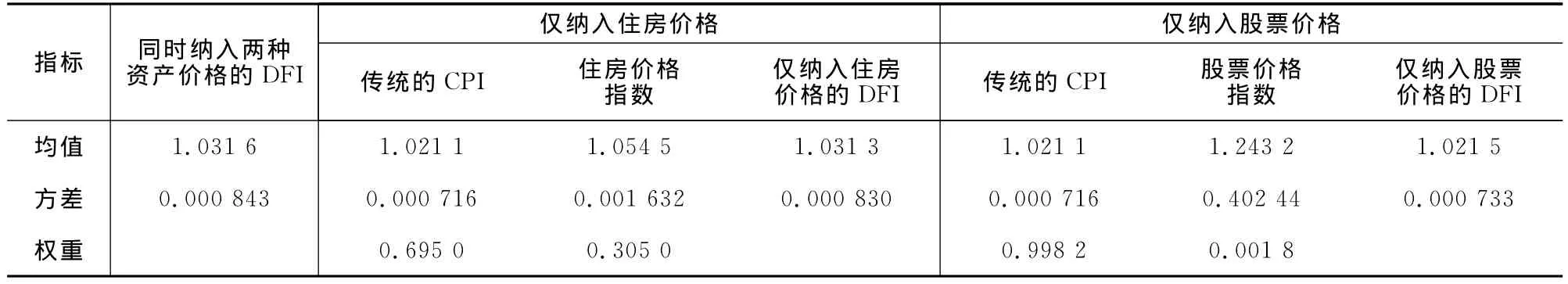

表4 动态因子法分别纳入住房价格、股票价格下各指数的权重情况

(二)动态因子法下仅纳入住房价格或股票价格的消费价格指数

下面使用CPI、房屋销售价格指数和上证综指的同比数据,来构建仅纳入住房价格或股票价格的月度DFI指数。

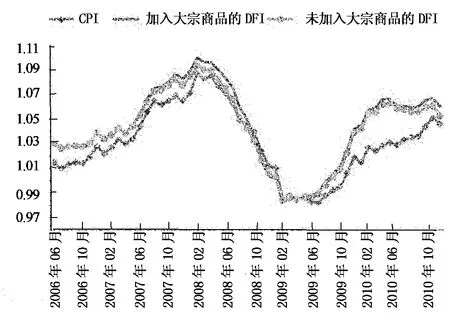

如表4所示,仅纳入住房价格时,传统的CPI及住房价格指数的权重并没有发生很大变化。仅纳入股票价格时,因股票价格指数的方差较大,所以所占的权重很低,传统CPI仍占有相当大的权重。据此权重计算出的指数数值如图4所示。

仅纳入房地产价格的DFI走势与同时纳入两种资产的DFI走势相差无几,这说明在动态因子法下,房地产价格相对于股票价格来说,主导了DFI的水平和走势。而且根据动态因子法计算得到的DFI水平虽然高于传统的CPI。但是,其波动趋势与传统的CPI指数保持着较好的一致性。

房地产的主导性使得仅纳入股票价格的DFI与传统CPI几乎相差无几,除了在2006~2007年DFI略高于CPI以外,其余年份两者的走势、增减变动都相同。这是因为按照动态因子法确定的股票价格的权重较低,其包含的价格的共同成分较少,对消费价格指数的影响也较小,这便体现出了动态因子法中提取共同趋势的思想。

图4 仅纳入房地产价格或股票价格的DFI和传统CPI对比图

(三)两种方法计算结果的比较分析

支出比重法及动态因子法的结果都表明,仅纳入房地产价格的消费价格指数与传统的CPI在趋势上保持着一致性,这说明房地产价格在相应权重下与CPI有着密切的关系,为研究房地产价格纳入消费价格指数提供了现实依据。同时,仅纳入房地产价格的消费价格指数水平高于CPI,表示房地产价格的纳入拉高了传统的CPI水平。

两种方法的计算结果也存在着明显差异。支出比重法下,股票价格的影响体现在:较高的权重使得股票走势及股票价格的走势及波动幅度主导着通货膨胀指数的走势和波动,而房地产价格的影响主要体现在拉高通货膨胀指数上;动态因子法下,股票价格虽然波幅较大,但由于权重较低,所以对DFI的影响很小,仅将其价格变化中的共同趋势反映在了DFI中,但房地产价格的高权重带来的影响不仅体现在使得通货膨胀指数的整体上升,同时也主导着其增减变动趋势和波动幅度。

六、纳入大宗商品价格的通货膨胀指数

关于大宗商品是否要纳入及怎样纳入通货膨胀测度的争议很多,因为在传统CPI的构成及股票价格中,包括了一些大宗商品的价格信息。但大宗商品价格的上升会很大程度影响经济体的通货膨胀,仅仅依靠现行CPI中所包含的类似食品价格的信息,可能还不足以反映实际的大宗商品价格变化情况。

(一)数据说明

在用方差加权法计算纳入大宗商品价格的DFI时,我们采用的价格指数是中国大宗商品价格指数。中国大宗商品价格指数(China Commodity Price Index,CCPI)是依托中国流通产业网的大宗商品现货价格周度数据库,以2006年6月为基期利用加权平均法计算的定基指数。CCPI涵盖了能源、钢铁、矿产品、有色金属、橡胶、农产品、牲畜、油料油脂、食糖等9大类别26种商品。

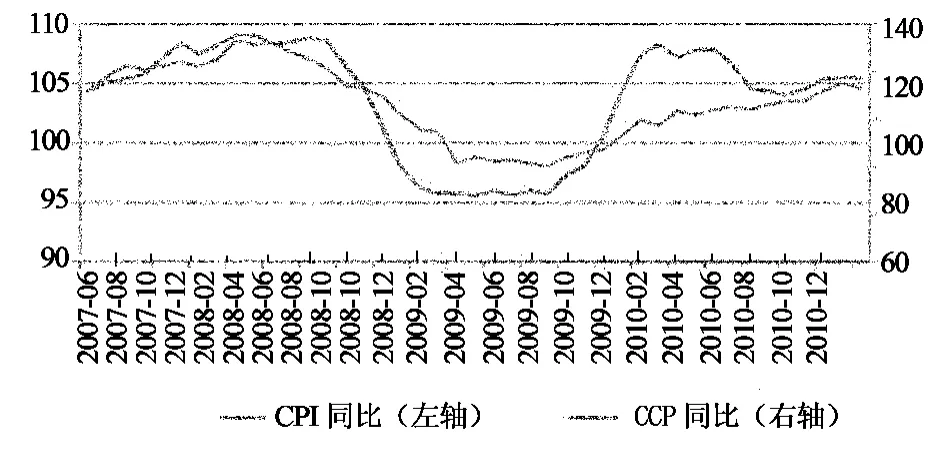

图5为2007~2010年我国消费价格指数和中国大宗商品价格指数的对比图。图5显示,CCPI和CPI在这段时间的趋势是相同的,即在2007~2008年呈下降趋势,在2008~2009年保持稳定,而从2009年底开始上升趋势。可见,大宗商品价格指数和消费价格指数之间存在着一定的一致性和联系性。

图5 CPI和CCPI对比图

(二)纳入大宗商品的DFI

按照动态因子法的思想,如果要将大宗商品价格纳入通货膨胀测度,就要计算出其价格变化中有多少是属于共同趋势的。

表6为纳入大宗商品价格指数的指标情况,其中权重I代表样本时间段内纳入大宗商品价格指数的各成分所占权重,权重Ⅱ代表同一时间内不纳入大宗商品的各成分所占权重。指标显示,纳入大宗商品价格的DFI均值略高于不纳入大宗商品的DFI,且前者的波动也要大于后者。但不管是否纳入大宗商品价格,DFI的指标值均高于CPI。

表5 2006~2010年纳入大宗商品价格指数的各指标情况

图6为根据指标值和权重值所计算的结果。从图6的价格走势可以发现以下特点:首先,除了2008年以外,CPI水平明显低于纳入资产价格的DFI,这也是前述部分反复出现的现象;其次,纳入和不纳入大宗商品价格的DFI在大部分时间都是比较接近的,但纳入大宗商品价格的DFI在2007年8月~2008年8月、2009年12月以后均高于不纳入大宗商品价格的DFI,大宗商品的纳入使得DFI的波动和增幅变大了。

图6 CPI及DFI在两种情况下的对比图

七、结 论

以上利用支出比重法和动态因子法建立了纳入资产价格的通货膨胀指数,通过比较分析纳入资产价格的通货膨胀指数与当前通货膨胀指数之间的异同,以及修正的通货膨胀指数的特点,得到以下结论:

1.目前通胀水平被低估。纳入资产价格前后的通货膨胀指数的趋势基本一致,但纳入资产价格的通胀指数高于目前官方公布的通胀指数,这表明未纳入资产价格的通胀指数没有准确反映实际经济中的通货膨胀水平,当前通胀水平被低估。虽然从长期看来,这种低估程度较小,但在2004~2008年以及2009年下半年以后的这两段时间内,这种低估程度较大。

2.应将房地产价格波动纳入当前通胀指数。房地产价格对消费价格指数的影响较大,其包含了较多有关通货膨胀的信息。研究结果表明,修正的通胀指数中房地产价格所占的权重较大,并且仅加入房地产价格的消费价格指数与目前消费价格指数具有高度的一致性。所以,将一定权重的房地产价格纳入通货膨胀测度是有必要的。

而股票价格所包含的通货膨胀的信息较少,并且股价的波动性很大,将其纳入通货膨胀测度可能会造成通胀指数的不稳定,所以,对股票价格的处理需要格外谨慎,即使纳入测算,其权重也应该非常小。

3.可以将大宗商品价格指数纳入当前通货膨胀指数。由于大宗商品价格的波动较大,所以,大宗商品价格指数的加入使得通货膨胀指数的波动和均值略有上升,但是权重不高,所以大部分时期,加入大宗商品价格的通货膨胀指数与目前的通货膨胀指数重合。但是从权重分布可看出,大宗商品价格中所反映的价格变化信息多于股价,可能成为预测通货膨胀的指标,理论上可以考虑将其纳入测度中。但是各国的大宗商品价格涉及国际大宗商品的价格,其监控有所不便,不妨与股价中的大宗商品价格结合考虑。

4.动态因子法是构建纳入资产价格的通货膨胀测度的较好方法。构建纳入资产价格的通货膨胀测度的两种方法各有优劣,支出比重法保持了资产价格权重的动态性,但是其计算权重的方法比较简单。虽然相比住房价格,其赋予的股价权重较低,但却引起了纳入股价后的通货膨胀指数波动巨大,这明显是不合理的。而动态因子法虽然确定的权重是静态的,但这种静态仅仅是暂时的,可以在一定时期后进行调整。而且动态因子法的计算原理和结果更合理,因为动态因子法降低了一些自身价格波动较大的资产对通货膨胀的影响,仅将价格中包含的共同变化趋势纳入测算之中,这比较符合通货膨胀的定义。

注释:

① DEPI方法从代表个人的跨期效用最大化出发,推导出当期消费和未来消费的权重,将其分别作为商品和服务价格(GNP平减指数)的权重以及资产价格的权重。

②Bryan &Cecchetti认为在消费者追求跨期效用最大化下,如果未将未来消费商品的代变量——资产价格纳入,那么,现有通货膨胀指标对通货膨胀的测度将产生除外商品偏离,即不能反映所有商品在内的真实通货膨胀水平。

③ 由于篇幅限制,该数据未列入正文,如需查看,请联系作者:Luozhongzhon@fudan.edu.cn。

④ 由于居民可支配收入、人口等数据是年度统计,所以所得比重是年度性的,在计算纳入资产价格的月度指数时,同年的月份都使用相同的权重。

⑤ 计算过程中,房屋销售价格指数、居民消费价格指数都是在原指数上调整后的变化指数(原指数/100),上证指数为调整之后的同比指数。

[1]Alachian,A.A.and B.Klein.On a correct measure of inflation[J].Journal of Money,Credit,and Banking,1973,5(1):173-191.

[2]Shibuya,Hiroshi.Dynamic equilibrium price index:asset price and inflation[J].Bank of Japan Monetary and Economic Studies,1992,10(1).

[3]Filardo,A.Monetary policy and asset price[J].Federal Reserve Bank of Kansas City Economic Review,2000,(3):11-37.

[4]Goodhart,C.and B.Hofmann,Do aseet prices help predict consumer price inflation?[J].The Manchester School Supplement,2000,68:122-140.

[5]Goodhart,Charles.What weight should be given to asset prices in the measurement to inflation?[J].Economic Journal,2001,111(472):335-356.

[6]A.Kontonikas and A.Montagoli,Has monetary policy reacted to aseet price movement?evidence from the UK[R].Paper provided by Department of Economics and Finance,Brunel University in its series Department of Economics and Finance Discussion Paper,02-11.

[7]魏永芬,王志强.我国货币政策资产价格传导的实证研究[J].财经问题研究,2002,(5):20-24.

[8]丁攀,罗洋,罗江华.我国资产价格波动与通货膨胀关系的理论研究[J].海南金融,2009,(8):7-10.

[9]Shiratsuka,Shigenori.Aseet price fluctuations and price indices[J].Institute for Monetary and Economic Studies-Bank of Japan,1999,17(3):103.

[10]Michael F.Bryan,Stephen G.Cecchetti,Roisin O'Sullivan.asset prices in the measurement of inflation[R].NBER Working Paper W 8700,2002(8700):all pages.

[11]汪恒.资产价格对核心通货膨胀指数的修正[J].数量经济技术经济研究,2007,(2):92-98.

[12]曾辉.中国广义价格指数月度数据的实证研究[J].理论探索,2010,(5):11-16.

[13]王建凯.资产价格波动对消费物价指数的影响研究[D].南昌:江西财经大学.2009.

[14]陈红辉.论资产价格与通货膨胀测度[D].厦门:厦门大学.2006.

[15]Mark A.Wynne.Core inflation:a review of some conceptual issues[J].Federal Reserve Bank of St.Louis Review.2008,90(2):205-228.

[16]陈明.通货膨胀目标制效应的数理分析与启示[J].税务与经济,2010,(5):17.