关于营运资金预测方法的研究

2012-07-07李光明

■李光明

在采用收益法评估企业价值时,营运资金的预测对评估结果经常产生较大的影响。作者结合评估实务通过公式推导和举例指出了运用营运资金单项周转率指标和营运资金合并周转率指标进行营运资金预测时常见的问题和注意事项,并对营运资金预测中需要考虑的重要调整因素,常见的营运资金预测指标对营运资金的预测方法及调整因素等进行研究探讨。

一、营运资金界定

在财务管理中,通常将企业的资产负债区分为经营性和金融性两类,企业价值评估中的营运资金相当于财务管理中的经营性营运资金,即经营性流动资产与经营性流动负债的差额。计算公式如下:

营运资金=经营性流动资产-经营性流动负债

经营性流动资产包括:经营性现金和其它经营性流动资产。经营性现金是指企业经营活动周转所必需的现金,不包括超过经营需要的金融性流动资产。其它经营性流动资产通常包括:存货、应收票据、应收账款、预付账款等经营活动中占用的非金融性流动资产。

经营性流动负债通常包括:应付票据、应付账款、预收账款等经营活动中形成的不需要支付利息的非金融性流动负债。

在评估实务中,关于营运资金界定的区别主要在于是否包括其它应收款和其它应付款中与经营活动相关的部分,以及应付职工薪酬和应交税费。本文认为如果其它应收款和其它应付款中与经营活动相关部分的金额较大且具有一致性,可以作为营运资金处理,否则建议作为其它资产负债处理;应付职工薪酬和应交税费由于在时间上不具有一致性,如果作为营运资金处理,预测指标和预测方法都有别于其它单项营运资金,如果金额不大,建议作为其它负债处理。

另外,由于影响经营性现金数量的因素较多,例如,企业信用等级、未使用的贷款授信额度,以及管理层对现金持有量的偏好等,在营运资金预测时往往需要通过和管理层沟通确定。因此,下文不涉及经营性现金数量预测的讨论。

二、营运资金预测方法

目前,在评估理论和评估实务中,用以衡量营运资金效率的指标主要有两类:营运资金单项周转率和营运资金合并周转率。

(一)营运资金单项周转率

对于单项营运资金来讲,周转率有三种表示形式:周转次数、周转天数和与收入(成本)比。一般来说,应收票据、应收账款、预收账款与营业收入相关;存货、应付票据、应付账款、预付账款与营业成本相关。以应收账款为例,周转率计算公式如下:

应收账款周转次数=营业收入÷应收账款

应收账款周转天数=360÷(营业收入÷应收账款)

应收账款与收入比=应收账款÷营业收入

在计算周转率时,营运资金取值包括期末余额和期初、期末平均余额两种口径。本文为了方便举例和公式推导,营运资金取期末余额。

例1:甲企业2010年营业收入10000万元,年底应收账款余额1000万元,则2010年甲企业应收账款周转率计算如下:

2010年应收账款周转次数=10次

2010年应收账款周转天数=36天

2010年应收账款与收入比=0.1

假设甲企业2011年应收账款周转率保持不变,预计2011年营业收入为11000万元,利用应收账款周转率指标,2011年底应收账款预测如下:

2011年底应收账款

=营业收入÷应收账款周转次数

=营业收入÷(365÷应收账款周转天数)

=营业收入÷1/应收账款与收入比

=1100万元

由例1看出,在同等条件下,利用营运资金单项周转率三种不同形式得到的预测结果相等。在评估实务中,为了计算方便,倾向于采用周转次数或与收入(成本)比的形式。

下面,将结合不同的情形,讨论运用营运资金单项周转率指标进行营运资金及营运资金增加额预测的方法及注意事项。

1.毛利率不变情景

假设下一年度营业收入增长率为g,期初库存为零,在下一年度预计毛利率C1和上一年度毛利率Co保持不变的情况下,下一年度预计营业成本为:

下一年度预计营业成本=下一年度预计营业收入×(1-Co)=上一年度营业收入×(1+g)×(1-Co)

根据单项营运资金周转率指标,在假设下一年度各项营运资金周转率保持上一年度水平不变的情况下,下一年度营运资金量及营运资金增加额计算公式如下(推导过程省略):

由上述推导看出,在下一年度各项营运资金周转率和毛利率保持上一年度水平不变的情况下,公式1、公式2得到的预测结果只和营业收入增长率g有关。因此,在计算各项营运资金周转率的时候即可以按照单项营运资金性质的不同分别和营业收入、营业成本去比;也可以只和营业收入或营业成本之一去比。同样的道理,也可以用营运资金合计数和营业收入或营业成本之一去比。

2.毛利率变化情景

假设下一年度营业收入增长率为g,期初库存为零,在下一年度预计毛利率C1和上一年度毛利率Co变化较大的情况下,下一年度预计营业成本为:

下一年度预计营业成本=下一年度预计营业收入×(1-C1)=上一年度营业收入×(1+g)×(1-C1)

根据营运资金单项周转率指标,在假设下一年度各项营运资金周转率保持上一年度水平不变的情况下,下一年度营运资金量及营运资金增加额计算公式如下(推导过程省略):

从公式4看出,应收账款、应收票据、预收账款的增加额和营业收入变化幅度一致,预付账款、存货、应付账款、应付票据的增加额和营业收入变化幅度不一致,和预计毛利率呈反比关系,表1(见下页)对营运资金增加额的变化进行了敏感性分析(假设Co=30%)。

由上述推导看出,在下一年度营运资金周转率保持不变、毛利率变化较大的情况下,公式3、公式4得到的预测结果不仅和营业收入增长率g有关,而且和预计毛利率C1有关。因此,在计算营运资金周转率的时候,需要按照各项营运资金性质的不同分别和营业收入、营业成本去比,不能只和营业收入或营业成本之一去比,也不能用营运资金的合计数和营业收入或营业成本之一去比。

(二)营运资金合并周转率

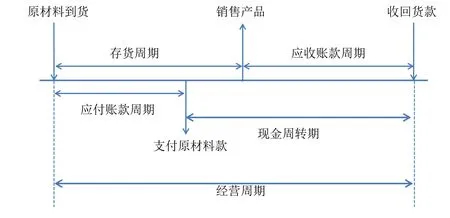

营运资金合并周转率有两种表示形式:周转天数和周转次数。营运资金周转天数一般称为现金周转天数或现金周转期,是指企业从支付原材料款开始到最终收回产品货款为止的时间过程。

表1 营运资金增加额敏感性分析

图1 营运资金周转期

图1 给出了一个营运资金周转的简单图示。

营运资金周转天数=存货周转天数+应收票据周转天数+应收账款周转天数+预付账款周转天数-应付票据周转天数-应付账款周转天数-预收账款周转天数

营运资金周转次数=360÷营运资金周转天数

例2:乙企业2010年存货、应收票据、应收账款、预付账款、应付票据、应付账款、预收账款的周转天数分别为120、100、80、50,120、80、60天,则2010年乙企业营运资金周转率计算如下:

营运资金周转天数=90天

营运资金周转次数=4次

在银行金融领域,一些金融机构利用营运资金合并周转率指标进行借款人的营运资金预测。例如,银监会2010年1号令《流动资金贷款管理暂行办法》规定,借款人营运资金需求可参考如下公式:

在评估实务领域,也有一些评估机构运用公式5及其变形公式进行营运资金预测。但是,在同等条件下,利用营运资金单项周转率指标和合并周转率指标预测的结果并不相同。

下面将通过推导来分析公式5存在的问题。

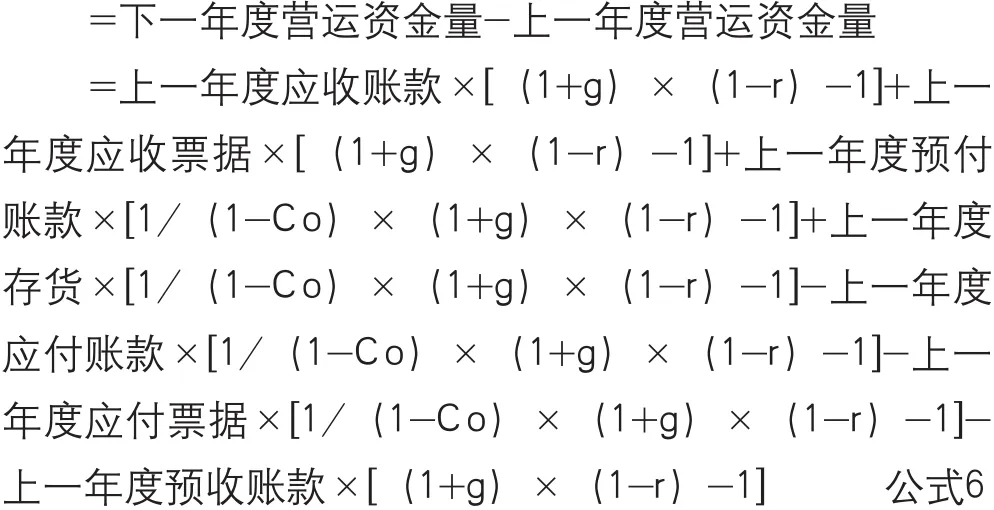

假设下一年度销售收入增长率为g,期初库存为零,上一年度销售利润率为r,在下一年度预计毛利率C1和上一年度毛利率Co保持不变,营运资金周转次数保持不变的情况下,推导过程省略,运用公式5计算下一年度的营运资金增加额如下:

下一年度营运资金增加额

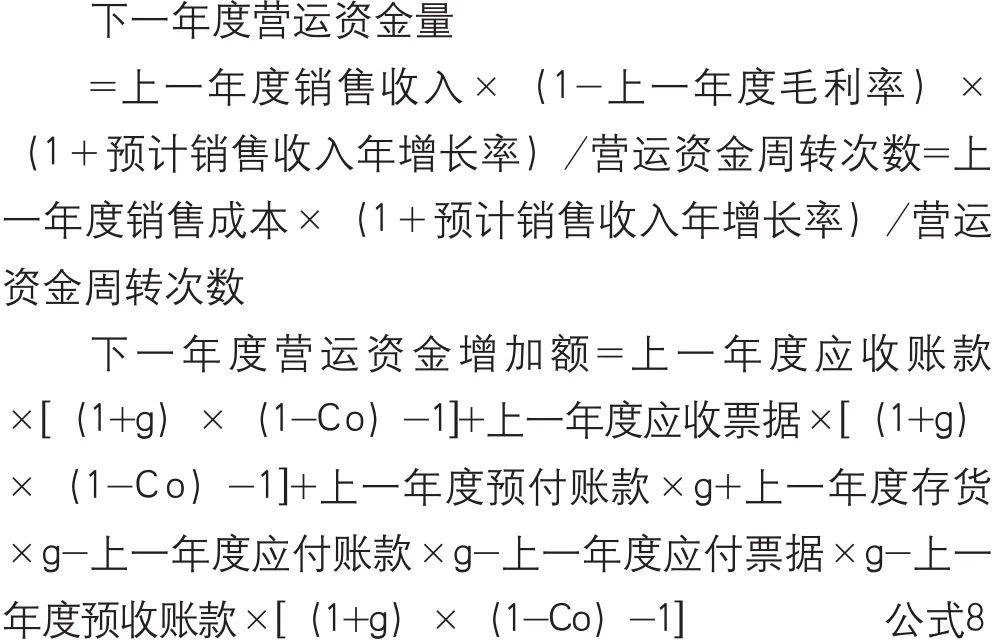

将公式5中的“上一年度销售利润率”替换成0,推导过程省略,则下一年度的营运资金量及增加额如下:

下一年度营运资金量

=上一年度销售收入×(1+预计销售收入年增长率)/营运资金周转次数

将公式5中的“上一年度销售利润率”替换成“毛利率”,推导过程省略,则下一年度的营运资金量及增加额如下:

例3:上市公司北京同仁堂股份有限公司2009年底营运资金量68913万元(包括应收账款、预付账款、存货、应付账款、预收账款),假设2010年销售收入增长10%,营运资金周转次数保持上年水平不变,毛利率保持上年水平不变。运用营运资金合并周转率指标,按照公式6预测的2011年度营运资金增加额为42962万元,增长率62.3%;按照公式7预测的2011年度营运资金增加额为63832万元,增长率92.63%;按照公式8预测的2011年度营运资金增加额为5278万元,增长率7.66%。运用营运资金单项周转率指标,按照公式2预测的2011年度营运资金增加额为6891万元,增长率10%。

由于公式5运用了营运资金周转次数这一合并周转率指标,合并周转率是先按照各项营运资金性质的不同分别和销售收入、销售成本去比,然后再加总得到合并周转率。所以,不管公式5等式右边分子中使用的是“上一年度销售收入×(1-上一年度销售利润率)×(1+预计销售收入年增长率)”、“上一年度销售收入×(1-上一年度毛利率)×(1+预计销售收入年增长率)”,还是“上一年度销售收入×(1+预计销售收入年增长率)”,由上述推导看出,在预测下一年度营运资金量时,由于前后计算口径的不一致,预测结果可能会出现较大的偏差。因此,在评估实务中,建议使用营运资金单项周转率指标进行营运资金预测。

三、营运资金预测调整因素

在上述有关营运资金预测的讨论中,为了简化讨论过程和方便公式推导,笔者作出了营运资金周转率保持上一年度水平不变的假设。在评估实务中,所参考的历史年度营运资金周转率可能波动很大,因此,除了需要剔除非经营性资产、负债等特殊因素对营运资金的影响外,还需要考虑以下调整因素:

1. 应当参考被评估单位历史年度的营运资金周转率平均水平,而不仅仅是评估基准日当期的周转率水平。

2. 应当尽可能使用更详尽的计算资料,如按每季各项营运资金余额来计算平均占用额。一是防止正常的经营波动,二是防止季节性影响,三是防止人为操纵。

3. 可以合理参考行业的营运资金平均周转率水平和可比公司的营运资金平均周转率水平。

4. 存货的水平主要取决于销售和预期销售,存货和销售的关系受存货管理政策(如存货经济批量模型、存货存储期控制、存货ABC管理等)的影响,存货的变化并不与需求完全成正比,而经常是存货增加数额要小一些。

5. 应收票据、应收账款、预收账款主要来源于销售,它们和销售的关系受信用政策和收款方式的制约,以及谈判地位的影响。

6. 应付票据、应付账款、预付账款主要来源于存货购买,同时还受供应商提供的商业信用政策和付款方式、以及谈判地位的影响。