外汇期货:一种有效规避汇率波动风险的工具

2012-03-05黄海燕

□文/黄海燕

(郑州大学西亚斯国际学院 河南·新郑)

外汇期货:一种有效规避汇率波动风险的工具

□文/黄海燕

(郑州大学西亚斯国际学院 河南·新郑)

随着国内银行间即期外汇市场外汇汇率波动幅度的变大,涉及外汇收支的国内企业的外汇风险也随之扩大,加大了其生产经营的不确定性,而外汇期货具有规避汇率波动风险的套期保值功能。目前,国内期货交易所不提供外汇期货交易,但这种状况有望在不久的将来有所改变,从而使外汇期货真正成为一种有效规避汇率波动风险的工具。

汇率风险;外汇期货;规避风险

收录日期:2012年5月17日

一、引言

自2012年4月16日起,国内银行间即期外汇市场人民币兑美元交易价格的浮动幅度由千分之五扩大至百分之一。这表明每天人民币兑美元汇率的变动幅度比原先扩大了一倍。对于涉及外汇收支和结算的国内企业来说,这无疑加大了其生产经营的风险和决策难度。外汇汇率波动对出口型企业的影响更为明显。在出口业务利润已很低的情况下,这些企业要么不得不提高商品售价,弥补汇率波动可能造成的损失,要么要求用人民币进行结算,把货币风险转嫁给交易对方。这都会影响到出口商品的销售市场,进一步增加了出口企业生产经营的不确定性。

对于外汇汇率变动所带来的风险,企业目前可以采用远期结售汇、外汇期权等手段来规避。但这些手段在实施的过程中,存在诸多障碍。我国现今通过远期结汇和售汇进行外汇风险规避的企业分别占41.7%和19.8%,而选择外汇期权来规避风险的企业更少。

期货具有规避现货价格波动风险的套期保值功能。同样可以利用外汇期货进行套期保值,从而规避外汇即期汇率不利波动所带来的风险。在目前外汇汇率震荡加剧的情况下,很有必要开展外汇期货交易进行套期保值,以规避外汇风险。

二、外汇期货套期保值的原理

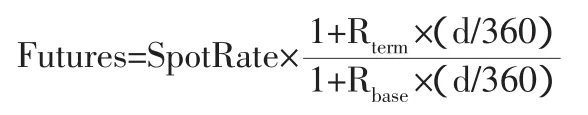

外汇期货与外汇远期有很多的类似之处。对于外汇期货,其理论价格由下面的公式所决定:

其中,Futures为某交割月份外汇期货汇率,SpotRate为现汇汇率(即期汇率),Rterm为标价货币的利率,Rbase为外汇的利率,d为即期与交割日之间的时间跨度(天数)。如果公式两端不相等,则存在套利机会,投资者就会进行套利操作,从而使公式两端动态平衡,从而决定外汇的期货汇率。

对于不同的时间跨度d,标价货币的利率Rterm与外汇利率Rbase取相应的不同水平。如果Rterm等于Rbase,则期货汇率将等于现汇汇率;当Rterm高于Rbase时,期货汇率将高于现汇汇率;当Rterm低于Rbase时,期货汇率将低于现汇汇率。由于Rterm与Rbase经常不相等,期货汇率往往高于或低于现汇汇率,这样现汇汇率与期货汇率之间常存在价差,我们称之为基差(基差=现货价格-期货价格)。

基差从理论上讲随时间而动态变化,基差是关于时间的变量。随着交割月份的邻近,时间跨度d越来越小,期货汇率与现货汇率越来越接近,直至基本相等。基于上述公式所给出的约束条件,在标价货币利率与外汇利率既定的情况下,期货汇率与现汇汇率将有非常接近的运行态势,具有大致相同的变化趋势。而反映两者差异的基差,虽然随交割日的临近(即时间跨度d越来越小)会趋于零,但其相对稳定,其变化更易被预期。

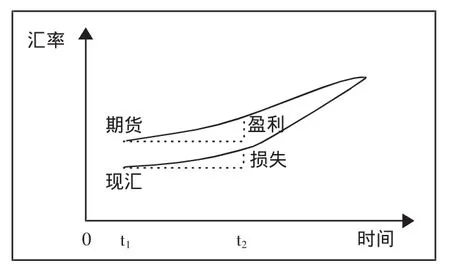

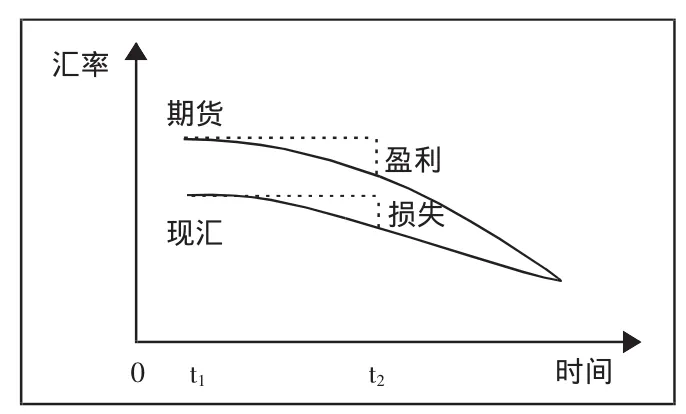

在外汇期货交割日来临之前,会存在某一时间段:t1至t2。在这一时间段内,期货汇率与现货汇率的上升或下降幅度相差不大。这就意味着:对于现汇和外汇期货两个市场,如果在时间t1至t2分别建仓和平仓,进行交易方向相反的操作,那么在一个市场亏损的同时,另一个市场会有盈利;如果能确定合适的交易数量,两个市场的盈亏将可以相互抵消,基本实现不盈不亏,如图1和图2所示。(图1、图2)

图1 买入套期保值示意图

图2 卖出套期保值示意图

对于涉及外汇收支的生产经营者来说,如果担心外汇汇率上升对收益或成本带来不利影响,可以买入套期保值:在现汇空仓的情况下,买入外汇期货建立多头仓;当买进现汇时,卖出外汇期货以进行对冲平仓。如果担心外汇汇率下降对收益或成本带来不利影响,可以进行卖出套期保值:在现汇多仓的情况下,卖出外汇期货建立空头仓;当卖出现汇时,买入外汇期货进行对冲平仓。通过以上操作,如果由于汇率的不利波动使现汇遭受损失,则可以被期货市场的盈利大致冲抵掉。

不过,由于外汇或标价货币利率的变动调整,以及外汇期货交易者交易行为的影响,期货汇率与现汇汇率的变化趋势又不会完全一致,基差的变化并不具有严格的规律性,从而会影响套期保值的效果。

三、外汇期货套期保值的运用

下面,以两个实例分别说明利用外汇期货进行卖出套期保值和买入套期保值的机理。为了简化说明和分析过程,在以下实例中不考虑期货交易的手续费和交易税等因素。

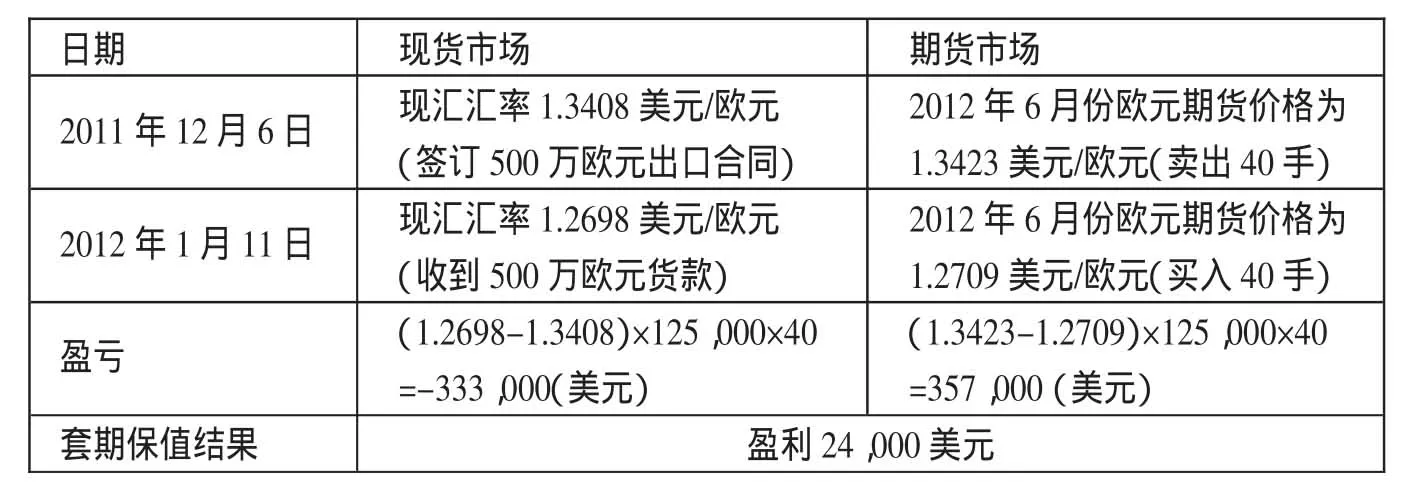

假如某一美国出口商2011年12月6日签订合同向欧洲出口商品,大约一个月后才能收到500万欧元货款。为了避免未来欧元汇率下降所带来的风险,其利用外汇期货市场进行卖出套期保值。在同一天,此美国出口商在芝加哥商业交易所(CME)卖出交割月份为2012年6月份的欧元期货合约40手。成交价格为1.3423美元/欧元。1手CME欧元期货合约的数量为125,000欧元。

2012年1月11日,此美国出口商收到500万欧元货款。但此时欧元现汇汇率已下落为1.2698美元/欧元。500欧元兑换成美元,较2011年12月6日的现汇汇率水平损失了333,000美元。同一天,此美国出口商在CME以1.2790美元/欧元的价格买入交割月份为2012年6月份的欧元期货合约40手,进行对冲平仓。欧元期货交易盈利357,000美元。外汇期货交易的盈利弥补现汇损失后,还有24,000美元的盈余。(表1)

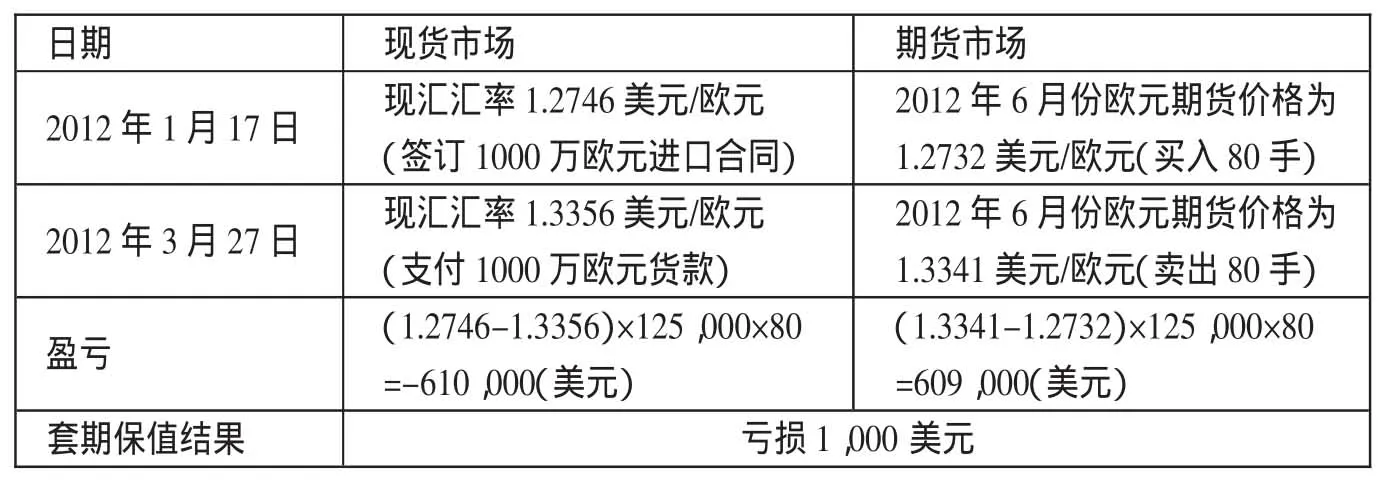

假如某一美国进口商2012年1月17日签订合同从欧洲进口商品1,000万欧元,两个月后用欧元支付货款。为了避免未来欧元汇率上升所带来的风险,其利用外汇期货市场进行买入套期保值。在同一天,此美国进口商买入CME2012年6月份欧元期货合约80手,成交价格为1.2732美元/欧元。

2012年3月17日,此美国进口商支付1,000万欧元货款。但此时欧元现汇汇率已上涨到1.3356美元/欧元。用美元兑换成1,000欧元,较2012年1月17日的现汇汇率水平多花费(即损失了)610,000美元。同一天,此美国进口商以1.3341美元/欧元的价格卖出80手CME 2012年6月份欧元期货合约,进行对冲平仓。欧元期货交易盈利609,000美元。外汇期货交易的盈利弥补现汇损失后,还有1,000美元的损失。但相对于不进行套期保值的损失来说,这个损失小了很多。(表2)

四、外汇期货套期保值的优点及其运用前景

表1 卖出套期保值计算表

对于外汇汇率变动所带来的风险,外汇远期、外汇期权和外汇期货等都可以作为规避风险的工具。这些工具各有优缺点。总的来说,外汇期货是一种期货交易所组织的标准化的交易形式,要求交易双方缴纳保证金,并每日进行无负债结算,相对外汇远期来说,几乎不存在信用风险问题;外汇期货相对外汇期权来说,不需要支付权利金,费用较低。

但对于我国现阶段,国内期货交易所还没有开展外汇期货和期权交易,如果要运用外汇期货进行套期保值,需要通过一些诸如国内期货公司在境外的营业部等代理开户进行外盘期货交易。如芝加哥商业交易所(CME)开展有美元对人民币的期货交易,国内企业可以通过代理开户在CME进行相关外汇期货交易。但通过境外代理机构进行外盘外汇期货交易,交易程序复杂、货币品种有限、交易费用很高,国内企业进行外汇期货交易难度很大。

随着汇率波动幅度的扩大,以及人民币汇率单向变动向双向变动的转变,更多的国内企业有通过外汇期货规避外汇风险的迫切需要。在这样的背景下,港交所宣布,计划于2012年第三季度推出人民币期货,以提供管理人民币汇率风险的对冲工具。纽约泛欧交易所集团于5月16日宣布将与中国金融期货交易所进行双边合作,共同发展期货期权交易业务。可见,国内也在加快金融期货和期权的研发和推出步伐。如果国内能及时开展外汇期货交易或者为外汇期货交易提供一个快捷平台,外汇期货将真正成为生产经营者规避外汇汇率波动风险的有效工具。

表2 买入套期保值计算表

[1]Hu ll.J.Op tions,Futures,and Other Derivatives,Six Edition.New Jersey:Pearson Education,2006.

[2]Labuszew ski.W.J.Managing Currency Risks w ith Futures.Chicago:CME Group,2010.

[3]Tradingcharts.com.Euro (Globex)Futures Charts[DB/OL].http://futures.tradingcharts.com/chart/E6,2012-05-01/2012-05-10.

F83

A