市场内生决定金融机构数量的有效性分析

——基于金融机构经营成本的比较研究

2012-02-10曾令华王庆国

陈 双,曾令华,王庆国

(湖南大学金融与统计学院,湖南长沙 410079)*

一、引言

美国金融危机后,美国政府对大型银行金融机构的存款和债务规模进行限制。2009年6月17日英国中央银行——英格兰银行行长默文·金表示,应该限制私营银行的规模,防止其过于庞大。学术界也开始反思大型金融机构给经济体系带来的巨大潜在风险。

十多年前,世界各国的金融机构不断通过各种方式扩充着自己的规模,希望在日益激烈的竞争中立于不败之地,各国监管机构对这种现象也是普遍持支持态度。很多学者,如胡继之、徐传谌、邹朋飞等对我国商业银行的规模经济问题进行了研究[1-4]。显然关于“金融机构数量与规模”问题的研究是一个充满争议的课题。

Greenwood and Jovanovic(1990),Blackburn and Hung(1998)等通过假设金融交易需要一个固定的成本,对经典的内生增长模型进行改进,形成了金融内生增长模型[5,6]。本文尝试运用改进后的模型推导出市场内生决定的金融机构数量,然后通过对金融部门经营成本的比较动态分析,从整个社会的层面来考察由市场内生决定的金融机构数量是否是有效的。

二、金融内生增长模型的构建及金融机构数量的决定

借鉴Deidda的金融内生增长模型研究思路,将整个经济体系分为家庭部门、生产部门和金融部门[7]。同时,假设金融机构的经营需要消耗一定的成本,该经营成本具体细分为固定成本和可变成本。通过该假定对Deidda模型中的金融部门进行修改,并通过对家庭、生产和金融这三个部门的综合分析,来推导出市场内生决定的金融机构数量①。

1.家庭部门。家庭部门由2 H个连续的家庭构成,每期都会有H个新的家庭产生和H个旧的家庭消失。每个家庭都具有标准的世代叠加结构,他们的生命周期可以划分为两个阶段:年轻阶段和年老阶段。每个家庭在年轻阶段拥有一单位的劳动力但不拥有任何资产,年老阶段仅依靠年轻阶段的储蓄进行消费。每个家庭有相同的消费偏好,他们在其生命周期的两个阶段中从消费中获得的总效应由Ut=log c1,t+δlog c2,t决定,其中δ为折现因子且δ<1。假定投资于金融资产能获得正的收益,所以,家庭会将用于储蓄的资金购买金融资产。同时可知,经济体系中劳动力的供给是无弹性的。

对于t期新产生的每个年轻家庭,他们通过向企业提供劳动力获取工资wt,并通过选择年轻阶段即t期的消费量c1,t和储蓄量st,使得其一生的效应最大化。假定年轻家庭选择的最优储蓄率为s,那么每个家庭年轻阶段的消费量c1,t=(1-s)wt,储蓄量st=swt,易知他们t期购买的金融资产也为swt。如果金融资产的收益率为,那么t+1期家庭因购买金融资产获得的本利和为swt,所以他们在年老阶段的消费量c2,t为swt。

将c1,t、c2,t的表达式代入家庭消费的总效应函数有Ut=log(1-s)wt+δlogswt,根据家庭消费总效应最大化原则,年轻家庭的最优储蓄率为s=δ/(1+δ)。由上式可知,家庭的最优储蓄率仅由折现因子决定,所以,在本文的模型中最优储蓄率是恒定不变的。

2.生产部门。生产部门由G个连续的可无限存在的相互竞争的企业构成,G足够大但G<H。生产由单个企业独立完成,企业进行生产需要资本和劳动力,并且假定资本完全折旧。企业的生产函数为,其中:t表示第t期;Yt表示产量;Lt代表投入的劳动力数量;Kt代表投入的资本数量;At代表内生性技术水平,且;资本劳动比kt=Kt/Lt;β为资本的产出弹性;1-β为劳动的产出弹性;φ是外生的生产率参数,且有β,φ>0。尽管每家企业的生产函数相同,但是他们生产的产品并不是完全相同的,即企业间具有异质性。

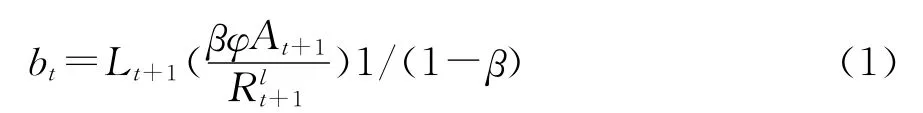

企业自身不拥有劳动力和资本,需通过劳动力市场雇佣劳动者和通过金融市场筹集资金才能进行生产。劳动力市场均衡时,企业支付给劳动者的报酬等于劳动力的边际产量,即资金市场均衡时,企业需支付给资金的报酬等于资金的边际产量,即企业的融资成本率为,易知即为金融机构的融资收益率。基于利润最大化目标,对于任意给定的,企业下期进行生产的最优资本量Kt+1,即本期企业对资金的需求量bt为:

3.金融部门。金融部门由nt家同质的金融机构构成,nt由市场力量内生决定。金融机构的主要作用是集中家庭部门的储蓄资金并提供给企业进行生产,假定一家企业的融资需求通过一笔融资业务来完成。金融机构在经营过程中需要消耗一定量的成本,且其经营成本分为固定成本和可变成本,同时金融机构能自由的进入和退出金融市场。

假定每家金融机构经营消耗的总成本TC由固定成本FC和可变成本VC决定。固定成本FC=E,代表经营一家金融机构必须花费的最小成本,可变成本指随着金融机构融资业务量变化而变化的成本,其中bt为每笔融资业务的融资量,也等于单个企业对资金的需求量;cibt为进行第i笔融资业务的边际成本,即因进行第i笔业务所消耗的成本;ci为第i笔业务的边际成本率;zt为金融机构承担的融资业务笔数,也为通过该金融机构进行融资的企业总数。

考虑到企业间的异质性,可知每家企业的具体融资情况是不同的,即每笔融资业务对金融机构来说都是异质的。金融机构在选择融资业务时一般会先选择异质性低的业务,然后再选择异性稍高的业务,所以,金融机构承担的融资业务笔数越多,它经营的专业化程度就会越低。鉴此,专业化程度越低,生产的边际成本越高,即金融机构每新增一笔融资业务其所需消耗的成本是递增的

具体表现为ci是i的增加函数。为了简化分析,假定ci=ai,其中a是大于0的参数。那么,进行第i笔融资业务的边际成本为aibt,金融机构的可变成本VC为

由于假定所有金融机构都是同质的,易知均衡时,所有的金融机构制定的融资收益率和融资成本率以及他们选择的融资业务笔数都是相同的。具体的一家金融机构的资金平衡公式为:

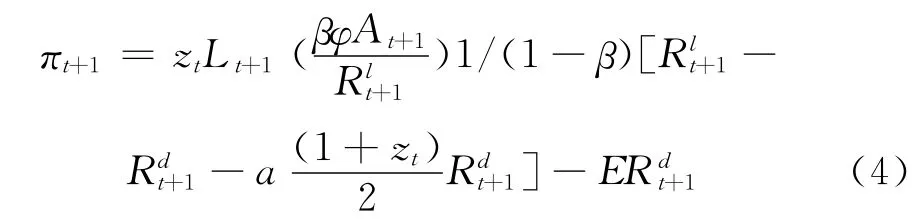

其中,Dt为金融机构从家庭部门所筹集的资金;ztbt为金融机构向企业提供的生产资金;E+abt为金融机构经营消耗的总成本TC。那么金融机构获得的利润为:

将式(1)和式(2)代入式(3),得到金融机构的利润表达式:

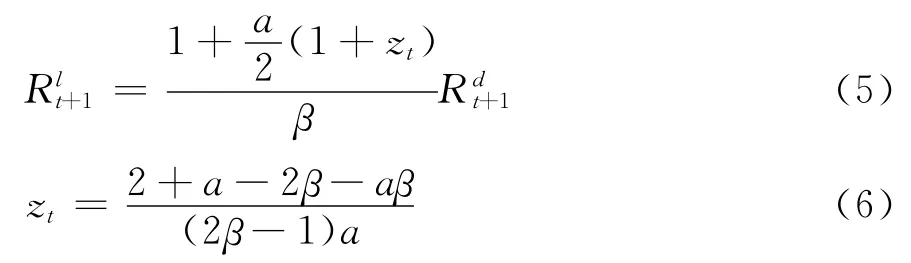

根据利润最大化原则,金融机构的最优融资收益率和最优融资业务笔数分别为:

因为经济体系中企业总量为G,所以,金融机构能够获得的最大融资业务笔数为G/nt,即zt≤G/nt。即:(1)如果zm<G/nt,金融机构承担的融资业务笔数zt=zm,其在金融市场中是局部垄断的。(2)如果zm≥G/nt,金融机构承担的融资业务笔数为zt=G/nt,其在金融市场中是相互竞争的。

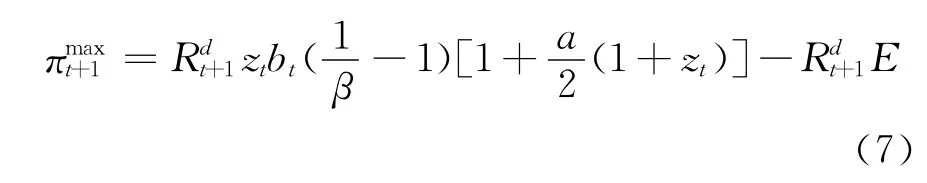

将代入式(4)可得金融机构的最大利润为:

其中,zt=min(zm,G/nt)。

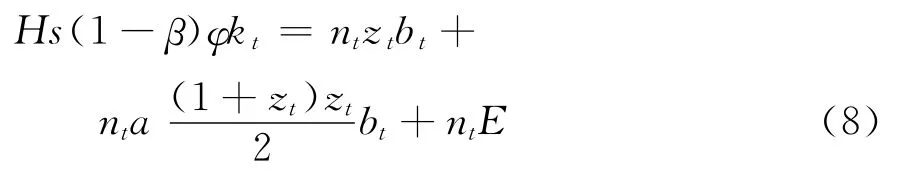

4.市场内生决定的金融机构数量。t期每个年轻家庭获得的工资收入为wt=(1-β)φAtktβ,进行储蓄的数量为swt,又At=,所以t期社会的总储蓄TDt=Hs(1-β)φkt。生产部门融得的总资金Tbt=ntztbt。易知Tbt即为t+1期的总生产资金TKt+1。金融部门消耗的总成本TTCt=ntTC。同时根据金融机构消耗的总成本的具体构成,TTCt又可分为金融部门消耗的固定成本TFCt和可变成本TVCt,其中TFCt=ntE,TVCt=nta所以t期全社会的资金平衡关系式为:

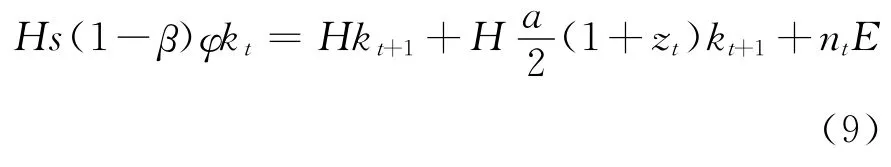

t+1期进行生产的企业总数即为t期融得生产资金的企业总数ft,且有ft=ztnt。由劳动力的总供给为H,可知t+1期每家企业雇佣的劳动力数量Lt+1为H/ft。根据bt=Kt+1和kt+1=Kt+1/Lt+1,易得bt=kt+1H/(ztnt),Tbt=Hkt+1,TVCt=+zt)kt+1。故式(8)可表示为:

从式(9)可得,t+1期的资本劳动比:

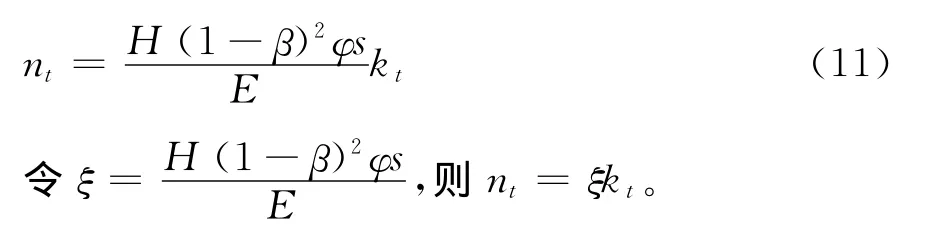

由于金融机构能够自由的进入和退出金融市场,所以均衡时,金融机构能获得的利润为零。将bt=kt+1H/(ztnt)及式(10)代入式(7),并令πt+1=0,可得到均衡时经济体系内生决定的金融机构数量为:

三、金融机构数量的有效性分析

如果社会管理部门能够通过对金融机构数量的调整来提高金融部门的效率,即整个社会的融资效率,实现总产出水平的增加,则市场内生决定的金融机构数量是无效的。如果社会管理部门对金融机构数量进行调整不仅不能提高整个社会的融资效率,反而会致使其融资效率下降,社会总产出水平降低,则此时由市场内生决定的金融机构的数量是有效的。对于市场内生决定的金融机构数量是否是有效的,将根据金融市场竞争情况的不同来分别分析这个问题。

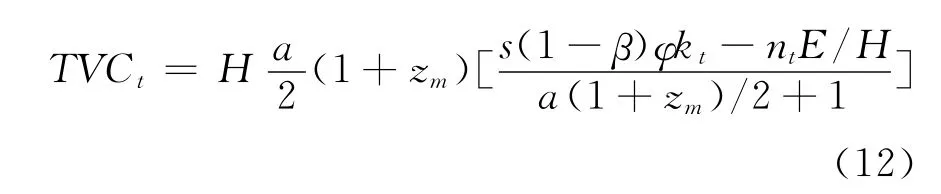

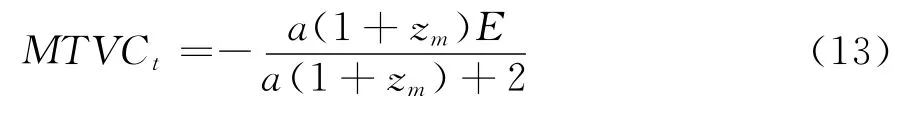

1.金融机构对金融市场形成局部垄断。若市场内生的金融机构数量nt使得G/nt>zm,那么,金融机构承担的融资业务笔数恒为zm,金融机构对金融市场形成局部垄断。由上面的分析可知,分配固定量的总储蓄TDt,金融部门消耗的可变成本为TVCt,结合式(10)和zt=zm有:

那么,社会管理部门增加一家金融机构,金融部门消耗的可变成本的变动额为④:

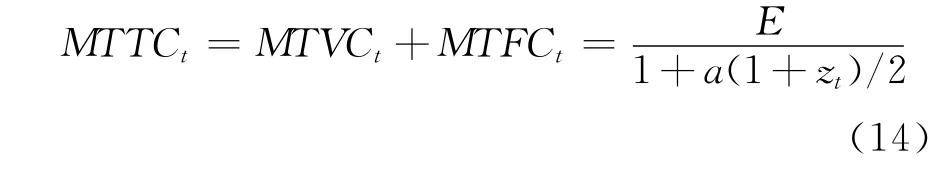

又金融部门消耗的固定成本TFCt=ntE,则增加一家金融机构,金融部门消耗的固定成本的变动额为MTFCt=E。那么增加一家金融机构,金融部门消耗的总成本的变动额为:

易知MTTCt大于0,这表明:增加金融机构的数量会增加金融部门消耗的总成本;能够减少金融部门消耗的总成本。这主要是因为:金融机构对金融市场形成局部垄断时,增加金融机构并不能减少每家金融机构的融资业务笔数,即不会使金融机构经营的专业化程度提高⑤,但新增的金融机构又必须消耗一定的固定成本,所以金融机构的增加只会使得金融部门消耗的成本增加。相反,适度减少金融机构的数量,可使得金融部门消耗的成本减少⑥。

根据资金平衡关系易知:在总储蓄不变的情况下,金融部门消耗的总成本增加必然导致生产部门融得的总资金减少即下期的总生产资金减少。反之,总产出水平上升。

2.金融机构在金融市场中相互竞争。若市场内生的金融机构数量nt使得G/nt≤zm,那么金融机构承担的融资业务笔数为G/nt,金融机构在金融市场中是相互竞争的。

为了便于分析,通过分析金融部门为生产部门提供固定量的生产资金Q,所需消耗的总成本的大小,来分析市场内生的金融机构数量是否有效。如果为生产部门提供Q的资金,市场内生的金融机构数量使得金融部门所消耗的总成本最小,那么,金融机构数量是有效的,否则是无效的。

金融机构在金融市场中相互竞争时,每家金融机构承担的融资业务笔数为G/nt,金融机构数量为nt,如果金融部门提供的资金总量为Q,那么每笔融资业务的融资量恒为Q/G,其并不会因金融机构数量的变化而变化。易知金融部门为生产部门提供Q的资金消耗的总成本其中固定成本为可变成本为又zt=G/nt,所以

社会管理部门增加一家金融机构,金融部门消耗的固定成本的变动额为同时,金融部门消耗的可变成本的变动额为易知小于0,这是因为金融机构在金融市场中相互竞争时,增加一家金融机构,每家金融机构承担的融资业务笔数会减少,金融机构经营的专业化程度得以提高,从而产生专业化经济,所以,金融部门消耗的可变成本会减少。

由前面的分析可知,经济均衡时,融得生产资金的企业总数为ztnt;每家企业的融资额bt=kt+1H/(ntzt);下期的资本劳动比故均衡时,金融部门为生产部门提供的资金总量Q=H

将nt=ξkt和Q值代入和易知:当kt=时,,当kt<^k时,当时,其中(1-β)3]⑦。

四、经济发展不同阶段社会管理部门宜于采取的政策

由总产出水平TYt=φft-1Kt和Kt=ktH/ft-1,可知TYt=φHkt,即资本劳动比kt越大总产出水平越高,kt的大小代表了经济发展水平的高低。

当经济发展水平处于相对落后的阶段时,kt非常的小,若由nt=ξkt可知,G/nt>zm成立。金融机构对金融市场形成局部垄断。市场内生的金融机构数量是过量的。社会管理部门可以适当减少金融机构数量以充分利用规模经济带来的效益,这样就能减少金融部门消耗的总成本,增加下期的总生产资金和提高下期的总产出。但是也必须认识到,金融机构对金融市场的垄断给经济带来的负面影响⑥。

随着经济的发展,kt不断的增长,当时,会有G/nt<zm成立,此时金融机构在金融市场中相互竞争。

随着经济的增长,kt逐渐接近^k,当kt=^k时,市场内生的金融机构数量正好是有效的。但是这种状态不会持续的存在,因为随着经济的发展,kt会不断增长,即kt会马上大于^k。

当经济发展水平达到很高的阶段时,即kt>^k时,市场内生的金融机构数量是过量的。此时,社会管理部门可以通过鼓励金融机构间的合并,来扩大金融机构的规模,减少金融机构的数量,减少社会融资成本消耗,促进经济增长。

总之,由市场内生决定的金融机构数量一般来说是无效的,社会管理部门可以通过对金融机构数量进行调控来增强融资效率,促进经济增长。

注释:

①这里只考虑了封闭经济条件下的模型。

②收益率指本金与利润之和占本金的比例。

③为使分析有意义,zm>0必须成立,故假定β>1/2。

④假定:金融机构增加后,zm<G/nt仍成立。

⑤MTVCt<0,不是因为产生了专业化经济,而是由于每笔融资业务的融资量bt随着金融机构数量的增加而减少。

⑥金融机构的数量必须大于1,且得考虑垄断对经济的负面影响。

⑦因为已经假定β>1/2,故有^k>0。

[1]胡继之.关于银行规模问题的研究[J].金融研究,1997,(3):52-55.

[2]徐传谌,郑贵廷,齐树天.我国商业银行规模经济问题与金融改革策略透析[J].经济研究,2002,(10):21-26.

[3]邹朋飞.基于资产质量、资本和风险的我国银行规模经济测度研究[J].经济经纬,2008,(5):152-155.

[4]张春生.银行机构扩张、支付工具改进与城镇储蓄存款增长制度变量对货币需求影响的一个分析视角[J].广东商学院学报,2011,(5):52-58.

[5]Greenwood D,Jovanovic B.Financial development,growth,and the distribution of income[J].Journal of Political Economy,1990,(98):1076-1107.

[6]Blackburn K,Hung V.A theory of financial intermediation and growth[J].Economica,1998,(65):107-124.

[7]Deidda L G.Interaction between economic and financial development[J].Journal of Monetary Economics,2006,(53):233-248.