论我国外汇储备的性质和损益*

2012-01-23李翀

李 翀

一、我国外汇储备的性质

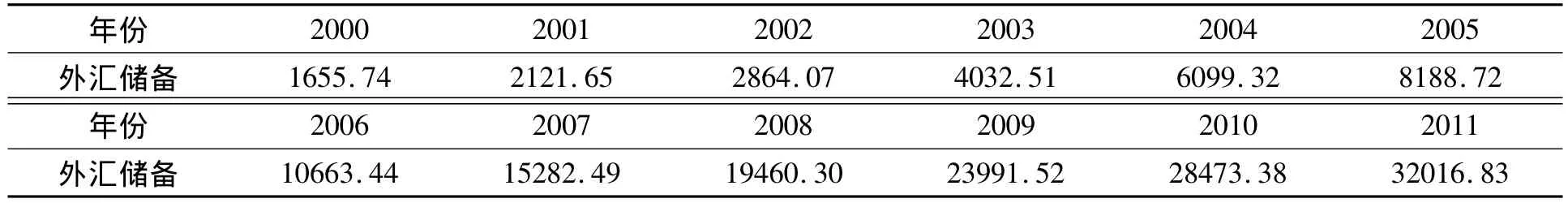

进入21世纪以后,我国的外汇储备迅速增加,如表1所示。我国庞大的外汇储备引起了人们的高度关注,关于外汇储备问题的争论不断发生。其中争论的焦点之一,就是我国外汇储备的损益。但是,要正确地认识我国外汇储备的损益,首先要正确地认识我国外汇储备的性质。

表1 我国外汇储备的增长 单位:亿美元

任何教科书都提出类似下面这样的关于外汇储备的定义:外汇储备是一个国家货币当局持有的用于国际之间支付、平衡国际收支,维持汇率稳定的外汇资产。实际上,外汇储备是一种铸币税收益。

按照《新帕尔格雷夫经济学大辞典》的解释,在金本位制条件下,人们用黄金铸造金币需要向当局支付赋税,这种赋税称为铸币税(seigniorage)。在金本位解体以后,货币当局具有发行硬币和纸币的权利,硬币和纸币的面值超过制作成本的收益被货币当局所得到,这部分利益称为铸币税①约翰·伊特韦尔等编,陈岱孙等译:《新帕尔格雷夫经济学大辞典》(第4卷),北京:经济科学出版社,1992年,第308页。。

但是,《新帕尔格雷夫经济学大辞典》的解释并不完整。在现代经济里,货币主要不是通货,而是存款货币。一个国家的货币当局发行货币主要不是以增加硬币和纸币的方式,而是以增加商业银行准备金的方式增加存款货币。当货币当局以再贴现、再贷款或买进政府债务工具等方式投放货币时,它得到了短期债务工具、贷款资产或政府债务工具及其收益。在货币当局发行货币的过程中,商业银行存在货币当局的准备金也在增加。各发达国家货币当局对商业银行准备金不支付利息,但是我国货币当局对商业银行的准备金支付利息。因此,我国的铸币税是指货币当局凭借着货币发行权利所获得的资产价值扣除发行成本和准备金利息以后的收益。

从铸币税的形成过程可以看到,如果我国的货币当局以增加商业银行在货币当局存款的方式向商业银行买进外汇,并以购买相关国家政府债务工具或存放在相关国家商业银行的形式保存外汇储备,就形成了我国货币当局的外汇储备。但是,我国货币当局买进外汇的过程就是投放基础人民币的过程。在我国货币当局的资产负债表上资产方增加了外汇储备资产,在负债方则增加了投放的基础货币。在这个过程中,商业银行的准备金和人民币数量都在增加。我国货币当局持有的外汇储备的价值扣除发行货币的成本以及对准备金支付的利息以后的余额,就是我国货币当局的铸币税收益。

我国外汇储备是一种铸币税收益,同时也是一种储备。如果外汇市场上发生了外汇严重供不应求的现象,我国货币当局就需要提供外汇,资产负债表中的外汇资产和人民币负债就会减少。

人们总在争论我国的外汇储备来源于什么和应该属于谁所有的问题,从前面关于外汇储备的性质的分析可以看到,它实际上是货币当局的一种铸币税收益。我国的外汇收入来源于国际贸易、国际金融和直接投资。以国际贸易为例,我国的出口企业出口商品得到了外汇收入,在该企业结汇以后,它便得到了相应的人民币收益。如果外汇银行将结汇以后的外汇出售给货币当局,它也得到了相应的人民币以及购汇和售汇差价的收益。由此可见,在外汇储备的形成过程中,我国出口企业和外汇银行的经济利益没有受到丝毫的损害。

这样,这个问题似乎变得更加不可思议,难道我国的外汇储备是白来的吗?既然我国的外汇储备是一种铸币税收益,它实际上是我国货币当局以增加人民币供给的方式换取的。因此,所谓代价的问题取决于人民币供给增加导致什么样的后果。

从理论上说,人民币供给增加可能产生三种后果:第一,如果人民币供给的增加导致我国价格水平上升,我国全体国民都遭受损失。在这种情况下,外汇储备增加相当于强行向全体国民征税,这就是所谓的“通货膨胀税”。第二,随着经济活动规模的扩大,人民币的供给也需要随之增加。即使货币当局不是通过买进外汇的方式投放人民币,它也要以买进政府债务工具等方式投放人民币。如果货币当局通过买进外汇的方式投放的人民币少于应该增加的人民币供给,我国经济没有付出代价。第三,如果外汇储备增加过多导致人民币投放量过大,货币当局为了防止出现通货膨胀将不得不用各种货币手段收缩人民币供给量。在这种情况下,我国经济付出的代价取决于货币当局采取什么手段收缩人民币供给量。

我国从2010年下半年开始出现价格水平上升的现象,但我国价格水平的上升主要不是因货币当局购买外汇投放货币造成的。因此,我国外汇储备增加的后果属于上述第三种后果。从现实的情况来看,我国货币当局主要通过两种手段收缩人民币供给量:第一种手段是提高法定准备金比率;第二种手段是发行称为“中央银行票据”的债务工具。在采用前一种手段的情况下,我国商业银行为此付出了代价,代价的大小等于假如不提高法定准备金比率它们可以增加的贷款数额与贷款利率减去准备金利率的利差的乘积。在采取后一种手段的情况下,我国货币当局为此付出了代价,代价的大小等于我国货币当局为此发行的中央银行票据所支付的利息。

由于没有现成的数据可以利用,为了大致估计我国货币当局过多地持有外汇储备所付出的代价,需要作出如下假定:

第一,确定适度外汇储备的规模。显然,适度外汇储备是货币当局必须保留的外汇储备,讨论适度外汇储备的代价意义不大,应该讨论的是过多外汇储备的代价。根据我国进口、偿还外债、对外投资、收益汇出、热钱流出等因素对外汇的需求的经验分析,笔者认为12000亿美元的外汇储备是适度的外汇储备①李翀:《我国外汇储备若干问题研究》,《中山大学学报》社会科学版2010年第1期(《新华文摘》2010年第8期转载)。。当然,这个问题是争议很大的问题,在这里取一个折衷的数量即2005年我国8188.72亿美元的外汇储备作为适度的外汇储备。

第二,确定货币供给量正常的增长率。为了适应我国经济发展的需要,货币供给每年都应该有所增长。在这里,取2001年到2005年货币供给量(M1)的平均增长率15.34%作为“正常”的货币供给增长率。但2009年为抵消美国金融危机的衰退性影响需要实行扩张性的货币政策,这里取23.01%即比正常增长率高50%的货币增长率作为2009年“正常”的货币增长率。由于货币当局增加外汇储备的过程就是投放基础人民币的过程,超过这个“正常”增长率的货币投放量需要通过发行中央银行票据和提高法定准备金比率的方法加以冲销。

按照上面的假定,笔者的估算方法如下:根据外汇储备的增加计算出基础人民币的投放量,将这个投放量与“正常”的投放量相比较得到过多的基础人民币投放量,再根据我国货币当局利用发行中央银行票据和提高法定准备金比率的方法冲销这部分过多的基础人民币所付出的代价。

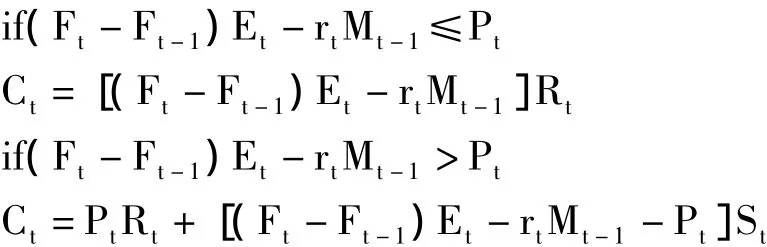

设Ct是我国为保留过多外汇储备所付出的代价,Mt是第t年我国的货币供给量,rt是第t年我国货币供给量“正常”的增长率,Et是第t年年初和年终人民币对美元汇率的平均数,Ft是第t年我国的外汇储备,Rt是第t年中央银行票据1年期限的利率,St是第t年我国商业银行1年期限的基准贷款利率与准备金利率的差额,Pt是我国第t年实际的中央银行票据发行量。估算公式如下:

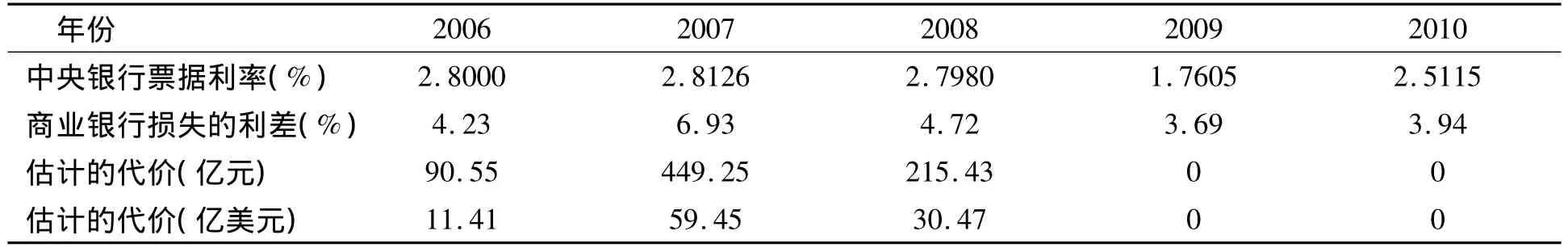

我国保留过多外汇储备的代价如表2所示。在表中,2009年和2010年的估计代价为零,表示我国政府正要利用扩张性的货币政策抵消美国金融危机对我国经济的不利影响,我国外汇占款导致的货币供给的增加还达不到所需要的货币供给的增加。

表2 我国过多外汇储备的代价

二、我国外汇储备可能的损失

货币当局的外汇储备面临多种风险,这些风险有可能酿成账面上的损失乃至实际的损失。我国外汇储备的风险或损失来自下面的因素。

第一,人民币汇率升值将会导致我国外汇储备的汇兑损失。我国的外汇储备主要是美元,而2005年以来人民币一直趋向于对美元升值,这样有可能造成我国外汇储备的汇兑损失。这种汇兑损失的发生过程可以说明如下:2006年和2007年人民币兑换美元的汇率是7.8087人民币兑换1美元和7.3046人民币兑换1美元。如果用人民币度量我国美元储备的价值,2007年与2006年相比1美元的价值减少了0.5041人民币。这也就是说,如果我国货币当局在2006年买进美元然后在2007年卖出美元,每买卖1美元损失0.5041人民币。

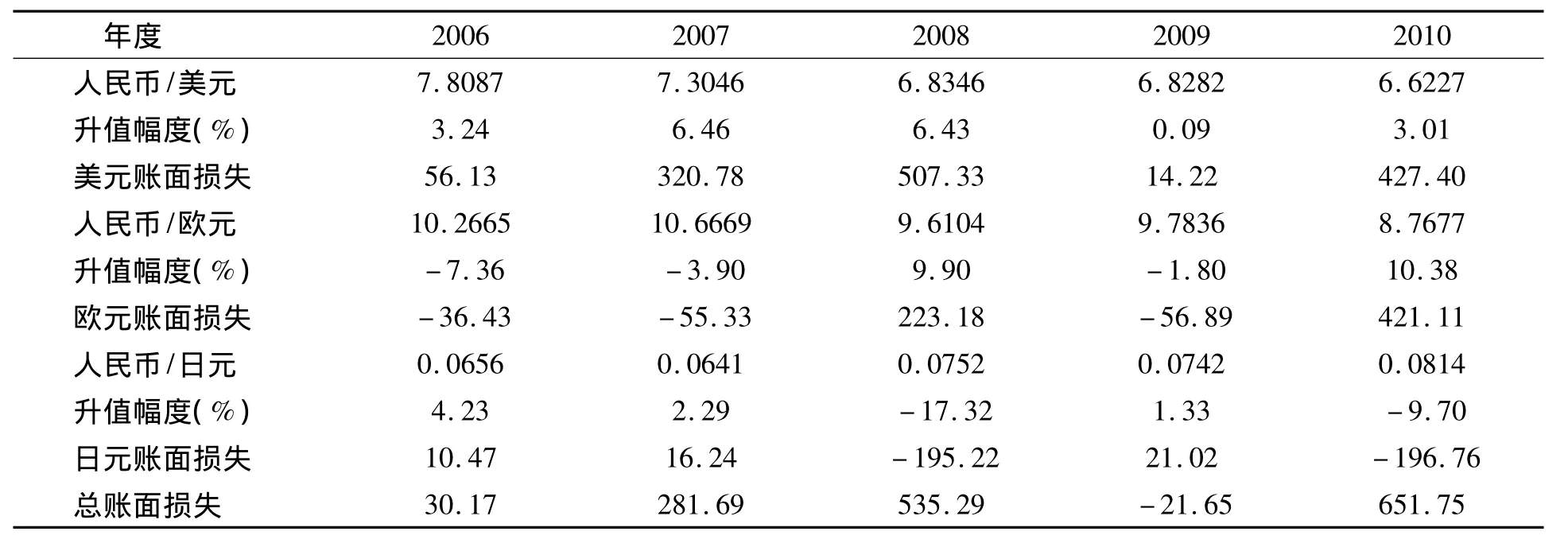

2005年以来人民币汇率升值导致的账面的汇兑损失可以用表3表示。表中的升值幅度是本年度末与上年度末比较的人民币汇率升值幅度。账面损失是为简单起见假定我国的外汇储备70%是美元,20%是欧元、10%是日元,然后根据本年度人民币汇率升值幅度计算我国超过适度水平的外汇储备的账面汇兑损失。

表3 人民币汇率的变化与账面汇兑损失 单位:亿美元

关于这种汇兑损失,国家外汇管理局曾在网站上解释说,由于我国货币当局买进外汇以后没有卖出外汇,这仅仅是账面上的损失。这种解释是正确的,如果在我国货币当局未来卖出外汇的时候人民币汇率贬值,我国货币当局还可以获得收益。但是,我国货币当局不可能长期地不断增持外汇储备,在人民币汇率趋向升值的形势下这种账面损失将会变成实际损失。

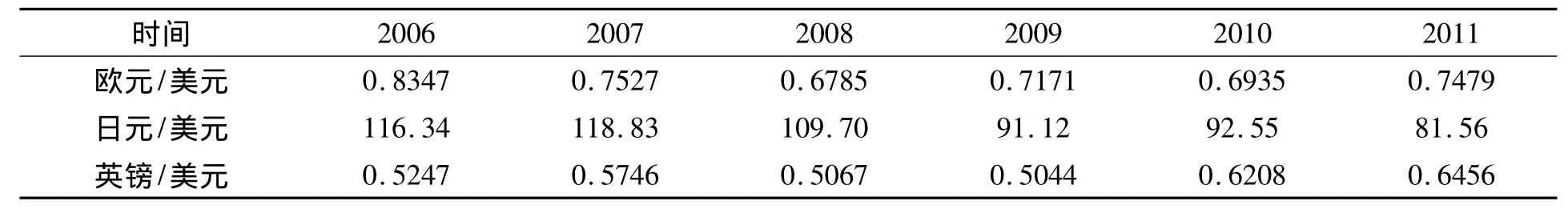

第二,美元对其他货币汇率贬值将会导致我国外汇储备的汇兑损失。我国的外汇储备主要是美元,而2005年以来美元对别的货币的汇率趋向贬值,这样有可能造成我国外汇储备的汇兑损失。

表4说明了美元汇率的变化趋势。从表中可以看到,在4种主要的国际储备货币中,美元对欧元和日元趋向于贬值,对英镑最初是贬值但近2年转变为升值。应该指出,一种货币对内和对外升值或贬值不一定是一致的。例如,人民币近年来对美元汇率在升值,对内由于价格水平的上升却在贬值。因此,美元贬值所造成的我国外汇储备的损失也是账面上的损失,即以升值货币来度量我国外汇储备出现的现值的减少。美元贬值对我国外汇储备实际的不利影响只有将储备的美元兑换为升值货币后支出才会发生。

表4 美元汇率的变化趋势

我国目前对外经济活动主要是用美元计价和结算,另外在我国外汇储备的币种选择中也充分考虑到趋向升值的货币,将外汇储备中的美元兑换为欧元和日元然后用于支出的情况不是经常发生,这方面的账面汇兑损失可以忽略。

第三,国际储备货币发行国价格水平上升将会导致我国外汇储备的购买力下降。我国的外汇储备的币种主要是美元、欧元、日元,如果美国、欧元区国家和日本价格水平上升,我国外汇储备实际上所能买到的这些国家的商品减少,从而将遭受购买力下降的损失。

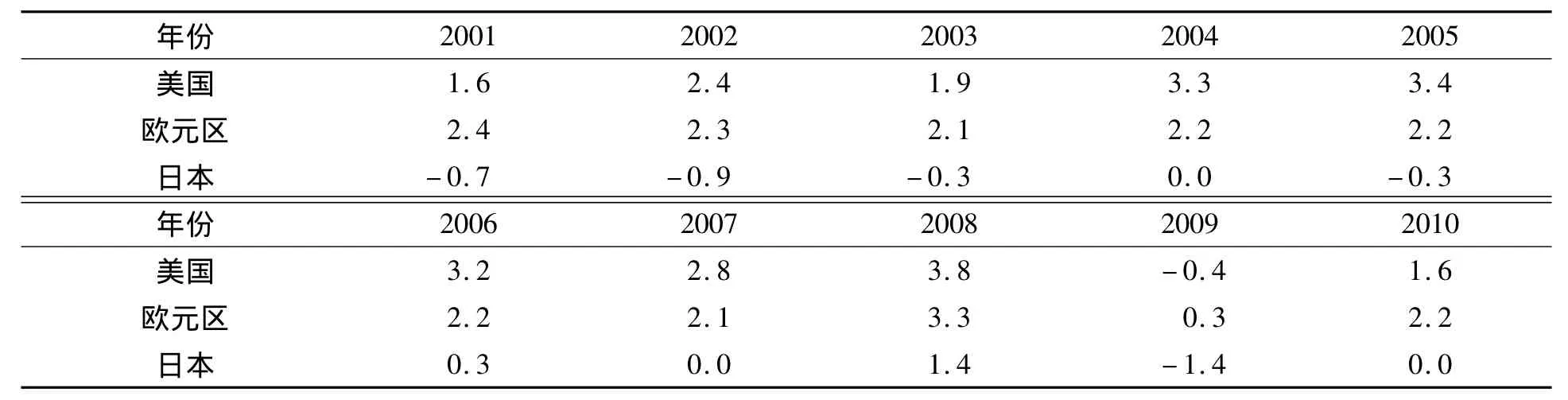

根据美国劳工部和欧洲联盟统计局公布的资料,2001年以来美国、欧元区国家和日本的通货膨胀率如表5所示。其中美国的通货膨胀率是消费者价格指数(CPI)的上涨率,该比率是每年平均价格水平与上一年平均价格水平相比的上涨率。欧元区国家和日本的通货膨胀率是消费者价格调和指数(HICP),该指数是欧洲联盟统计局为了便于国际比较而提出的反映消费品价格变化的指数。从表中可以看到,在我国外汇储备迅速增加的这10年里,由于各发达国家经济低迷,价格水平保持相对稳定。

表5 美国、欧元区国家和日本的通货膨胀率(%)

但是,关于我国外汇储备购买力损失的分析应该注意下面两个问题:首先,我国的外汇储备近年趋向增加,并没有发生用外汇储备购买发达国家商品的情况,所以上面所说的购买力损失仍然是账面上的损失,即按照不变商品价格计算的我国外汇储备的损失。但是,我国的外汇储备终归是要使用的,实际购买力损失肯定是会发生的。其次,我国外汇储备的购买力损失是将我国作为一个整体而言的机会损失,而不是货币当局的损失。货币当局按照一定的汇率买进外汇,再按照一定的汇率卖出外汇,它只会遭受汇率差价的损失而不会遭受购买力的损失。

如果仍然将2005年的外汇储备看作是适度的外汇储备,仍然假设我国外汇储备70%是美元,20%是欧元,10%是日元进行估算,那么2006年以来我国过多的外汇储备的购买力损失如表6所示。

表6 我国过多外汇储备的购买力损失 单位:亿美元

第四,国际储备货币发行国政府违约带来的我国外汇储备的损失。关于外汇储备管理的理论和实践都认为,国债是无违约风险的证券。因此,各国外汇储备首选就是相关国家的国债。但是,在发达国家政府债台高筑的情况下,这个观念需要调整。

目前,我国持有美国国债的数额达到11600亿美元,占美国国债总额8%,是持有美国国债最多的国家。2011年5月,美国政府债务达到了142900亿美元的上限。假如美国国会在8月2日以前不批准提高政府债务的上限,美国政府将无力偿还债务。虽然两党经过激烈的争论,终于在7月31日晚上达成妥协方案,但是美国政府将来还是依赖借入新的债务去偿还旧的债务。实际上,美国政府债务在2010年底已经达到140252亿美元,接近美国2010年145107亿美元的国内生产总值,远高于各国认可的欧洲货币联盟马斯特里赫特条约中关于政府债务对国内生产总值比例应低于60%的标准。如果美元不是国际储备货币,美国政府债务危机可能早就发生了。

从近期来看,美国标准普尔公司于2011年8月6日将美国政府的信用评级从AAA向下调整到AA+,美国政府的融资成本将上升,美国国债价值将下降。如果美国国债贬值10%,这就意味着我国外汇储备会遭受1160亿美元的账面损失。当然,我国货币当局持有的美国短期和中期国债可以等待到期而得到既定的本金和利息,美国国债贬值主要影响的是我国货币当局持有的长期国债。

从长期来看,美国国债的违约风险是我国外汇储备中隐藏着的巨大的风险。美国政府在1971年宣布停止各国政府按照35美元∶1盎司黄金的比例用美元向美国政府兑换黄金,就是历史上最大的一次违约。美国政府未来以“两党分歧”和“三权分立”为由再次违约不是不可能的。如果这样的事情发生,我国外汇储备的损失将远超过上面提及的各种可能的损失。

三、我国外汇储备的损益和管理方法的选择

国家外汇管理局没有公布我国外汇储备的收益率,仅在该局的网站上称我国外汇储备的收益率远高于有关国家的通货膨胀率。因此,只能选择具有代表性的国家的国债收益率来进行大致的估算。由于在金融市场上国债收益率是无风险收益率,其他金融资产收益率高于国债收益率。

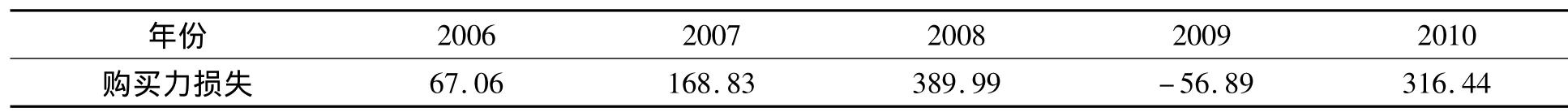

在下面的分析中,估算的假设条件如下:首先,根据美国财政部公布的我国货币当局持有美国国债的数量和我国持有美元储备的大致数量,可以假设我国以国债形式和非国债形式持有的外汇储备的比例大约为50%∶50%。国债收益率均取1年期限的国债收益率。其次,再根据金融市场各种金融工具收益率的情况,假设我国以非国债形式持有的外汇储备的收益率比国债形式持有的外汇储备的收益率高50%。再次,为简单起见仍然假设我国外汇储备70%是美元,20%是欧元,10%是日元。那么,2006年以来我国超过适度数量的外汇储备的损益情况如表7所示。在表中,账面损失是冲销政策的利息损失、人民币汇率贬值的汇兑损失和发达国家价格水平上升的购买力损失之和,暂未考虑美国政府信用评级下降的影响。

表7 我国过多外汇储备的账面损益 单位:亿美元

从表7的数据可以得到下面两个重要的结论:

第一,从我国超出适度水平的外汇储备的角度分析,我国外汇储备发生了净账面损失,2006年到2010年累计达到1300亿美元,平均每年260亿美元。2008年账面损失较大的原因是人民币对美元和欧元的升值幅度较大、美国和欧元区国家价格水平上升较快以及我国外汇储备因发达国家利率较低而收益较少。

第二,如果不考虑政府债务违约风险,在中央银行票据利息损失、人民币汇率变化的汇兑损失和发达国家价格水平上升的购买力损失三个因素中,账面损失最大的是汇兑损失,累计达到1477.25亿美元;其次是购买力损失,累计达到885.43亿美元;最小的是中央银行票据利息损失,累计达到101.33亿美元。

虽然我国目前外汇储备的损失是账面损失,但除非我国货币当局在人民币汇率恐慌性贬值的时候大规模减持外汇储备,或者发达国家未来价格水平趋向下降,否则这种账面的损失就会成为实际损失。然而,如果第一种情况还可能发生的话,那么第二种情况是不可能存在的。当然,正如前面的分析所指出的,我国外汇储备的本质是一种铸币税收益;如果发生了实际的损失,也是我国货币当局的铸币税损失。

值得注意的是,上面所分析的我国外汇储备的损益是直接的损益,与此同时还应该考虑间接的损益。

我国外汇储备的间接收益有:第一,我国货币当局大量增持美元,导致外汇市场上美元需求增加,避免了人民币汇率短时间大幅度升值情况的发生,对我国宏观经济的稳定发展提供了重要的保障。第二,随着我国经济的发展,我国在能源、原料、材料等多种产品的对外依存度很高,其中我国的石油对外依存度已经超过美国而成为世界第一的国家。充足的外汇储备为未来我国获得外部的能源、原料、材料提供了重要的保障。第三,我国的金融业或迟或早要走向更高程度的开放,我国的人民币或迟或早要成为国际储备货币,但在这个过程中,我国将面临着巨大的金融风险。因此,庞大的外汇储备将为未来我国的金融开放提供了重要的保障。

我国外汇储备的间接损失有:第一,在我国发生通货膨胀的条件下,本来需要收缩人民币供给,但是外汇储备的增加却导致人民币供给增加。第二,我国巨额的外汇储备刺激了发达国家,导致发达国家与我国贸易摩擦的增加,造成我国经济发展外部环境的恶化。

权衡各种直接和间接的损益和利弊,笔者认为每年260亿美元的净账面损失还没有到不可接受的程度,这是在人民币还不是国际储备货币的条件下为了保持我国经济的稳定发展不得不付出的代价。我国货币当局的责任,就在于进行有效的外汇储备管理,努力增加外汇储备的收益,减少外汇储备的损失。

有的学者认为我国政府应该让人民币汇率大幅度升值,来缓和或减少外汇储备的积累。这种看法脱离实际。2005年以前,我国在外汇供给方面实行强制结汇制度,在外汇需求方面实行严格的限制制度,从而人为地造成人民币汇率升值压力。因此,2005年以后政府主要选择改革人民币汇率制度而不是让人民币汇率单纯升值是正确的。但是,由于美国政府迫使人民币汇率升值导致人们强烈的预期,人民币与美元又存在较大的利差,“热钱”大规模流进我国,外汇套利之风盛行,目前仍然存在人民币汇率升值压力。因此,我们应该冷静地看到,并不是我国对外经济具有多么强大的竞争力,而是预期和投机的因素形成了这种不真实的外汇供给。如果听任人民币汇率随着市场供求而变化,人民币汇率势必出现大幅度升值然后又大幅度贬值的状况。

另外,2005年以来,人民币对美元的名义汇率已经升值了24%,这已经对我国的对外经济,特别是珠江三角洲和长江三角洲地区造成了严重的不利影响。2010年我国政府在外向型经济比较发达的地区进行了人民币汇率升值的压力测试,以考察我国经济在短期里承受人民币汇率升值的临界点,这是一种务实的做法。我国是一个发展中国家,承受不起人民币汇率大幅度升值和贬值的打击。人民币汇率的调整应视实际情况而行,我国政府应该保持人民币汇率的相对稳定。

也有的学者认为我国货币当局是注重外汇积累的“重商主义者”,这种看法不够客观。多年来,我国政府一直致力于在不影响我国经济稳定发展的前提下,减缓外汇储备的增加甚至缩小外汇储备的规模:第一,我国政府调整了外汇管理政策,一方面取消强制结汇制,另一方面放宽了许多项目的购汇限制,在一定程度实现了“藏汇于民”。第二,我国政府从2006年开始大规模用外汇进口石油,建立政府的石油储备。另外,我国政府还实行“以贷款换石油”的策略,以提供政府外汇贷款来换取外国石油的稳定供给。还有,我国政府鼓励我国企业用外汇购买外国矿山和油田的股权,以稳定外国自然资源的供给。第三,增加黄金储备。2009年4月,我国货币当局突然增加了1460万盎司的黄金储备,使我国的黄金储备增加到3389万盎司,跃居世界第五位。第四,降低了部分低附加值和高能耗产品的出口退税税率,以减少这些对我国经济发展意义不大的产品的出口。

笔者认为,这些措施都是正确的。除此以外,还要考虑在适当的时机增持部分黄金。一般来说,对于发展中国家而言,持有外汇比持有黄金更可取。持有黄金不但损失利息收益,而且还要付出较高的保管费用。但是,在美国和日本政府债务对国内生产总值的比例远高于60%,欧元区国家频繁发生政府债务危机的情况下,本来最没有风险的国债也变得有风险了,而能够替代国债的资产就是黄金。当然,黄金价格目前处于历史高位,并不是增持黄金的理想时机,因而还存在一个选择时机的问题。

另外,如果人民币汇率仍然存在升值压力,我国政府可考虑封存新发现的内陆油田或某些矿山等,适当限制石油等重要自然资源的开采量,供给不足的部分通过进口的方式弥补。这样做的好处是既可以为我国未来的经济发展储存了宝贵的自然资源,又可以通过增加进口的方式缓和我国外汇储备过多和人民币汇率升值的状况。