资产结构、资本结构与盈利能力关系的实证研究——以湖南省上市公司为例

2012-01-21杨远霞易冰娜

杨远霞,易冰娜

(湖南涉外经济学院商学院,湖南长沙,410205;中南大学商学院,湖南长沙,410083)

资本结构和资产结构对于企业的发展同等重要。目前,国内关于资本结构的研究较多,而关于资产结构的却寥寥无几,且研究样本主要集中在全国上市公司,而对省级上市公司资产结构、资本结构与盈利能力关系的研究几付阙如,而且所收集的资料连续性不够,往往只是一个时点。本文拟结合湖南省的实际研究上市公司资产结构、资本结构与盈利能力的关系,一方面,不仅可以丰富该领域的研究,而且可以为优化湖南省上市公司资产结构、资本结构,提高企业竞争能力,促进湖南省上市公司的发展提供理论和实践指导;另一方面,还可以为政府改善投资环境、融资环境和提高资本市场效率提供决策参考,从而在一定程度上促进湖南省经济的发展。

一、文献综述

(一) 国外文献

国外研究资本结构与盈利能力相关性的文献较为丰富,但目前没有一致的结论,少部分研究认为资本结构与公司盈利能力成负相关关系。如 Titman和Wessels[1]发现负债比率与获利能力具有显著的负向相关关系。Booth等[2]通过对十个发展中国家的数据样本进行分析发现,除了津巴布韦外,其他所有发展中国家的资本结构与企业绩效之间都存在着高度显著的负相关关系。但大部分研究得出资本结构与盈利能力呈正相关关系。如Frank和Goyal[3]对美国非金融企业从1950年到2000年之间的数据样本进行研究后,得出了业绩与账面价值财务杠杆比率呈正相关的结论。

国外研究资产结构与公司盈利能力之间关系的文献较少。Dittmar,Mahrt-smith和 Servaes[4]对来自 45个国家11591家企业的资料进行研究后发现:较大规模的公司持有较少的现金,持有较多现金的公司盈利较好。G.Agiomirgianakis,F.Voulgaris[5]以希腊制造业为例,采用回归模型分析的结果表明,公司规模、经营时间、出口状况、销售增长、公司负债、固定资产和投资的增加以及资产管理的效率影响着公司的收益率。

(二) 国内文献

国内资本结构的研究起步较晚。多数学者的研究结论与国外正好相反,普遍认为资本结构与公司盈利能力之间呈负相关关系。如陆正飞和辛宇[6]的研究发现:不同行业的资本结构有显著性差异;获利能力与资本结构之间有显著的负相关关系。秦旭,韩文秀[7]的实证研究也得出同样的结论。但也有学者的实证研究发现资本结构与公司盈利能力呈正相关关系。如洪锡熙和沈艺峰[8]得出企业盈利能力越强,负债水平越高的结论,但与行业无显著相关。王汉文[9]以浙江民营制造业上市企业为样本,发现在一定的区间范围内经营绩效与资产负债率成正相关。叶陈毅等[10]对河北省上市企业的实证研究结果表明:当资产负债率在23%~45%之间时,企业通过举债,可以实现抵税效应,获得财务杠杆,提高企业收益。

国内对于资产结构与盈利能力关系的研究也较少。吴树畅[11]选取沪市523家上市公司作为有效样本进行了实证分析得出:资产结构对企业盈利能力有显著影响,并且资产结构比融资结构对企业盈利能力的贡献系数更大。逯全玲[12]和刘猛、王婵[13]的研究结果也表明资本结构和资产结构对企业盈利能力都有一定程度的影响。赵林华[14]通过探究资产结构比重,认为优化企业资源的使用与配置,可以推动企业实现价值最大化。袁放建等[15]的研究结果显示: 传统行业上市公司的流动资产率与企业价值正相关,货币资金越多企业价值也就越高, 其他流动资产与企业价值关系不显著; 流动债务再融资率与企业价值负相关。

综观已有文献,发现国内外的相关文献多是研究资本结构对公司盈利能力影响,很少从资产结构的角度研究对盈利能力的影响,将资产结构、资本结构和盈利能力结合起来研究的就更少,且没有形成一致的结论。因此,本文将运用湖南省上市公司 2000~2009年的数据,将资产结构、资本结构和盈利能力三者结合起来研究,以期充实已有的研究成果,同时也为湖南省上市公司优化资产结构、资本结构,提高公司绩效提供经验证据。

二、理论分析与研究假设

资产结构是指各种资产的构成及其比例关系。常见的反映资产结构的指标有流动资产与总资产之比、长期资产与总资产之比、流动资产的内部结构、长期资产的内部结构等。合理的资产结构能够使各项资产充分发挥其作用,为企业创造较多的盈利;不合理的资产结构不仅影响企业的盈利能力,而且可能会影响企业的正常运转。

货币资金是企业中最活跃的资金,流动性强,弹性好,风险小,是企业重要的支付手段和流通手段,同时也是增值能力最弱的一项资产,本身几乎不会给企业带来收益,持有过多的现金会降低企业的收益率,因此货币资金应占一个合理的度。但是,货币资金既包含原始投资的部分收回,又包含增值的现金流入,最能体现前期投资收益的质水平,企业经常性的货币资金充裕说明其经营状态良好,因此,货币资金所占比重越大越好。流动资产是企业资产的重要组成部分,流动资产越多,说明企业承担风险的能力也越强。但是,流动资产过多又会造成资产闲置,影响其获利能力。固定资产是维持企业正常生产经营所必备的,是创造企业价值的主要动力,也是流动资产充分发挥作用的物质基础,对企业长期获利能力具有重大的影响。但是,固定的变现能力和流动性较差,固定资产比重过高又会增加企业的财务风险。无形资产是指企业拥有或者控制的没有实物形态的可辨认非货币性资产。在品牌之战、研发能力之战的激烈的市场竞争中,适度提高无形资产的比重,有助于提高企业的竞争实力。由于企业盈利主要靠有形资产,因此无形资产比例不宜过大。但是,一个企业规模、档次的提高以及知名度的提升,都离不开专利权、商标权的作用。

资本结构理论的发展经历了早期资本结构理论、经典资本结构理论和现代资本结构理论三个阶段。早期的资本结构包括净收益理论、净营业收益理论以及传统理论。经典资本结构主要包括MM理论、修正的MM理论以及权衡理论。现代资本结构理论内容较丰富,主要包括Jensen和Meckling的代理理论,Smith,Warner的财务契约论,Ross、Leland和Pyle的信号模型,Myers的优序融资理论等。其中权衡理论和优序融资理论是使用较为广泛的两大主流理论。权衡理论认为企业存在一个最优资本结构,最优资本结构处于负债的预期边际税收益等于负债的边际成本之处。优序融资理论认为由于信息的不对称理论和交易成本的存在,企业一般按如下顺序进行融资:内部融资、债务融资、发行股票。

综上分析,提出如下假设:

假设 1:货币资金比率同企业的盈利能力成正相关关系。

假设 2:流动资产比率同企业的盈利能力成负相关关系。

假设 3:固定资产比率同企业的盈利能力成正相关关系。

假设 4:无形资产比率同企业的盈利能力成正相关关系。

假设 5:资产负债率同企业的盈利能力成负相关关系。

假设 6:产权比率同企业的盈利能力成负相关关系。

三、研究设计

(一) 数据来源与样本选取

本文选取2000~2009年湖南省上市公司作为研究对象,剔除部分指标不全的数据样本,以及 ST、PT等公司,得到367个样本数据。具体如下:2000年16个样本,2001年18个样本,2002年35个样本,2003年39个样本,2004年43个样本,2005年45个样本,2006年44个样本,2007年42个样本,2008年42个样本,2009年 43个样本。所有数据来源于国泰安CSMAR系列研究数据库。数据分析使用 EXCEL和SPSS10.0软件处理。

(二) 变量选取与模型设定

1.变量选取

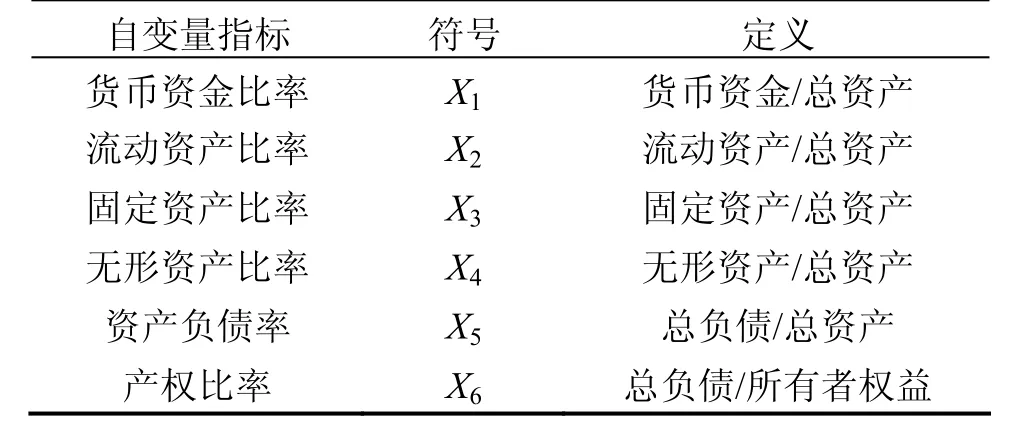

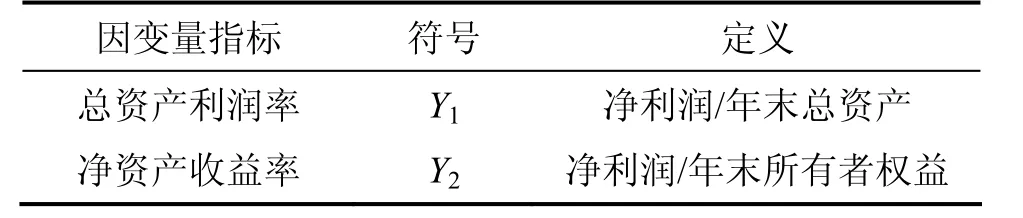

以资产结构和资本结构为自变量,以盈利能力为因变量,如表1~2所示。

表1 自变量表

表2 因变量表

2.模型设定

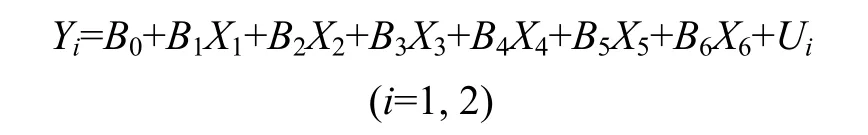

为检验前述假设,本文建立多元线性回归模型,进行多元线性回归分析。模型如下:

其中:B0代表常数项,B1、B2、B3、B4、B5、B6代表回归参数,Ui代表随机误差项。

四、实证检验与结果分析

(一) 描述性统计分析

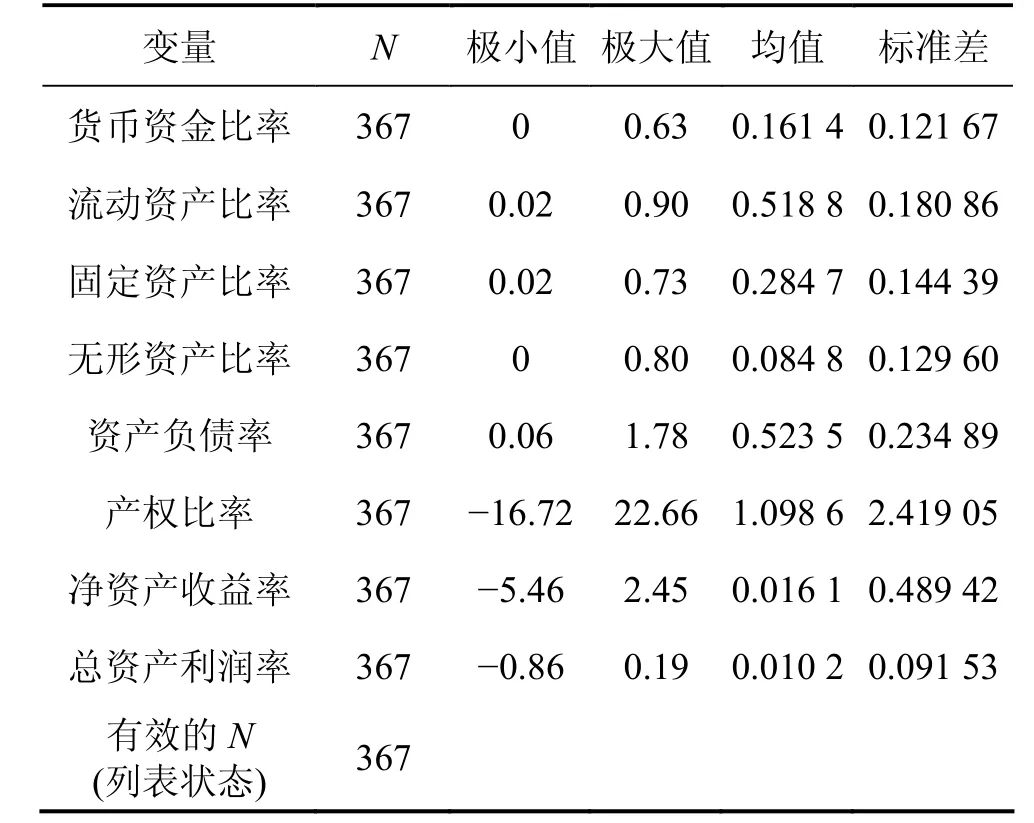

根据表3提供的10年整体描述性情况来看,货币资金比率、流动资产比率、固定资产比率、无形资产比率都还算比较稳定,说明湖南省上市公司近10年来资产结构整体上没什么大的变化,但流动资产比率偏高;资产负债率、产权比率的标准差分别为0.234 89和2.419 05,说明湖南省这10年来上市公司资本结构的变动波动较大,且负债与所有者权益之间的比率变动比较明显,企业筹资方式的变化较大;净资产收益率、总资产利润率的均值大于0且较稳定,说明湖南省的经济正在稳固地向前发展。

表3 2000~2009年主要变量的整体描述性统计

从 2000~2009年各变量的变化趋势来看,货币资金比率基本维持在 15%左右,只有2001年较高,达0.271 0。流动资产比率2001年达0.612 5,以后略微有下降,最后几年基本保持在 50%。固定资产比率2001年达到最低,以后处于上升趋势,但波动不大,维持在29%左右,说明企业的规模可能在逐渐扩大。无形资产比率有逐年上升的趋势,说明在这个激烈的经济社会中,无形资产越来越受企业重视了。从2004年开始产权比率出现了较大的增长和波动,但从2006年开始波动开始减弱,说明企业的筹资方式在逐渐的稳定并在慢慢优化。净资产收益率2004年出现大幅度降低,2005、2006年开始回升,2007年达到最高,说明产权比率的波动对企业的净资产收益率产生了负面影响,2008、2009年净资产收益率又出现大幅度的减少,说明湖南省的经济也受到了金融危机的冲击。总资产利润率的变动与净资产收益率的变动略微相似,只是幅度没有那么大。说明资本结构的变动和全球的金融危机对湖南省的经济都产生了负面影响。

(二) 回归结果与分析

1.资产结构、资本结构与总资产利润率的回归结果与分析

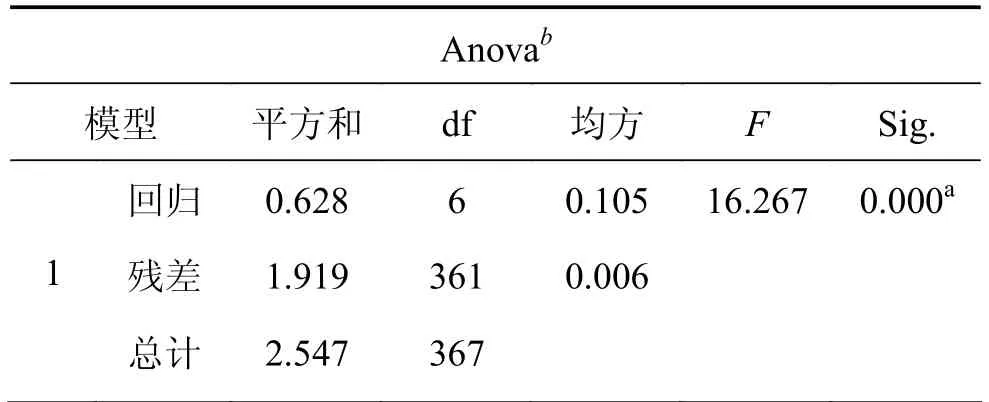

F值用来看自变量与因变量之间是否存在显著的线性关系,由表4可以看出F值为16.267,在显著性为 1%的水平上,通过显著性检验。表明模型中自变量与因变量在总体上的线性关系是显著的。

表4 2000~2009年各指标与总资产利润率的多元线性回归结果(1)

T值用来检验自变量对因变量的影响是否显著。从表5可以看出货币资金比率、资产负债率的T值分别为2.340、−7.009,分别通过了显著性为5%、1%的显著性检验。其影响弹性分别为 0.120和−0.162,说明货币资金比率对总资产利润率的影响为正方向,增加货币资金比率有利于提高企业总资产利润率;资产负债率对总资产利润率的影响为负方向,当资产负债率较高时,再融资,企业的偿债风险上升,融资成本也上升,如果企业创造利润的能力不能上升,当息税前利润不能弥补债务成本时,盈利能力就会下降。流动资产比率、无形资产比率对总资产利润率的影响为负方向,但未通过显著性检验。说明湖南省的流动资产可能遭到了闲置;无形资产没有充分发挥其作用。固定资产比率和产权比率对总资产利润率的影响为正方向,也未通过显著性检验。说明增加固定资产比率有利于提高企业的总资产利润率,但要加强管理与控制;产权比率与企业的总资产利润率正向相关,可能是由于湖南省目前的产权比率较低,因而在其合理的范围内增加,有利于总资产利润率的增加。

表5 2000~2009年各指标与总资产利润率的多元线性回归结果(2)

2.资产结构、资本结构与净资产收益率的回归结果与分析

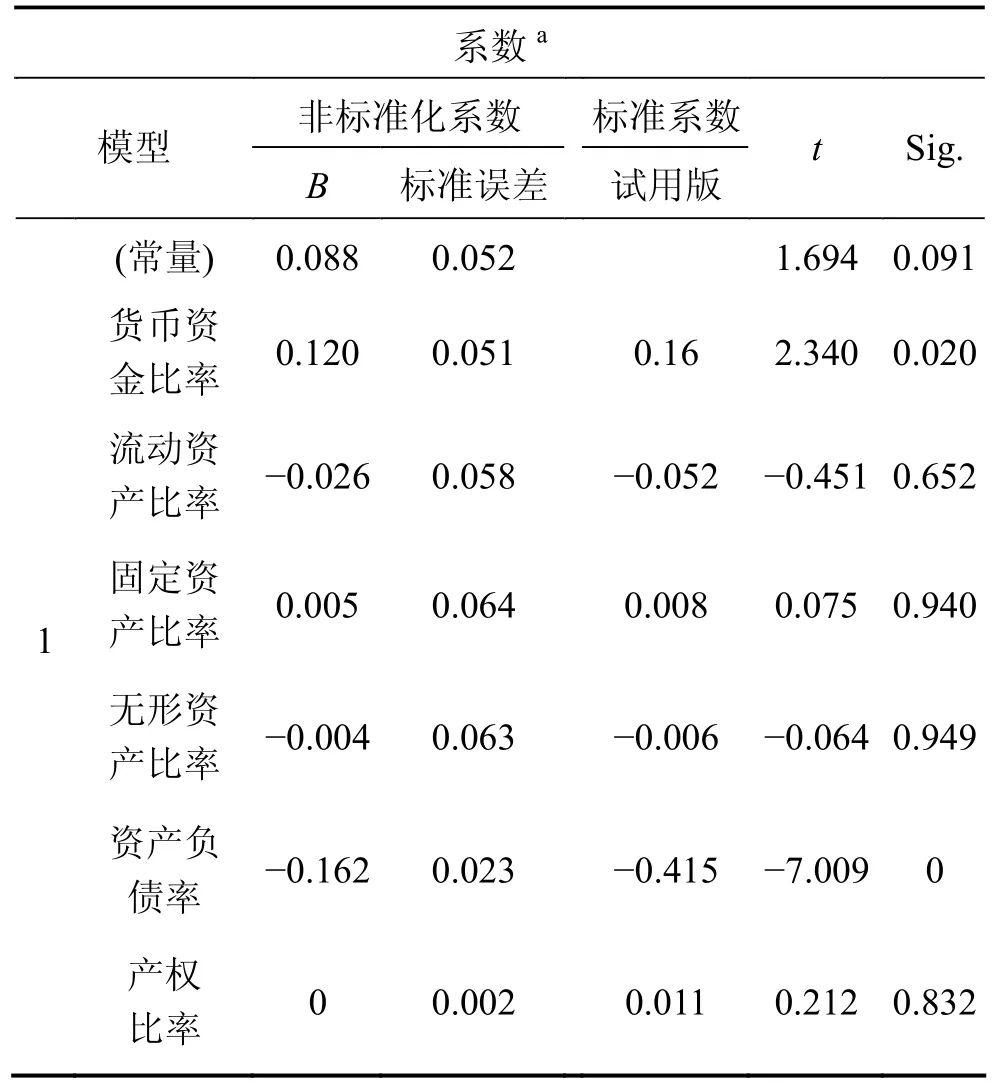

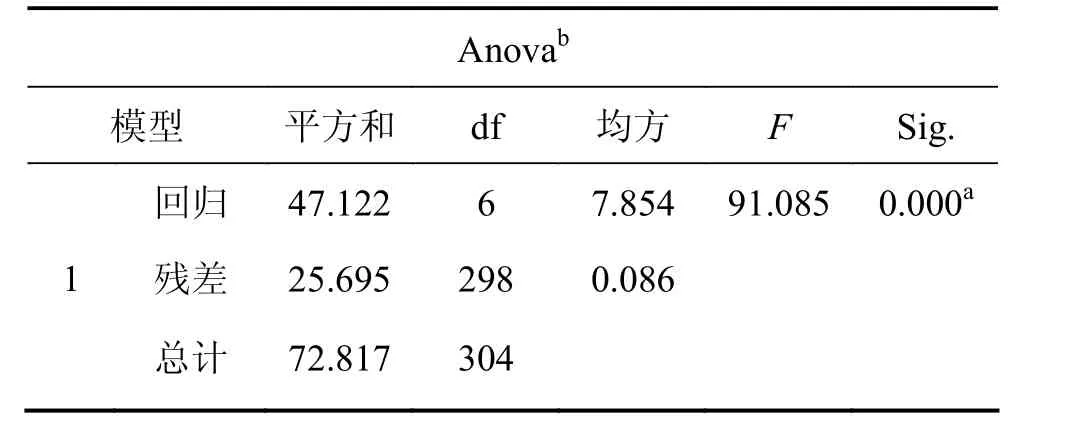

由表6可以看出F值为91.085,在显著性为1%的水平上,通过显著性检验。表明模型中自变量与因变量在总体上的线性关系是显著的。

表6 2000~2009年各指标与净资产收益率的多元线性回归结果(1)

从表7可以看出产权比率的T值为−23.098,通过了显著性水平为1%的检验且影响弹性为−0.164,说明产权比率与净资产收益率显著负相关,可能是湖南省的融资效率不是很好,融资成本偏高,所以产权比率的提升不利于净资产收益率的提升。流动资产比率、固定资产比率、无形资产比率对净资产收益率的影响为负,但未通过显著性检验。可能是湖南省的流动资产没有得到充分利用,遭到了闲置,而且企业的盈利主要靠固定资产,所以流动资产比率对净资产收益率影响为负;虽然企业的盈利主要靠固定资产,但随着固定资产的增加,企业规模扩张带来管理难度的增加,由此可能造成资产管理效率的低下,因此固定资产比率对净资产收益率的影响为负;无形资产比率对净资产收益率的影响为负,可能是由于湖南省无形资产没有充分发挥其作用。资产负债率、货币资金比率对净资产收益率的影响为正,但都未通过显著性检验。

表7 2000~2009年各指标与净资产收益率的多元线性回归结果(2)

五、结论与建议

通过上述的实证分析,得出如下结论:货币资金比率与总资产利润率显著正相关,与净资产收益率有微弱的正相关关系。说明货币资金比率与盈利能力正相关。假设1成立;流动资产比率与总资产利润率和净资产收益率均呈微弱的负相关关系。说明流动资产比率与盈利能力负相关,但不显著。假设2成立;固定资产比率与总资产利润率呈微弱的正相关关系,与净资产收益率呈微弱的负相关关系。说明固定资产比率与盈利能力没有显著的关系。假设3不完全成立;无形资产比率与总资产利润率和净资产收益率均呈微弱的负相关关系。说明无形资产比率与盈利能力负相关。假设4不成立;资产负债率与总资产利润率显著负相关,与净资产收益率正相关,但相关性不显著。假设5成立;产权比率与总资产利润率呈微弱的正相关,与净资产收益率显著负相关。假设6成立。

上述结论表明,湖南省上市公司的资产负债率、产权比率与公司盈利能力呈显著负相关关系,货币资金比率与盈利能力呈显著正相关关系,但流动资产比率、固定资产比率、无形资产比率与盈利能力的关系不显著。因此,有必要通过优化其资产结构、资本结构来提高公司的盈利能力。宏观上,政府要为企业创造环境,减少对资产经营的直接行政干预,使企业自主进行资产重组。同时,建立健全各种法律和规范制度,消除现行体制中存在的各种障碍,为企业优化资产结构、资本结构创造条件;规范信息披露,进一步完善市场管理,加强对市场主体行为的监管,建立健全投资市场、证券市场及金融体制,为企业创造良好的理财环境;建立健全产权制度,进一步规范产权交易市场。微观上,企业应合理安排各类资产与资本,加强对它们的管理与控制,通过对资产、资本的存量和增量调整,优化其资产结构、资本结构,以获取较高的经营业绩。

[1]Titman S, Wessels R.The determinants of capital structure choice [J].Jounal of Finanee, 1988(5): 40−48.

[2]Booth, Laurence, Varouj Aivazian, Asli Demigguc-Kunt,Vojislav Maksimovic.Capital structures in developing countries [J].Journal of Finance, 2001(21): 61−82.

[3]Frank, Goyal.Capital structure decisions [R].Working Paper,University of British Columbia, 2003: 56−98.

[4]Dittmar, Mahrt-Smith, Servaes.International corporate governance and corporate cash holdings [J].2003(3): 111−133.

[5]Agiomirgianakis G, Voulgaris F, Papadogonas T.Financial factors affecting profitability and employment growth: The case of Greek manufacturing [J].International Journal of Financial Services Management, 2006(3): 232−242.

[6]陆正飞, 辛宇.上市公司资本结构主要影响因素之实证研究[J].会计研究, 1998(8): 34−37.

[7]秦旭, 韩文秀.上市公司资本结构影响因素的实证研究[J].西北农林科技大学学报(社会科学版), 2005(3): 61−65.

[8]洪锡熙, 沈艺峰.我国上市公司资本结构影响因素的实证分析[J].厦门大学学报(哲学社会科学版), 2000(3): 114−120.

[9]王汉文.资本结构与经营绩效—基于浙江民营企业的考察[J].浙江社会科学, 2008(12): 14−32.

[10]叶陈毅,何丽鹏,刘雷欣.河北省上市公司负债经营与公司绩效的联动关系探析[J].石家庄经济学院学报, 2009(8):12−14.

[11]吴树畅.融资结构、资产结构对企业绩效的影响[J].统计与决策, 2003(8): 60−96.

[12]逯全玲.资产结构、资本结构对企业绩效影响的实证研究[J].市场周刊, 2004(1): 24−59.

[13]刘猛, 王蝉.我国上市公司资本结构和资产结构对公司绩效影响的实证分析[J].沿海企业与科技, 2005(6): 62−63.

[14]赵林华.企业资产结构比重分析探究[J].无锡商业职业技术学院学报, 2006(2): 46−50.

[15]袁放建, 许燕红, 刘德运.流动资产结构、债务再融资结构与企业价值的关系研究——基于传统行业上市公司的面板数据[J].中南大学学报(社会科学版), 2011, 17(3): 16−20.