ST公司重组绩效研究

2012-01-14余德山

余德山

(深圳证券信息有限公司,广东 深圳 518028)

1 引言

在我国上市公司重组过程中,ST公司的重组一直是资本市场各方参与者关注的重点。纵观各年ST公司的重组,随着企业会计准则的修订、上市公司并购重组制度的完善以及股权分置改革的完成,可以发现,公司重组从早期的市场炒作、虚假重组、报表重组逐步发展到现在以改善公司资产质量、增强企业盈利能力为主的实质性重组。但重组是否真的改善了ST公司的绩效?哪些因素影响着ST公司重组后的绩效表现?要回答这些问题,就必须对ST公司重组的绩效及其影响因素进行研究。从国内外的研究概况来看,Clark和Ofek(1994)检验了1981-1988年间38家面临危机的公司被接管后的价值,发现接管方的超常收益不显著,而接管后公司的杠杆率越高,则接管后公司的业绩越差。Sudi和Jim(2001)考察了166家英国财务困境公司的四种脱困策略,即经营重组、资产重组、管理重组和财务重组,结果发现,非脱困公司重组效率远远低于脱困公司。Bruner(2002)汇总分析了国外1977-2001年间的15项财务分析法的研究,其中2项研究显示收购后的业绩显著为负,4项研究显示收购后的业绩显著为正,而其余的研究结果在统计上并不显著。吕长江、赵宇恒 (2007)选取1999-2001年78家 ST公司作为样本,发现重组具有即时效应,但同时作用有限,并未带来以后年度业绩的全面改善和提高。赵丽琼和柯大钢 (2009)以1998年到2002年间的ST公司为研究对象,考察了上述公司在摘帽前一年至摘帽后三年共五年的长期绩效,发现重组当年业绩有明显改善,但重组后三年业绩指标没有得到明显改善。张彤玉 (2010)以130家ST公司为样本,从不同的重组类型对ST公司重组绩效进行了分析,认为我国ST公司重组绩效普遍较差,未能带来重组后绩效的显著改善。综上研究文献可看出,目前,国内外对重组绩效的研究结果上还没有一个统一的认识,原因主要集中在研究角度、研究方法、业绩评价标准及样本选择的不同。

本文采用财务分析法对ST公司重组的绩效进行实证分析,有针对性的选取60家ST公司重组前1年至重组后2年的财务指标建立业绩评价体系,以考察ST公司重组的总体绩效,并在此基础上,对不同的重组类型、大股东是否变更、是否关联交易对重组绩效的影响进行研究。

2 研究方法

2.1 研究方法

本文主要研究两方面的内容,一方面是重组行为对企业整体绩效的影响,另一方面是制约重组绩效影响因素的研究。本文采用财务分析法,运用主成分分析法来分析ST公司重组的财务绩效。为了考察重组对ST公司绩效的长期影响,将检验区间放到从重组前1年到重组后第2年,本文还对制约绩效的影响因素分别检验和对比,希望能从多层次、多角度对上市公司资产重组绩效进行研究。

2.2 绩效指标体系构建

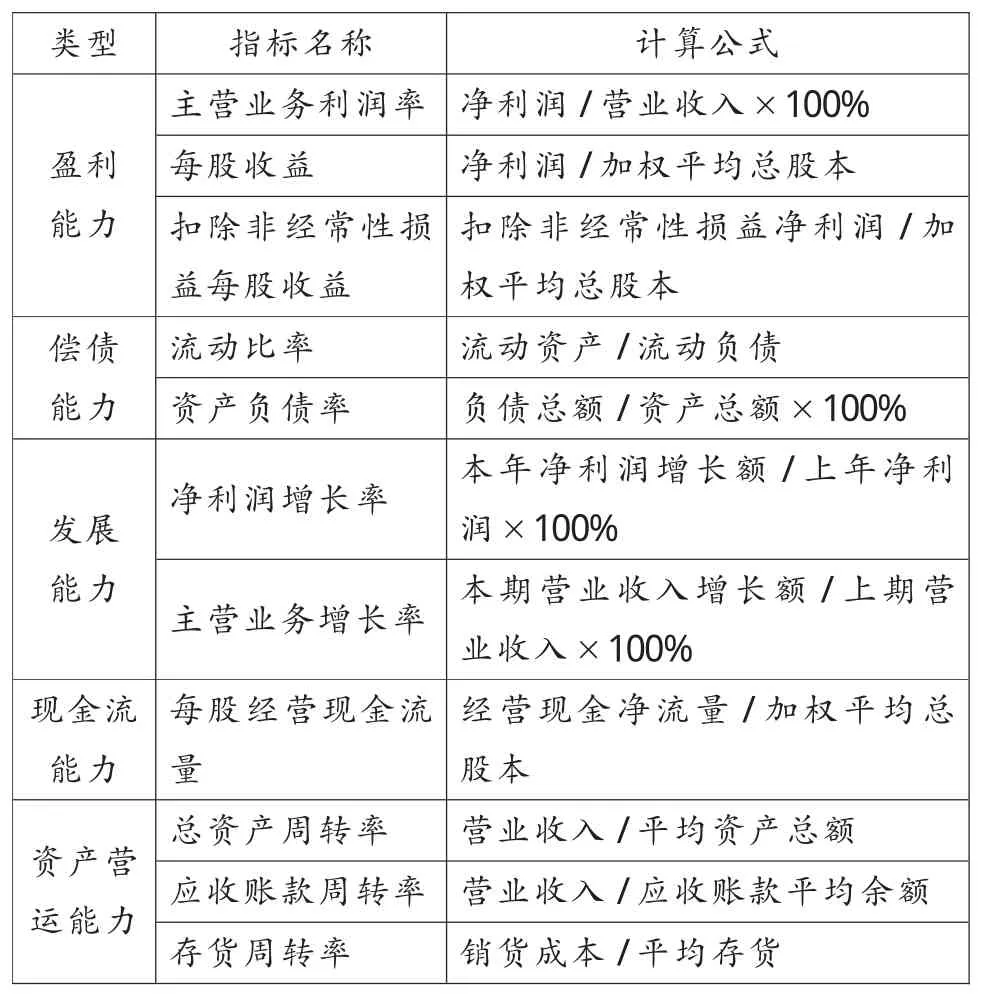

结合ST公司的特点,本文从盈利能力、偿债能力、发展能力、现金流能力及资产营运能力五个方面11个指标来考察ST公司重组的绩效,指标体系构建如表1。

表1 绩效评价指标体系

3 实证分析

3.1 数据来源与样本选取

实证研究样本及数据来源于:

(1)样本公司来源于《中国证券报》2006-2008年:“上市公司重组事项总览”。

(2)样本的相关数据来源于:巨潮资讯网、巨潮数据库 (http://www.cninfo.com.cn/)。

本文将重组事项按照以下标准对样本进行了选择:

A.选择重组事项需经股东大会审议或证监会核准的上市公司 (债务重组因无需股东大会审议除外,但债务重组金额需占上市公司总资产10%以上)。B.以股东大会审议通过日,或如需证监会核准的,以证监会核准日作为样本重组日期。C.多次重组以金额最大一次为准。D.重组前或重组后暂停上市的公司剔除。E.重组事项公告后终止实施的公司剔除。F.在混合重组中,重组方式的判定以其涉及的重组金额最大作为依据。

本文共选择了2006-2008年间实施重大重组的ST公司60家作为研究样本,并用SPSS13.0进行数据统计分析。

在重组方式上,股权转让17家、收购兼并16家、资产置换11家、债务重组9家、资产剥离7家。在大股东是否变更上,大股东变更的样本有27家,未变更33家。此外,发生关联交易18家,未关联交易42家。

3.2 对主成分分析法适用性的考察

表2 KMO and Bartlett's Test

表2为对重组前一年、重组当年及重组后两年财务数据所做的KMO统计量及Bartlett球形检验结果。KMO统计量均值0.6以上,说明各变量之间相关程度比较接近,适合做主成分分析。Bartlett球形检验 (P=0.000)均显著地拒绝了各财务数据各自独立的情况,说明本文选取的财务数据可用主成分分析法来分析。

3.3 全部重组样本的综合检验

本文根据重组前后相应年份因子得分差值采用配对T检验对本文全部重组样本进行检验,其结果见表3。

表3 重组前后综合因子得分比较

均值是综合得分差值的算术平均,均值为正,说明业绩上升,反之则下降;正值比率是综合得分差值为正的样本数占样本总数的比例。由表3可知:重组前后样本公司的综合得分差值差异均不具有统计学意义,说明样本公司业绩变化是不显著的。F1-F-1、F2-F-1、F1-F0均值均为负数,说明重组后对公司业绩没有提升作用,甚至有下滑的趋势,但是F2-F0、F2-F1均为正数,说明重组后2年样本公司业绩逐渐提升。正值比率在50%以上的为F1-F-1、F2-F-1、F2-F0,说明有一半以上的公司业绩差值为正数,有相对提高,而也有一半以上的公司业绩没有得到改善。所以从整体来看,全部样本公司重组后的绩效变化并不显著。

3.4 不同因素对重组绩效的影响分析

分别就不同的重组类型、是否存在关联交易及大股东是否变更对重组的绩效进行分析,结果见表4至表8。

表4 不同重组类型重组绩效比较

采用配对T检验,由表4可知,股权转让与收购兼并通过了10%的显著性检验。从重组绩效提高比例看出:股权转让、资产置换重组后相对重组前绩效有提高,而收购兼并、资产剥离重组后相对重组前综合绩效下降。

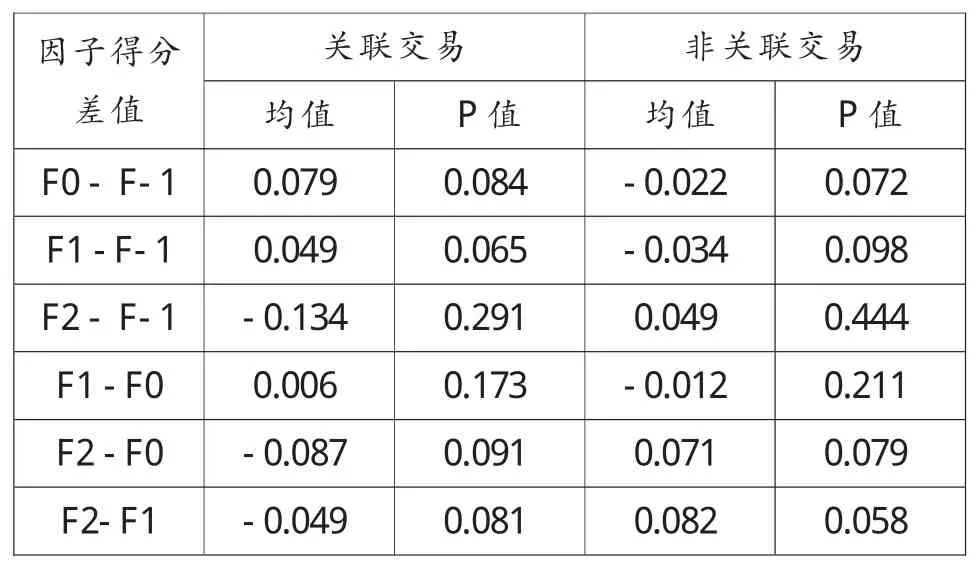

采用配对T检验,比较重组前后不同年份是否进行关联交易的差值比较。由表5可知,重组当年及后一年通过了10%的显著性检验。其中F0-F-1、F1-F-1、F1-F0在关联交易中为正值,综合绩效相对有提高。F2-F-1、F2-F0、F2-F1在非关联交易中为正值,综合绩效相对有提高。由此可以看出,关联交易在ST公司重组的初期对公司绩效提高有正面影响,而到了重组的后面一两年,关联交易反而造成绩效的下降。非关联交易则反之。

表5 是否关联交易样本的均值检验结果

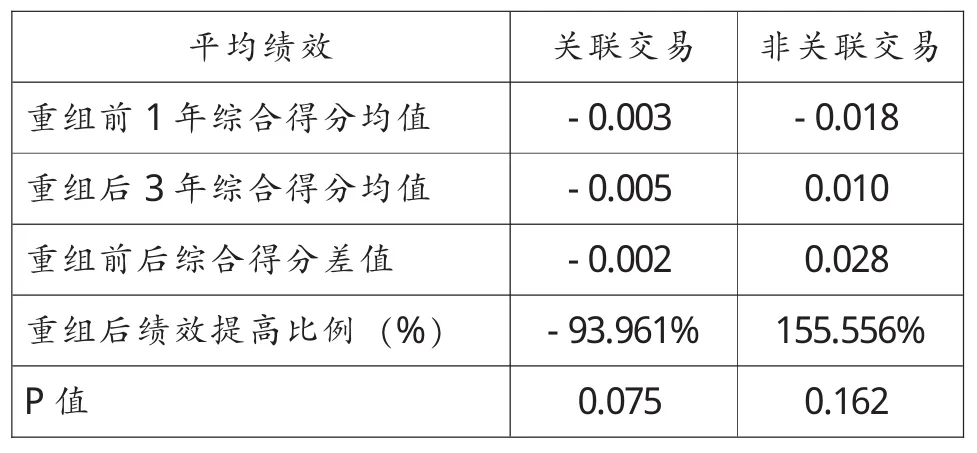

表6 是否关联交易综合绩效比较

采用配对T检验,由表6可知,关联交易重组后相对于重组前的绩效在10%的水平下显著下降,而非关联交易组重组后综合得分差值有为正,综合绩效有一定的提高,关联交易差值为负,综合绩效有一定的下降。

表7 大股东变化与否的均值检验

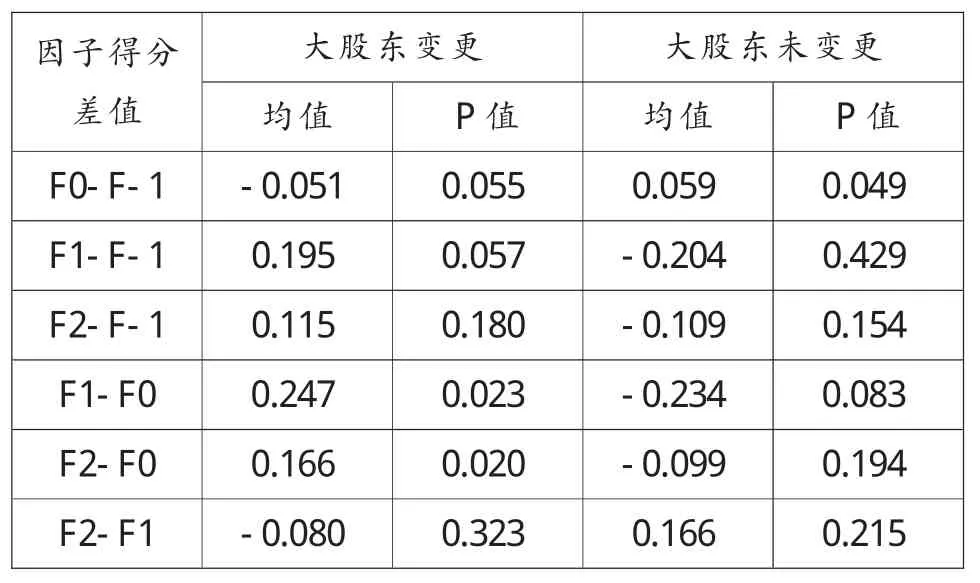

采用配对T检验,由表7可知,股东变化的样本公司,F1-F0、F2-F0的差值在5%的水平下通过了T检验,说明重组后第二年、第三年综合绩效相对重组当年有提高。其中发生了股东变化的公司在 F1-F-1、F2-F-1、F1-F0、F2-F0均值为正数,说明绩效相对有提高,而未发生股东变化的样本公司在F1-F-1、F2-F-1、F1-F0、F2-F0均值为负数,说明绩效相对有下降。由此可见,股东变更对ST公司重组的绩效提高有很强的正面作用。

表8 大股东变化与否综合绩效比较

采用配对T检验,由表8可知,股东变换和股东未变换前后差值均通过了10%的显著性检验,股东变化组重组前后综合得分差值为正,综合绩效有较大提高,股东未变换组重组前后综合得分差值为负,综合绩效有一定的下降。

4 结论及建议

4.1 结论

本文研究的是ST公司重组对其绩效的影响以及各种制约重组绩效的因素分析,根据实证研究结果,可以得出以下结论。

4.1.1 ST公司重组的总体绩效改善并不明显。依据实证过程可知,我国ST公司经过重组后盈利能力相对重组前一年都有了一定程度的提高,特别是重组当年,由于债务重组收益的确认使得当年盈利能力提高幅度较大,但重组后两年呈逐年递减的趋势。而发展能力、偿债能力,资产营运能力等指标有升有降,没有固定的趋势。通过综合因子得分比较,可以发现,重组对ST公司绩效的改善效果并不显著且不具备持续性。应该说,部分ST公司的重组只关注了盈利能力的提高,而忽视了企业发展能力、资产营运能力的整合与提升。尽管本文所选取的都是实施重大重组的ST公司作为样本,但并不因为是重大重组行为便能够使ST公司的业绩出现持续性的改善,重大重组不等于实质性重组。因此,如何引导ST公司进行实质性重组,让实质性重组成为ST公司重组的主流,有效提高重组绩效,是规范ST公司重组乃至中国上市公司重组行为的重要课题。

4.1.2 不同的重组方式对重组绩效的影响有较大的不同。股权转让和资产置换方式的重组绩效改善情况最好,资产剥离方式绩效改善效果最差,收购兼并和债务重组对绩效基本没有改善。而股权转让与收购兼并分别占样本总数的28.3%和26.7%,说明这两种方式对样本总体绩效的影响较大,其中股权转让重组后绩效提高比例为277.193%,这说明股权转让方式对ST重组绩效的改善起到了明显的作用,而收购兼并重组后绩效反而下降了,比例为-15.302%,在一定程度上说明收购兼并后对ST公司的整合并不成功,没有产生并购协同效应。

4.1.3 大股东变更的ST公司重组绩效优于大股东未变更的ST公司。由实证过程可知,大股东变更的ST公司重组后绩效提高比例高达336.39%,而大股东未变更的ST公司重组后绩效反而下降了115.805%。大股东变更的样本数占了样本总数的45%,具有很强的代表性,绩效改善明显。大股东变更对重组绩效产生正效应的原因很可能是随着大股东的变更,新的大股东为ST公司注入了盈利能力强的优质资产,并为公司带来了新的管理理念和更为成熟有效的治理架构,从而使得ST公司的财务绩效得以显著提升。这种绩效的实质性改善正是我们倡导ST公司进行实质性重组所期望看到的结果。

4.1.4 关联交易对于重组绩效的负面效应大于正面效应。由实证过程可知,关联交易在重组当年实现了绩效的改善,但在重组后两年,绩效出现了明显下滑,总体绩效综合得分均值更为负值。这在一定程度说明,我国ST公司重组过程中的关联交易更多是为了让ST公司实现报表性利润而进行的财务安排,而非实质性提升重组绩效的举措,并没有给ST公司带来重组绩效的根本改善。

4.2 建议

针对ST公司重组过程中所面临的问题以及存在的不足,如何提高ST公司重组的长期财务绩效,我们认为可以从以下几方面加以改进和完善。

4.2.1 完善退市规则。近年来,虽然我国证券市场的退市机制在不断完善,但在退市标准上还是以连续亏损作为上市公司退市最主要的依据,过于简单。结合我国证券市场的自身特点,退市标准除了会计账目上反映的连续亏损外,还应该考虑一些非财务指标。如:资不抵债,停止经营,股权被查封拍卖抵押等。这样规定,一方面将那些怠于经营已无投资价值的公司退市,另一方面,可以防止ST公司在经营无好转的情况下搞报表式重组。

4.2.2 推动实质性重组,提高上市公司质量。随着股权分置改革的实施,上市公司自主意识的增强以及市场竞争环境的变化,上市公司追求自身规模和提升核心竞争力的要求也越来越迫切。出于自身发展和竞争需要的实质性的战略重组将逐渐成为主流。为提倡实质性重组,提高上市重组质量,中国证监会不断制定和完善相关的重组并购制度与规范,先后制定并颁布了《上市公司收购管理办法》和《上市公司重大资产重组管理办法》,也为ST公司进行优质重组并取得长期稳定的发展酿造了良好的制度环境。

4.2.3 重视重组后的公司治理与资源整合。通过兼并收购、资产置换、剥离、股权转让及债务重组等形式完成重组后的ST公司,要使重组后的公司保持可持续发展,无论大股东有没有变更,主营业务有没有变化,都应该着力提高上市公司的治理水平和资源整合。在公司治理方面,应完善公司股东大会、董事会及监事会的议事规则,规范 “三会”在公司重要决策中的决策程序,充分发挥独立董事、董事会特别委员会的作用。同时,还应加强内部控制建设,建立健全内部控制制度,合理控制企业风险。在资源整合方面,应注重重组后公司资产、人员、文化和组织的优化与整合,进一步优化公司的资源配置,完善公司的组织架构,形成统一的企业文化。

[1]Clark,K.O., & Ofek.Mergers as a Means of Restructuring Distressed Firms[J].Empirical.Analysis,1994,(2):1405-1419.

[2]Sudi, Sudarsanam, Jim, & Lai.Corporate Financial Distress and Turaround Strategies: An Empirical Analysis[J].British Journal of Management,2001,(12):183-199.

[3]Bruner,R.F.Does M & A pay.A survey of evidence for the decision maker[J].Journal of Applied Finance,2002,12(1):48-68.

[4]吕长江,赵宇恒.ST公司重组的生存分析[J].财经问题研究,2007,(6):86-91.

[5]赵丽琼,柯大钢.我国财务困境公司的长期绩效研究——基于ST上市公司重组摘帽前后的实证分析[J].山西财经大学学报,2009,(2):113-118.

[6]郭丹丹.上市公司资产重组绩效影响因素分析[J].财会通讯,2009,(1):31-32.

[7]张彤玉.我国ST公司资产重组绩效的实证研究[J].理论学刊,2010,(3):53-57.