基于GARCH族模型的VaR与CVaR值的实证与应用

2012-01-07陶伟

陶 伟

(阜阳师范学院 经济与商业学院,安徽 阜阳 236000)

0 引言

众所周知,如果不能对风险进行测量准确,往往会导致风险管理策略失效。如何构建合适的模型,并以恰当的方法来对测量风险是当前金融研究领域的一个热点课题。1999年学者Arznereta.l提出了相容风险度量,同时,De lbaen亦指出了是不相容的;而Palmqu ist与B asak等人已成功构造出投资组合的模型并通过实证分析,证明了相对可得到更为合理的结果,而则存在误导投资者错误选择高风险的可能,对比,更能够捕捉极端市场条件下市场因子剧烈波动所产生的风险。因此Acerbi(2001)和Stefan(2001)提出用代替作为金融风险的管理工具,的相容性使其成为更加完善的风险管理工具。VaR法和CVaR法作为当前业内较为流行方法,具有简单易懂的特点,而且相对于方差来说,将投资人的损失作为风险更为合理。本文以港交所H股指数期货的收盘价格数据作为实证载体,研究在正态分布、T分布和广义误差分布下GARCH、EGARCH及PARCH模型的VaR值和CVaR值,分别比较出各个模型的优劣。

1 VaR和CVaR的构建模型

1.1 VaR的定义

VaR是资产在确定的目标时段和置信水平下预期的最大资产损失(或者是在最糟糕的情况下的资产损失)。其表达式为:

式中:C为置信水平;ΔP为持有期内的资产损失;VaR为在置信水平C的情况下,资产在风险中的所拥有的价值。因此,从该式中我们不难看出,要计算VaR,需要三个条件,即:

确定一个适合的置信水平C;

分析清楚资产的收益分布情况;

确定一个合适的资产持有期。

现假定资产的收益率服从正态分布N(μ,σ2),就可得到一般求解VaR的方差协方差模型,即:

其中,ω0为初期的资产;Δt为持有期。由于目前已有大量的实证表明,我国的证券股票收益率不是按照正态分布的,因此,研究人员采用了多种尖峰厚尾的分布来模拟计算VaR,如采用t分布,混合正态分布,GED分布和Laplace分布等。

1.2 CVaR的理论及特征

CVaR指的是损失超过VaR值的均值,亦称为期望损失。也就是说,对于、给定的vaR值,CVaR表示为损失大于该值条件下期望的损失,假设X表示为资产的损失,若其中X>0,则资产出现损失,计算出的CVaR值,是大于VaR的一系列极端值的所取的平均值,则CVaR的可表达为:

由上式可得,CVaR实际上是相对于VaR的一个条件期望值。CVaR优于VaR,主要在于两点:

与VaR不同,CVaR表示的是一个尾部损失的期望值,而不是一个简单的分位点,因此,要计算CVaR,必须把所有大于VaR的损失值都考虑到,所有说CVaR能充分的度量对尾部的损失。其次,研究人员通过各种不同的方式证明CVaR是满足次可加性,即对于两个不同的资产A、B,式(4)总能得到满足:

由(4)式可看出,CVaR是一种一致性的风险统计量。另外,不难发现,CvaR是凸性的风险统计量,通过优化,可以找出基于CVaR投资组合存在的最小风险的解,而VaR并不是凸性的风险统计量,因此无法找到最优解。

2.3 VaR和CVaR的构建模型

全球风险管理协会定义风险值VaR为一个持有期内金融资产出现的最大损失,若我们预先设定一个值,则实际损失超过VaR的概率小于该设定的值。在确定的某个置信水平下和损益概率分布条件下,可用某个数字来表达整个分布情况,而损益水平x将不会超过这个值。VaR表示的是一个损失的值,通常取其绝对值,若分布是离散的话,则VaR就至少是使得右尾概率最小的损失值,可表达为:

由于VaR实际上只是个简单的数值,因此,VaR值测量方法虽然较为简单,但却忽视了可能存在的各种不同分布情况。为了得到精确的风险预测结果,研究人员采用条件VaR测量法,计算损失在高出VaR值这个条件下的平均值,即CVaR。

由于CVaR表达的是给定的置信水平下最大损失的期望值,故CVaR大于VaR。相对于VaR来说,CVaR对损益分布的度量更为准确,尤其是在影响损益分布的因素不对称时,CVaR能更精确全面的表达其分布特征。优化投资组合时,若CVaR降低了,则VaR亦会跟着降低,反之则不然。

在通过统计数据,并计算出VaR和CVaR值后,为验证其结果的准确性,需对其作出相应的检验,即进行后验测试,也就是在给定的置信水平C下,将实际的损失高于VaR值的比例P’与期望比例P进行对比,并得出一个失败率来评估VaR模型的优劣。

假设测量出现失败的天数为N,测量天数总计为M,则失败天数N与总计天数M的比值为p’=N/M,假设P’服从伯努利分布,即B~(M,P’)。则可进行如下检验:

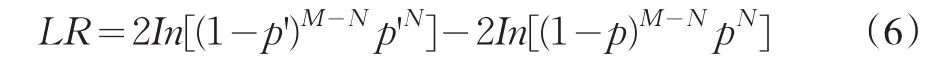

原假设H:P=P’;备选假设:H1≠P’。对于原假设,本文采用似然比率检验法,其统计量可表达为:

由(6)式可知,该统计量LR是服从χ2分布,其自由度为1,通过查表得知:

而对于CVaR值的检验,重点度量的是损失超过VaR的值与CVaR值之差的大小,先采用的目前较为常用的绝对额指标DLC,来表示二者平均数之差的绝对值,其检验如下:

其中X为大于VaR值的实际损失(X>0表示亏损),且DLC值越小,则模型效果越好。

2 VaR与CVaR模型对H股指数期货风险度量的实证

本文以H股股指期货收益为例,采用族模型其波动情况进行研究。

2.1 GARCH族模型

2.1.1 GARCH(p,q)模型

由于利率、汇率、金融资产等资产收益率的方差波动序列,通常都没有恒定的方差和均值,而是随时都在变化,有较为明显的集聚性,而资产持有者最看重的是持有期内收益的波动,因此,对风险进行预测和评估显得尤为重要。在模型中具体包括:

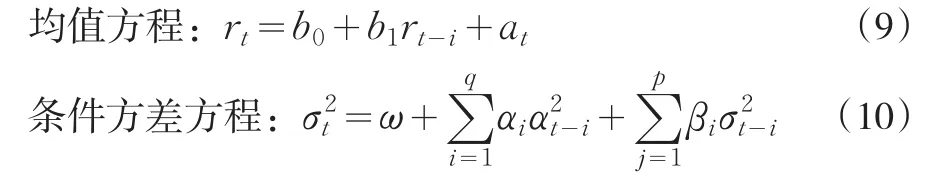

GARCH(1,1)中,p=1,q=1,即:

公式(9),(10),(11)中,对于GARCH(1,1)模型,α+β<1。ω是常数项,rt是收益率,σt损失条件标准差,at是残差,αi与βj是各期参数,q和p分别是ARCH项和GARCH项最大的滞后阶数。

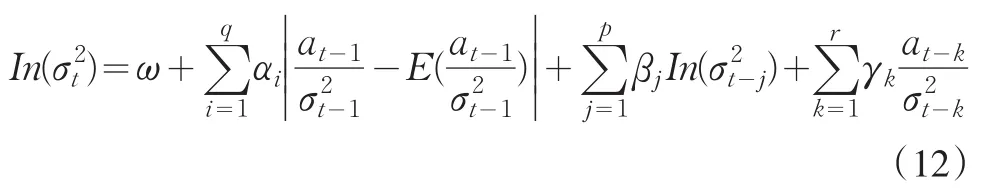

2.1.2 EGARCH(p,q)模型

在市场上,利好信息对波动性的影响远小于利空信息对其的冲击,这是资产价格的一个重要特征,而对于大多数股票来说,未来波动与当前收益之间有着较强的负相关性。为了在模型中体现出影响不对称的现象,提出了EGARCH模型,该模型不需要非负限制,其表达式为:

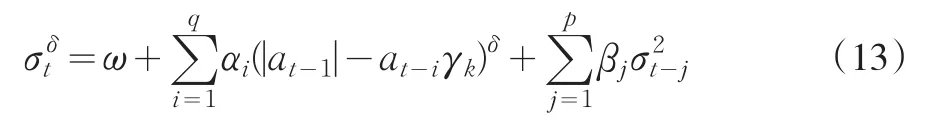

2.1.3 PARCH(p,q)模型

PARCH模型是一种标准离差的模型,它将残差的绝对值带入模型,其公式为:

式中δ>0;γ为非对称效应参数,若i>r时,γi=0,r<q;若i=1,2,L,r时,|γi|<<1。

2.2 计算不同的GARCH族模型残差分布下VaR和CVaR值

2.2.1 收益残差的分布假设

由于股票的收益率遭受重大获利或重大损失的概率较高,因此,不能单一的将其看做服从正态分布,故用广义误差分布和T分布和来反映更为合理,T分布概率密度函数如下:

2.2.2 不同收益残差分布下VaR和CVaR值的计算

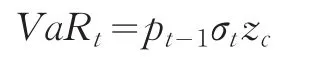

本文利用参数法,计算VaR值如下:

式中:pt-1表示资产的上一期所拥有的价值;σt表示利用GARCH族模型计算,得出的该期条件方差的标准差,;zc表示相应置信水平C下的分位数,取单尾,其取值受分布的影响;t表示资产的该持有期。

CVaR表示为条件的期望值,其计算式如下:

2.3 VaR与CVaR模型对H股指数期货风险度量的实证研究

2.3.1 检验正态性

通过H股指数期货的线性图,观察其日收益率可知:其收益率的波动通常无大幅波动,较为平缓。但是聚类现象有所体现,即收益率异常值出现的频率比较高,且集中出现在一个特定的时期。对H股指数期货日收益率进行正态检验,发现其有厚尾尖峰的特征,再加上其JB的统计量为,故不呈正态分布。

2.3.2 平稳性的检验

通过数据统计,得出在选定期间内,H股指期货收益率的ADF值为-36.5393,而当显著性水平取1%时,得Mackinnon的临界值仅为-2.232514,由于前者明显小于后者,故不采用单位根假设,即认为该段H股指期货的收益率序列为平稳的。另外,通过对其收益率进行自相关性检验,当检验到第七阶时,发现其自相关性较为明显,显著水平为0.061,在进一步尝试另外的滞后阶数后,得出收益率rt的均值方程用rt=b0+b1rt-7+at较为合理,其中at表示残差。

2.3.3 检验残差的自相关性和ARCH-LM

对均值方程进行拟和,并对残差及其平方进行自相关性检验,得出收益率残差at的自相关性并不显著,而残差平方的自相关性却较为显著。

其中以残差平方的波动呈现出的相关性最为明显,当出现一个较大的幅度波动后,通常都伴随着另一个较大幅度的波动,而在经历一个较小幅度的波动后,也同样会伴随着另一个较小幅度的波动,表现出较为明显的集簇性和时间可变性,因此,适合采用族模型来对H股指期货的收益率进行建模。另外,通过对残差at项的ARCH-LM继续检验,得出在LM和F统计量的显著水平处,都对无异方差的原假设拒绝,也就是说,残差中ARCH效应较为显著。更一步说明了用GARCH族模型建模较为适合。

2.4 利用参数估计计算VaR与CVaR值

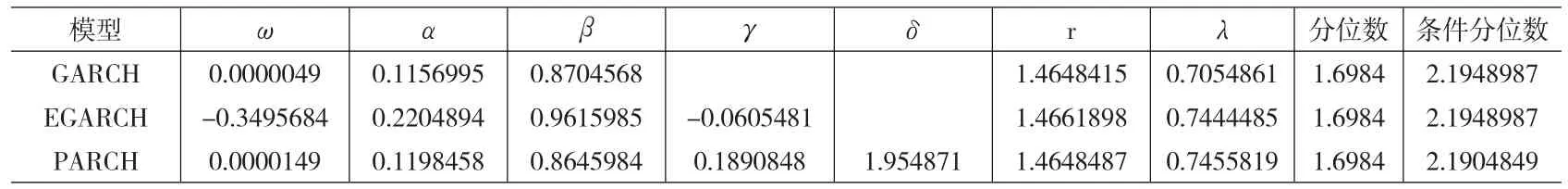

2.4.1 残差服从正态分布

表1为三种模型的不同参数在残差服从正态分布情况下的估计值,在95%的置信水平下显著。用异方差效应检验各模型估计后的残差,其结果表明三个模型均无显著的异方差现象,说明该模型能较好的反映出股市对数收益率序列的异方差现象。

表1 各模型在正态分布下的参数估计

在正态假定下,取置信水平为95%时,利用公式VaRt=pt-1σtzc,计算得出表2。其中失败天数表示为实际损失高于VaR值的天数,而失败率为失败天数与总天数的比值,实际损失为△Pt=|Pt-Pt-1|,其中Pt表示H股股指期货日收盘价。

各个模型计算出的值的变异系数及返回失败率如下:

失败率NORM-EGARCH<失败率NORM-PARCH<失败率NORM-GARCH

由上面结果可以看出:三个模型估计相差不大,且失败率在5%左右,均小于3.841,其中以GARCH模型估计的失败率最大,PARCH模型居中,而EGARCH模型对VaR值估计偏高,故其失败率最小。由于在显著水平为95%,对LR统计量检验过程中,无法拒绝其零假设,故利用这三个模型计算出VaR值均较为准确。但根据综合变异系数的评价,EGARCH模型预测效果最差,GARCH模型预测效果其次,而PARCH模型预测效果最优。

表2 各模型在正态分布下VaR值和CVaR值的测量结果

另一方面,对于CVaR的计算结果:VaR的标准差与均值均小于CVaR,失败率也大于CVaR,由于CVaR值在置信水平为95%时下的条件分位数为2.0515648,大于分位数1.6984,再加上CVaR表示损失大于给定的VaR值条件下的期望损失,故由计算结果得出:

根据DLC统计量,在VaR估计失效时,CVaR值与均值比较接近,故对CVaR估计的损失仍较为准确的。表明CVaR值在正态分布下DLC统计量数值较小,对风险的估计效果较准确;另一方面,EGARCH模型也存在缺陷,该模型计算的CVaR值变异系数和估计的风险均较大,故可能会导致成本上升。

2.4.2 残差服从T分布

通过Eview5.0软件,得出的T分布的自由度参数d,并使用@qtdist(Zc,d)命令,可得出条件分位数和分位数如下:

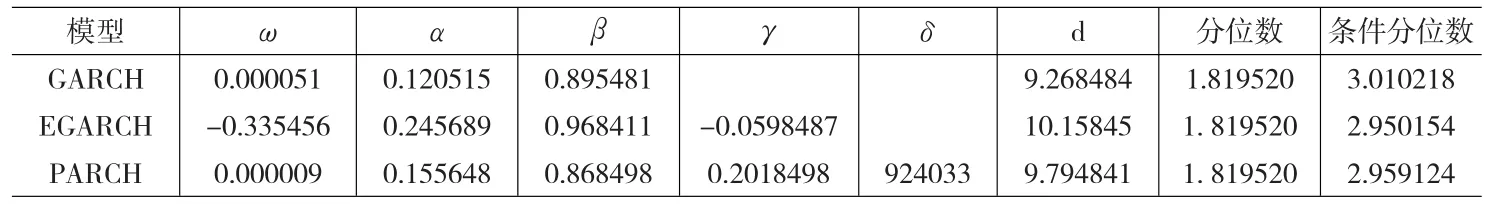

表3 各模型在T分布下地估计参数

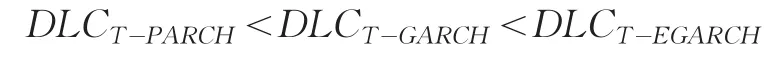

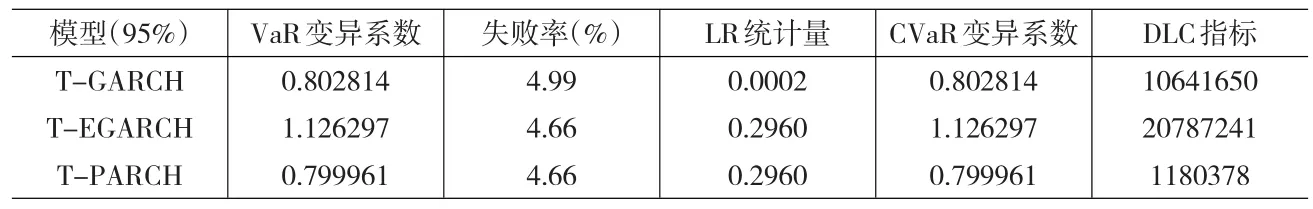

同样也可得出在T分布模型下VaR的估计值,取显著水平为95%,则三个模型的LR统计量均大于3.841,故拒绝零假设,即三个模型的估计效果都较差,相对而言,T分布下EGARCH模型的效果最差,GARCH模型的效果居中,PARCH模型的效果较好。具体为:

失败率T-EGARCH<失败率T-PARCH<失败率TGARCH

CVaR值在不同模型下的测量结果比较:

表4 T分布下各模型VaR值和CVaR值的测量结果

2.4.3 残差服从GED分布

利用软件Mathematica,得出GED分布下的估计结果,见表5:

表5 GED分布下各模型内参数的估计结果

表6 GED分布下各模型VaR值和CVaR值的测量结果

由表6可知:

失败率GED-PARCH<失败率GED-EGARCH<失败率GED-GARCH

在显著水平为95%时,经过综合比较,虽然各模型的LR统计量都能通过返回检验,但效果还是有一定的差别,其中EGARCH模型的VaR值波动较大,故效果较差,GARCH模型的效果居中,PARCH模型失败率较低,效果最为稳定。

三个模型计算得CVaR值结果比较如下:

利用PARCH模型得出的CVaR值,在T分布与正态分布下得出的DLC值明显大于CED分布下的DLC返回检验值,故PARCH模型更适合估计GED分布。

3 结束语

本文分别在正态分布、T分布、GED分布下,利用GARCH族模型分别对H股指数期货收益率各日的VaR值进行计算,结果表明:在T分布下,三种模型均未通过检验;但在正态分布和GED分布下,三种模型的测量结果均通过了检验。本文进一步利用GARCH族模型分别在三种分布下计算CVaR值,其结果表明:在VaR值效果欠佳的时候,使用CVaR值仍然能够比较准确的度量这些极端损失,对CVaR值的测量效果最佳的是基于GED分布的PARCH模型。

综上,基于GED分布的PARCH模型在计算VaR与CVaR值都是最优的。希望这个结论对预测未来我国沪深300股指期货受益波动风险方面有所帮助。

[1]Benati,Luca,Surico,Paolo.VAR Analysis and the Great Moderation[J].The American Economic Re⁃view,2009,99(4).

[2]R.Tyrrell Rockafellar,Stanislav Uryasev.Condition⁃al Value-at-risk for General loss Distribution[J].JournalofBanking&Finance,2002,(26).

[3]DU Wei,Wahg Hong-li.EaR-Based Research on CreditRisk[J].Journalof Yangtze University(Nat⁃uralScienceEdition)Sci&Eng.,2008,(1).

[4]Tinga C,Warachka M,Zhao Y.Optimal Liquidation Strategiesand Their Implications[J].Journal of Eco⁃nomic Dynamics&Con tro,2007,(31).

[5]吕宝林,张凤香.股指期货风险及其防范[J].中国管理信息化,2010,(3).