金融危机后中国企业跨国并购的SWOT分析与对策研究举要

2011-12-27林治华付海斌

林治华,付海斌

(大连大学 经济管理学院,辽宁 大连 116622)

金融危机后中国企业跨国并购的SWOT分析与对策研究举要

林治华,付海斌

(大连大学 经济管理学院,辽宁 大连 116622)

近些年来,随着中国企业实力的增强,跨国并购已经成为中国企业进入或扩大海外市场,扩大国际化经营战略的一种必然选择。金融危机爆发后,给我国企业跨国并购带来了一些机遇,同时在机遇的背后又蕴藏着风险。运用SWOT分析法,分析中国企业跨国并购的内在优势、劣势,以及外部环境带来的机遇和挑战,提出中国企业跨国并购的战略对策。

金融危机;跨国并购;SWOT分析;策略

一、金融危机后中国企业跨国并购的特征和趋势

(一)跨国并购总额在金融危机后迅速回升,增长趋势显著

据UNCTAD的数据显示,2000-2006年,我国企业的跨国并购总额迅速上升。然而,由于2007年金融危机爆发,我国企业受到一定影响,跨国并购总额迅速下降,由153.84亿美元降至45.29亿美元。经过短暂的修整,我国企业的跨国并购总额呈现回升态势。2008年跨国并购总额已经恢复至93.63亿美元;2009年跨国并购总额为300亿美元;2010年跨国并购交易数量增长超过30%,达到创纪录188宗,交易总额达到380亿美元。金融危机后随着全球经济缓慢复苏并步入正常发展轨道和中国经济强劲增长的大环境下,中国企业的跨国并购迅速回升并呈现较强的增长势头。从图一中可以看出,在刚刚过去的2011年第一季度,我国共完成并购案例41起,并购金额高达83.28亿美元,与上一季度的23.69亿美元相比,环比增长高达251.5%,与去年同期的23.30亿美元相比,同比增长高达257.4%[1]。

(二)金融危机后我国企业的并购动机有所转变

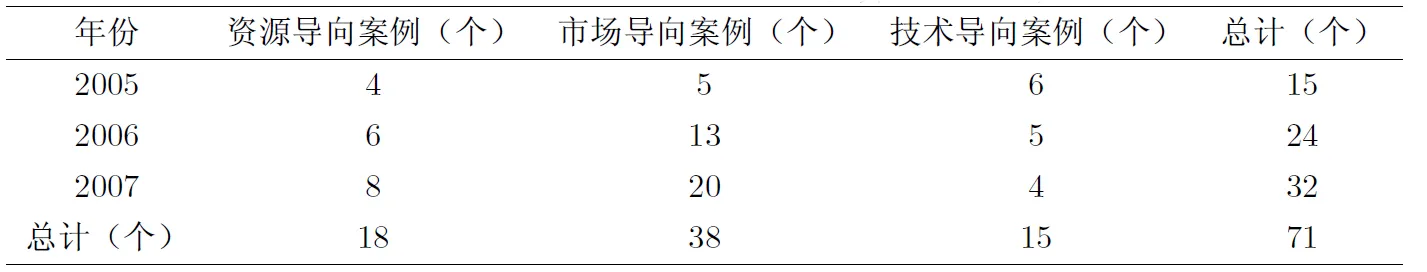

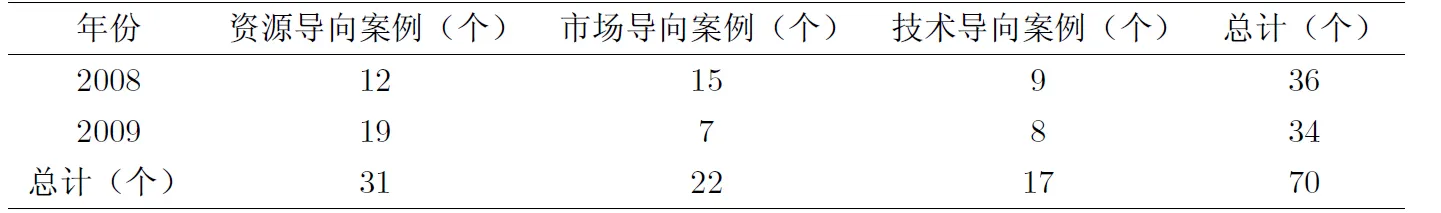

我国企业跨国并购的动机主要包括:资源获取、技术获取和市场获取3种。在金融危机爆发后,我国企业跨国并购动机发生转变。首先,金融危机后,资源导向并购有较大的增幅。随着2007年金融危机的爆发,以及当今能源危机的出现,中国政府开始大力进行资源导向并购。2009年仅前7个月已经有19起资源导向并购完成。其次,以市场导向的跨国并购正在逐渐减少。随着我国企业自有品牌的发展,对国外市场的拓展不仅仅依赖于外国知名品牌,而是更多依靠自身企业实力和中国的综合国力来获得国外市场。

此外,由于我国企业的技术相对于西方比较薄弱,因此技术获取型跨国并购仍然是中国企业获取西方技术,实现企业技术和实力跨越发展的重要手段。相比于2007年前我国企业技术并购逐年减少趋势,金融危机后,我国企业技术并购呈现回升的趋势,说明我国企业对先进技术的重视程度越来越高。金融危机前后我国企业跨国并购动机分布对比见表1,表2[2]。

(三)金融危机后国有企业和非国有企业并购方式转变

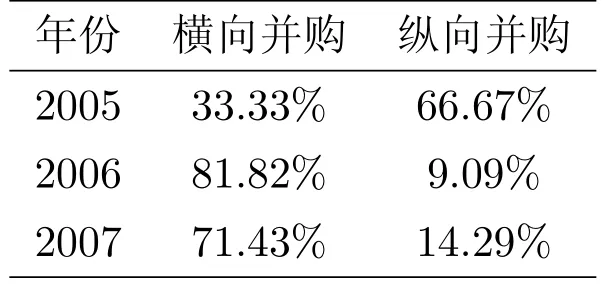

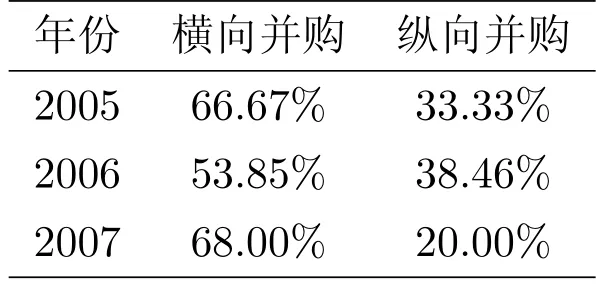

在金融危机之前,非国有企业的跨国并购主要以横向并购为主,主要目的在于扩大非国有企业在世界市场的份额。在金融危机后,非国有制企业开始整合价值链的上下游资源,逐步扩大了纵向并购的比例(见表3、4)。

表1 金融危机前我国企业重要跨国并购动机分布

表2 金融危机后我国企业重要跨国并购动机分布

从表3、4我们能看出,金融危机后非国有企业并购方式的比例发生了变化。而对于国有企业来说,由于国有企业起步较早,实力相对强,企业策略也相对成熟,金融危机对其并购战略影响相对较小。金融危机发生前后,国有企业横向纵向并购比例变化不大(见表5、6)。(四)金融危机后跨国并购的新趋势

金融危机之前,我国企业进行跨国并购的主要目的是获取资源和拓展业务。

在金融危机后,随着我国企业海外并购经验的积累以及我国经济的发展,一些企业开始抓住金融危机的机遇,从并购的初级阶段上升到战略性并购阶段,战略性跨国并购兴起。比如:在08年,中国铝业公司联合美国铝业公司收购了力拓的英国上市公司12%的股份[3]。国铝业公司副总经理吕友清说,作为全球迄今为止最大的矿业并购案,此次交易显示了中国铝业国际化多金属发展战略,以满足全球对矿产资源的需求。此次战略性投资为中铝长期发展战略奠定了基础。

表3 金融危机前我国非国有制企业主要跨国并购类型

表4 金融危机后我国非国有制企业主要跨国并购类型

表5 金融危机前我国国有企业跨国并购类型

表6 金融危机后我国国有企业跨国并购类型

2008年,中国五矿集团收购了德国HPTee公司,此次收购德国HPTec公司是五矿有色实施“努力延伸钨产业价值链,向高技术、高附加值产品发展”战略的一部分,对提高其钨产业未来的综合竞争实力有着深远意义。2008年9月,中联重科收购了意大利的CIFA公司,跃居为全球最大混凝土设备公司,该并购为公司实现“成本中国化,技术品牌高端化”战略铺平了道路。2009年6月,中石化并购瑞士Addax石油公司,通过整合技术与管理,中石化朝着世界领先企业战略目标迈进了一步[4]。

通过上述案例我们能看出,相比于金融危机前,我国企业较为单一的并购,越来越多的企业开始把并购上升到战略阶段,期望通过并购实现自身企业的战略目标,或者支撑其原有的战略方向。金融危机后战略性并购的兴起,标志着我国企业开始逐步实现运营国际化以及视野国际化。

二、金融危机后中国企业跨国并购的SWOT分析

本文在对金融危机后中国企业跨国并购的特征和趋势概述的基础上,结合金融危机后中国企业跨国并购出现的新的特征和趋势运用SWOT分析法进行系统的分析。SWOT分析代表企业的优势(Strengths)、劣势(Weaknesses)、机会(Opportunities)和威胁(Threats)[5]。SWOT分析方法是一种战略分析方法。用这种方法进行分析的时候,必须从企业自身经营状况和外部环境两方面进行,即分析企业自身的优势、劣势、以及外部环境给企业带来的机会和威胁,制定出相应的战略,以发挥优势,扭转劣势,利用机会,抵御威胁,从而在激烈的竞争中求得自身的生存和长远发展。

(一)我国企业跨国并购的优势(S)

1.我国有一批实力雄厚的企业。随着改革开放,中国企业依托国内市场发展起来,并逐渐向国际市场发展。经过20多年的快速成长和积累,我国已经形成了一批有强大竞争力的跨国公司和企业,具有把技术,资本和规模经济融为一体的组合优势。2.我国企业在部分产业中具有比较优势或者垄断优势。虽然我国在国际分工体系中处于中低端的位置中,但是某些传统技术和稳定的中间技术和部分高精尖技术已经达到发达国家水平。3.我国企业的资本和融资优势。目前我国实施跨国并购的企业主要为国有资源型企业、国有大中型企业和大型民企。前两类企业,政府的支持力度比较大,使得他们能够进行大规模的跨国并购。大型民企也大都成功上市海外,有利于从国内国际金融市场获得并购资金。4.信誉和品牌优势[6]。国有资源性企业大都以“中国”冠名,作为国有控股企业,其信誉和品牌优势十分明显。而其他的跨国企业品牌在某一领域竞争优势明显,在国内甚至国际市场也享有一定声誉。

(二)我国企业跨国并购的劣势(W)

1.缺乏并购经验。相比于国外经验丰富的资本运作高手,中国企业的跨国并购规模虽然在不断攀升,但在投资组合策略、资本结构、资本运营方面还处于比较幼稚的阶段,容易造成投资价值评估不当、效益不好的结果,影响中国企业跨国并购的战略。2.企业经营绩效不佳,规模较小。中国企业由于起步较晚,目前的经营规模和企业的优势跟国外一些企业相比有较大的差距。3.并购的认识准备不到位。并购前的合理估价以及并购后的整合是并购成功的决定性因素。但是中国企业海外并购中往往对并购对象没有一个系统的认识,缺乏时机的正确选择和长期的系统规划,并购存在一些盲目性。

(三)我国企业跨国并购的机遇(O)

1.金融危机的机遇。2008年金融危机爆发后,一方面,由于境外公司受到金融危机的重创,资产贬值严重,中国企业可以以较低价格获取这些资产,并购成本较低。其次,各国政府纷纷放宽了外国资本的进入限制,以吸引更多的资金。这些都为中国企业跨国并购提供了契机[7]。2.国内经济增长稳定。改革开放以来,我国经济高速发展,对外开放程度不断增强,中国逐渐融入到世界经济中。经济的高速发展使我国对外部资源依赖程度越来越大,外汇储备的持续增长和人民币的不断升值保证了我国企业跨国并购的资金供应。3.政府的扶持。金融危机后我国政府的支持。我国政府为了应对全球金融危机,实施了适度的宽松政策和积极的财政政策。为了鼓励并购,中国银监会2008年12月9日,正式发布了《商业银行并购贷款风险管理指引》,允许符合条件的商业银行开办并购贷款业务。银行并购贷款政策的放开,使得银行资金可以直接进入并购领域,可以大力推动我国企业并购的发展。并购贷款政策的出台,为我国企业并购的发展提供了一个良好的机遇。同时,我国一直推行“走出去”的政策。而当今,走出去的一个重要方式就是跨国并购。面对金融危机带来的机遇加上我国政府的支持,能给我过企业的跨国并购带来良好的发展机遇。4.新产业、新需求的出现。在各国政府的倡导下,低碳经济的产业革命出现,低碳经济是中国转变经济发展方式和调整经济结构的必经之路。“十二五”期间节能环保、新能源的战略产业得到大力支持,这些都为中国企业的跨国并购指明了方向[8]。

(四)我国企业跨国并购的威胁(T)

1.国家风险。跨国并购中国家风险包括政治风险和政策风险。政治风险主要表现在东道国的政局稳定、政策连续性。例如,腾中收购悍马未获得中国政府部门的批准。政策风险主要是指目标国的外资、税收政策、以及利率汇率变动而产生的风险。例如,中铝收购力拓,中海油竞购优尼科,都因为美国政府的反对和干预而失败。政府的态度和决定对跨国并购有至关重要的作用。2.法律风险。各国为了有效管理控制并购行为,充分发挥并购在优化产业结构、资源配置方面的作用,都对并购有一系列相应法律规定。中国企业若对东道国法律不了解,无视潜在的法律冲突,将有可能因为违反法律招致诉讼,从而遭受损失。目前,世界上已经有60%的国家有反托拉斯法及相关管理机构,但是管理重点、标准及程序各不相同,中国企业的管理层必须非常重视。另外,由于我国对外投资方面的法律尚不完善,中国企业在国外投资遇到问题时往往不能得到国内法律的支持,这就存在由于东道国处置不当给中国投资者带来损失。3.整合风险。并购结束后能否进行有效的整合至关重要,直接关系到并购的成功与否。由于不同企业文化背景下的员工都秉承自己思维方式、工作习性,对其他得社会文化环境缺乏足够的了解,这就容易对来自其他文化环境的信息作出错误的分析和判断,难免产生误解,阻碍企业的并购。东西方的文化差异,以及并购方员工对自身企业强烈的认同感和民族自豪感都加大了跨国并购的难度[9]。

三、中国企业跨国并购的战略对策分析

基于以上章节的分析,将我国企业在跨国并购中所具有的优势、劣势、所面临的机会、威胁四个方面的情况总结起来见表7:

依据上表对中国企业跨国并购SWOT分析,我们可以总结并提出中国企业跨国并购的战略对策:

(一)SO—依靠内部优势,利用外部机会

1.充分发挥中国产业优势,重视品牌战略:金融危机后,随着中国政府一系列鼓励跨国并购政策的出台,中国企业应该继续保持在部分产业中的垄断优势和比较优势,继续保持在某些领域中传统技术和稳定的中间技术的领先地位。同时,在并购中处于主导地位的国有资源型企业、国有大中型企业,应该充分抓住政府相关政策对自己资本和融资支持以及金融危机后融资成本降低的契机,扩大企业规模,增强企业的核心竞争力,挺进国际市场。其次,一些知名度和信誉高的企业应该重视品牌战略,借助政府政策和金融危机的机遇,走进国际市场,以提升的自己品牌知名度,和实现品牌扩张。2.紧随政府导向,促进节能低碳产业发展;随着政府对低碳环保产业的支持,低碳、节能相关产业的发展必然会得到中国政府的支持。因此,企业应该紧随政府的步伐,并购海外相关企业,并引进核心技术以促进国内产业的发展。

(二)WO—利用外部机会克服内部缺点

1、结合公司战略制定明确的并购计划,做好并购前的准备工作;企业在进行跨国并购前应对其自身优势,政府的政策导向,所处的外部环境,以及企业发展规划进行分析,同时结合企业的发展战略认真评估并购目标,制定详尽的并购计划,选择合适的并购对象,确保低成本和协同效应的实现。同时,应该加强与政府的沟通,利用政府的各种优惠政策。只有制定与企业战略一致的跨国并购战略,做好并购前的准备工作,才能实施有目的性和方向性的并购,减少了外界不利因素的干扰,符合企业长远发展。2、加强对东道国的了解,充分利用中介;中国企业跨国并购面临的首要问题是东道国完全不同的政治、文化、以及法律。所以,加强对东道国的了解至关重要,直接关系到并购的成败。当前中国跨国并购还处于比较幼稚的阶段,因此中国企业可以通过一些有经验的中介机构加强对东道国的了解,从而避免因为对目标企业所处的文化、政治、法律的不了解造成的并购问题。

(三)ST—利用内部优势,回避外部威胁

1.加强并购后的整合力度:并购后,企业不仅要关注目标公司业务状况,还要关注与目标企业之间的文化差异。就目前来看,我国大多数企业跨国并购整合力度不够,并且只注重业务层次的整合而忽略了文化层次的整合。因此,要提高整合的成功性,企业必须制定一套详细的整合方案,包括设定具体的工作方案,整合目标,建立合理的文化融合机制,尽快将母公司的核心理念渗透到目标企业中,尽可能形成高度一致的企业文化。只有实现业务和文化同步整合,才能从根本上保证并购的成功。2.加强对目标国并购环境、法律的了解,加强与目标国政府之间的沟通:在并购前企业应该充分了解目标国的制度环境,包括对目标国市场、法律体系、政治制度的考察,以及对国内并购环境的预测分析等。同时,应该加强与目标国政府之间的沟通,为中国企业在目标国的并购扫清障碍。

(四)WT—减少内部弱点,回避外部风险

1.加强人才的培养;跨国并购是需要由企业的成员逐步完成的,如果缺少相关人才,并购难以成功。但是目前中国跨国并购相关人才比较缺乏的现状,对企业人才培养战略提出了更高的要求。企业应该在日常运营中,有计划的引进一些有国际化管理经验的人才,同时应该适时的选送一些优秀的企业员工进行相关培训。企业只有在平时注重人才的培养才能在跨国并购时提供强大的智力支持,抓住机会,实现企业的飞跃。2.培育企业的核心竞争力;企业核心竞争力是企业在经营过程中形成的独树一帜的难以被模仿的能力,可提供进入广阔多样市场的潜能,从而是长期利润的源泉。核心竞争力是企业实施跨国并购的前提和保证。要提高核心竞争力企业首先需要完善其自身制度建设,调整内部治理结构,提高反应速度和运转效率,节省运营成本。其次,企业应该加大研发投入,促进高新技术产业国际化。再次,企业应该建立自己跨国并购管理体系,规范投资行为,建立风险规避制度。在当前金融危机后,企业走出去的风险很多,只有那些具有自己核心竞争力的企业,才能在市场中识别有价值的企业,借助金融危机机遇,实施有意义的战略并购。

[1]张书瑞.后危机时代我国企业跨国并购风险的防范[J].江苏商论,2011(1).

[2]胡小龙.金融危机背景下我国企业跨国并购的风险分析及应对[J].科技管理研究,2010(8).

[3]宋滨.我国资源型企业跨国并购的现状及策略研究[J].黑龙江对外经贸,2011(1).

[4]余霞.金融危机后中国企业跨国并购机遇[J].经营管理者,2011(4).

[5]肖扬.中国企业跨国并购的困境及策略研究[J].对策与战略,2011(3).

[6]刘红忠.投资学[M].北京:高等教育出版社,2003.

[7]朱莹.全球金融危机下中国企业的跨国并购[J].企业改革与管理,2010(2).

[8]任改玲.中国企业跨国并购的SWOT分析与模式分析研究[D].上海:上海海事大学,2005.

[9]杨小锋.中国企业跨国并购的SWOT分析[J].经济管理,2006.

The SWOT Analysis of Multinational Merger for China’s Enterprises after Financial Crisis

LIN Zhi-hua,FU Hai-bin

(College of Economics and Management,Dalian University,Dalian 116622,China)

In recent years,with the strengthening of China’s enterprises,multinational merger has become an inevitable choice for entering and expanding the overseas market.The international fi nancial crisis brings china’s enterprises opportunities in which hidden risks exist.The SWOT analysis is used in this paper to demonstrate the internal advantages and disadvantages,analyze the chances and challenges brought by external environment.Meanwhile,the SWOT strategy is put forward to realize the multinational merger.

fi nancial crisis;multinational merger;SWOT analysis;strategy

F832.6 < class="emphasis_bold">文献标识码:A

A

1008-2395(2011)06-0084-05

2011-11-02

基金课题:辽宁省教育厅计划项目(W2010057)“全球金融危机背景下转轨国家经济安全研究”;大连市社科基地项目“大连地区经济安全研究”的阶段性成果。

林治华(1954-),男,大连大学经济管理学院教授,主要从事世界经济研究。付海斌(1988-),男,大连大学世界经济研究生,主要从事转型期我国企业跨国并购的研究。