股改后上市公司股权融资偏好实证研究

2011-10-20郭翠荣李文君

郭翠荣 李文君

股改后上市公司股权融资偏好实证研究

郭翠荣 李文君

中国上市公司的股权融资问题一直备受争议与关注。随着股权分置改革的完成,我国上市公司的融资偏好是否发生了变化?通过对股改后股权再融资集中的 2006、2007两年内进行股权再融资的上市公司的实证研究,PROBIT模型检验了与控制权收益相关的两个指标以及其他上市公司变量与股权再融资之间的概率关系。终极控股权下的现金流权通过了检验,即现金流权越高的非国有上市公司越倾向于股权再融资;侵占度没有通过检验,这一定程度上说明股权分置改革起到了抑制通过股权再融资获取控制权私利的行为。

股权分置改革;股权融资;控制权收益

一、问题的提出

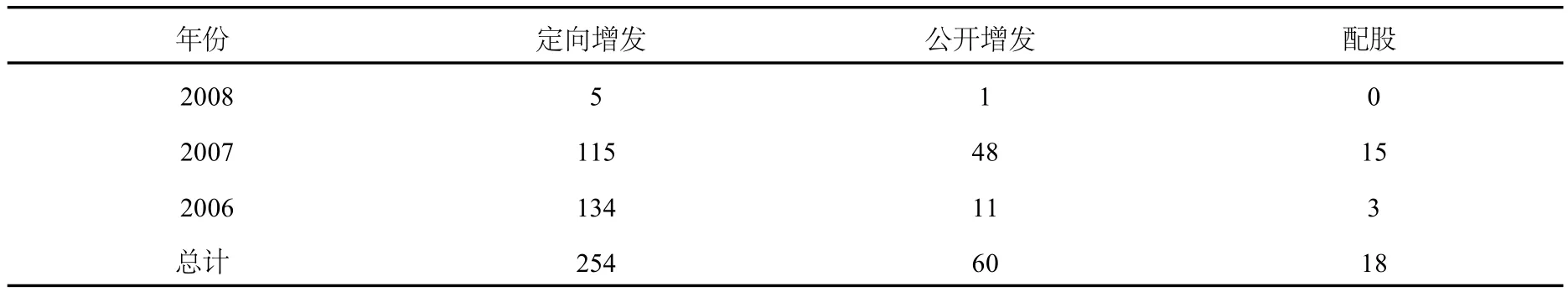

中国上市公司的股权融资偏好一直倍受市场和学者的关注。股权分置改革之后新股发行不会再出现非流通股问题、同股不同价问题,非流通股股权融资的资本收益失去了制度基础。那么解决了股权分置问题,真的能够实现股东价值取向的一致吗?股权分置改革后上市公司继续上演了疯狂的股权再融资。统计数据显示,自从华联综超 2006年 5月拉开定向增发帷幕以来,到 2008年 5月,共有 400多家上市公司启动过定向增发程序。表一中完成股权分置改革后获得股权再融资资格的上市公司中,定向增发占到了76.5%,一时间定向增发成为 A股上市公司再融资的主要手段①陈建军:《定向增发报批排长队渐成过去》,《上海证券报》2008年 5月 8日,中证网 http://www.cs.com.cn/ssgs/02/200805/t20080508_1452001.htm。。

表1 上市公司股权再融资家数(2006.5-2008.5)

对于一直备受上市公司冷落的定向增发突然间成了香饽饽,似乎意味着上市公司改变了公开增发圈钱的动机。然而在“大小非”限售期内,又似乎没有实质上改变什么。因此,大股东利用定向增发增加自己的控股权和利益输送等问题更加值得关注。本文对股权分置改革后上市公司的股权融资行为与控制权收益等各变量之间的相关关系进行了实证研究,试图找到融资行为改变的决定性因素。

二、理论基础与研究假设

公司制企业在现代经济中的主导地位是由其适应大规模融资和分散风险的需要决定的。因此,融资与企业形态是天然就联系在一起的,通过融资企业主将外部投资者的资金集中起来服务于自己的目标。那么企业的目标是什么?如果在业主制和合伙制下是所有者利益最大化的话,那么公司制企业的目标呢?作为一个企业法人,它的目标和企业主、外部投资者的目标是否一致?要回答这些问题,首先要对“企业的性质究竟是什么”之类的基本问题具有充分的认识。

上世纪 90年代之前的研究,“绝大多数集中于投资者如何监督和约束经理人员问题上。”①钱颖一:《企业的治理结构改革和融资结构改革》,《经济研究》1995年第 1期。股权高度分散似乎已经成为现代公司的重要特点。然而之后基于其他国家公司的研究开始出现。从对经济发达的德国、日本和英国的研究到对世界各国的研究越来越多,既包括发达市场也包括新兴市场。LLS(1999)对27个发达国家的前 20大企业和 10个中型企业的最终控制权作了详细的考察,发现只有 36%的最大公司是没有控股股东,其余为各种控股股东控制②La Porta,R.,F.Lopez-de-Silanes,A.Shleifer,Corporate Ownership Around the World,Journal of Finance,1999,pp.471-517.。Holderness and Sheehan(1988)考察的几百家美国上市公司都有大股东 (持股超过 51%)③Holderness,Clifford G.and Dennis P.Sheehan,The Role of Majority Shareholders in Publicly Held Corporations,An Exploratory Analysis:Journal of Financial Economics,1988,pp.317-346.。Faccio and Lang(2002)对西欧 13个国家的 5232家公司的研究发现,家族控股的占 44.129%,至少有一个股东持股超过 20%的公司占 63.17%④Faccio,M.and L.Lang,The ultimate ownership of Western European corporations,Journal of Financial Economics,2002,pp.365-395.。Claessens et al1(2000)考察了东亚九国 (包括日本)的 2980家公司,发现三分之二的公司由单一股东控制,很少出现控制权和所有权的分离,其中 60%的管理层与控股股东家族有关⑤Claessens,S.,Djankov,S.,and Lang,L.H.P.,The separation of ownership and control in East Asian corporations,Journal of Financial Economics,2000,pp.81-112.。这些实证研究表明,从世界范围内来看,公司所有权的集中治理结构即便是在资本市场非常发达的美国都非常普遍。集中的所有权和具有优势的控制性所有权似乎成为既定规则 (Shleifer and Vishny,1997)⑥Shleifer,Andrei and Vishny,Robert W,A Survey of Corporate Governance,Journal of Finance,1997,pp.737-783.。在这些公司中,由于股权的集中所形成的控制性股东掌握公司的实际控制权,从而形成由控制性股东和经理构成的内部人集团和由中小股东和债权人构成的外部人集团(LLSV,2002)⑦La Porta,R.,F.Lopez-de-Silanes,A.Shleifer,and R.Vishny,Investor Protection and Corporate Valuation,Journal of Financial Economics,2002,pp.1147-1170.。基于股权集中的公司治理研究更多地关注大小股东之间的利益冲突和代理问题,研究不仅仅关注于现金流量权,还开始注意到控制权所带来的收益在内部人控制下对公司治理产生的影响,并从全球角度比较分析大股东控制下公司的绩效和对资本市场发展的影响。

在大股东控制下,大股东的收益来源于两个方面:现金流量权所带来的收益和控制权收益。大股东往往会通过关联交易向他们控制的公司转移资产,或者以特定的价格发行股票来稀释小股东的利益 (LLSV,2002)⑦。大股东对控制权收益的追求使得投资者的利益无法得到有效的保护。从而使得从控制权收益角度研究大股东控制问题成为现实的迫切需要,引入控制权收益概念使得对问题的分析更加深化。

控制权的获取、维持和执行都是需要成本的,按照经济学的一般原理,这些成本是需要补偿的或者说要求为它的支付者带来相应的收益。从这个角度看控制权收益是具有合理性的。但是考虑到控制权的执行,可能有两种主要的意图:一是代理人执行委托人的委托,实现共同利益的最大化;第二种是代理人利用委托人的委托,实现自身利益的最大化。相应地控制权收益可以有两种,一种是具有共享性的控制权收益,称为共享控制权收益;另一种是具有独占性的控制权收益,称为私有控制权收益⑧刘少波:《控制权收益悖论与超控制权收益——对大股东侵害小股东利益的一个新的理论解释》,《经济研究》2007年第 2期。。

控制权与现金流权的分离程度越高,在增量收益既定的情况下,控股股东获得的共享控制权收益越少,因此谋求控制权收益的欲望也就越强,对中小股东的侵害程度就越高。这表明,控制权与现金流权的分离会加剧大股东侵害的激励(Claessens etal,2002)①Claessens,S.,S.Djankov,J.Fan,and Lang,L.,Disentangling the Incentive and Entrenchment Effects of Large Share holdings,Journal of Finance,2002,pp.2741-2771.。股权融资恰恰是带来这种动态分离程度加大的最直接的方法,甚至成为控制权收益的直接来源。

假设 1:终极控制权一定的情况下,现金流权越小,侵占度越高,上市公司进行股权再融资的概率也越高,体现的是控制权私利;现金流权越大,侵占度越小,其进行股权融资的概率也越高,体现的是控制权共享收益。我国上市公司经过非市场化的演变过程形成了特殊的委托代理关系,其控股股东控制着企业的财务和经营决策,借此从该企业的活动中获取最大化控制权收益。而上市公司的股权融资偏好正是这种特殊委托代理关系的外在表现之一,融资方式无论如何变化,都只不过是适应了制度的变迁或外部融资环境的变化,但获取控制权收益最大化的融资驱动力没有发生变化。因此,对融资资格的争夺成为不同时期企业控制权收益实现的保证,表现出了不同的偏好特征。股权融资偏好无非是债权融资偏好的延续,对于上市公司来说,控制权私利的获取方式更多,比如关联交易,资金占用等。但控股股东通过上市公司担保贷款、通过上市与股权再融资,将上市公司当成了“提款机”,揭示了控制权私利的侵占性和独占性本质。因此,控制关系复杂,委托代理关系中产生的道德风险和逆向选择就会比较严重,通过股权融资获得控制权私利的概率就比较高。

假设 2:国有终极控股股东比非国有控股股东控制的上市公司更容易进行股权再融资。

三、研究设计

(一 )指标的选择

1.控制权收益指标的选择。控股股东的控制权收益中的共享收益,主要取决于控股股东的现金流权。而控制权私有收益具有隐秘性,很难采用某种方法直接、准确地衡量,只能采用间接的方法进行估计。根据现有的相关研究,衡量大股东利益侵占的技术方法主要有大宗股份转让定价法、控股股东派出董事 (或监事)比例法以及现金流与控制权比例偏离的方法。但由于前两种方法在我国市场上均具有一定的局限性,本文采用最后一种方法,即 La Porta et al.(1999)首创,Claessens et al.(2000)、Faccio and Lang(2002)等加以应用并很快推广的现金流与控制权比例偏离的方法。这种方法的优点是从公司客观存在的现金流比例和控制权比例的角度衡量控股股东的私有控制权收益。这种方法的应用需要计算终极所有权指标,从而对信息披露提出了很高的要求。根据证监会的要求,所有上市公司从 2004年开始在年报种披露终极所有者和控制链条,为本方法应用于我国上市公司提供了可能。

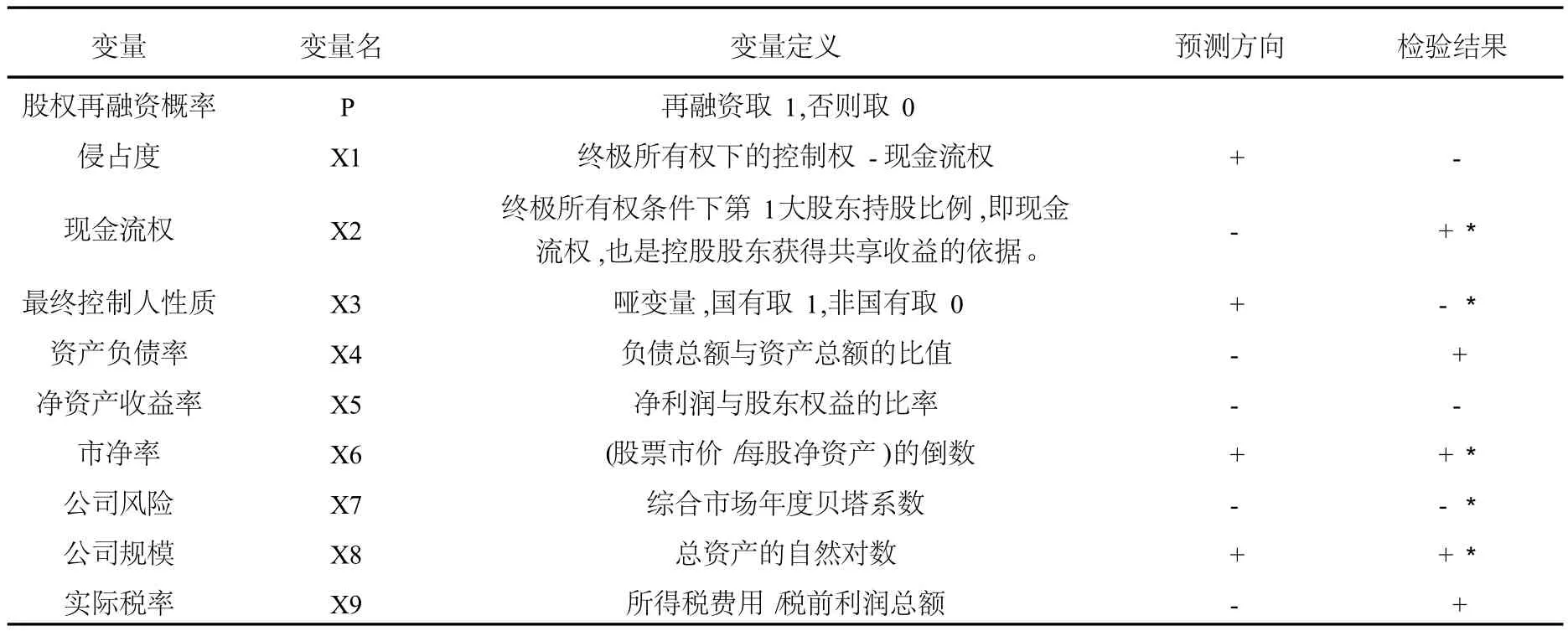

2.公司特征变量。我们研究上市公司选择股权再融资和企业属性之间的关系。如表二:

表2 相关变量的定义

(二)实证检验方法

当需要确定个体在给定特征下作出一种选择而不是另一种选择的概率有多大时,通常要基于样本的经验数据利用二元选择模型进行拟合与预测①[美 ]J.M.伍德里奇:《计量经济学导论现代观点》,费剑平、林相森译,北京:中国人民大学出版社,2003年,第 512-517页。。对于常用的二值响应的 logit和 probit模型,都可以从一个满足经典线性模型假设的潜变量模型推导出来,经济学家倾向于对潜变量模型的随机误差项做正态假定,这就是计量经济学中 probit模型比 logit模型更为普遍使用的原因。为了研究我国上市公司股权再融资到偏好,本文利用 Probit二元选择模型对侵占度、终极控制权下的现金流权、控股股东的性质等九个特征进行检验。

令 zi=α+βXi表示个体 i各种特征 (全部解释变量)的线性组合,Pi(y=1|Xi)=Pi(y=1|xi1,xi2,…,xik)表示个体 i在这些特征下选择某种行为的概率。Probit二元选择模型假设 zi是服从正态分布的随机变量,所以该模型的一般形式如下:

显然,个体各种特征(全部解释变量)的线性组合 zi值影响着个体在这些特征下选择某种行为 (y=1)的概率大小。为了研究上市公司侵占度、终极控制权下的现金流权、控股股东性质等特征对公司股权再融资概率的影响,我们令:

四、实证检验结果与分析

(一)样本选择和数据来源

我们的样本选择根据国泰安 CS MAR系列研究数据库的数据整理而得。鉴于直接控股股东和实际控制人的信息从 2004披露,而 2005年开始的股权分置改革相配套的政策是暂停股权融资,因此,我们的样本选择是 2006年 1月 1日到 2007年 12月 31日间进行增发 (包括定向增发)和配股的 A股上市公司。对于这一过渡时期而言,我们认为控股股东的股权融资偏好不会改变,甚至会更加疯狂地抢夺“最后的晚餐”。由于截止 2008年 5月,2008年提出股权再融资预案并获得中国证监会批准的上市公司到家数只有 6家,因此我们研究选择定向增发集中的 2006、2007年两年。样本中剔除了银行以及数据不全的样本,最后样本总数为进行股权再融资的上市公司家数 304,没有进行股权再融资的上市公司家数 2180家。

(二)实证检验结果

因为侵占度指标与现金流权指标反映了控制权收益的两个组成部分,为了避免共线性问题,本文的实证检验分两步进行,首先以侵占度与其他公司特征变量作为解释变量,其次以现金流权与其他公司特征变量作为解释变量,分别考察了对股权再融资选择的影响。

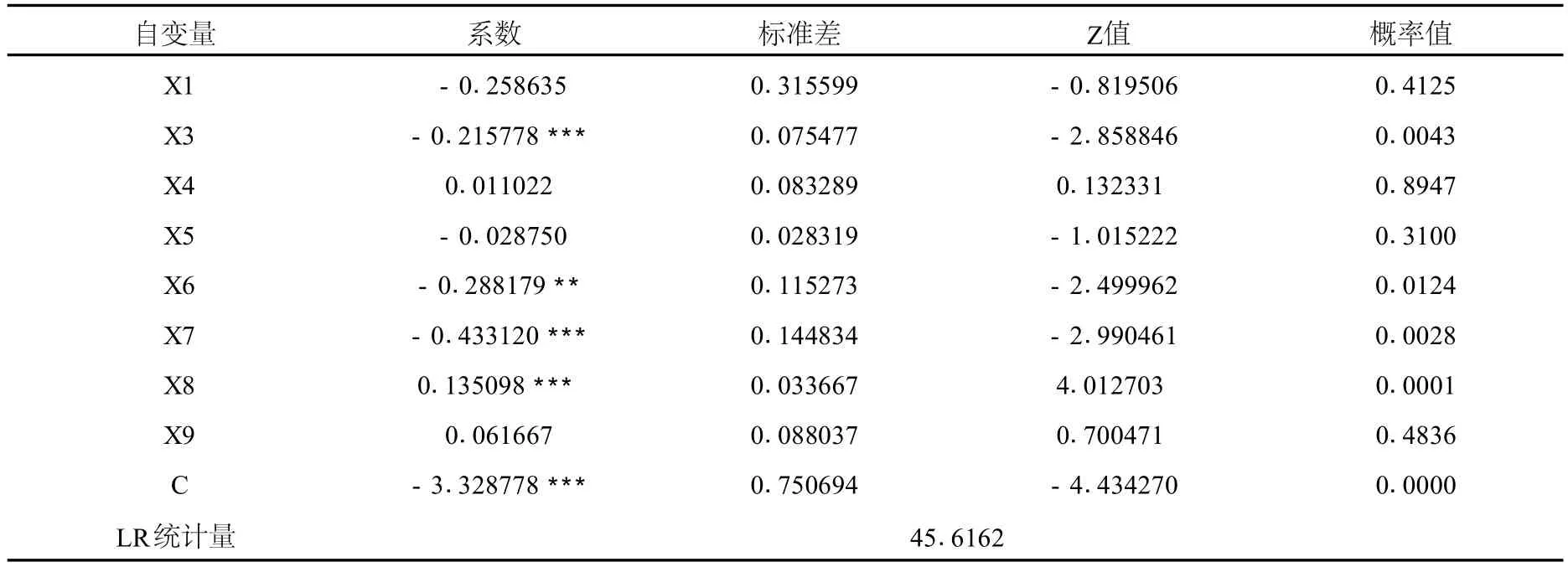

表3 基于侵占度的上市公司股权融资 Probit二元选择模型回归结果

续表 3 表 3基于侵占度的上市公司股权融资 Probit二元选择模型回归结果

表3是基于侵占度的上市公司股权融资 Probit二元选择模型回归结果。从回归结果看,风险程度、资产规模在 1%水平上通过显著性检验,市净率在 10%的水平上通过显著性检验,即市净率越高、风险程度越低、资产规模越大的上市公司越倾向于进行股权再融资。哑变量指标,控股股东性质在 1%的水平上通过显著性检验,说明越是非国有控股股东控制的上市公司越倾向于选择股权融资。而侵占度、资产负债率、净资产收益率、实际税率指标没有通过检验,但符号方向也显示了侵占度越低、资产负债率越高、净资产收益率越低、实际税率越高的上市公司越倾向于进行股权再融资的特征。

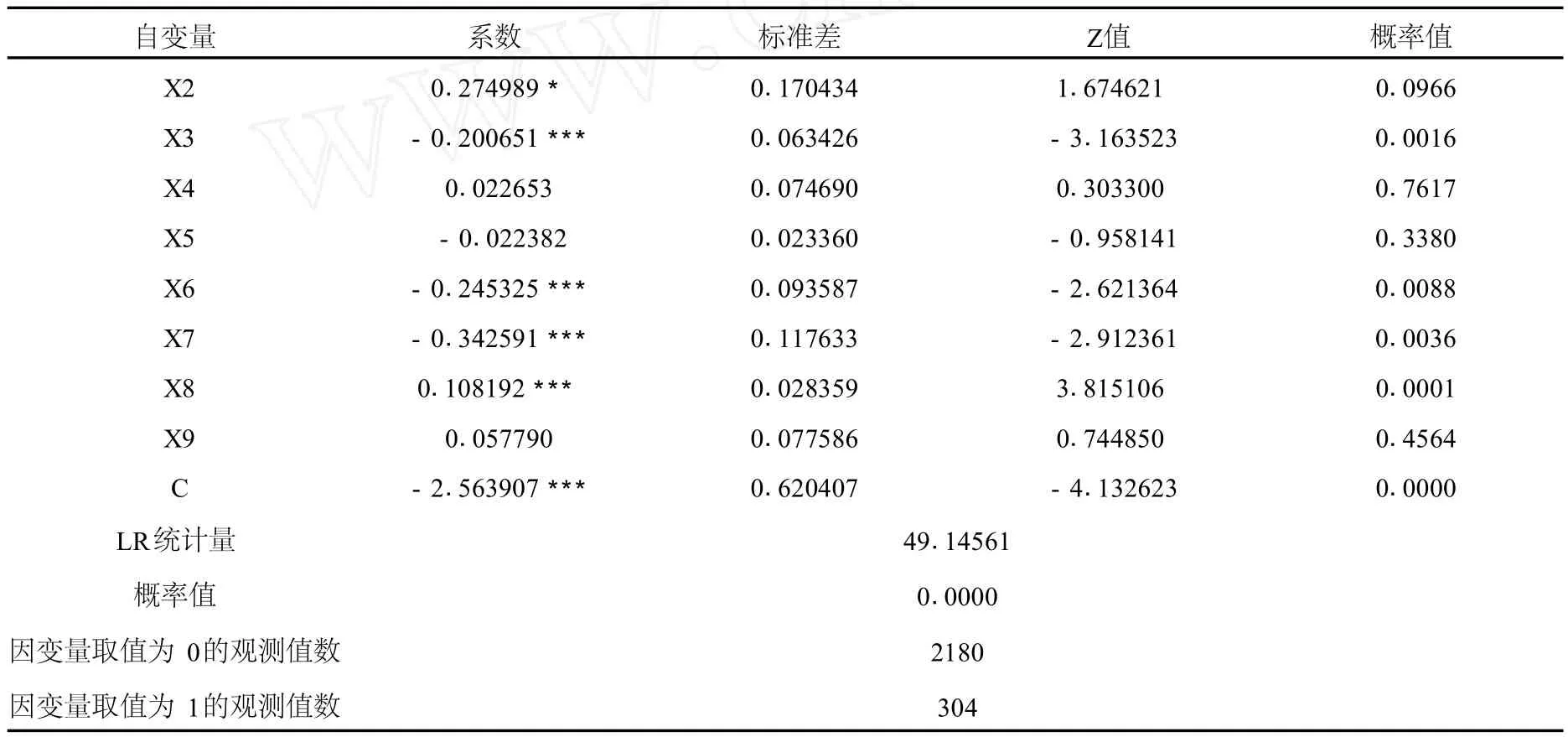

表4 基于终极控制权下现金流权的上市公司股权融资 Probit二元选择模型回归结果

表4是终极控制权下的现金流权的上市公司股权融资 Probit二元选择模型回归结果。从回归结果看,与侵占度不同,现金流权在 10%的水平上通过显著性检验,资产负债率、净资产收益率、实际税率仍然不显著,符号方向与面的结果相一致。除此之外,控股股东性质、市净率、风险程度、资产规模都在 1%水平上通过显著性检验,即市净率越高、风险程度越低、资产规模越大的上市公司越倾向于进行股权再融资。其中哑变量指标,控股股东性质仍在 1%的水平上通过显著性检验,说明非国有控股股东控制的上市公司更倾向选择股权融资。

(三 )结果分析

通过对 2006、2007两个年度内上市公司进行股权再融资的实证分析,我们得到了股权分置改革完成后上市公司进行股权再融资的新特征。

1.非国有控股股东更倾向于股权融资。控股股东性质在两个结果下的系数分别为 -0.215778,-0.200651,说明越是非国有控股股东越倾向于选择股权融资,这一点与我们的假设不同。造成这一结果的原因可能与非国有企业,尤其是其中大量的民营企业上市融资时往往规模比较小,控股股东的直接控股比例较高,而这些企业为了迅速扩大企业规模,增强抵御风险的能力,往往上市后很快提出再融资要求。当然,考虑到我国的实际情况,这一点有时候更多的取决于政策的倾斜度。另一方面,绝大多数中国上市公司都是由原来的国有企业改制而来的,因此保留了较大比例的国有股,国有股的这种普遍性可能会减弱实证研究的效力,这是无法通过研究设计克服的局限性。

2.融资更多的体现控制权共享收益。侵占度对我国上市公司再融资选择没有通过显著性检验,因此不能验证我国上市公司股权融资偏好就是“圈钱”的目的。但有趣的是,终极控制权下的现金流权通过了显著性检验,现金流权越高,企业选择股权再融资的概率越高。

首先,这一结果在一定程度上说明,随着股权分置改革的完成,上市公司获取控制权收益,尤其是控制权私利的一个重要来源给切断了,即上市公司的“圈钱”目标受到了抑制,客观上引导了企业融资的行为。

其次,结合控股股东性质,这一结果是在控制人性质非常显著的情况下得到的,是否可以得到非国有性质企业比国有性质企业,其行为更加适应市场导向。非国有企业中大多是自然人控股股东,控制链条往往比较简单,委托代理关系清晰。而且考虑定向增发在样本选择的时间段中是主要的再融资形式,对于非国有企业来讲,通过定向增发能引入战略相关者,更快地做大做强企业以提升企业价值,因此融资更多的体现出控制权共享收益。

另外,从实证结果看,市净率、风险程度、资产规模指标都在 1%的水平上通过了显著性检验。市净率越高,即成长性越好,说明企业的市场价值越高,企业越倾向于股权再融资,这一点与经典理论相矛盾。但是考虑到我国资本市场的投机性,上市公司通过市场对企业的高估值进行再融资,显然也是符合市场时机理论的选择,并不能因此就否定股权再融资行为。风险程度的高低决定了融资的资本成本,尽管我国上市公司不以资本成本作为融资的衡量标准,但是实际结果却支持资本成本越低,上市公司越倾向于选择股权再融资。资产规模越大的上市公司越倾向于进行股权再融资,这一点虽然与国外的研究结果一致,但考虑到我国的非市场化发行,尤其是国有性质的上市公司往往规模比较大,因此这一结论还有待于日后的继续检验。

通过上面的分析,我们似乎可以看到股权分置改革后上市公司进行的股权再融资行为更加符合经典融资理论。这一方面证明了股权分置改革的重大意义,另一方面我们还不能肯定的得出结论。因为侵占度指标并没有通过显著性检验,其概率值 0.4125说明有 40%的概率水平拒绝原假设,那么也就不能说侵占度对股权融资偏好选择没有影响。至于这样的结果可能是由于我们选择的样本中再融资家数与非再融资家数相差比较大,或者是选择的时间只是两年的数据,因此需今后进一步的研究得出更加可靠的结论。

[责任编辑:邵世友 ]

An Empirical Study on Equity Financing Preference of the Listed Companies after the Share Reform

GUO Cui-rong LI Wen-jun

(International Business School,Shandong Normal University,Jinan 250014,P.R.China;Finance School,Shandong University of Finance,Jinan 250014,P.R.China)

Issues regarding equity financing of Chinese listed companies always receive much concern and arouse great controversy.Have the financing preferences of Chinese listed companies changed with the accomplishment of the reform on non-tradable shares?Using the PROB IT model,this article tests the statistical relationship bet ween the two indexes related to control benefits and other variables characteristic of listed companies and equity refinancing,with data on the listed companies who issued seasoned equity offerings in 2006 and 2007 which witnessed intensive equity refinancing since the reform.Cash flow rights under ultimate ownership passed the test,namely,non-state-owned listed companies with higher cash flow rights tend to undertake equity refinancing.Expropriation did not pass the test.This to some extent proves that the non-tradable share reform has helped to restrain agents from obtaining private benefits of control through equity refinancing.

non-tradable share reform;equity financing;control benefits

2010-06-20

郭翠荣,山东师范大学国际商学院教授,经济学博士(济南 250014);李文君,山东财政学院金融学院副教授,经济学博士 (济南250014)。