银企关系与中小企业贷款成本

——基于对江苏东台和安徽滁州中小企业的调研

2011-09-23颜白鹭阮继龙

颜白鹭 阮继龙

银企关系与中小企业贷款成本

——基于对江苏东台和安徽滁州中小企业的调研

颜白鹭 阮继龙

银行对企业的信贷技术分为四大类,分别是:财务报表型贷款、抵押担保型贷款、信用评分技术型贷款以及关系型贷款。前三类信贷技术主要依赖的是“硬信息”,对企业的信息透明度要求较高。“软信息”是相对于财务信息等易于量化的“硬信息”而言的,主要是指不易量化和传递的关于企业状况的信息,如银行与企业之间关系的紧密程度(即银企关系)、企业的声誉、企业管理人员人品等。“银企关系”作为关系型贷款中重要的“软信息”,对中小企业贷款存在一定的影响。

一、我国的银企关系现状

银企关系,顾名思义,就是银行和企业之间的关系,是“软信息”中最为重要的信息之一。在我国,银企关系主要具有以下几个方面的特点:

1.中小企业融资渠道有限,对银行信贷的依赖程度较高。我国中小企业的规模普遍较小,且财务信息混乱,无法进行市场信息公开,因而难以获得资本市场上的融资;中国资本市场的不发达又进一步加剧了中小企业在资本市场上融资的难度。因此,我国中小企业的外部融资渠道主要是依赖于银行贷款。

2.商业银行正处于转型的过程中,在不断探索新的利润增长点。我国银行业长期以来是“大一统”的格局,由中央统一管理。市场化改革以来,我国商业银行也逐渐开始了自己的改制转型之路,商业银行迫切需要创新自己的利润增长点。我国商业银行利润主要来源于贷款收入,而银行都倾向于将贷款发放给规模较大的企业。在较大规模企业客户信贷市场日趋饱和的前提下,银行一方面要增加业务上的创新,一方面要增加客户上的创新。中小企业信贷市场为越来越多的银行所关注。

3.我国商业银行对中小企业的风险评级、贷款定价等机制还不完善。对于中小企业的风险评级,与整个社会的征信系统和诚信环境密切相关。由于我国社会征信体制的缺失,商业银行对中小企业的风险评级存在较大难度。贷款定价机制是建立在风险评级机制之上的。由于我国利率市场化改革还在进行当中,商业银行对于贷款利率定价仍处于探索阶段。

4.关系型贷款在我国并不十分普遍。在我国,关系型贷款常被误认为是通过“找熟人”、“拉关系”而获得的贷款。由于认识上存在偏差,我国商业银行从业人员常常对关系型贷款有排斥心态。在实际业务操作中,人们也较少采取关系型贷款技术,而更多地采用较原始的距离型贷款技术。这种距离型贷款技术并不适用于中小企业,从而增加了中小企业的融资成本。

二、数据来源及指标体系构建

(一)数据来源

本文的实证分析是基于上海财经大学小企业融资研究中心2009年7月进行的“中小企业融资状况与生存环境调研”获得的数据。安徽省滁州市和江苏省东台市,虽然一个地处内陆,一个地处沿海,但是两地的经济总量、中小企业分布等情况较为类似。因此,调研人员选择这两个地点同时进行研究。此次调研所设计的问题,分别是针对中小企业基本状况、银企关系、商业信用的提供和使用以及民间融资四部分。共发放了600份调查问卷,收回问卷427份,其中东台179份,滁州258份。问卷回收率达到71.17%。

被调查的427家企业中,注册资本最小的为5万元,最大的为1亿元,均值为538.43万元。在东台调研的179家企业,注册资本均值为603.66万元,其中85%的企业属于注册在1000万元以下的小企业。所有被调研企业中,认为银企关系是影响企业融资的重要因素的占到14.42%,说明企业对银企关系虽有一定认识,但对银企关系的重要性并不十分重视。

根据本文的研究目的,只选择获得了贷款的中小企业数据进行分析。为了剔除行业的影响,本次研究只选择了制造业的中小企业进行分析。在剔除含有缺省值的样本后,获得对本次研究有效的企业样本94家,其中,39家来自东台,55家来自滁州。注册资本的最小值为8万元,最大值为 8000万元,平均值为894.65万元,均为中小型企业;平均员工人数228人;91.49%的企业与银行有除贷款以外的其他业务往来;企业与银行的合作年限从0.25年到26年不等,平均合作年限为4.79年。

BA是Yang[15]于2010年提出的一种元启发式搜索算法,它来源于微型蝙蝠的回声定位功能。该算法在求解过程中,蝙蝠个体所组成的群体从无序到有序进行演变,并通过调整响度、脉冲率、频率来搜索最优解。

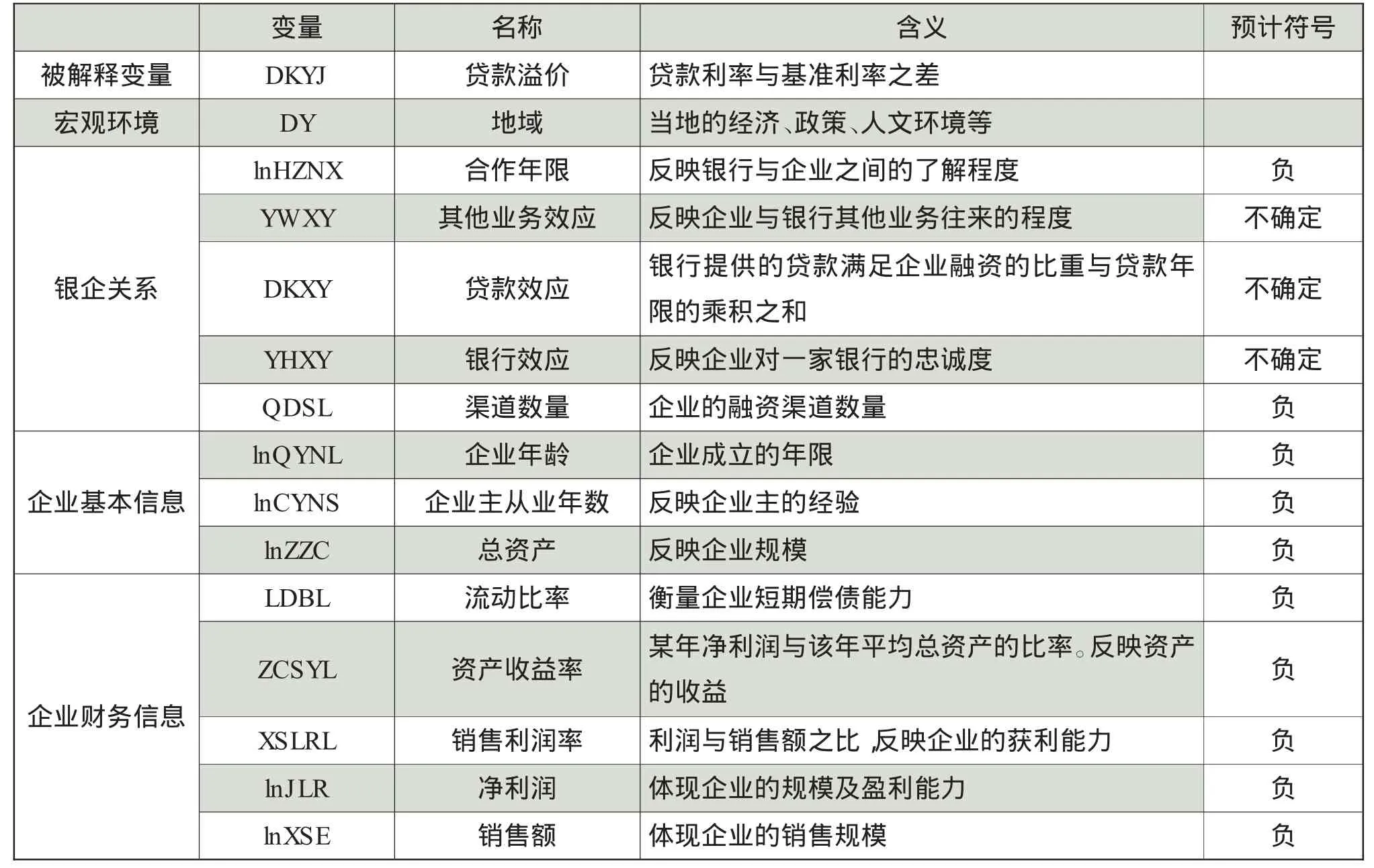

(二)基于相关分析的变量之间的相关性

地域因素与贷款溢价、流动比率、银行效应存在显著的相关关系。这可能是由于地方风俗、交易习惯等存在差异,所以导致不同地域中小企业的短期偿债能力、对银行的依赖程度不同。

表1变量体系及说明

企业主从业年数与银企合作年数呈正相关关系,与贷款溢价呈负相关关系。可能的原因有:现在企业很多业务直接或间接与银行存在关系,企业主从业时间越长,自然与银行打交道的时间也越长;银行也会考虑中小企业主的资质,从业时间越长,说明企业主经验越丰富,企业的风险越小,银行越愿意将贷款发放给该企业,并收取较低的贷款利率;企业主从业年数越长,建立起关系的银行也越多,银行出于竞争的目的,会降低贷款利率。

企业与银行的合作年限越长,贷款效应、业务效应、银行效应越强,这是符合常理的。当企业与银行建立了长期的合作关系,会从该银行获得更多的贷款,并且会在该银行进行贷款业务以外的其他业务。但是,与合作年限呈正相关关系的银行效应,则说明当一个企业与一家银行合作年限很长的时候,企业也会与其他银行建立关系。这一方面是因为,企业不断壮大以后,希望能“多条后路”,从多个银行获得服务;另一方面是因为,该企业与一家银行建立了长期的业务关系,说明该企业风险较小,因而其他银行也愿意与之建立业务合作。

值得注意的是,业务效应、贷款效应以及银行效应三者之间呈现显著的正相关关系。一方面,企业在一家银行的贷款越来越多,在这家银行所从事的其他业务也越来越多;而与一家银行关系太紧密了之后,企业又试图与其他银行建立业务关系,也就是银行效应越来越强。这体现的是企业对银企关系的一种人为的抑制。在调研人员对中小企业进行采访时,企业主表示,与其他银行建立贷款或者其他业务联系,是为了给自己多条退路,防止过于依赖一家银行。这似乎体现出中小企业对银企关系存在一定的排斥心理。

三、基于因子分析的变量结构检验

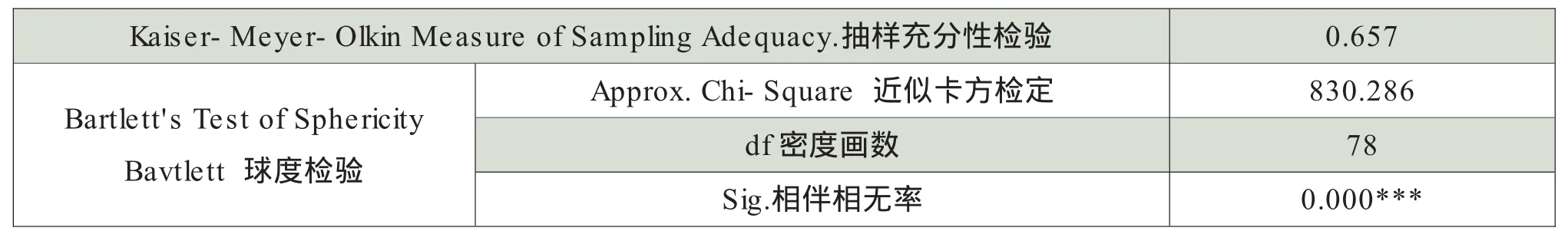

对数据进行KMO以及Bartlett检验。KMO检验结果为0.657,大于50%,Bartlett检验显著,说明因子分析对于所选取的中小企业样本数据是有用的。

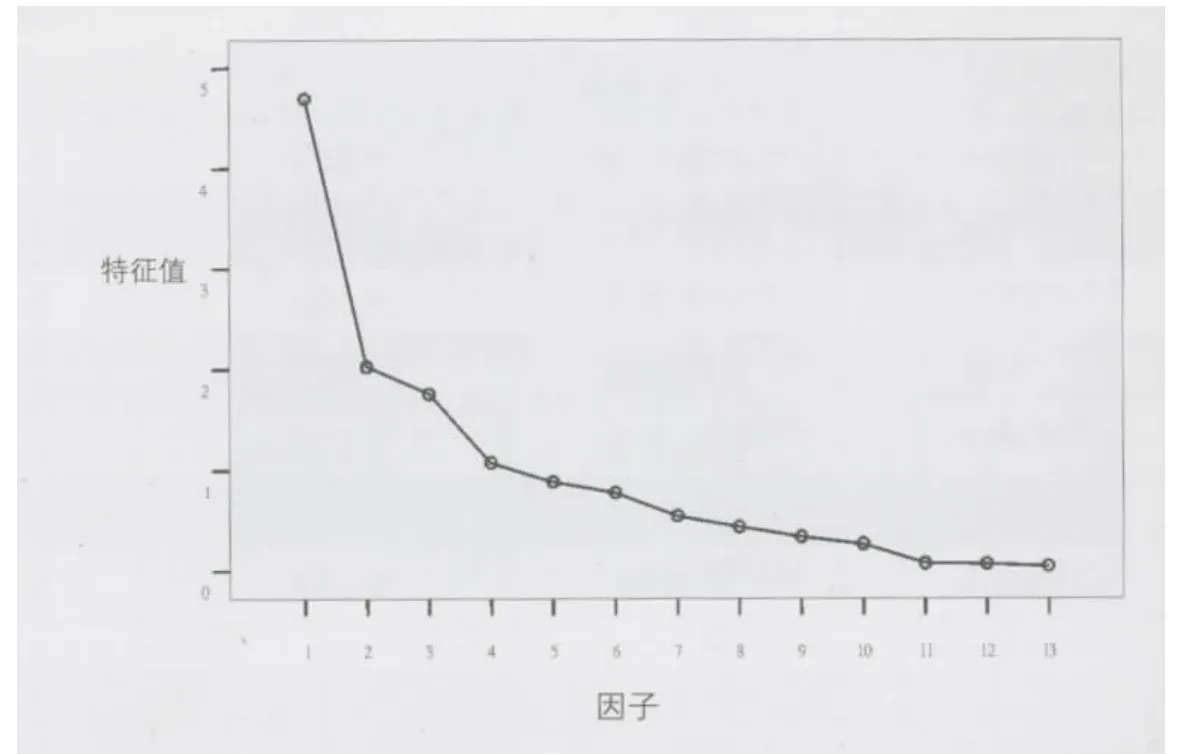

运用SPSS软件对变量进行因子分析后,可以看出,变量能形成4个因子,总共解释了73.54%的信息。从图1中可以看出,第三个因子与第四个因子连线,明显比第四个因子与第五个因子的连线陡峭。这也证明了选择4个因子是比较合适的。

第二个因子中,总资产(lnZZC)、净利润(lnJLR)和销售额(lnXSE)的权 重较大,分 别 为0.811,0.853,0.900。这三个变量主要体现的是企业的规模,因此将第二个因子命名为企业规模因子。

第三个因子中,资产收益率(ZCSYL)和销售利润率(XSLRL)的权重分别为0.869,0.823。将第三个因子命名为盈利能力因子。

图1碎石图

表2 KMO、Bartlett检验

第四个因子中,企业主从业年数(lnCYNS)、企业年龄(lnQYNL)和渠道数量(QDSL)的权重较大,因此,第四个因子主要体现了企业主的管理能力、企业信息的透明度以及企业获得其他融资的能力,命名为企业资质因子。

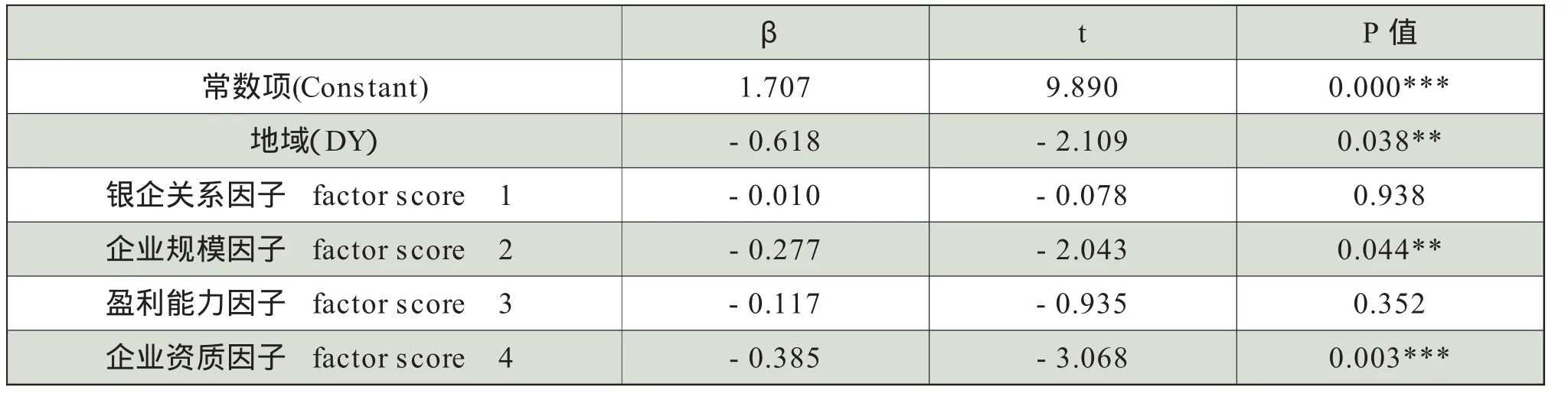

将这4个因子与地域因素一起作为解释变量、贷款溢价作为被解释变量进行回归分析。在各个变量中,地域因素、企业规模因子和企业资质因子显著,企业盈利能力因子以及银企关系因子并不显著。

盈利能力因子不显著的原因可能有两点:第一,银行知道中小企业的财务数据失真严重,因而对表示企业盈利的数据并不十分重视,在贷款利率的制定上,更看重其他反映企业经营状况和还款能力的指标;第二,银行在对中小企业还款风险的判断上,更看重的是中小企业的成长性、企业主资信等因素,这些信息无法从企业的财务数据上反映出来,而是从银行对中小企业以及企业主的长期了解中才能获得。

银企关系因子不显著的原因可能在于两点:第一,银企关系对于中小企业贷款利率的制定根本没有解释能力;第二,银企关系这个因子内部,存在相互抵消的因素。因为银企关系其实可以分为许多种,比如,表示银行与企业关系深度的“纵向银企关系”——主要通过银行与企业的合作年限、贷款效应等指标体现出来,以及表示银行与企业关系广度的“横向银企关系”——主要通过其他业务效应体现出来。因此,银企关系对中小企业贷款利率的影响,必须做进一步的分析。

四、基于多元回归分析的银企关系对中小企业贷款利率的影响

表3旋转因子负荷矩阵

表4系数表

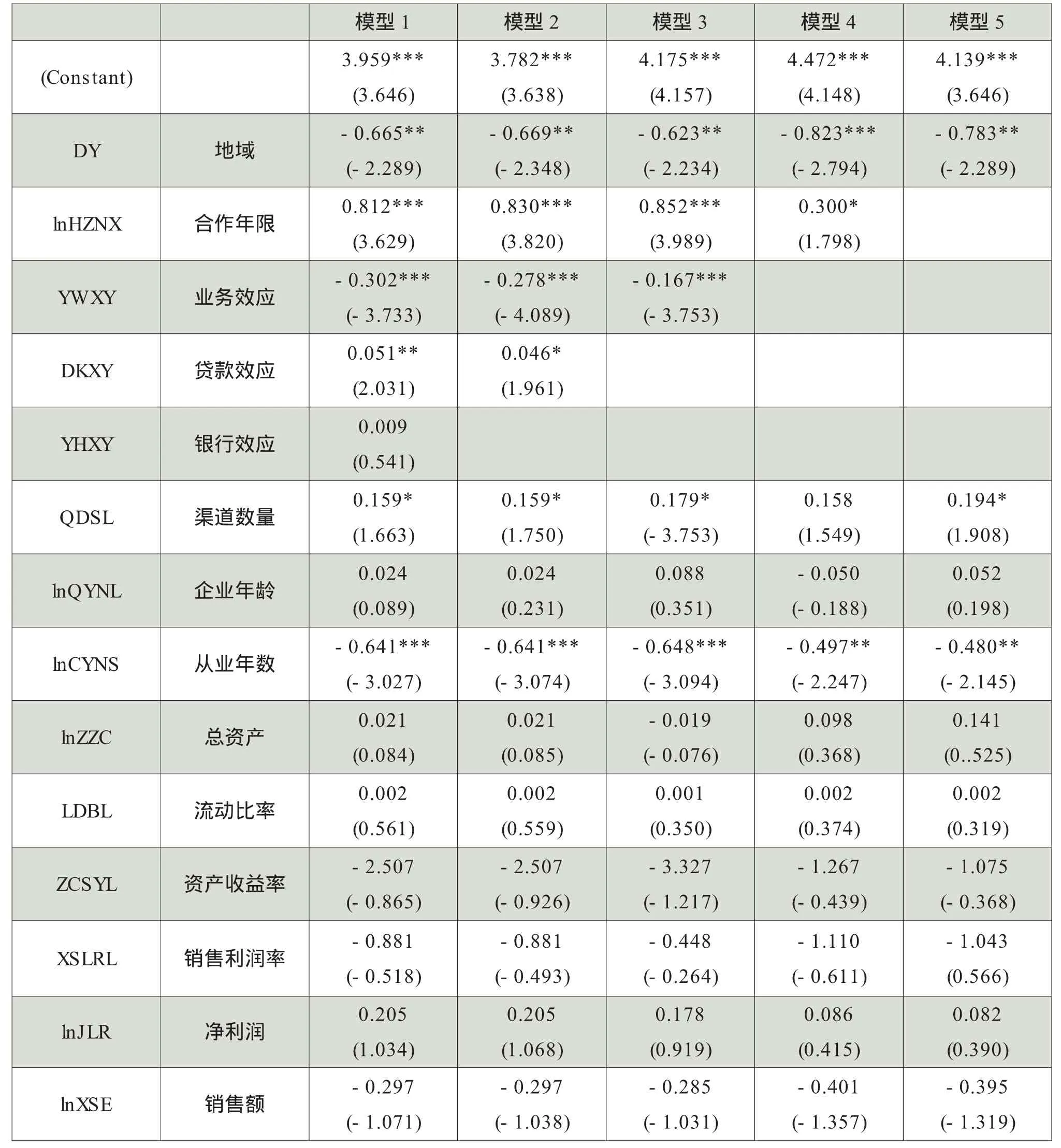

运用SPSS软件对数据进行回归分析,并逐步剔除最不显著的银企关系变量,得到结果如表5。

1.银企关系对于中小企业贷款利率的影响,的确存在相互抵消的效应。表示关系深度的“纵向银企关系”和表示关系广度的“横向银企关系”对中小企业贷款利率的影响方向相反,并且表示纵向银企关系和横向银企关系的指标之间高度相关,这印证了在因子分析中所得到的结论。因此,企业主会在一定程度上排斥银企关系。

表5银企关系对中小企业贷款利率的影响因素分析表

2.合作年限与银行贷款溢价呈显著的正相关关系。中小企业与银行合作年限越长,贷款溢价反而越高。这证明了,在东台和滁州两地,“纵向的银企关系”越紧密,银行索要的贷款利率越高。由于中小企业信息的不透明,还款并不是十分可靠,要建立新的银企关系有一定难度。中小企业和银行的合作年限越长,对该银行的依赖性也就越大,结果被该银行“绑定”。银行将这种长期合作所形成的关系转化成一种“垄断优势”,从而对中小企业索取高价贷款。

3.其他业务效应与银行贷款溢价呈显著的负相关关系。当中小企业在贷款行开办其他的业务,实际上减少了贷款成本。这和估计是相符合的。中小企业在贷款行进行其他业务,增加的是一种“横向的银企关系”。银行可以从中小企业的其他业务上获取利润,因而降低了对中小企业索取的贷款溢价。此外,通过与中小企业开展贷款以外的其他业务,银行能够获得更多的关于该企业的信息,从而降低了贷款的风险,故贷款利率也降低了。当然,这也有可能是一种银行为了扩大业务的、类似折扣优惠的“促销手段”。

4.贷款效应与银行贷款溢价呈显著的正相关关系。这同样证明了,中小企业银行贷款占自己资金需求的比重越大,对银行的依赖性就越强,越容易产生一种“绑定效应”。银行借助于这种“绑定效应”,很可能“趁火打劫”,就会出现贷款效应越强,银行贷款定价越高的现象。

5.中小企业融资渠道数量与银行贷款溢价呈显著的正相关关系。一般认为,如果一个企业融资渠道越多,由于渠道之间存在竞争,银行的“垄断性”地位就越低,贷款的利率应该也就相应降低。但实证结果与之相反。中小企业从其他渠道获得融资,并不能动摇银行的垄断地位。在调研过程中,调研人员对当地的金融机构进行了采访,金融机构相关工作人员透露,在对中小企业的还款能力进行评估时,银行会考察这个企业通过其他渠道获得资金后的还款情况。一个企业的融资渠道较多,也说明该企业对资金的需求比较旺盛。银行出于对企业还款能力的担忧和尽量“攫取剩余”的心理,会提高贷款利率。

6.地域因素显著。地域因素是一个内涵十分丰富的变量,即体现了不同地域的风俗习惯、信用水平、文化环境之间的差异,又包含了各地政策上的不同,这些都会对企业的融资状况产生重要的影响。对于中小企业而言,这种影响尤为明显。地域因素中,还包含了东台、滁州两地银行发放贷款的成本、资金的供求、必要资本收益率等因素的差异对中小企业贷款利率的影响。

7.表示财务的变量均不显著。在模型5中,即使将所有表示银企关系的变量都剔除了,但是对贷款一家有显著影响的财务指标并没有增多。可能的原因是,财务数据在银行决定是否发放贷款时会起到决定性的作用,但是在决定发放贷款后贷款利率的确定上,银行更看重的是除了财务硬指标以外的因素。

五、政策建议

1.大力发展中小金融机构。目前,大多数银行都建立了中小企业专营机构,以服务于中小企业。但是,大的金融机构其优势在于向规模较大的企业发放贷款而不是中小企业贷款。而一些规模较小的金融机构由于资本金有限,只能发放金额较小的贷款,因此它们的客户定位就在于中小企业。同时,这些中小金融机构一般都是“土生土长”的,与当地的中小企业有密不可分的关系。另外,大金融机构侧重于考察贷款企业的还款能力、抵押品质量或担保者的信誉,而中小金融机构侧更重于考察企业的发展前景、企业主的信誉。大金融机构主要采取的是距离型贷款技术,比较适用于大企业,而中小金融机构采用的是关系型贷款,比较适用于中小企业。

2.完善贷款利率定价及企业甄别机制。我国银企关系对中小企业银行信贷的不良影响,归根结底是我国银行的经营理念、贷款利率定价机制以及企业甄别机制落后所造成的。在对中小企业发放贷款、制定贷款利率时,不仅要考虑银行本身的成本、贷款的风险程度、盈利需求,更要充分发挥银行企业法人的社会责任感,应当考虑到中小企业的发展前景、中小企业对社会的贡献,选择有预见性的贷款政策,对中小企业进行必要的扶持,要“锦上添花”,更要“雪中送炭”。

3.中小企业应提高自身信用水平及核心竞争力,积极改善银企关系。在银行信贷中,中小企业处于弱势,但银企关系确实能够使企业的融资状况变好。银企关系的改善需要银行和企业双方的努力,中小企业对银企关系一味的排斥并不能解决问题的根本。目前,政府、银行已经做出改善中小企业融资状况的多种努力,银行业也在不断实现作为法人社会人的社会责任,并探索包括关系型贷款在内的新型信贷技术。企业也应当积极配合,不断改善银企关系,否则,政府和金融机构所做出努力的效果将大打折扣。