基于行业寿命周期的建筑节能改造融资模式

2011-09-07张云波詹朝曦李军辉

贺 勇,张云波,詹朝曦,李军辉

(华侨大学土木工程学院,福建 泉州 362021)

2010年7月我国节能服务产业投融资论坛在北京召开,就既有建筑节能改造融资困窘的问题引发热议。节能服务公司(EMCo)在实施合同能源管理(EMC)项目遇到的障碍中,融资困难的比例超过50%。究其原因,除了涉及大部分节能服务公司属于轻资产企业,可抵押资产少,后续发展乏力等之外,主要是我国至今没有建立一套行之有效的既有建筑节能改造融资机制。

在以往的相关研究中,SAM指出许多中小企业没有足够的资金实施EMC项目,他们甚至无法获得银行的短期贷款[1];武涌等研究了欧盟及法国的既有建筑节能改造融资机制,提出了基于合同能源管理的税收优惠和财政补贴措施[2];詹朝曦等总结分析了我国现有的几种既有建筑节能改造资金投入模式[3];孙金颖等分析了建筑节能对应的金融服务体系[4];金占勇等指出了节能改造的正外部性,及节能改造相关主体间的利益关系[5]。但是,对于如何从长远角度逐步建立适合我国国情的既有建筑节能改造融资模式,目前研究甚少。笔者基于合同能源管理机制,分析了我国的具体情况,从既有建筑节能改造整个行业的寿命周期角度出发,针对初期阶段(幼稚期)、过渡阶段(成长期)和成熟阶段(成熟期)分别提出了切实可行的既有建筑节能改造融资模式。

1 既有建筑节能改造融资模式存在的问题

1.1 EMCo发展缓慢,节能改造受阻

我国真正从事既有建筑节能改造的EMCo发展缓慢,据山东融世华租赁有限公司董事长孙红介绍,山东省最初从事节能服务的公司约有60家,但到2009年底坚持合同能源管理的只有不到20家,而且基本属于“咬牙坚持”。EMCo发展缓慢,原因是多方面的。

(1)内部因素。融资困难是EMCo遇到的最大难题,尤其是我国EMCo尚处于发展初期,在银行的资信不够高,资金来源因此受阻。同时,发展初期的EMCo也不具备市场需求的综合技术和管理能力。

(2)外部因素。①既有建筑节能改造是一个利润相对较低的行业,不利于EMCo快速成长。在贷款市场竞争不够充分、银行放款渠道选择性很大的情况下,EMCo很难获得银行贷款[6]。②我国企业和居民更倾向于选择直接购买节能设备的方式实现建筑节能,在一定程度上导致EMCo客户量减少。③我国能源市场存在的客户不守信用行为,严重影响了EMCo的正常利润。

1.2 节能改造过于依赖金融体系

国外既有建筑节能改造得以顺利开展,其重要原因是EMCo能够通过银行筹集资金。然而,我国至今尚未建立完善的贷款抵押和担保机制,商业银行不愿给EMCo或其客户提供贷款担保,这严重制约了EMCo和EMC在我国的发展。金融体系不够完善,也表现在我国中介机构不够发达,无法依靠市场力量引导社会储蓄投资于既有建筑节能改造方面。此外,在国际新兴的碳金融交易市场上,我国的中介机构明显落后,无法为EMCo谋取碳金融交易利润。

1.3 现有融资模式存在不足

近年来,基于我国既有建筑节能改造南北差异大、区域性强等特点,国家鼓励部分城市摸索试点既有建筑节能改造,在工程实例中出现了几种各自的融资模式,但节能改造对资金的需求庞大而持久,这些融资模式都有各自的缺陷而无法推广或迅速执行。比如政府投资模式因政府财政有限,无法推广;“政府资金+企业自筹+业主”模式在实际运行中存在业主出资难的问题;“政府资金+产权单位+业主+外国援助”模式中国外援助不是长久之计;“合同能源管理”模式中目前EMCo难以贷款,融资困难。目前国内已有的实践中,以政府类资金为主,通过补贴、贴息和奖励等形式实现,并且大多是针对单一示范工程[7]。

如上所述,现有的EMC等模式并不能满足我国既有建筑节能改造的需要,节能改造也不可能一蹴而就。因此,必须针对当前我国国情,制定更加切实可行的融资模式。

2 基于行业寿命周期的融资模式分析

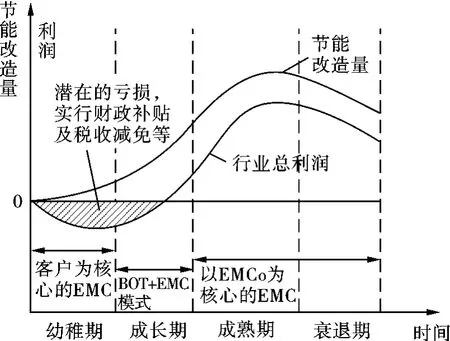

与产品一样,行业也有其寿命周期,即行业提供的产品或服务从刚投放市场开始,直到退出市场为止的全过程,包括幼稚期(也称开创期)、成长期(也称扩张期)、成熟期和衰退期等阶段。行业的寿命周期是社会对该行业的产品或服务的需求情况决定的。在我国既有建筑节能改造是一个新兴行业,其发展同样要经历幼稚期、成长期、成熟期和衰退期等不同阶段,根据不同阶段的不同特点,其融资模式也各不相同。

2.1 以客户为核心的融资模式

HEIKE等在对丹麦、法国等9个欧洲国家的18所中学和6所大学的节能改造案例进行研究后,认为大型公共建筑具有极大的节能潜力[8]。潘毅群等通过对上海9幢商用楼进行了全年能耗的调查显示,9幢商用楼的全年一次耗能量为1.8 GJ/(m2·a),超过了日本相应商业建筑的节能标准(1.25 GJ/(m2·a))近 43.3%[9]。显然,当前我国既有建筑节能改造的重点对象之一是大型企业建筑和大型公共建筑,这类建筑的共性是能源耗用量大且能源利用率低,因而其节能潜力大。对这类建筑率先开展节能改造能够起到示范效应和宣传作用。同时,此类建筑的产权主体是大型企业和政府,其自有资金较为充裕,融资能力较强。因此,在对其进行既有建筑节能改造时,可充分发挥客户良好的信贷能力和融资能力。

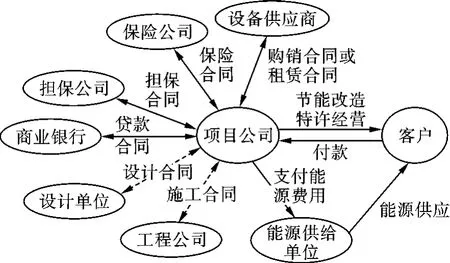

以客户为核心的融资机制运转体系中,客户承担了大部分的财务风险,因而客户在项目实施前需要与EMCo签订节能量保证合同。该合同实质是EMCo向客户保证一定的节能量,或是保证将用户的能源费用降低并维持在某一水平内。这种合同对客户而言节能效益安全可靠,虽然EMCo承担了节能效益保证风险,但解决了EMCo在发展初期融资难的问题,同时,在达到约定的节能保证量后,项目所产生的所有附加节能效益归EMCo享有。以客户为核心的融资模式如图1所示。

图1 以客户为核心的融资模式简化模型

2.2 “BOT+EMC”融资模式

既有建筑节能改造经过幼稚期的发展,进入成长期。随着既有建筑节能改造的不断深入,节能改造量会不断加大,节能改造对资金的需求也会快速增加,以客户为核心的融资模式已经无法满足市场发展的需要。同时,经过幼稚期的发展,EMCo规模逐渐庞大,融资能力逐渐提高,基本可以与其他投资者合作成立项目公司开展业务,但还不足以独立支撑市场对既有建筑节能改造的融资要求,也无足够的实力独立承担风险。因此,既有建筑节能改造行业成长期需要一种新的融资模式。

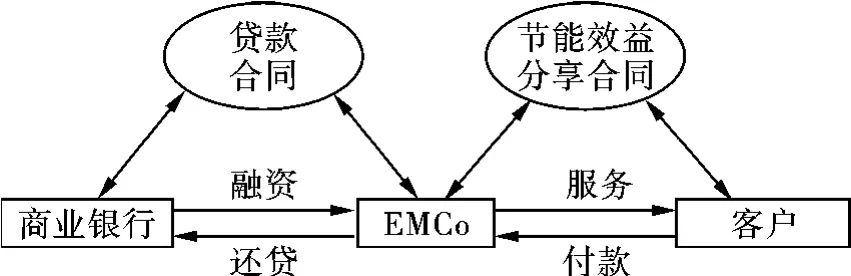

根据BOT(build-operate-transfer)模式的特点,为了引导社会闲置资金投入既有建筑节能改造领域,可由EMCo与其他投资者(包括客户)联合组建项目公司,作为项目的投资者和经营者。由既有建筑节能改造客户(如政府、大型企业等)提供一种特许权协议,由项目公司安排融资、承担风险,并对既有建筑进行节能改造,在项目特许经营期(即节能改造合同期)内,由项目公司负责节能改造后节能设备的运营、维护并支付客户的能源费用等,而客户每年向项目公司支付节能改造前能源费用的某一固定百分比,项目公司以此回收投资成本并获得合理利润。该融资模式运转体系如图2所示。

图2 “BOT+EMC”融资模式运转体系

以“BOT+EMC”模式进行既有建筑节能改造的融资模式,是一种融资机制运转体系的创新。“BOT+EMC”模式融资运转体系的优点如表1所示。

2.3 以EMCo为核心的融资模式

以EMCo为核心的合同能源管理融资模式,主要是指既有建筑节能改造过程中依靠EMCo融资,而业主不需要筹集资金,这是既有建筑节能改造融资发展的方向,也是较为理想的市场化融资模式。在以EMCo为核心的融资机制运转体系中,EMCo为客户提供节能改造全过程服务。由于EMCo承担了一定的债务压力,EMCo希望能够尽早回收资金并获得合理利润,因而在与客户签订节能服务合同时,可在合同初期适当加大EMCo分享节能效益的比例。如一份5年的项目合同,第1年EMCo与客户分享节能效益的90%和10%,第2年分享节能效益的80%和20%,最后3年分享节能效益的70%和30%;或者合同的前两年EMCo享有全部节能效益,合同后3年各分享50%的节能效益等。合同期满后,节能设备所有权和节能效益均归客户享有。

以EMCo为核心的融资模式,最核心的3方是EMCo、贷款银行和客户,如图3所示。其中,EMCo承担了大部分的财务风险,因而EMCo在选择改造项目时显得比较谨慎,更倾向于技术和财务均可行的既有建筑节能改造项目。

显然,经过成长期的发展,EMCo逐渐发展壮大,并且足以独立支撑市场对既有建筑节能改造的融资要求、技术要求,同时具有较大的风险承受能力。因而,以EMCo为核心的既有建筑节能改造融资模式是该阶段(远期市场化成熟阶段)的最优选择,它能够确保我国既有建筑节能改造持续稳定的发展。

图3 以EMCo为核心的融资模式简化模型

2.4 基于行业寿命周期的融资模式选择

基于既有建筑节能改造行业的寿命周期考虑,在不同阶段主要选择不同的融资模式,其中衰退期与成熟期大致相同,如图4所示。

成熟期在整个全寿命周期中占的时间最长,也是最稳定的阶段。之后,由于新建建筑可严格按节能标准建造,并逐步实现在其有效使用期限内保持较高的能源利用率而无需节能改造,此时既有建筑节能改造行业将逐渐衰退。衰退期是成熟期后期的自然过渡,宜继续以EMCo为核心进行既有建筑节能改造。

图4 基于行业寿命周期的主要融资模式选择图

然而既有建筑节能改造在整个行业发展的不同阶段,不同的融资模式之间的选择并没有明显的划分。加之我国地域辽阔,各地区、各城市既有建筑节能改造步伐不一,在实践过程中3种不同的融资模式必然存在一定程度的交叉与渗透。

3 结论

既有建筑节能改造是一项长期而艰巨的任务,解决融资问题是其中的关键。当前我国融资模式混杂多样,但仅适用于个体项目的改造,不利于行业的持续发展;同时,既有建筑节能改造应有轻重缓急,必须从战略角度进行规划并制定相应的融资模式。笔者通过对我国既有建筑节能改造的最新情况进行分析,从其行业发展的寿命周期战略角度出发,按幼稚期、成长期、成熟期和衰退期分别提出主要融资模式,有助于解决困扰我国既有建筑节能改造的融资问题,推动我国既有建筑节能改造持久、有序地发展。

[1]SAM C M H.Opportunities and challenges of energy performance contracting to improve existing building in Hong Kong[R].Hong Kong:Achieving Sustainable Performance in Built Environment,2002.

[2]武涌,孙金颖,吕石磊.欧盟及法国建筑节能政策与融资机制借鉴与启示[J].建筑科学,2010,26(2):1-12.

[3]詹朝曦,王全凤,贺勇,等.我国既有建筑节能改造资金投入模式现状研究[J].建筑经济,2010(7):103-106.

[4]孙金颖,丁高,刘鹏,等.建筑节能金融服务体系建设模式分析[J].建筑经济,2010(2):8-11.

[5]金占勇,郝有志,马重芳,等.北方地区既有居住建筑节能改造投融资模式设计[J].建筑经济,2008(5):56-59.

[6]武涌,梁境.中国能源发展战略与建筑节能[J].重庆建筑,2006(3):6-19.

[7]李菁,马彦琳,梁晓群.城市既有建筑节能改造融资机制设计[J].城市问题,2010(5):46-49.

[8]HEIKE E K,MORCK O.Energy-efficient renovation of educational buildings [J].PEB Exchange,2005(6):12-14.

[9]潘毅群,殷荣欣,楼振飞.上海10幢大型公共建筑节能状况调研[J].暖通空调 HV&AC,2010,40(6):152-156.

[10]张极井.项目融资[M].北京:中信出版社,2003:139-140.