中国企业OFDI进入模式的选择研究——基于交易成本理论的实证检验

2011-06-01岳中志袁泽波

岳中志,付 竹,袁泽波

(1.四川外语学院国别经济与国际商务研究中心,重庆 400031;2.西南财经大学证券与期货学院,四川 成都 611130)

一、引 言

2008年以来,美国次贷危机、欧洲主权债务危机以及美国债务危机相继爆发,世界经济陷入了持续低迷的困境,而中国的经济活力在此期间却相对充沛,正面临着从 “引进来”向 “走出去”转型的战略机遇。然而,由于东道国长期文化壁垒的存在以及 “后危机时代”投资保护主义的抬头,国际投资经验相对欠缺的中国企业跨国投资失败事件屡见不鲜。越来越多的学者将研究的视角转向了中国企业对外直接投资 (Outward Foreign Direct Investment,OFDI)的经营绩效研究。现有关于OFDI经营绩效的文献大多与企业海外市场进入之后的经营管理相关,认为企业的资产规模、专有知识、技术水平等内部因素以及东道国国家风险、文化距离、市场规模等外部因素都会对跨国企业经营绩效产生影响[1],但这些研究忽视了企业进入海外市场之时的战略选择对经营绩效的影响。实际上,不同的进入模式选择决定了企业资源投入与控制权的大小,进而决定了其承担的风险以及可能获取的收益,因此企业可以通过对进入模式的选择来控制投入比例与风险收益,调节企业不可控的内外部因素对经营绩效的影响。本文主要从交易成本理论的角度,考察在众多因素影响下中国企业OFDI进入模式的选择行为,旨在为我国企业实施 “走出去”战略提供决策参考。

二、文献回顾和理论假设

交易成本理论主要回答了在什么样的条件下选择某种进入模式可以在企业长期运营中实现投资回报率最大化的问题。该理论认为,控制程度是选择中的一个非常关键的参考变量。鉴于合资与全资的划分方式将控制权的大小用股权大小清楚地体现出来,本文将合资和全资模式的选择问题作为中国企业OFDI进入模式选择的主要研究对象。

(一)母国与东道国之间的文化距离对OFDI进入模式选择的影响①“文化距离”是指跨国直接投资中,投资方代表的母国与被投资方代表的东道国之间在文化核心要素(本文主要指价值观)上的差异程度。

交易成本理论认为,当社会-文化距离大时,低等控制程度比中等控制程度更有效,高等控制程度比中等控制程度更有效;只有当跨国经营的企业有充分的竞争优势时,高控制程度的市场进入方式更有效[2]。相对于发达国家跨国企业而言,中国跨国企业的国际化还处于起步阶段,时间较短、经验不足,在不具备充分的竞争优势的条件下,选择低等控制模式,与东道国企业进行合作分摊风险可能更有效。

H1:中国与东道国之间的文化距离越大,中国企业OFDI进入模式更加偏好选择合资。

(二)东道国市场规模对OFDI进入模式选择的影响

根据交易成本理论,东道国的市场规模越大,在该地区投资获利的机会就越多,企业可以考虑采用积极的投资模式,加大资源投入以获取更大的控制权,进而灵活地进行企业经营管理决策,对市场突显出来的投资机会快速做出反应,以获取更高的投资收益[3]。

H2:东道国市场经济规模越大,中国企业OFDI进入模式更加倾向于选择全资。

(三)东道国国家风险对OFDI进入模式选择的影响

根据交易成本理论,如果东道国国家风险越大,进入企业会倾向于选择较低的股权结构,这样可以在一定程度上规避各种风险 (如国有化、收购合并的政策审查等政策风险),将损失的可能性降低。

H3:东道国国家风险越大,中国企业OFDI进入模式更加倾向于选择合资。

(四)企业的专有知识、产品特性和技术特性等所有权优势对OFDI进入模式选择的影响

Anderson和Gatignon(1986)提出企业的专用资产越高、产品和加工方法的非标准化、产品的客户化程度高、品牌价值越高,选择控制程度高的进入模式将带来更高的长期效益[4]。

H4:中国企业的专有知识、产品特性越多和技术特性越高,OFDI进入模式更加倾向于选择全资。

(五)企业国际化经验对OFDI进入模式选择的影响

根据交易成本理论,跨国企业海外经营经验的不断积累,可以降低其海外市场经营的风险与不确定性,增强跨国经理人员的信心,并促使其进入模式实现从低控制方式向高控制方式的转变[5]。

H5:中国企业的国际经营经验越多,OFDI进入模式更加倾向于选择全资。

(六)企业规模对OFDI进入模式选择的影响

交易成本理论指出,母公司的规模会影响其海外子公司的股权控制程度的选择。Larimo(1993)认为,规模较小的企业由于没有足够的资源在海外市场上新建或全资收购当地企业,他们一般会选择采用合资模式,让本土企业来一起分担其资源不足的限制[6]。

H6:中国跨国企业规模越大,OFDI进入模式选将更加倾向于选择全资。

(七)企业的多元化程度对OFDI进入模式选择的影响

Hennart(1991)指出,如果跨国企业实行多元化经营战略,在海外市场上选择的产业与其国内的主营业务不相关时,由于缺乏本土市场知识,投资风险较大,通过低股权结构与目标市场的当地企业进行合资,则可以有效地利用当地合作伙伴的资源、降低成本并增强自身经验和能力[7]。

H7:中国跨国企业多元化程度越大,OFDI进入模式将更加倾向于选择合资。

三、研究设计与方法

(一)样本选择及数据来源

本文旨在考察交易成本理论框架下,在企业面临既定的内外部因素影响之时,中国企业最优海外进入模式的选择问题。但自2008年至今,世界经济形势的多变使我们对数据的选择面临困境,国家风险以及企业资产规模等年度变量在不稳定的宏观环境中并不能准确地刻画企业海外进入时点所面临的内外部环境。因此,本文以国际经济形势相对稳定的2007年的数据为基础,选择该年在中国A股上市的并进行OFDI的26家跨国企业集团的174家海外子公司作为研究对象。数据主要来源于BvD全球金融分析与各国宏观经济指标库中的OSIRIS《全球上市公司分析库》以及沪深两市公布的上市公司年报。

考虑到比较的一致性,样本公司选取标准为:(1)根据Hofested的调查,对文化维度指数缺失的样本国家数据进行了剔除;(2)不包括在 “避税天堂”(如开曼群岛、百慕大、英属维尔京群岛等)进行海外经营的跨国企业数据;(3)考虑到财务绩效指标意义的统一性和金融业企业进入模式数据的极端性 (根据统计显示,OFDI进入模式全为全资模式),对金融业数据进行了删除;(4)不计算商业环境指数缺失的数据。本文实际有效的样本是90家中国跨国企业的海外子公司。

(二)计量模型、变量及其测定

本文旨在分析不同约束条件下中国企业OFDI最优进入模式的选择行为。根据第二部分对交易成本理论的分析,本文建立了如下的方程模型:

其中,MODE表示进入模式,该变量为哑变量,取值为0时代表合资 (海外子公司控股比例大于5%且小于95%)进入模式,取值为1时代表全资 (海外子公司控股比例大于等或于95%)进入模式;DIS为总体的文化距离①总体文化距离的计算公式参考Kogut和Singh(1988),数据来源于霍夫斯坦德的 《跨文化之重:价值、行为、体制和组织间的跨国比较》,上海外语教育出版社2008版,第500页。;CRISK为东道国国家风险,本文使用世界银行及其下属的民营经济发展机构国际金融公司 (IFC)每年公布的 《全球商业环境报告》中公布的国家商业环境指数来衡量;ASSETS表示海外进入,本文使用中国企业母公司资产规模来测度;GDP为东道国国民生产总值,这里用来作为东道国市场规模的度量指标;EXPER表示企业OFDI经验,本文使用海外子公司数量来测度;DIVER表示企业多元化程度,本文采用母公司经营的行业数来衡量,行业划分采用证监会行业划分标准;UNASS为中国母公司专有知识、产品特性以及技术特性,因此本文采用无形资产作为替代变量来近似衡量;ε为随机扰动项,主要控制除以上约束条件之外的其他因素对进入模式选择的影响。

(三)研究方法

本文采用二项式logit模型来检验不同约束条件下中国企业OFDI进入模式选择的问题。在二项式logit模型下,投资者i选择模式j的可能性是:

其中,xij是解释变量和控制变量矩阵,Bij是解释变量和控制变量的系数矩阵。二项式logit模型中的系数采用极大似然法进行估计。

四、实证分析与研究结果

(一)相关性分析结果

在正式进行回归分析之前,本文首先对变量之间的相关关系进行了研究。

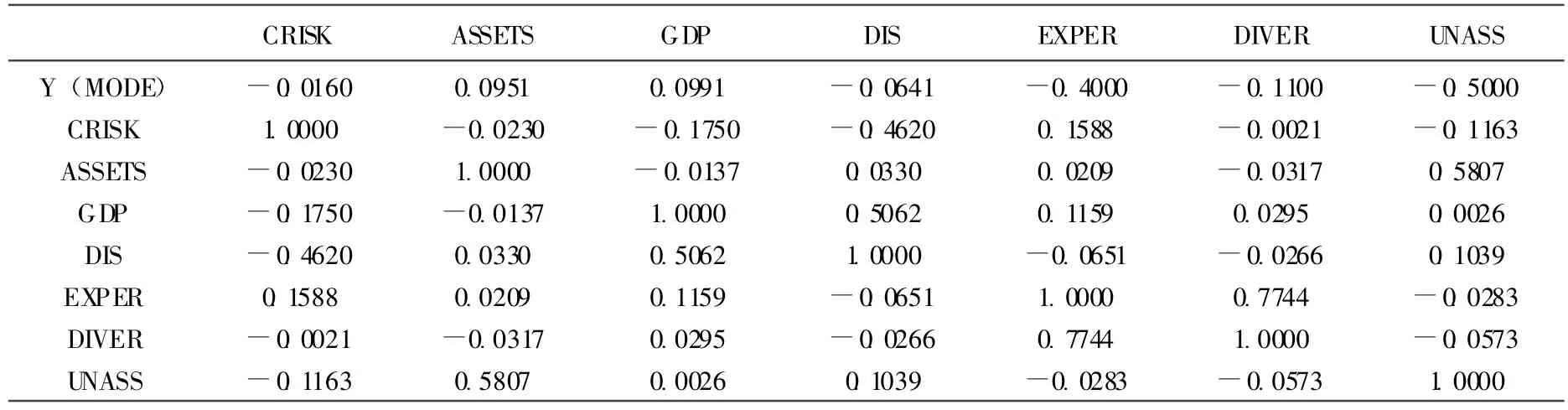

表1 相关性分析结果

由表1可知,企业多元化程度 (DIVER)与企业国际经营经验 (EXPER)的相关系数为0.774421,呈现高度相关,这可能是因为企业经验越丰富,产品经营的多元化程度越高。为了避免多重共线性问题,考虑到中国企业OFDI历史不长,从时间上累计的国际经营经验对中国企业OFDI进入模式选择的解释力可能不是很强,下文的回归中去除了国际经营经验变量。

(二)回归结果及验证

利用经过数据处理过后的90家中国海外子公司样本,进行二元Logit回归后得到的结果见表2所示。

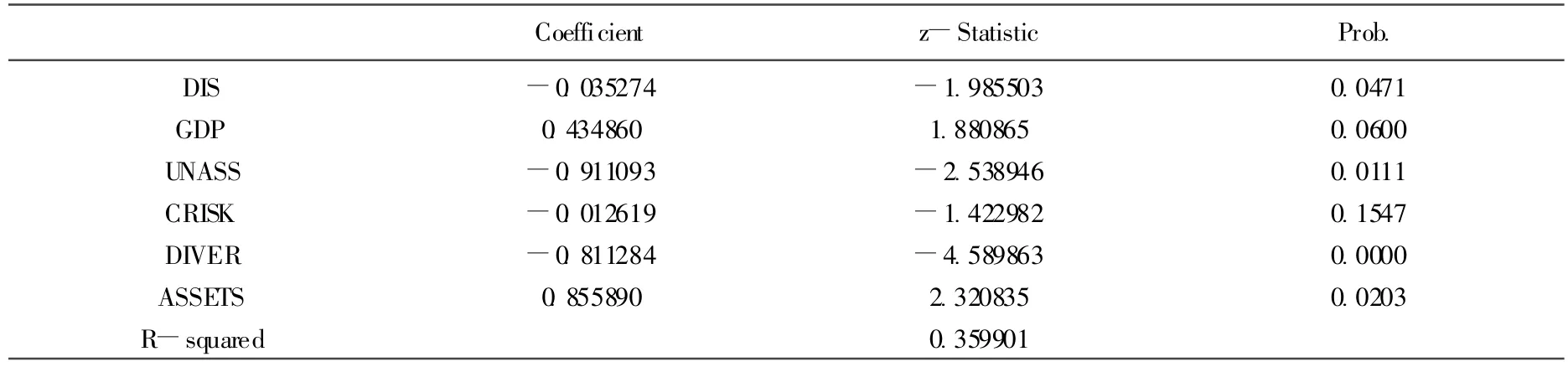

表2 回归结果分析

根据表2可知,R-squared为0.359901,方程拟合程度较好。在5%的显著性水平上,DIS、DIVER、UNASS、ASSETS均显著。在10%的显著性水平上,GDP显著,CRISK不显著,这说明东道国国家风险对中国跨国企业OFDI进入模式的选择影响不大。根据以上各个变量的系数可知,DIS、CRISK、DIVER与MODE均呈负相关系,这说明母国与东道国文化距离越大、东道国国家风险越大、中国企业多元化经营程度越高时,中国企业OFDI进入模式更加倾向于选择合资,分别符合H1、H3、H7;东道国的GDP、ASSETS与MODE呈正向关系,这说明东道国市场规模越大、中国企业规模越大时,中国企业OFDI进入模式更加倾向于选择全资,分别符合H2、H6;UNASS与MODE呈负向关系,这说明中国企业专有知识越多、无形资产越大时,中国跨国企业OFDI进入模式更加倾向于选择合资,不符合H4。

(三)研究结果分析

1.中国企业OFDI合资进入模式选择倾向的解释

根据实证结果可知,影响中国企业海外进入模式倾向于选择合资的因素主要有总体文化距离、东道国国家风险以及多元化经营程度。这表明中国跨国企业多元化经营程度越高,或者在进入文化距离较大、东道国国家风险较大的国家时,企业将面临更大的不确定性以及更高的知识壁垒,这种不确定性和知识壁垒会给企业带来更大的风险与更高的组织管理成本。在此情况下,中国企业倾向于选择合资进入模式,通过降低企业海外资源的投入以及加强与东道国企业的合作,以减少由这种不确定性和知识壁垒带来的风险与额外成本。值得强调的是,东道国国家风险 (CRISK)对中国企业OFDI进入模式选择合资的影响并不是非常显著,其原因可能是由于样本的地区分布特征所导致的。由于非洲大多国家的LTO指数缺失,本文经过数据筛选后采用的样本大多来源于欧洲、美洲以及亚洲,这些样本国家的国家风险较小、政治和经济都较为平稳,由此可能导致回归结果中CRISK变量的不够显著。

2.中国企业OFDI全资进入模式选择倾向的解释

实证结果指出,影响中国企业海外进入模式倾向于选择全资的因素主要包括东道国市场规模和企业规模。这表明东道国市场规模越大,其投资获利机会越多,为了获取更多的利益,更有效地抓住这样的获利机会,中国跨国企业更倾向于选择较高的股权控制;同时,相对于规模较小的企业而言,规模较大的企业更有能力获得股权控制,以便在后续经营投资中获取更多的利润。

3.中国企业OFDI进入模式选择不符合H4的解释

与假设H4不相符的是,专有知识越多、技术和产品特性越多、技术密度越大的中国企业在选择OFDI进入模式时却倾向于合资。这可能与文章实证过程中的样本数据分布有关,文章最后筛选出的样本大多是欧洲、美洲以及亚洲一些经济相对发达的地区。Kogut和Singh(1988)在研究中指出,“在美国的直接投资者,研发密度越高,越倾向于选择合资模式”,与之类似的是,相对于欧美以及亚洲一些发达国家或地区的企业来说,中国企业还有很大的学习空间,尤其表现在技术水平以及管理经验方面。因此,中国具有相对优势的跨国企业在进入这些经济发达的国家与地区时,为了提升自己的技术水平以及竞争力,仍然会选择合资模式进一步学习。

五、研究结论与启示

交易成本理论认为,在母国与东道国不同的文化差异、市场环境、政策环境和企业固有的资产规模、技术特征等情况下,企业可以通过对海外进入模式的选择来最大化其长期运营中的投资回报率。基于该理论框架,本文考察了不同约束条件下中国企业OFDI进入模式的选择问题,得出了如下结论:(1)中国跨国企业多元化经营程度越大,或者在进入文化距离较大、东道国国家风险较大的国家时,企业倾向于选择合资进入模式。这样,他们就可以通过加强与东道国企业的合作,减少由这些因素引起的风险与成本。(2)东道国市场规模越大、进行OFID的跨国企业规模越大,企业倾向于选择全资进入模式,这样的进入模式可以使跨国企业更易于且更有效地抓住由大规模市场带来的获利机会,在后续经营投资中获取更多的利润。(3)与交易成本理论不符的是,企业所有权优势越大时,中国企业OFDI却倾向于选择合资模式,这是因为相对于发达国家的企业来说,中国大部分企业目前的技术水平以及管理经验不足,他们在进入发达国家市场时,会选择合资模式来提升自己的技术水平以及竞争力。

迄今为止,国内外文献已对影响跨国公司经营绩效的因素达成了统一的认识,企业的资产规模、专有知识、技术水平等企业内部因素以及东道国国家风险、文化距离、市场规模等企业外部因素都会对跨国企业经营管理进而对其经营绩效产生影响。本文在总结上述研究结果的基础之上进一步提出,在既定因素的约束之下,企业可以通过对进入模式的选择来控制投入比例与风险收益,进而调节这些企业不可控的内外部因素对经营绩效的影响。中国企业在 “走出去”的过程中,除了需要强化特定环境下的经营管理能力外,还需要考虑进入海外市场之时选择合适的进入模式来最大化公司可能获取的收益。

[1]Brouthers K.D.Institutional,Cultural and Transaction Cost Influences on Entry Mode Choice and Performance[J].Journal of International Business Studies,2002,33(2),pp.203-221.

[2]Anand J.and A.Delios.Specificity and the Transferability of Downstream Assets to Foreign Subsidiaries[J].Journal of International Business Studies,1997,28(3),pp.579-603.

[3]Agarwal S.Socio-Cultural Distance and the Choice of JointVentures:A Contingency Perspective[J].Journal of International Marketing,1994,2(2),pp.63-80.

[4]Anderson E.and H.Gatignon.Modes of Foreign Entry:A Transaction Cost Analysis and Propositions[J].Journal of International Business Studies,1986,17,pp.1-26.

[5]Stopford J.and L.Wells.Managing the Multinational Enterprise:Organization of the Firm and Ownership of the Subsidiaries[M].New York:Basic Books,1972.

[6]Larimo J.Foreign Direct Investment and Performance:An Analysis of Finnish Direct Manufacturing Investment in OECD countries[M].Acta Wasaensia,no.32.Faasa,Finland:University of Vaasa,1993.

[7]Hennart.The Transaction Costs Theory of Joint Ventures:An Empirical Study of Japanese Subsidiaries in the United States[J].Management Science,1991,37,pp.483-497.