后危机时代我国企业海外并购:现状问题与对策研究

2011-03-22陈知丹赵璐杨天英

陈知丹 赵璐 杨天英

后危机时代我国企业海外并购的现状及特点

一、现状。

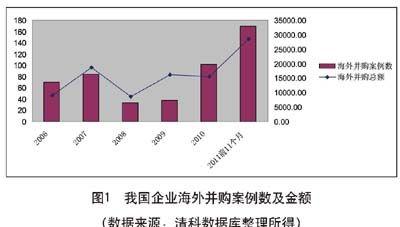

第一,海外并购数量增加,金额增大。据彭博资讯数据,中国企业2011年的海外并购交易规模占总体交易规模的比重达58.06%,交易数量为1194笔,金额合计917.4亿美元,而2010年海外并购仅占总体并购规模的53.63%。据清科数据中心统计,仅2011年前11个月,中国企业海外并购169起,占并购总数的10.2%,披露金额的78起案例涉及金额高达234.28亿美元,占交易总额的41.5%,平均并购金额为3.00亿美元(图1)。

第二,并购主体以国企为主,民企为辅。目前,我国进行海外并购的企业仍然是以大型、超大型的国有企业为主,如中石化、中石油、中国网通、首钢集团、中信集团等。中国加入WTO后,民营企业也开始活跃在海外并购的舞台上,但比重仍然较小。进入后危机时代,中国民企在海外并购的舞台上充当着举足轻重的角色,盘点2011年前十名海外并购民企分别为海航以3.29亿欧元并购西班牙NH、富丽达巨资2.53亿并购加拿大纽西尔、美的以2.233亿美元并购开利拉美空调业务、四川汉龙以2亿澳元并购非洲SDL、均胜并购德国普瑞、复星国际收购Folli Follie9.5%股权、金亚科技并购英国哈佛国际、蒙努并购美国杰妮芙、一舟并购德国威运高。

第三,并购动机不再局限于获取资源。就我国企业海外并购的动机来说,主要有以下三类: 资源获取导向、市场获取导向和技术获取导向。首先,中国并购企业的主体决定了我国企业并购动机是获取资源。国有企业多为战略性企业,其海外并购的动机是为了获取战略性资源,如石油、天然气、铁矿石等;另一方面,受金融危机与能源危机的影响,及中国企业在全球能源市场议价能力弱,中国政府将能源安全提到了新的高度,并通过各种措施促进资源导向并购,以满足国家战略及经济持续发展需要。因此,从 2007 年起,资源导向海外并购数目开始迅速上升。然而到了后危机时代,市场和技术为导向的并购正在重新成为海外并购的重点,特别是民营企业的踊跃参与,更加丰富了海外并购的动机,如通过对外投资在国外市场寻求补偿性资产;通过并购获得国际品牌和营销渠道;通过对外投资绕过地域贸易壁垒;通过并购获得外部特定技术或开发经营团队等。

第四,并购行业日益广泛。金融危机前及金融危机中,我国企业海外并购行业分布较集中,后危机时代虽然仍以资源领域为主,但高科技、制造业、服务行业的并购案例数量在持续增长。随着中国参与海外并购的企业数量和多样性的增加,资源类交易占境外并购交易的比重会逐渐下降。尤其是在中国国内经济转型、谋求以消费推动经济发展的背景下,许多中国公司开始对海外成熟市场的机器设备、汽车制造、银行、电器等行業进行投资,并投资高科技行业,以寻求引入先进技术和知识产权。数据显示,我国高科技行业的并购数量从2009年的11宗涨至2010年的24宗。

第五,并购目标标的所在地多元化。后危机时代, 我国企业海外并购的行业日益广泛,并购目的地也多元化。以资源为导向的行业主要集中在资源丰富的国家和地区,石油行业的海外并购主要发生在东南亚、俄罗斯、加拿大等地,如中海油收购加拿大油砂开发商OPIT;矿产行业的海外并购主要发生在拉美、澳大利亚等地,如兖州煤业收购澳洲煤矿。制造业主要集中在贸易壁垒较高的区域,如海尔收购意大利Mynigity公司下属一家电冰箱厂,TCL收购德国施耐德公司、联想收购梅油昂等。服务业主要集中在市场经济发达的国家以及新兴市场经济实体,如中国网通收购亚洲环球电信公司,京东方科技集团收购韩国现代显示技术公司的TFY LCD业务等。

二、后危机时代我国企业海外并购存在的问题。

第一,目标企业的选择只重数量不看质量。金融危机给我国企业走出去创造了低成本的条件,但中国企业一味强调低成本收购是不合适的。虽然收购企业在收购过程中理应争取最佳价格,但除应考虑扩张的现时成本和直接成本外,还应考虑扩张中和扩张后的后期成本和间接成本。因对目标企业了解的不充分,越是低价收购的则越可能是亏损的或将会出现亏损的“劣质”公司。如果兼并达不到“取长补短”的目的,过剩生产要素不能被生产均匀吸收,反而会成为企业的负担。

第二,支付方式以现金支付为主,使企业财务负担加大。根据清科数据库统计显示,过去十年间中国企业海外并购的案例,绝大多数都采用了“现金支付”的支付方式,股权交换等并购方式较少,即由中国企业支付给被并购方股东一定数额的现金,借此取得目标公司所有权的支付方式。一般来讲,现金支付简单便捷但财务压力大。海外并购涉及金额是巨大的,筹集这些巨额的并购资金对企业来说绝非易事,而完全筹集到现金更是会给企业带来较大的财务压力。企业除了自有资金以外,还得申请银行贷款进行支付。大量的银行贷款不但将使企业背上沉重的债务包袱,而且中国并购企业及申请贷款银行的国有背景也容易陷入海外“不正当竞争”的指控当中去,加大并购难度。

第三,国际保护主义抬头,中国海外并购受阻。后危机时代,各国积极采取经济复苏政策,以恢复本国经济,然而,中国经济的强劲发展,在全球的影响力越来越大,遭到西方发达国家的防御,国际保护主义抬头。面中国企业的海外并购又过于集中于资源领域,引起了很多国家的忧虑,全球的反对声此起彼伏,既有来自相关交易国的政府部门,也来自民间的社会舆论。

第四,并购后的整合难度大。并购后的整合问题一直是困扰我国企业海外并购的难题,就目前国内企业并购国外企业的情况来看,多数情况下国内企业都选择了并购国际知名公司或者某些地区的知名公司。如联想并购IBM,TCL并购汤姆逊和阿尔卡特等。并购后首先带给双方的是国家文化和民众观念上的差异,同时还有诸如语言、法律等方面的问题及整合难题。如上海汽车收购双龙,当时被认为是很成功的收购,但是经过几年的磨合,很多问题仍然难以解决;TCL曾收购法国汤姆逊的电视机,几年磨合下来,企业经营仍非常困难。目前,万华集团收购宝思德,面临的最大问题也是并购后两者的有机整合。

三、后危机时代我国企业海外并购的对策与建议。

第一,谨慎选择目标企业,不盲目抄底。后危机时代海外并购正逐渐成为中国企业发展壮大不可或缺的重要手段。然而,没有人会愿意把优质资产轻易拱手让人。因此,在海外并购中,我国企业不能盲目跟风,不能为图一时便宜而进行与公司战略契合度较低的海外收购。在进行海外并购之前应做充分准备, 认真分析评估自身海外并购的条件和能力,谨慎选择合适的并购目标企业,还要充分调查目标企业的实际情况,包括企业的生产、销售、财务等一般运营因素,以及当地政府经济环境、当地并购的法律规定、企业文化、劳工政策等信息。最近,瑞典萨博汽车申请破产,就是一个活生生的例子。

第二,政府应营造良好的软环境,完善相关服务。海外并购涉及到法律、审计、金融、咨询等行业,对于我国企业的海外并购,政府应该为其营造良好的软环境,包括树建立专门的并购服务机构、出台相关优惠政策以及改善并购投资审批制度等。政府应当主动或导向性地为企业提供包括风险预警、资产甄别等信息的咨询。并购是一个很复杂的过程,而企业很少利用专业中介机构的力量,因此我国政府有必要建立一套完善的服务机制,在企业海外并购过程中协助其获得包括法律咨询、会计处理、税收筹划和劳工安置等方面的问题。政府在投资审批时应当注重审批效率,帮助企业抓住稍纵即逝的并购机会,有意识引导企业将并购集中于海外企业的核心技术部门并进入关键产业。

第三,提高整合能力,形成规模效益。企业海外并购后的整合能力关系着并购最终的成败,并购企业应该注重将各自不同的管理优势、组织结构、文化背景充分有效结合,发挥财务杠杆和经营杠杆的正面作用,如吉利收购沃尔沃后,现沃尔沃的最大问题是规模问题,沃尔沃的研发投入和奔驰、宝马接近,但是市场销量却远远落后,因此可以将国内的销量优势和国外的技术优势相整合,形成规模效益。

第四,认真学习吸取经验教训。一方面要借鉴本国企业过去的成功与失败经验,另一方面,要吸引别国的经验,特别是同为发展中国家的印度的海外并购经验。我国海外并购失败的原因可以归结为并购后企业文化和人员不能很好的整合、决策不当、并购遭受政治阻碍等,因此企业应加强这几方面的思考,吸取教训。同时借鉴印度的经验,应从增强海外并购意识、明确海外并购目标、认真做好调研工作、认真做好调研工作、鼓励民企海外并购等方面学习。

(作者单位:海南大学经济与管理学院)