中国货币政策对当前宏观经济影响的测度

——基于FAVAR模型的分析

2011-03-11梁向东刘兵权

梁向东, 刘兵权, 文 林

(长沙理工大学 经济与管理学院,湖南 长沙 410007)

一、导言

当前中国经济受世界经济的影响,我国的宏观经济从抑制过热,又面临着怎样防止衰退的问题。测度货币政策的宏观经济效应一直是经济学界的热点议题,其方法有许多,比如,Friedman和Schwartz最早以时间序列经济计量方法估计货币对经济的影响,Sims用格兰杰因果关系来分析货币对实际经济的影响等等。近些年来,对货币政策与实际经济活动的经验研究一般都采用向量自回归(VAR)的分析框架。自Bernanke and Blinder and Sims用VAR模型去度量货币政策变动对宏观经济变量的影响以来,相关的文献出现了许多: Christiano,Eichenbaum和Evans、Evanshe和Kuttner等。[1-10]中国国内学者以VAR方法对货币政策的研究也有许多,如刘斌、黄先开、王召、陈飞等人、李南成等。[11-15]

VAR方法的关键点就是确定货币政策扰动只需要这些扰动中的一个可辩量,而不需要对宏观经济模型中的其余变量的确定。就关键的宏观经济变量对货币政策改变的动态反应的测算而言,该方法在实证上一般可得出合理的结论。因此,在估计结构性模型和度量政策的应用上,他们被广泛的运用。

但是,VAR方法由于其固有的缺陷也受到了一些批评。比如,对如何确定政策扰动的策略上就存在分歧。因为,对政策变动认识不同,会导致对经济变量反应方式和时序推演的方法不一样。标准的VAR分析方法只强调了货币政策中那些不可预测扰动的影响,而对其中的系统性因素和制度选择产生的影响没有考虑。还有一些批评认为,标准的VAR模型很少有超过六到八个变量的。这么少的变量数不可能完全覆盖市场中的信息集。在一般的分析中使用相对少的信息集会导致所谓的“价格之迷”。即在实行紧缩性货币政策后,用VAR研究的文献得出的一般结论是会导致价格水平的轻微上升,而标准经济理论认为价格水平会下降。

为了不放弃VAR在变量数少的情况下在统计上的优势,Ben S. Bernanke和 Jean Boivin基于Stock和Watson的成果,把因子分析和标准VAR分析相结合,提出了FAVAR模型。 Stock和Watson(2002)建立了一个从巨大数据库中提取动态因子的方法,以此来降低所分析变量的数量。他们认为,在模型预测试验中,基于这些因子的预测要比单变量的自回归、多变量自回归等主要指示模型的结果更为准确。Bernanke和Boivin指出如果数目少的几个估计因子能有效地对经济中庞大的信息进行提炼,那么,对VAR分析中存在的自由度问题的解决方法就是用估计因子来扩展标准VAR分析模型。经运算得出结论,FAVAR方法所提供的信息能得到大量宏观经济变量对货币政策扰动响应的估计。Bernanke和Boivin的文章着重于对FAVAR模型的提出及与VAR的一个比较,并没有深入研究,加之中国宏观经济的复杂性,及目前还没有学者利用FAVAR方法对中国问题进行相关研究,本文就利用Bernanke和Boivin的FAVAR方法来对我国当前货币政策与宏观经济之间的关系做一分析,并以此得出相应的结论和政策建议。

二、模型

假设Yt是M×1维的向量,各变量在经济中可观察到,并能在经济中产生公认的影响。我们首先的目的不在预测Yt或揭示变量之间的结构关系上。根据标准方法,我们影响要做的是估计一个VAR模型。然而,在许多应用中,那些没有包括在Yt中的信息影响与这些序列的动态建模相关联。所以,我们假定那些没有被观察到的信息由K×1维向量中的因子来概括,其中K个因子数目较少。可以把这些没被观察到的因子视为模糊性变量,比如经济活动、信贷条件这样一些难以用一、二个序列来表示,而需要用更多变量来反映的概念。假定Ft、Yt的动态关系由(1)式给定:

(1)

φ(L)是一个次数为d的滞后多项式,误差项νt均值为零,协方差矩阵为Q。Ft为包含Yt中所没有的信息的因子项。由于Ft不可观察,等式(1)不能直接估计。然而,如果把因子解释为对许多经济变量产生影响的代表量,就可从大量可察序列中对各因子有所了解。也就是说,把大量背景性时间序列集中由N×1的向量Xt表示。序列的数目N大于时间期数T,并假定因子数(K+M)远小于N,假设Xt与不可察因子Ft和可察因子Yt相关的,并由以下关系给定:

(2)

Λf为N×K的负荷因子矩阵,Λy是N×M的向量矩阵,误差项et为N×1、均值为零的矩阵,且向量间是弱相关或不相关的。而不可察因子Ft和可察因子Yt是相关的,并代表了驱动信息时间序列Xt的动态变动的广泛力量。以Yt为条件,Xt就是对潜在不可察因子Ft的噪声测度。方程(2)意味着Xt只依当前情况而定,各因子的非滞后期值实际上不起到约束作用,Ft能够解释成基础因子的滞后项组合。Stock和Watson把方程(2)视为一个动态因子模型。

三、数据及公共因子的提取

由于我国利率还没有完全市场化,故用21至30天同业拆借加权平均率(Ibor)来替代,同时也选择存款准备金率(Drr),用这两个指标来表示中央银行的货币政策变动,并视其为可观因子。其余共选取经济增长率等61个变量来概括所有与货币政策发生关系的可观及不可观因素,所有数据均为月度数据,数据期限为2000年1月至2010年12月,都来自中国经济信息网统计数据库。本文采用SPSS13软件来完成因子的萃取,方法为主成份分析法。其步骤如下。

(1)首先,对所有数据标准化,以排除不同量纲的影响,然后用标准化后的数据来分析。对各序列进行KMO和巴特利特球度检验,其结果见表1。由表中结果可知,相关系数矩阵与单位矩阵有显著差异,时间序列集适合进行因子分析。

表1 KMO and Bartlett’s Test

(2)计算特征值、方差贡献率和累计方差贡献率

由运算可知,前10个因子特征值的累计方差贡献率达到了86.5%,说明这十个主因子基本包括了61个序列的总信息量。再用正交旋转法使得因子间方差差异达到最大。根据旋转后的主因子的特征值贡献率,对十个主因子进行命名(见表4),并将它们与可观变量相结合,做VAR分析。

表2 萃取的主因子及其命名

四、计量分析

本文对上面提取的十个主因子及结合同业拆借率和存款准备金率来建立VAR模型,以分析货币政策对宏观经济的影响。根据Bernanke和Boivin(2003)的两步法,主要进行脉冲响应分析。

通过对以上十二个变量的分析,得出的滞后期为4期,响应期数为15期的脉冲响应图。分析结果如下。

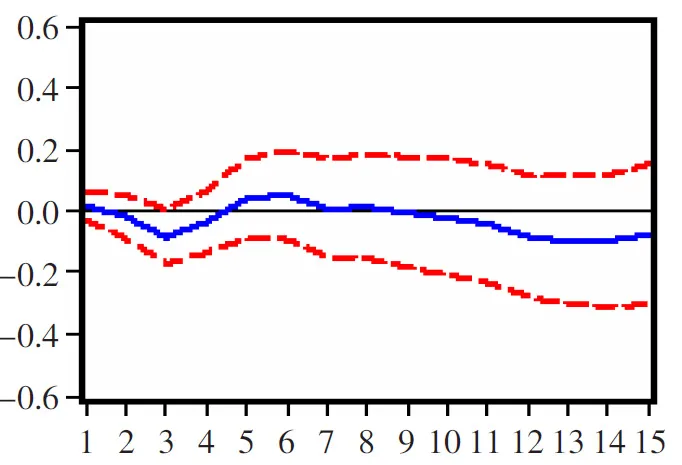

Fac1(证券因子)对来自利率的一个标准差新息扰动,在第一期有轻微反应,然后在以后各期在零附近上下波动,最后,从十二期开始,其受到的反向影响基本稳定在7%左右。Fac1对来自存款准备金的新息的冲击,从第一期开始有正向反应,以后各期所受影响大约为十个百分点。

Fac2(增长因子)对利率的正向冲击,其反应为负向,在第一期变动5个百分点,第五期变动最大,达到8.5个百分点,最后在12期以后影响衰减为零。增长对来自存款准备金的新息扰动反应也是负向的,初期反应不到1个百分点,

图1

图2

以后短期波动,第5期到第12期间的影响在6-8个百分点之间,再逐渐减少。

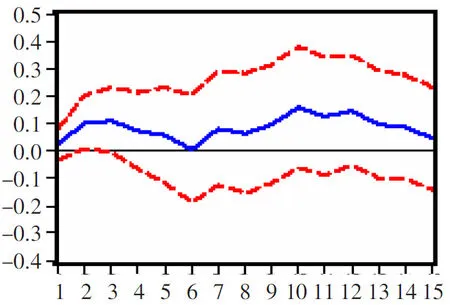

Fac3(价格因子)对来自利率的新息反应是正向的,在第1期增长3个百分点,第3期增长11个百分点,之后减少,到第6期只有0.5个百分点,然后,物价反应又出现一个驼峰,在第12期价格变动达到近15%,之后又衰减。价格因子对存款准备金的正向扰动,初期反应为负向变动约4%,第2期变动为正向7个百分点,影响不断扩大,到第4期达到13个百分点,之后减少,到第10期价格受Drr的影响为负,反应在2到4个百分点之间,是依次递减的。

图3

图4

Fac4(投资因子)对来自利率的正向冲击在第4期之前是负向反应的,从第4期开始,将正向变动,到第6期达到最大,变动达35个百分点,以后逐渐减少,自第12期开始投资市场反应又变为负向,也就是说,一年后利率冲击对投资的影响是抑制性的。而对来自存款准备金的一个扰动,投资市场的反应在第1期只有不到0.4个百分点,影响很小,是负向的,不过到第4期这种负向变动达到近18个百分点,之后,第5期突然反弹正向增长达17个百分点,然后会产生波动,从第12期开始投资因子正向反应在11至14个百分点之间。

Fac5(外贸因子)对来自利率新息的冲击的反应,短期是波动的,除了第6期之外,第7期之前,均为负向变动,第7期变动最大,为14个百分点,然后在零附近震荡衰减至零。而存款准备金率的正向冲击,对外贸的影响在第1期反应为6个百分点,之后会波动,在第4期为最大负向变动,其幅度为近25个百分点,长期来看,存款准备金率的一个标准差新息将导致外贸方面变动10个百分点以上。

Fac6(企业税收因子)受到来自利率的一个正向冲击后,企业税收会减少,短期会波动,但长期来说,企业税收会减少,减少的幅度在4个百分点左右。而存款准备金率的一个扰动对企业税收的影响在初期几乎没有反应,之后会有轻微负向变动,第5期却突然有27个百分点的正向反应,然后依次递减,最后,也就是说,长期而言,企业税收会减少。

Fac7(关税及财政收入因子)对来自利率的一个正向扰动,除了第3期有正向响应外,其余各期均为负向变动,产生的影响是长期的,到第15期达12个百分点。财政及关税对来自存款准备金率的一个正向扰动的反应,其响应除了中期有正向变动外,其余各期都是负向的,长期的影响达到15个百分点。

图5

图6

图7

图8

Fac8(金融机构存款因子)、Fac9(金融机构流通货币因子)及Fac10(储蓄因子)这三个因子对利率及存款准备金率新息扰动的响应轨迹大体相同。当利率对该三个要素产生一个正向扰动时,它们首先是负向变动,然后会在第3期左右有一个正响应,之后递减并上下震荡,直至衰减至零附近。而受到来自存款准备金率的一个标准差新息冲击时,三个序列的变动轨迹极为类似,在短期负向影响,五期以内波动比较大,然后迅速衰减至零,其中,流通货币因子衰减快一些,也就是说,长期而言流通货币受来自存款准备金率的影响不大。

五、结论

把十个因子与提取它们的原始数据相对应,可以对中国政府在这两年出台了一系列的货币政策对有关经济要素影响的宏观效果做出相关的判断。

利率对我国股市的短期影响比较轻微,到十二个月才更为明显。准备金的影响更为显著,这可能即与我国利率的市场化程度不高有关,也与我国股市发展相对不成熟有关。耐用消费品工业品出厂价格与外汇储备也包含在FAC1中,两者受到的影响不大。

投资因子代表了经济增长率、第一、第二产业发展、工业部门就业增速、FDI、个人所得税增速以及货币存量等。对利率的冲击,我国的第一、二产业及FDI增速均会马上做出反应,利率的一个新息变动在五个月的期间内造成5~8个百分点的影响。而存款准备金的冲击在6个月后显示其对相关变量的影响来,造成的变动幅度在6~8个百分点之间。所以,当2008年年初我国还在为2007年的经济过热考虑,并在采取相应对策时,次贷危机造成的金融海啸已经来临,相关财政和货币政策对我国的就业、第一、二产业和经济增长率的影响能持续近5个月。故而,就经济增长率来说,我国的利率政策并不能在短期中马上校正前期的持续效应。并且存款准备金调整在时序上滞后利率冲击,在使用时一定要考虑利率的推出时间。

第二、三产业投资增速、固定资产投资增速及房地产的投资增速均受利率及存款准备金影响较大。这种影响从年度来看是抑制性的,但中间会有波动。尤其是固定资产投资,由于我国政府在其中发挥的影响较大,受利率冲击较少,中间由于利率对私人投资的挤出效应反而会增加。

我国进出口额受利率和存款准备金影响比较明显,最大时分别受到14和25个百分点的增减。所以就当前的进出口形式而言,我国在对比国际上别的国家的利率政策后,应考虑采取有力的利率政策来促进出口。

[参考文献]

[1]Bernanke, Ben and Alan Blinder, “The Federal Funds Rate and the Channels of Monetary Transmission”, American Economic Review 82, September 1992, 901-921.

[2]Bernanke, Ben and Jean Boivin, “Measuring the Effects of Monetary Policy: A Factor-Augmented Vector Autoregressive (FAVAR) Approach.”, NBER.Working paper, 2003.

[3]Bernanke, Ben, Mark Gertler, and Mark Watson, “Systematic Monetary Policy and the Effects of Oil Price Shocks”, Brookings Papers on Economic Activity, 1997:1, 91-142.

[4]Christiano, Laurence, Martin Eichenbaum, and Charles Evans, “Monetary Policy Shocks: What Have We Learned and to What End?”, in J. Taylor and M.Woodford, eds.,Handbook of Macroeconomics, Amsterdam: North-Holland 2000.

[5]Eichenbaum, Martin, “Comment on ‘Interpreting the Macroeconomic Time Series Facts:The Effects of Monetary Policy’”, European Economic Review 36, 1992, 1001-1011.

[6]Friedman, M., and A. Schwartz, “ Money and Business Cycles.”Review of Economics and Statistics, 45, no. 1, 1963(Februanry): 32-64.

[7]Sims,C. A., “Money, Income and Causality.” American Economic Review, 62, 1972(September): 540-542.

[8]Sims, Christopher and Tao Zha, “Does Monetary Policy Generate Recessions?”, Federal Reserve Bank of Atlanta, July 1998.

[9]Stock, James, and Mark Watson, “Macroeconomic Forecasting Using Diffusion Indexes”, Journal of Business Economics and Statistics, 20:2, 2002, 147-162.

[11]刘斌,邓述慧,王雪坤.货币供求的分析方法与实证研究[M].北京:科学出版社,1999,5-8.

[12]黄先开.金融数学模型一多维动态货币供求建模研究[M].北京:世界图书出版公司,2000,5-7.

[13]王召.对中国货币政策利率传导机制的探讨[J].经济科学,2001,(5):75-84.

[14]徐龙炳.货币政策效果的度量一中国货币政策效果的定量分析[M].上海:复旦大学出版社,2001,1-4.

[15]陈飞,赵听东,高铁梅.我国货币政策工具变量效应的实证研究[J].金融研究,2002,(10):25-30.