贸易保护与中国对美国的直接投资研究

2011-03-09贾杉

贾杉

(长安大学 经济与管理学院,西安 710064)

0 引言

1 贸易保护和直接投资的理论模型

考虑一个Bertrand Model,假定有两个产商生产同类产品,厂商间互不合作,厂商有相同的边际成本,且边际成本函数连续,需求是线性的,产商通过并只通过价格来竞争,参加该博弈的双方都以价格作为决策变量。如果所有厂商都遵循这种逻辑,均衡就建立起来了,并且没有一个厂商能通过改变价格来获取好处,这就使得产品价格等于边际成本。

考虑一个三阶段的动态模型,包括东道国,一个东道国国内企业,一个外国公司。在第一阶段,东道国决定采取征收反倾销税,第二阶段,外国公司选择出口或者投资,第三阶段,在东道国市场外国企业和本国企业按照Bertrand价格进行竞争。如果外国公司继续出口,则东道国政府会采用贸易壁垒的形式进行限制,因此,为应对可能的贸易壁垒,外国公司采用投资的方式做回应。

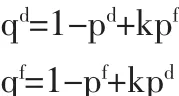

我们分析了在自由贸易和外国直接投资这量种情况下公司的利润。在东道国市场,东道国企业与外国企业的需求函数分别为qd和qf:

其中,pd和pf分别代表国内企业和国外企业的产品价格,参数κ(0≤κ≺1)是国内和国外产品之间的差异程度测量。当κ=0时,产品是完全独立的,不存在竞争。当κ接近1时,产品只是稍微有区别的,价格竞争非常激烈。要测定产品差异强度的影响,我们设κ是变化的。当外国和国内产品接近替代品(相似产品)时,才能合法地采取反倾销措施,我们呈现的模型结果假设接近替代品的存在,即当κ达到充分高的水平。参数c表示东道国的生产边际成本,c*表示外国公司在其国内的生产边际成本。如果s表示单位运输成本,外国公司通过出口道东道国市场的边际成本表示为c*+s。自由贸易下的的外国公司的利润函数,分别是

我们假设外国公司在这样的自由贸易情况下有成本优势c*+s≺c。

假设外国公司出口税为t,盈利为:

反倾销措施,税收或价格承诺,提高双方公司的均衡价格。我们现在考虑外商直接投资情况下的价格均衡。首先假设企业在具体情况下拥有完美的成本优势转让:外国公司在FDI下维持相同的生产边际成本(c*),运输成本(s)。另一方面,外国公司在外国直接投资的情况下会产生固定设置的费用。

SPME获得的样品于安捷伦GC*GC-Q-TOF(7890B/7200型)进行分析。调制周期:3 s;热喷时间:350 ms。一维色谱柱为HP-5ms,30 m×0.25 mm×0.25 μm;二维色谱柱为DB-17HT,1.8 m×0.1 mm×0.1 μm。溶剂延迟时间:3 min,不分流进样,载气为He,流速:1 mL/min。进样口温度为250 ℃。升温程序为40 ℃保持2 min,5 ℃/min升至270 ℃,保持10 min,共58 min。质谱为EI源,接口温度:280 ℃,扫描范围:40~700 m/z。

在外商直接投资下,外国公司的利润表示为一个公司的特定成本优势是:

我们现在来分析考虑到实施反倾销措施,在何种情况下,外国公司会选择FDI。外国公司通过方程(4)—(6)和FDI的方程(7)比较相关利益。在自由贸易的此案例中,在固定成本F接近运输成本s时,通过比较方程(4)和(7)中外国公司的利益函数,可以得出外国公司更倾向于出口。我么表示固定成本的临界水平包括从自由贸易下的出口到FDI的变化用表示。随着F≻,外国公司在自由贸易下更倾向于出口。此案例中的价格承诺,外国公司面临这运输成本s和FDI下的固定成本F。可以通过比较方程(6)和(7)看到。价格承诺比自由贸易下的价格和利润更高(R.3),固定成本会引起从出口到FDI的转变,表示为,比自由贸易下的数值小:≺。因此,外国公司进行FDI下的固定成本水平有一个范围,假设价格承诺,在自由贸易下进行投资。假设税收,出口下的边际成本包括总的运输成本s。从更高的出口边际成本看来,外国公司的FDI只会被更高的固定成本水平阻止。

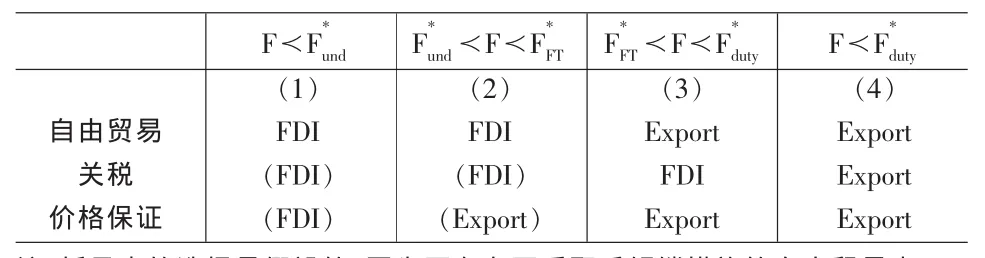

表1总结了外国公司的决定取决于对固定成本的水平和有无反倾销措施。假设在高固定成本的情况下(第4栏),不考虑主要的反倾销措施,出口是优势战略。至于中间的固定成本(第3栏)征收关税造成“反倾销逃逸”FDI增加,但是价格承诺将维持出口策略。对于固定成本水平较低时(第2栏),外国公司更倾向于FDI,除非实施价格承诺时,他们会倾向于出口。随着固定成本的水平低于,FDI成为了优势战略。注意如果在自由贸易下,外国公司更倾向于FDI(FDI是基于效率的考虑,而不是反倾销措施引起的),倾销出口从未遵守,而且欧盟政府不允许采取任何措施。因此第1栏和第2栏的反倾销结果都是假设的。

表1 出口与FDI决策的比较

2 对美国直接投资与贸易壁垒的数据描述

中国对美国直接投资大致经历了三个发展阶段:第一阶段是从改革开放开始到1991年的起步阶段。中国处于经济体制市场化改革的探索阶段,每年的对美国直接投资流量不非常少,对外投资直接决策绝大多数属于政府行为;第二阶段1992~2003年的起伏发展阶段。中国对美国直接投资额迅速扩大,但年度之间非常不均衡。政府和企业开始主动对外直接投资。第三阶段是2004年到目前的持续发展阶段。2009年中国对美国的直接投资流量为9.09亿美元,存量为33.38亿美元。收入与美国对中国的直接投资相比微不足道,但呈现快速上涨的势头。

在投资的行业分布上(见表2),2009年中国对美国直接投占比较大的行业为制造业(41.7%)、科学研究(13.8%)和批发零售 (13.7%),存量上占比较大的行业为批发零售(28.5%)、制造业(28.2%)和金融业(14.6%)。

表2 2009年中国对美国直接投资的行业分布 (单位:亿美元)

目前,美国是仅次于欧盟的中国第二大贸易伙伴,中国是美国第三大出口目的地和首要进口来源地。据美国商务部统计,2010年中美双边贸易额为3659.8亿美元,其中,美国对中国出口695.8亿美元,自中国进口2964.0亿美元,美方贸易逆差达2268.3亿美元。伴随着中美双边贸易迅速发展的是贸易摩擦的日渐增多,美国频繁使用反倾销、反补贴、保障措施、特别保障措施、技术性贸易壁垒和337调查等手段来阻碍中国产品向美国的出口。其中,反倾销调查数高居各措施“榜首”。据中国贸易救济信息网统计,美国自1980年开始启动对华贸易救济调查,截止2009年,共启动216起,且立案数逐年上升。其中,反倾销150起,占比69.4%;反补贴23起,占比10.6%;保障措施1起,占比0.5%;特别保障措施42起,占比19.4%。

在现实中,由于美国是中国最主要的出口市场,因而美国提起的贸易救济必对中国出口产生首当其冲的影响。中国非市场经济地位的歧视性差别待遇极大地刺激了美国企业不断提起对中国产品的贸易救济,而中国对美报复能力十分有限,再加上中国企业应对不足。不仅在说两上,在力度上也不断加强。贸易救济的行业结构也主要针对中国出口的主导优势产业,比如机电产业、轻纺、化工等,一些技术含量较高的产品开始遭到美国的贸易救济。中国受到贸易救济响的产品正在由低附加值产品向高附加值产品扩散。由于高新技术产业具有高度的战略性、增值性、创新性等特征,当今世界各国政府对高新技术产业发展都非常重视,从而会加快该产业的结构趋同速度,因而国家间在该领域的竞争也会愈加激烈,贸易摩擦也将日益频繁。

3 模型的构建和变量分析

本文重在研究对外直接投资的影响因素。可以用引力方程来解释。而如Feenstra(2003)指出的,影响双边国际贸易流的因素大致可归为三类:贸易国家经济规模的大小,贸易自由化的程度及自然贸易壁垒的大小。具体到本文,我们着重控制了如下几个包括GDP、汇率和关税等重要因素。

第一个影响因素是国家的大小。理论模型认为,对外直接投资与两国整体的经济规模相关,而经济规模可以用一国的GDP来衡量。引力模型最简单的形式指出,双边贸易与贸易伙伴的GDP直接成比例。Baier-Bergstrand(2001)的实证研究也表明,GDP的增长可以解释战后以来大约67%的世界贸易增长,这说明了GDP对出口规模有着明显的影响。类似的,FDI同样与东道国的GDP相关。

第二个因素是汇率。根据Froot-Stein(1991)的研究,汇率和对外直接投资的一个联系来自于企业面临的信息不完全,这使得企业从外部融资的成本要高于内部融资,因此投资东道国的货币贬值尽管可能减少以本国货币衡量的投资回报,但贬值可以通过系统性的降低东道国的整体相对财富来有效降低投资成本,从而增加对该国的投资行为。Blonigen (1997)进一步提出,对跨国公司来说,对外投资的目的可以是购买一些可以在整个公司中转移的资产,例如技术等,因此东道国的货币贬值可以降低成本,却不会降低回报。他的实证研究也显示,美元的贬值增加了日本在美国的直接投资。因此,我们预期人民币与中国企业的投资东道国货币之间的汇率会与中国企业对其的投资存在正向的关系。

第三个因素是关税等贸易壁垒。企业进行对外直接投资的一个重要目的就是避免出口所面临的贸易壁垒,因此在贸易壁垒较高的情况下更有可能会用对外投资来替代出口以降低成本。因此,预期其它条件不变时,贸易壁垒程度与FDI之间会存在正向的关系。但由于在实证研究中,许多企业层次的研究都必须用行业层次的关税数据来控制,因此很多此类研究,例如Grubert-Mutti(1991),Kogut-Chang(1996)的研究,都没有得出明显的结论。

根据以上假设,本文构建如下模型,贸易保护与对美国直接投资的关系进行检验:

模型中的被解释变量OFDIit:表示第t年中国对美国的直接投资总存量。在海外直接投资决定因素的研究中,被解释变量多采用诸如国外分支机构的销售额,增加值或分支机构出口额占全部产量的比重等等(Brainard,1997)。因为FDI总量指标往往不能反映出直接投资是否从事实体经济活动,如果投向避税天堂或离岸金融中心,数据就很难反映投资的实际流向。但由于目前可以获得的数据只有中国对美国直接投资的总流量数据,并没有提供国外分支机构经营状况的相关数据,本文最终采用2003~2009年间中国对美国的直接投资总流量数据作为被解释变量。

其中t表示年份。我们预期回归系数均为正数。由于我们的自变量中含有汇率这个仅随时间变化的因素,也因为回归时段较短 (只有7年),我们的回归中不加入年份特定效用。此外,我们还需要对外向直接投资与出口的内生性问题作进一步思考。与其他大部分的实证研究不同的是,我们不可能在这两者之间建立因果关系:真实世界中的外向投资与出口本来就是互为影响的。所以,我们无需担心回归的反向因果问题。当然,内生性还有可能是由于缺省变量引起的,对此,我们主要运用固定效用进行控制。

FDI来源于中国对外直接投资统计公报,GDP数据来源于 World Economic Outlook Database(IMF),贸易救济指标来源于Global Antidumping Database(World Bank),EX来源于UN—COMTRADE。

4 实证分析结果

4.1 对美国直接投资的实证检验结果

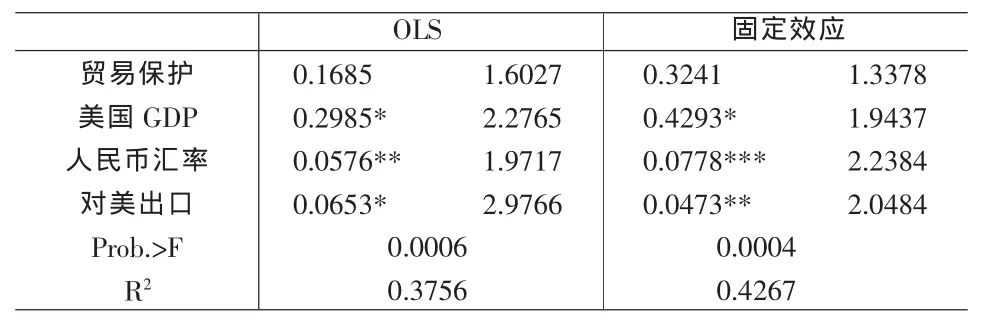

本文利用中国对美国制造业直接投资的2003~2009年的数据,实证检验了美国的贸易保护对中国对美国直接投资的影响。为了考察贸易保护对对外直接投资的影响,我们首先运用最小二乘法估算出一个关于贸易保护和对外直接投资关系的基本结果,其结果可以从表3第一列中得到。接着又加入了其它几个控制变量,放在第二列中。随后,我们又进行了固定效应估算,其结果放在表3的第三列和第四列中。

在单独考虑贸易壁垒的情况下,贸易保护的回归系数为0.235,并在1%的显著水平上显著。这表示贸易壁垒的1%的增加伴随着对美国FDI 0.235%的增加,显示了贸易壁垒和对外直接投资总体上的正向关系。我们在第二列中加入了其他三个因素,即GDP、汇率和出口,结果贸易壁垒的系数为0.2649,GDP的系数为为0.3382,汇率的系数为0.0623,出口的系数为0.0739,且这些系数都非常显著。这表明,与之前根据理论讨论所得出的预期一致,外向FDI与贸易壁垒、汇率、东道国GDP和对东道国的出口正向相关。固定效应估计的结果也基本一致。根据表3中的回归结果,我们可以得出如下结论:中国对美国的直接投资具有避开贸易壁垒限制的趋向。东道国贸易救济措施越多,中国对该国的直接投资就越多。

表3 实证回归结果

4.2 进一步讨论:美国贸易壁垒对“出口平台型”直接投资的影响

在对外直接投资的动因中,“出口平台”的作用也非常明显。出口平台,是指跨国公司利用东道国的资源禀赋优势生产中间产品或最终产品并对外出口,跨国公司在东道国的子公司成为了跨国公司的出口基地。这种类型的投资就是“出口平台型投资”。对外直接投资的目的包括:产品返销母国,产品出口到第三国和产品既出口母国又出口第三国。出口到第三国的投资成为主要的类型,20世纪80年代日本在面临日美贸易摩擦的情况下,加大了对东亚发展中国家特别是中国的直接投资,原本由日本对美国的出口转移成中国对美国的出口,降低了对美国的贸易顺差和贸易摩擦,中国就成为日本的“出口平台”。

近年,中国也加大了对其它发展中国家特别是越南、泰国等东南亚和南亚国家的投资,美国对这些国家的贸易壁垒较少,这种投资是否具有“出口平台”的作用?中国企业大多生产传统制造业中的劳动密集型产品,价格是其主要竞争优势所在。欧美国家对我国产品进行的各种贸易保护限制使其在国内生产的成本高昂,是不是有很多公司将生产基地转移到低成本的发展中国家,利用当地低廉的人力成本及较少贸易限制的机会保持其市场地位,从而造成我国对那些本身贸易壁垒较少、同时国外对其贸易限制也很少的中低收入发展中国家或地区直接投资的增加。我们以中国对越南和印度的制造业直接投资为例,在原有模型的基础上,加入了对越南和印度制造业直接投资的数据,验证“出口平台直接投资”的存在性。

从表4的结果可以看出,在加入对越南和印制造业直接投资的情况下,美国GDP、人民币汇率和对美国出口对直接投资的影响基本没有变化,而贸易保护与对越南和印度制造业直接投资虽然有正向的关系,但这种影响并不显著。可以看出,在这个对外直接投资中,“出口平台”的作用并不明显,与当前跨国公司的投资方式并不一致。

5 结论和建议

表4 对越南和印度制造业直接投资的回归结果

在这篇文章中,我们研究了贸易保护在中国对美国直接投资中所起的作用。首先考察了有关贸易保护与对外直接投资的各种不同理论。随后,分析了几种影响对外直接投资规模的重要因素。此后,我们用中国对美国的直接投资数据进行研究,发现在控制了这些因素后,贸易保护与中国对美国直接投资之间具有明显的正向关系。此外,与我们预期的一致,对美国的直接投资与美国的GDP、人民币汇率和对美国出口正相关。这表明中国对美国的直接投资与美国的贸易保护之间存在着稳健的互补关系。另外,贸易保护并没有出现目前跨国公司主要的“出口平台”投资方式,对其它发展中国的投资与绕开美国的贸易壁垒之间没有显著的关系。

在当前全球贸易保护、投资保护频出的背景下,中国企业在继续推动全球化视野下的国际经营的同时,应该加大对美国直接投资的力度规模。这样可以减少中美的贸易不平衡规模,减少中美之间的贸易摩擦。同时在对美国的投资中不断提升技术和研发实力,增强中国企业企业管理水平以及建立自身的品牌体系,从而在争取到更广阔市场空间的同时,实现企业核心竞争力的升级。另外,在人民币不断升值、劳动力成本不断提高和国内产业升级的背景下,中国企业应该加强对贸易壁垒比较少的发展中国家制造业的投资,加大“出口平台型直接投资”的规模,对于中国的和谐共享的外贸发展战略的构建都大有裨益。

[1]陈丰.日本企业对外直接投资规避反倾销的经验及其启示[J].亚太经济,2009,(2).

[2]杜凯,周勤.中国对外直接投资:贸易壁垒诱发的跨越行为[J].南开经济研究,2010,(2).

[3]宋亚非.中国企业跨国直接投资研究[M].大连:东北财经大学出版社,2001.

[4]孙俊.中国FDI地点选择的因素分析口[J].经济学〔季刊),2001,(3).

[5]Avik Chakrabarti.A Theory of the Spatial Distribution of Foreign Direct Investment[J].International Review of Economics& Finance,2010,(3).

[6]Blonigen,Bruce A.In Search of Substitution between Foreign Production and Exports[J].Journal of International Economics,2001, (53).

[7]Helpman,Elhanan.Export Versus FDI with Heterogeneous Firms [J].The American Economic Review,2004,(12).

[8]Knetter,Prusa.Macroeconomic Factors and Anti-dumping Filings: Evidence from Four Countries[J].Journal of International Economics, 2003,(61).