持有成本法的股指期货期现套利实证分析

2011-01-16张辉

张 辉

(上海电机学院 商学院,上海 200245)

持有成本法的股指期货期现套利实证分析

张 辉

(上海电机学院 商学院,上海 200245)

为了研究股指期货市场的期现套利机会,运用持有成本法,对香港、台湾两地具有代表性的台湾加权指数期货、香港恒生指数期货,选取2001—2006年期间的日收盘数据进行了实证分析,发现两地的相同点和相异点基本符合期货期现套利的一般规律。

股指期货;期现套利;持有成本

期现套利是期货最基本的套利类型,在其基础上其他套利类型才成为可能。持有成本是在持有期内保存标的物而失去的机会成本。期货定价等于标的指数加上期货持有成本。期现套利保证期货价格只含有持有成本。股指期货期现套利机会的大小、多少是衡量股指期货市场定价效率、运营效率等功能发挥程度的重要指标。有关期现套利的文献很多,但国内对期现套利机会做详细分析的较少[1-8],本文主要分析股指期货的套利机会。

1 股指期货期现套利无套利区间

在实际的股指期货期现套利中,由于存在股指期货与现货的交易和冲击成本、现货指数的跟踪误差等成本项目,使得只有当期现偏差大于交易、冲击成本与跟踪误差等形成的总成本时,才能进行期现套利,即存在着一个无套利区间,只有当股指期货与现货的偏差大于无套利区间时,套利交易操作才能实施[9]。

设t为时间变量;T为股指期货近月合约的到期交割日;Ft为t时的股指期货市场价格;St为t时的股指现货价格;Ft,T为到期日为T的股指期货合约在t时的理论价格;r为无风险年利率;d为指数的年股息率;CR为期现套利的单向交易成本占比,包括期货与现货单向买卖的融资成本、交易手续费和市场冲击成本等,用百分比表示;TE为套利期间(T-t期)现货模拟的跟踪误差,用百分比表示。由此,整个期现套利活动的交易总成本为

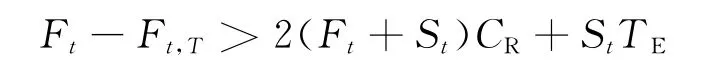

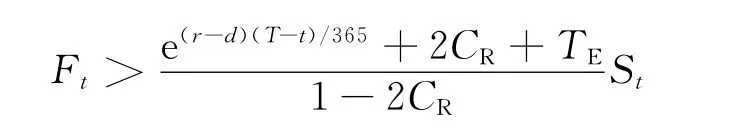

当股指期货市场价格与理论价格的偏差大于交易总成本,即

时,就可以进行正向套利,

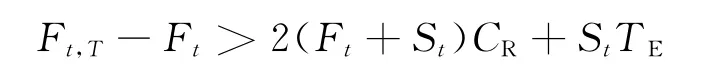

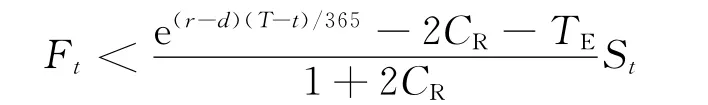

当股指期货理论价格与市场价格的偏差大于交易总成本,即

时,就可以进行反向套利,

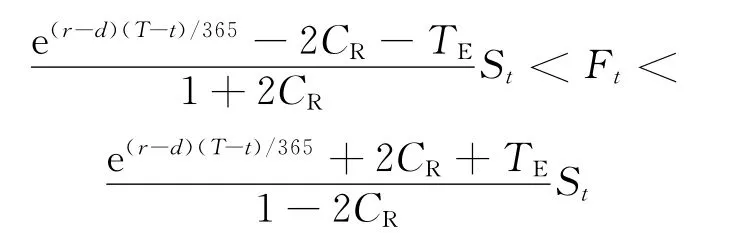

综上所述,可得期现套利的无套利区间[10]为

当期货市场价格处于无套利区间之外时,即可实施期现套利。

2 股指期货期现套利实证分析

2.1 研究对象和数据

选择中国香港、台湾两个股指期货市场作为研究对象。1986-05-06,香港期货交易所推出的香港恒生指数期货合约已成为香港期货交易所交易活动的支柱。1998-07-21,台湾期货交易所成立后推出的第一个期货合约,即台湾加权指数期货,是该所交易量最大的股指期货合约。本文选择2001—2006年台湾加权股指期货、现货和香港恒生指数期货、现货的日收盘数据,前者日收盘数据有1 468对,后者日收盘数据有1 481对。

2.2 选取参数

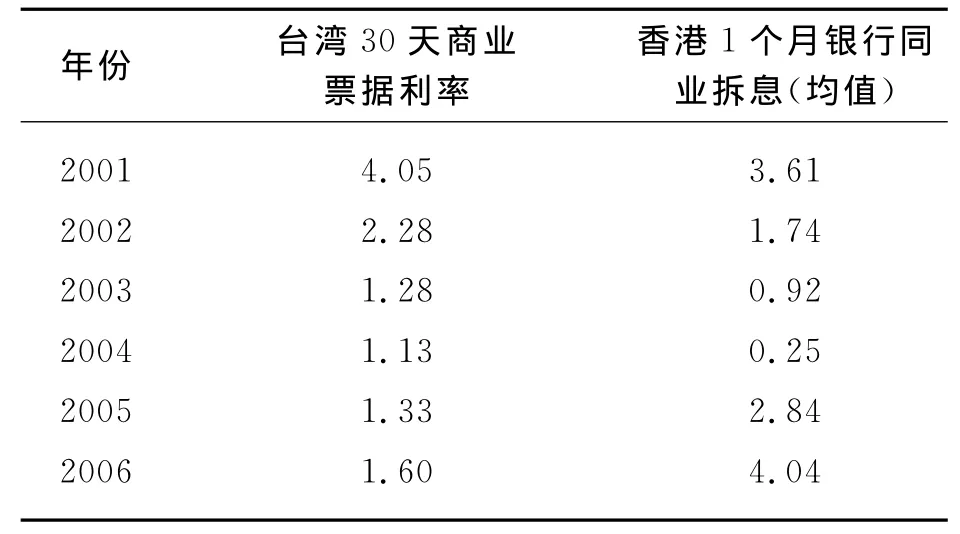

2.2.1 无风险利率r 由于选取当月连续合约进行套利分析,存续期约为一个月,故选取2001—2006年台湾30天商业票据利率、香港一个月银行同业拆息作为无风险利率,如表1所示。计算时,折算成年利率。

表1 2001—2006年台湾30天商业票据利率[11]和香港1个月银行同业拆息Tab.1 Taiwan's 30-day commercial paper rate[11]and one-month HIBOR %

2.2.2 交易成本占比CR期现套利的单向交易成本占比如表2所示。

表2 期现套利的单向交易成本占比[12]Tab.2 One-way transaction cost of stock index futures-spot arbitrage[12] %

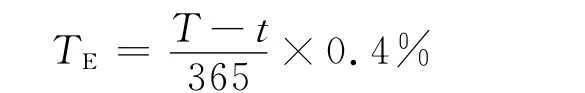

2.2.3 指数年跟踪误差TE国内指数型基金一般要求将与标的指数的日均跟踪偏差控制在0.30%或0.35%以内,但实际套利中应适当放大空间,以防套利失败,年均值取0.4%[13],

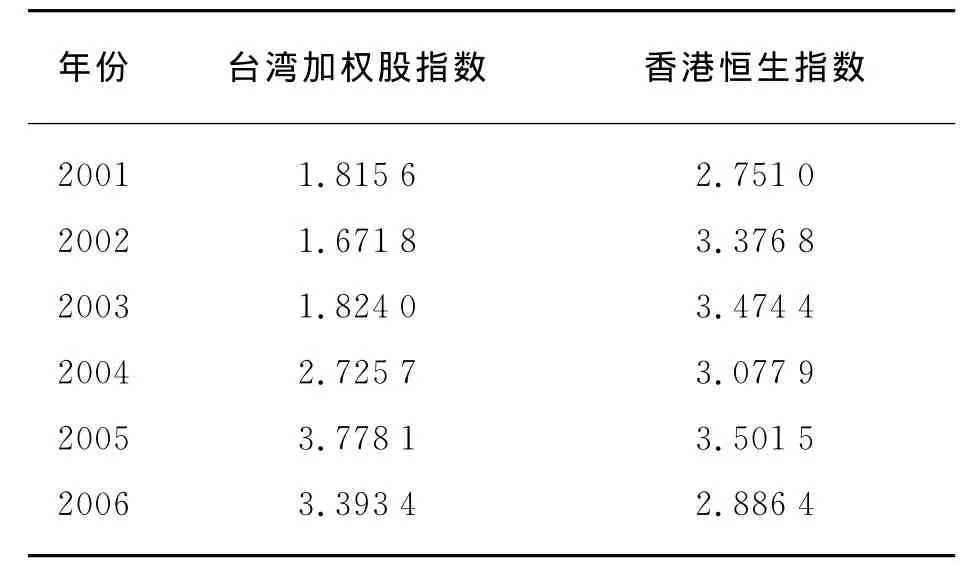

2.2.4 股息率d 股指年股息率如表3所示。

表3 股指年股息率[14]Tab.3 Dividend yield of the stock index[14] %

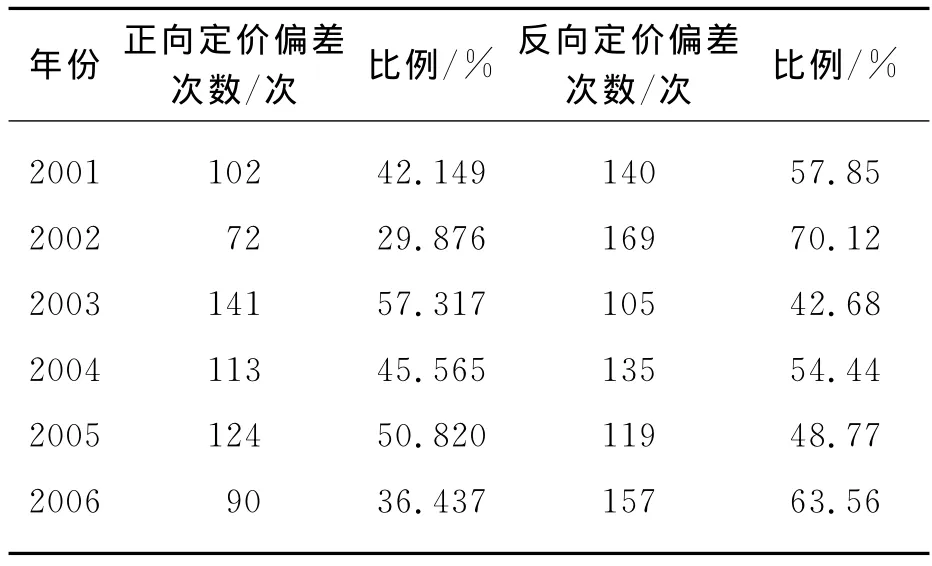

表4 台湾加权指数期货定价偏差比Tab.4 Pricing bias proportion of Taiwan Weighted Stock Index futures

2.3 实证分析

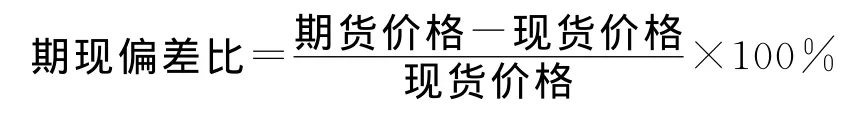

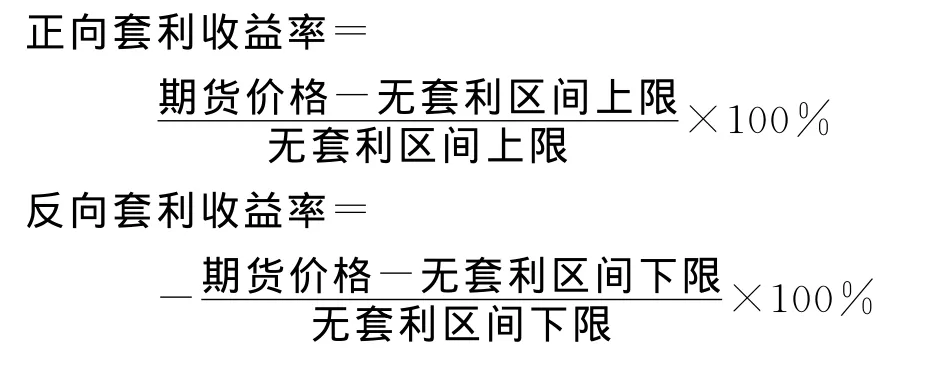

2.3.1 期现偏差比走势 期现偏差比是期货价格相对于现货价格的偏离程度,即

该比值绝对值越大,表示期货价格偏离现货价格程度越高。由台湾加权指数期货和香港恒指期货的期现偏差比分析得出:① 台湾加权指数期货期现偏差约在[-2%,2%]内波动,而香港恒指期货期现偏差约在[-2%,1%]内波动,说明台湾加权指数期货波动性大于香港恒生指数期货。② 随着股指期货市场逐渐成熟,正向期现偏差程度逐渐减小,而反向期现偏差程度无明显变化。

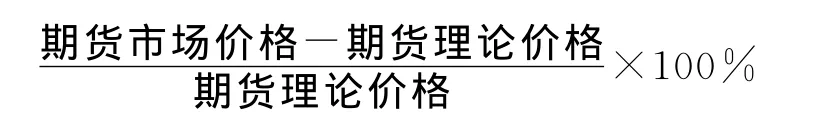

该值绝对值越大,反映期货市场价格偏离理论价格程度越高。台湾加权指数期货和香港恒指期货的定价偏差比走势,如表4和表5所示。

从表4和表5可以看出:① 反向定价偏差大于正向定价偏差。台湾加权指数期货反向定价偏差比例在2001、2002、2004、2006年均大于正向;香港恒指期货反向定价偏差比例在2001—2005年均大于正向,仅2006年略小。②反向定价偏差幅度超过-1%的次数较大,而正向定价偏差超过1%的次数较少。香港恒指期货正向定价偏差比超过1%的次数寥寥无几,台湾加权指数期货则在2004年以前有一定比例,2004年后则基本没有。香港恒指期货反向定价偏差超过1%的次数较多,台湾加权指数期货则更为密集。③正反向定价偏差比都逐渐减小。香港恒指期货定价偏差呈现减小的趋势,而台湾加权指数期货减小的趋势更明显。

表5 香港恒指期货定价偏差比Tab.5 Pricing bias proportion of Hongkong Heng Seng Stock Index futures

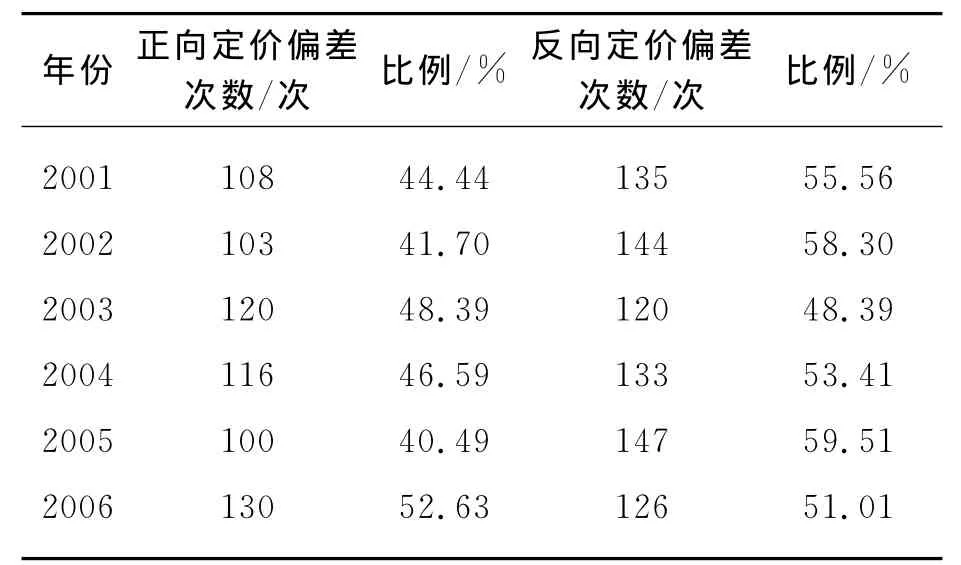

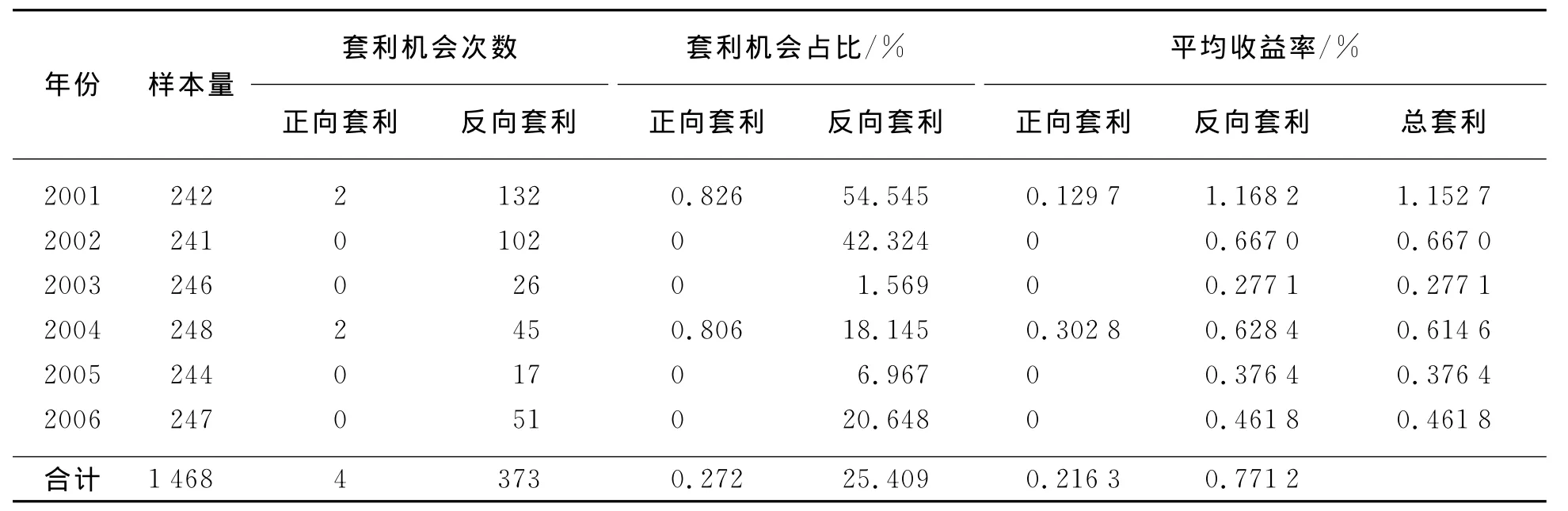

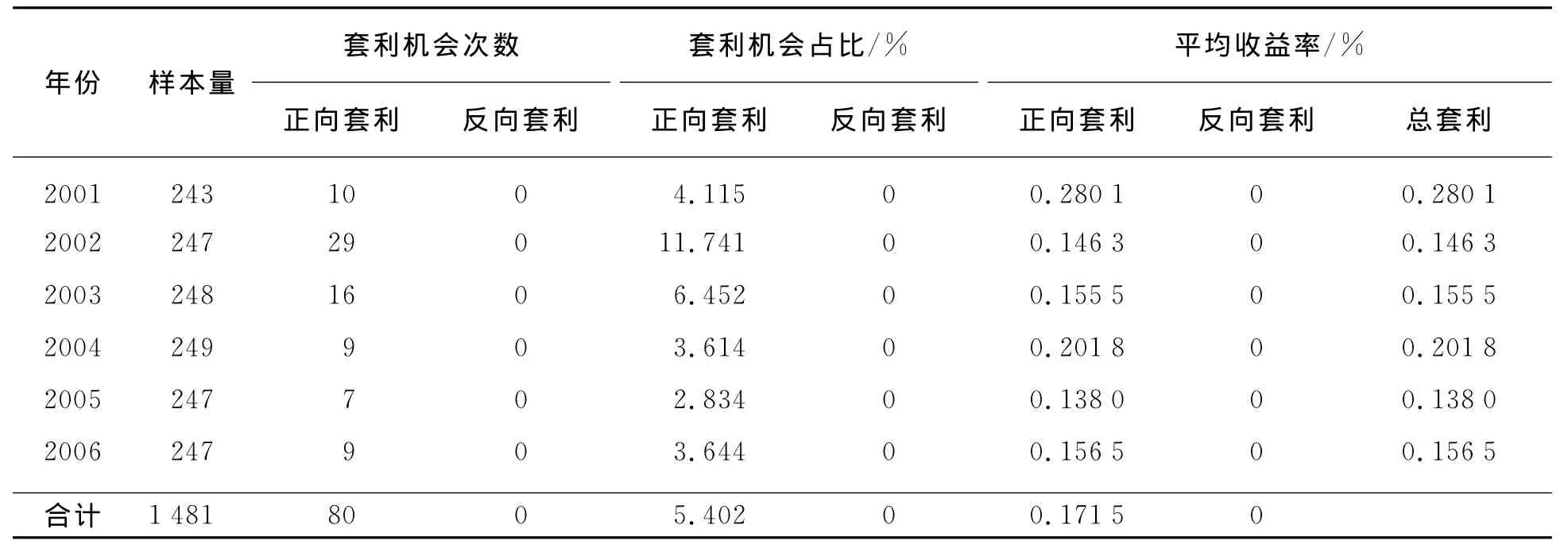

2.3.3 期现套利机会分析 根据区间定价法对香港、台湾两个市场的套利机会进行分析,结果如表6和表7所示,并计算得到台湾加权指数期货期现总套利机会共377次,套利机会占比为25.681%,平均收益率为0.765 3%;香港恒指期货期现套利机会共80次,套利机会占比为5.402%,平均收益率为0.171 5%。其中:

由以上结果,可以看出:

(1)台湾加权指数期货主要是反向套利机会,香港恒指期货均为正向套利机会。香港恒指期货市场套利机会特点与香港股市正处于加速上涨的牛市周期有关。

(2)期现套利机会总体逐渐减少。台湾加权指数期货2001年套利机会是132次,逐渐减少到2006年的51次,对应的比例由2001年的55%减到2006年的20%。香港恒指期货由2002年的29次逐渐减少到2006年的9次,相应的比例由200年的11.741%减到2006年的3.644%。

(3)期现套利收益空间总体逐渐减小。台湾加权指数期货2001年套利收益率为1.152 7%,2006年为0.461 8%。香港恒指期货2001年套利收益率为0.280 1%,2006年为0.156 5%。台湾加权指数期货收益率大于香港恒指期货。

(4)台湾加权指数期货套利机会远大于香港恒指期货。前者共有377次,占25.681%;而后者只有80次,占5.402%。香港恒指期货推出时间(1986年)远早于台湾加权指数期货(1998年)。国际股指期货市场在推出后的2、3年左右套利机会一般较大。香港恒指期货更成熟,恒指期货套利者比例由2001/2002年度的8.7%上升到2005/2006年度的17.1%,保持每年递增的趋势[15]。

表6 台湾加权指数期货期现套利分析Tab.6 Analysis for spot arbitrage Taiwan Weighted Stock Index Futures

表7 香港恒指期货期现套利分析Tab.7 Analysis for spot arbitrage Hongkong Heng Seng Stock Index Futures

3 结 论

香港恒指期货和台湾加权指数期货市场套利机会的相同点表现在期现套利机会和收益空间总体均逐渐减小。不同之处在于:① 台湾加权指数期货以反向套利为主,而香港恒指期货以正向套利为主,这与当时其股市处于牛市阶段有关;② 台湾加权指数期货套利机会远大于香港恒指期货,这与台指期货推出较晚有关。这些表明,两地股指期货期现套利的机会符合期货套利的一般规律。

[1]萨克里弗.股指期货[M].3版.李 飞,黄 栋,译.北京:中国青年出版社,2008.

[2]方 斌.沪深300股指期货套利问题的实证研究[J].西安电子科技大学学报:社会科学版,2010,20(3):78-85.

[3]郭德明.股指期货套利应用与实证研究[D].合肥:安徽大学,2010.

[4]郑志姣.股指期货套利交易机制研究及实证分析[D].北京:首都经济贸易大学,2009.

[5]李传峰.沪深300股指期货期现套利模型及实证分析[J].广东金融学院学报,2011,26(1):55-64.

[6]中信证券.主要市场股指期货套利机会研究[EB/OL].[2007-05-10](2011-03-10).http://www.cnstock.com/images/2007-05/11/13050411144656-6078727.pdf.

[7]中信证券.指数期货定价及套利的实证分析[EB/OL].[2006-06-12](2011-03-08).http://newfortune.asia1/newfortune/fxs/baogao/yspyj/200609/P020060919601506872439.pdf.

[8]袁 象.我国股指期货期现套利实证分析[J].现代管理科学,2008(3):117-119.

[9]申婷婷.我国股指期货定价及套利交易策略研究[D].上海:上海大学,2007.

[10]中信证券研究部金融工程师组.股指期货的套利策略及其应用[R].[出版地不祥]:中信证券,2007.

[11]林丙辉.境内外币票券市场规划研究报告[R].台北:中华民国票券金融商业同业公会,1996.

[12]五矿实达.股指期货期现套利分析[R].[出版地不详]:五矿实达,2007.

[13]樊俊豪.如何利用沪深300股指期货进行期现套利[N].期货日报,2010-02-03(5).

[14]房振明,徐莉莉.海外期货市场价差变化规律及交易策略分析[R].[出版地不详]:渤海证券研究所,2008.

[15]李 俊.股指期货市场套利概述,中证研20071257号[R].上海:中原证券研究所,2007.

Empirical Analysis for Stock Index Futures-Spot Arbitrage Using Carrying Cost Method

ZHANG Hui

(Business School,Shanghai Dianji University,Shanghai 200245,China)

By empirical analysis,similarity and difference between Taiwan Weighted Stock Index futures and Hong Kong Heng Seng Index futures on futures-spot arbitrage opportunities are found based on the closing prices from 2001to 2006with carrying cost method.It is concluded that these representative stock index futures basically follow the general law.

stock index futures;futures-spot arbitrage;carryingcost

F 830.91

A

2095-0020(2011)03-0198-05

2011-03-06

上海市高校选拔培养优秀青年教师科研专项基金项目资助(sdj09016)

张 辉(1974-),男,讲师,博士,专业方向为金融市场、财务管理,E-mail:tjtiger@126.com