信用评级机构在次贷危机中的作用及启示

2010-11-14潘璐

○潘璐

(重庆市广播电视大学 重庆 400052)

信用评级机构在次贷危机中的作用及启示

○潘璐

(重庆市广播电视大学 重庆 400052)

在本次金融危机中,信用评级公司没有及时揭示风险,并误导投资者,事后又加剧投资者恐慌,扩大了危机的破坏程度,对金融危机起到了推波助澜的作用。本文通过探讨信用评级机构在美国次贷危机中所扮演的角色,以期对我国信用评级机构的发展与规范带来启示。

信用评级 次贷危机 启示

次贷危机发生后,国际货币基金组织的高级经济学家John Kiff和Paul Milis(2007)分析认为,一方面,在证券化过程中,基于费用激励的中介机构没有足够的动力去监督和保证长期贷款的质量,导致贷款标准的放松;另一方面,违约风险从核心存款机构转移到资本市场,而非专业的投资者满足于把自己的风险管理职责外包给信用评级机构,但这些机构在抵押贷款恶化的初期就表现出行动的迟缓。国际金融研究中心副主任何帆等(2007)认为,美国联邦基金利率的上升和房价的下跌是次贷危机的触发动因,危机爆发有其深层原因,一是抵押贷款一级市场中宽松的贷款标准以及不断创新的贷款品种;二是二级市场中风行的证券化和偏高的信用评级。美国证券交易委员会(SEC)2008年7月发布的对评级机构的低质量评级问题的调查报告,报告认为评级机构在模型使用、工作程序等方面存在严重的问题,并受利益导向影响。在次贷危机转化为全球经济危机的背景下,通过探讨信用评级机构在美国次贷危机中所扮演的角色,找出美国信用评级体系存在的问题,研究对我国信用评级业的启示具有非常重要的现实意义和学术价值。

一、信用评级机构在次贷危机的角色

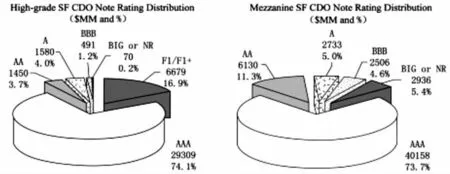

1、虚高评级吹大了次贷金融产品泡沫

2000年美国开始大规模发行次级抵押债券以来,由于次贷证券及其衍生产品的复杂设计,发行人、投资者和监管者越来越难以清晰地了解金融产品的内在价值和风险,并且很多投资管理和风险管理程序要求其投资的金融产品达到主要评级机构的一定评级水平。信用评级业作为金融体系中对风险信息进行分析和加工的专业中介组织,在信息不对称环境中成为信息沟通的重要桥梁。CDO等结构性融资产品的构建本身就是以评级结果为导向的,评级机构不但为结构性金融产品评级,而且还直接参与产品的构建,并在评级过程中大量获利,具有给予基于次贷的金融产品高评级的动力。标准普尔发布的研究报告显示,2005年至2007年间创立的CDO类别中85%被评为AAA级。惠誉公司在2007年7月的报告中显示,基于中等等级的CDO产品AAA级的评级结果比例仍然占到73.7%,详见图1。对RMBS、CDO以及CDO 衍生品的高评级使得投资者被表面的收益和安全性所吸引,忽略了隐藏在基础资产中的风险。给予高风险产品的高评级使金融市场杠杆率不断提高,杠杆率的提高又吸引更多的高风险产品出现。评级结果表现出的顺周期效应在危机爆发前助长了市场投机,助推金融危机的形成,我们有理由认为,信用评级机构对结构性融资产品评级进行扭曲,扩大了金融风险。

图1 惠誉公司CDO产品评级(截至2007年7月18日)

2、快速降级加剧了危机扩散

2007年7月,标普和穆迪分别下调了612种和399种抵押贷款债券的信用等级,引发了全球金融市场大震荡。此后三大评级机构开始了连续性的大规模降级活动。2008年1月,标普宣布对2006年1月至2007年6月期间获评的6389个美国RMBS交易评级列入负面观察名单或下调评级,同时还将全球572个资产支持证券(ABS)及1953个CDO列入负面观察名单,详见图2。这些大规模、集中性的降级在金融危机的开始阶段加剧了市场恐慌,对金融危机起到了推波助澜的作用。同时也说明三大评级机构对基于次贷的金融产品评级严重缺乏客观性。对市场参与者而言,一方面在风险判断上,尤其是对复杂结构的金融产品的风险判断没有更多的选择依据;另一方面,由于监管措施和政策对评级的支持使他们在一定程度上把评级视为权威和法定的判断。对机构投资者而言,还由于内部管理措施的规定使他们除了投资于“投资”级产品外别无选择。多元化的风险判断机制没有出现,导致一旦评级结果出现系统失误,整个金融市场的系统风险就随之而来。

图2 至2007年7月16日三大评级公司逐月降级累计数

二、美国信用评级体系存在的问题

通过观察信用评级机构在次贷危机中所扮演的角色,我们发现美国信用评级体系在次贷危机中暴露出如下问题。

1、利益导向问题

信用评级业的利益导向(Conflict of Interest)是指信用评级机构受赢利或其他利益影响,偏离公正独立的基本准则,操纵评级结果。美国信用评级的经营模式是直接向接受其评级的企业或机构收取评级费用,评级机构不把投资者的订阅费作为主要收入来源。2005年穆迪公司评级机构收入的90%来自于受评者付费,由于评级机构收入与其所评级的产品规模和机构数有紧密关系,评级机构为承揽更多业务,有利益冲动为结构性融资产品给予更高评级,而受评机构有可能为获得更高的评级通过付款来对评级机构施加压力。在结构性金融产品评级中,评级机构参与产品构建过程,并随着产品规模扩大享有巨大利益,导致三大评级公司对结构性金融产品的评级结果明显高于传统的公司债评级。美国证券交易委员(SEC)对评级机构的系列调查报告证实了评级机构在保持独立性不受利益导向影响方面存在问题,尤其是在结构性金融产品领域,一些结构性金融产品交易的安排者频繁重复地给“全国认可的统计评级组织”(NRSROs)带来评级生意。SEC在调查中甚至还发现一些对高风险次贷金融产品进行信用评级的技术人员竟然直接参与评级费用的商谈,这是信用评级机构受利益导向影响最直接的证据。

由于向受评级者收取费用,使评级机构可能给予证券发行者更高的评级,从而影响了信用评级的独立性和公正性。我们有理由认为,收费模式是利益导向存在的根本原因,正因为利益导向问题的存在使得评级机构其独立性和公正性受到了质疑。

2、评级市场行业垄断问题

从1975年开始,SEC通过认证“全国认可的统计评级组织”(NRSROs),很大程度上限制了竞争。由于NRSROs具有监管角色,投资者更愿意使用具有监管功能的NRSROs评级结果,使新进入者的业务发展变得困难。从1975年开始,NRSROs长期被三大评级机构垄断,从1975年到2003年间,除了穆迪、标准普尔、惠誉三个机构外,其他评级机构即使获得NRSROs资格也最终被三大机构兼并。从上世纪70年代开始,随着资本市场的全球化,美国信用评级机构在很大程度上垄断了世界市场。据美国证券交易委员会SEC(2003)估计,穆迪、标准普尔、惠誉三大评级机构在全球超过70个国家开展业务,覆盖了大多数评级业务。穆迪、标准普尔、惠誉三大评级机构凭借三十余年在NRSROs内的垄断地位,很大程度上确立了所谓的“评级霸权”。目前从NRSROs的组成情况和各分类业务量来看,三大评级机构仍占有绝对的垄断地位,详见表2。以评级数量值占第二位的资产支持类证券评级为例,在接近40万个评级中,有接近39万个评级是由三大评级机构所作,如此高的行业集中度增加了潜在的利益冲突,损伤了市场的公正性。周小川(2008)《关于改变宏观和微观顺周期性的进一步探讨》中认为,信用评级业由少数几家大型机构主导,而众多市场参与者使用三大评级机构的评级结果,并作为业务操作和内部考核的标尺,在机构层面产生大量的“羊群行为”。由于信用评级业被标准普尔、穆迪和惠誉三家机构高度垄断,评级结果雷同,使监管措施的参考目标单一,对市场风险的认识极易被误导,在垄断格局下导致“权责不对等”问题,使享有垄断地位的评级机构在利益面前丧失了应有的社会责任感,甚至会作出非请求评级、级别微调和附加服务等行为。

表1 NRSROs的分类评级业务数量分布

3、评级机构的技术问题

CDO在经过多次组合与分层后,评级机构也不能了解其本来面貌,反过来还要依靠信贷机构和投资银行提供的数据。美国证券交易委员会(SEC)认为评级机构“没有基本的能力处理RMBS和CDO日益增长的复杂性”。由于在风险判断、分析和预测上评级机构面临着技术的制约,我们可以认为,评级机构在危机爆发之前不具有对结构性金融产品进行评级的有效技术。一些研究还认为,信用评级结果在一定程度上滞后于市场,滞后于市场参与者自身对市场的判断和预期,几乎没有提供有效的信息价值。从实证统计和研究的角度很难发现评级机构有预测的能力。从技术层面来看,就目前社会科学所达到的技术水平看,定量模型在严格限制条件和进行假定的前提下进行分析,对复杂多变的社会经济现象的解释力并不强,尤其是对预测未来的经济风险,有说服力的模型尚未见到。

三、对我国信用评级业的启示

1、增强我国信用评级业的透明度

信用评级业应有义务披露有关信息,以满足提高行业透明性的要求,披露的内容包括评级机构在决定信用级别中所使用的程序和方法。应进一步减少在信息公开方面的障碍,使投资者能快速了解各个评级机构的评级结果和质量。在具体业务方面,使结构性金融产品评级的信息披露更加透明,透明化披露要求包括:要求信用评级机构披露每一个当前评级和所有以前的评级活动,对各种数据进行分类披露,例如按不同年限进行统计披露,按不同评级对象进行分类披露。这些披露使市场所有参与方能看到原始数据,比较评级机构如何评级和其准确性,并且能使其他个人和机构从不同角度分析评价评级机构,能使一些小的、新的评级机构通过数据对比更有效地证明其先进性,为新的评级机构减少信息壁垒,从而增加新进入者的可信度。

2、改革我国信用评级业的可收费模式

因为向受评级者收取费用使评级机构有可能为了更高的评级付费给予证券发行者更高的评级,从而影响了信用评级的独立性和公正性,一般认为这是利益导向的根本原因所在。既然信用评级行业利益导向的根源是收费模式,那么我们可以通过改革收费模式以杜绝评级机构利益导向问题。一种方法是全面转到向订阅者收费。目前有部分评级公司坚持向评级订阅者收费,例如NRSROs最新给予资格的三家评级公司:Egan-Jones,Realpoint和LACE Financial。另一种方法是转向由第三者收费,例如由监管机关代为收费,或者监管机关本身成为评级机构的大股东。例如香港交易所主席夏佳理提议“在收费机制方面进行改革,收费由市场负责或者在交易所的买卖收费上拨一点钱支持评级机构的营运”。

3、增强我国信用评级业的市场竞争

评级业不能由少数几个信用评级机构对行业独占,可通过增加认证机构数和评级业的多样性(包括从事业务的多样性、收费模式的多样性、评级机构所属国家的多样性)来解决。增加评级业的市场竞争不仅仅是增加认证机构数,由于信用评级行业的行业特点和特殊作用,对增加认证机构数是否有利于改善评级质量在理论界一直存在着争议,我们可以在增加认证机构数的同时增加评级业的多样性来解决行业垄断的问题。虽然此举可能会由于评级结果的不一致而导致风险判断的困难,但在复杂的金融市场中,对风险判断的多元化参考目标无疑最终会提高风险判断能力,从而提高金融市场监管能力。

4、我国信用评级业可采用多元化风险分析模式

科学的信用评级技术是评级机构的核心竞争力,在学习和借鉴国际先进经验的同时,应进一步发展和完善现有的评级技术。评级机构在评级中可采用极小广义方差法、极大不相关法、成分分析法和聚类分析法等方法,尽可能做到用定性与定量相结合的方法来分析风险。从具体的操作来看,信用评级采用科学的评级技术对评级对象的财务、经营、宏观环境等一系列因素进行定量与定性分析,并通过必要的数学模型来计算评级结果、检查评级系统的合理性。在金融市场和金融产品越来越复杂的情况下,金融市场更需要多元化的风险分析模式、多元化的监管目标和资源使用途径,减少对少数评级技术的过多依赖,以解决信息不对称所带来的风险分析问题。

[1]SEC (2008b):Sununary Report of Issues Identified in the Commission Staff's Exam~nations of Select Credit Rating A-gencies,U.S.Securities and Exchange Commission July 2008.

[2]SEC(2007):Oversight of Credit Rating Agencies Registered as Nationally Recognized Statistical Rating Organizations:Final Rules,U.S.Securities and Exchange Commission 2007.

[3]SEC (2003):Report on the Role and Function of Credit Rating Agencies in the Operation of the Securities Markets,U.S.Securities and Exchange Commission January 2003.

[4]SEC(2002):Testimony of Frank A.Fer-nandez,Senior Vice President,Chief E-conomist and Director of Research, The Secu-rities Industry Association,SEC HearingTranscript,November 15,2002.

[5]U.S Congress (2002a), “Rating the Raters:Enron and the Credit Rating Agencies,”Hear-ings Before the Senate Committee on Governmen-tal Affairs,107th Cong.471(March 20,2002).

[6]U.S Congress(2002b),“Financial Over-sight of Enron:The SEC and Private-Sector Watchdogs,”Report of the Staff of the SenateCommittee on Governmental Affairs:S.Prt.107-75(October7,2002).

[7]姜浩端、米建国:信用评级机构助推金融危机[Z].国研专稿,2009-07-20.

[8]龚宇:美国信用评级业监管体制变迁——“次贷危机”下的反思[J].证券市场导报,2008(7).

[9]符浩东:构建风险应急机制稳健推进金融创新——次级贷危机对中国资本市场的启示[J].证券市场导报,2008(6).

[10]理查德·比特纳:美国次贷危机真相[M].中信出版社,2008.

(责任编辑:胡婉君)