中国农产品期货市场流动性成本实证分析

——基于日内高频数据的期货市场流动性算法

2010-09-04史纪新东南大学南京210096

□史纪新 [东南大学 南京 210096]

中国农产品期货市场流动性成本实证分析

——基于日内高频数据的期货市场流动性算法

□史纪新 [东南大学 南京 210096]

期货市场流动性状况直接影响期货市场价格发现和套期保值功能的发挥。根据Thompson- Waller模型,采用中国主要农产品期货合约日内高频逐笔数据,计算各期货品种的流动性成本,结果表明:各合约之间存在流动性成本差异,交易量和交割期是影响流动性成本的重要因素,交易量与流动性成本负相关,负相关程度因合约而异。研究还显示,萨缪尔森假说在中国农产品期货市场成立,但有学者主张的流动性合理区间概念对实际的流动性成本约束较弱。

价差; 流动性成本; 逐笔数据; 农产品期货市场

引 言

流动性是金融市场赖以生存与运行的基石,对期货市场的重要性毋庸质疑。Pennings和Meulengerg证实[1],市场流动性直接影响套期保值的效率。由于在电子交易系统中(中国的证券、期货市场采用的是订单驱动型交易机制)不存在做市商,其流动性动力机制备受关注。Thompson和Waller研究了一个可以测度资产流动性成本的数学模型,由于该模型同时适用于传统的报价驱动交易系统和订单驱动交易系统提供的逐笔数据而应用较广[2]。

本文共选取大连商品交易所和郑州商品交易所的八种农产品期货合约(大豆、玉米、豆粕、豆油、白糖、棉花、强麦、菜油),首先按照王献立的观点估算各样本合约的流动性合理区间,然后,采用Thompson-Waller模型,计算和比较各样本合约在样本期内的流动性成本[3]。同时,本研究证实中国农产品期货市场支持萨缪尔森假说,但流动性合理区间并不能确保临近交割期的合约具有较低的流动性成本,它所反映的仅是一个时期内的总体期现量之比;期货市场流动性受期货市场交易量、到期日和其他因素共同影响。本研究结果将有助于套期保值者或投机者选择合适的期货合约进行交易。

一、文献回顾

流动性是一个包含多层含义的概念,并没有统一的定义。Kely用三个特征表述流动性[4]:紧度(tightness)、深度(depth)和弹性(resiliency)。紧度意味着迅速买进或卖出合约的成本,通常用价差(bid-ask spread)来衡量特定市场的紧度;深度表示能引起价格变化所需要的合约交易量;弹性表示从价格波动中恢复过来所需要的时间。

关于期货市场流动性算法大致有三种类型:较早采用的是基于交易的度量法(trade-based measurement),比较直观,数据也容易获得,但未能体现Kely所描述的流动性三大特征。Aitken和Comerton-Forde认为,这类度量所采用的指标具有高度相关性,看似一致的结论却并不能正确反映流动性的真实状况[5]。广泛采纳并为多数人所接受的是基于订单的度量法(order-based measurement),衡量的指标主要是价差,即一份合约最低卖价与最高买价之间的差额,代表文献包括Roll基于价格变化协方差的度量[6],以及Thompsom和Waller通过绝对价格变化均值的测量[2]。Chordia et al采用每日加总订单差(aggregated daily order imbalance)作为价差的替代[7],订单差即指令簿(order book)上买盘数量减去卖盘数量。第三种是基于市场深度的度量(market-depth measurement),此方法的缺陷是无法区分引起价格变化的市场深度来自基本价值变化,还是来自暂时的买卖盘不平衡。

关于中国期货市场流动性的研究文献相对较少。王乃生对上海期货市场的流动性研究,采用的是修正的Amivest流动性比率[8]。马骥研究了市场流动性与价格波动之间的关系[9]。刘洋等以单位合约换手率引起的价格变化来衡量期货市场流动性[10]。刘晓雪侧重于建立期货市场流动性的宏观指标[11]。游达明等对中国期货市场的流动性协动现象进行了实证分析[12]。何荣天等主张设置一个通用的市场流动性指标,便于比较中国资本市场各类资产的流动性状况[13]。本文认为,流动性通用指标很难广泛实现,因为各类资本市场对流动性的需求是不同的,各类资产的流动性状况比较的并没有多少现实意义,因为成功期货市场的标志是对及时性的需求极高,这种需求远不是房产市场等类的交易迟缓市场(a thin market)所能比拟的(Grossman和Hiller)[14]。此外,部分学者针对中国期货市场流动性的研究多数采用价格指数计算,并采纳与欧美学者一致的生成连续价格序列的方法,没有考虑到中国期货市场的流动性结构与欧美国家不同(陈锐刚等)[15],尤其是农产品期货合约:在欧美国家期货市场,交易量最大的合约通常是距离交割月份3~4个月份的合约,而中国农产品期货市场上交易量最大的合约通常集中在5月、9月和1月,部分国内学者忽略了一个现象,在中国农产品期货市场上不是每个月份的合约都有活跃期的,因此仿照欧美学者的方式生成连续价格序列不妥当,在此基础上的实证研究对实践者帮助有限。

本文采用日内高频逐笔数据,以主要中国农产品期货为研究对象,采用Thompson- Waller模型计算主要合约的流动性成本,同时验证萨缪尔森假说在中国农产品期货市场是否成立,以及学者提出的市场流动性合理区间在实践中是否能有效约束流动性成本。

二、关于市场流动性合理区间的估算

王献立认为美国芝加哥商品交易所能成为全球大宗农产品定价中心的原因之一是其期货交易通常在一个合理的流动性范围之内,这个合理区间由一个上限和下限构成[3]:

其中FV表示期货交易量,W代表现货供应量,R表示保证金率。按照王献立的观点,只有在这个合理区间内,才能进一步地分析和讨论市场流动性,否则市场不是处于过热状态(超过上限)就是在过冷状态(达不到下限),期货市场套期保值和价格发现功能将被削弱。

本文采用2008年数据,按照上述定义,估算了中国主要农产品期货合约的流动性合理区间,如表1所示。流动性合理区间的实质是一个时期内的期现比。一个相对合理的期限比能减少与实际交割有关的不确定性,与此有关的推断是处于这个区间内的期货合约是否具有相对低的流动性成本呢?一个合理的期现比能否确保在临近交割期时具有较平稳的流动成本呢?本文稍后将讨论这个推断是否成立。

表1 中国农产品期货流动性合理区间(2008)

大连商品交易所的一份报告显示,2008年有7种中国农产品期货合约的交易量位居该年度全球期货期权场内交易量前20位,包括白糖、大豆1号、豆粕、玉米、豆油、强麦和棕榈油。而在2000年以前,中国农产品期货市场多数合约的交易量较低,以至于大部分合约都达不到合理区间的下限。交易量的整体上升有助于改善中国农产品期货市场的流动性状况。从表中的数据看,玉米、棉花、菜油、棕榈油期货合约处于流动性合理区间范围内,期货交易清淡的局面得到改善。然而,期货交易量急剧扩张未必都是合理的,白糖和大豆期货交易量是合理区间上限的6倍多,投机氛围比较浓厚。

三、流动性成本计算的数据和方法

价差是同时适用于证券期货市场两类交易系统(报价驱动型交易系统和订单驱动型交易系统)流动性测度的指标。由于在实际期货交易过程中,交易所没有价差记录,实践中采用两种替代序列用于测量流动性成本:

一种是基于价格(或收益)协方差估计的Roll模型,协方差越大,估计的价差越大,公式如下:

其中RMj代表Roll模型对资产j的测度, Ft代表第t笔的期货价格,Δ Ft= Ft− Ft−1;T代表价格变化的次数。但是运用Roll模型需要的前提条件,期货市场并不满足:如果期货价格变化是不平稳的,有可能出现序列的协方差是正的。根据微观市场理论解释,不同的交易者按照不同的方法解读相同的信息,可能是导致正的协方差的原因。Roll模型在实证研究中面临技术障碍,也使有效市场假说(EMH)遇到挑战:即使交易者都是理性的,市场价格也可能未能反映所有可获得的信息。

另一种方法是基于绝对价格变化均值的Thompson- Waller模型,公式如下:

其中 TWMj表示Thompson-Waller模型对资产j的流动性成本测度。 Δ Ft= Ft− Ft−1,绝对价格变化均值实际是由交易期间实际价格变化频率和变化幅度决定。

本文采用Thompson- Waller模型,首先比较中国主要农产品期货合约的流动性成本,其次将检验合约交易量、交割期以及流动性合理区间是否与流动性成本显著相关。由于数据采集较为困难,本文暂不涉及订单大小与流动性成本之间的关系。

本研究所用的数据为日内连续逐笔价格。每当一笔成交价格与上笔不同,便产生一条价格记录。采集的价格数据包括大豆、玉米、豆油、菜油、强麦、白糖、豆粕和棉花,共有25组日内价格数据,选取的交易日从2009年4月14日至5月27日。样本合约月份从2009年5月到2010年1月,考虑到交割期的影响,也考虑到合约活跃程度的因素,选取的合约距离交割期分别为8月、4月、2月和不满1月,并且是较活跃的5月、9月和1月合约。数据来源于国信证券交易软件,Thompson- Waller模型计算通过Excel程序完成。在一个月的样本期间内,计算了日TWM值和交易量的均值、方差、最大值和最小值。

四、计算结果分析

表2、表3给出了各观测集的TWM值和交易量的统计特征,其中表2列出的是5月份合约在4月份最后10个交易日内的计算结果。本研究原设计选择一个交割月份作为样本期,考察交易低迷期以及伴随着实际交割的不确定性对流动性成本的影响。但由于只有4个样本合约在交割月份内有足够的交易量支持TWM模型估算,本文转而采用交割月前的10个交易日作为替代样本期。表3给出的是2009年5月份观测到的2009年9月份合约、2010年1月合约TWM值和交易量的统计特征,以及样本合约距离交割月份的期限。可以发现大豆、白糖合约交易的最活跃月份距离交割月份达8个月,而不是欧美期货市场所表现出来的距离交割期3到4个月最活跃的情形。

表2 0905合约在2009年4月最后10个交易日的TWM值统计

比较各个观测集的TWM均值可以发现,不同月份的流动性成本存在差异。中国农产品期货多数合约的最小报价单位是1元,棉花合约5元,豆油和菜油合约为2元。如果一份合约的最小成交量为10吨,一笔交易中TWM值可能的最小值为10元(比如白糖、大豆、玉米、豆粕、强麦合约),类似地,棉花合约一笔交易中(每张合约5吨)TWM值可能的最小值为25元,豆油合约TWM值可能的最小值为20元,菜油合约(每张合约5吨)TWM值可能的最小值也为10元。

表3 2009年5月间活跃合约的TWM值统计特征

豆油活跃合约VOL 1057092312909 354350 1481550 -1.0718 3.4693 Y0909 4个月TWM 2.08 0.04 2.03 2.15 0.5324 2.2256 VOL 115424 100761 45148 351450 1.5567 4.1614 Y1001 8 个月TWM 2.54 0.42 2.01 3.53 0.8237 2.8695棉花活跃合约VOL 6844 4398 3048 19414 1.4449 4.6088 CF0907 2 个月TWM 6.25 0.80 5.48 8.83 2.2282 7.9666 VOL 10060 4432 2356 16016 0.3461 2.0680 CF0909 4 个月TWM 5.97 0.70 5.35 8.30 2.5276 9.0703 VOL 776 416 236 1602 0.7130 2.5153 CF1001 8个月TWM 10.11 3.43 6 17.67 0.7130 2.5153

结果显示,部分合约的流动性成本非常接近TWM值可能的最小值。比如强麦0909(5月份观测到的9月合约)的流动性成本均值等于其可能的最小值,这些合约的TWM值标准差也很小。对多数合约来说,较高的交易量的确伴随着较低的流动性成本。

8个样本合约是在交割月即将到来时观测的,它们的流动性成本明显高于距离交割期较远的合约。比如5月份交割的棉花合约在4月份最后10个交易日的平均流动性成本,高出5月份观测的0909棉花合约2倍,两者标准差相差更多。关于期货价格波动和到期日之间的关系,萨缪尔森(1965)提出过一个观点,通常称为“萨缪尔森假设”,也就是“到期日效应”,即期货价格波动因到期日临近而加大。随着到期日的临近,中国农产品期货合约的流动性成本上升,从一个侧面支持萨缪尔森假设。

需要进一步讨论的是接近交割月和交割月内的TWM值。棉花和白糖的5月到期合约在交割月(5月)内有完整的交易记录,日TWM值可以一直计算到最后一个交易日,强麦合约也有基本完整的交易记录。交易记录不完整,指交易量少到几乎不存在流动性。8个样本合约中,白糖和强麦的TWM值标准差是最小的(白糖合约为0.99元,强麦合约为0.4元)。棉花合约的TWM值似乎支持前文的假设,即处于流动性合理区间内的期货合约具有较低的流动性成本,在接近交割期时也较为平稳。但是玉米合约和白糖合约的TWM值估算结果并不支持前文假设,根据表1列出的结果,玉米合约处于合理的流动性区间内而白糖合约远高于其上限,但在临近交割月时,白糖合约的流动性成本低于玉米合约。

在所有远离交割期的样本合约中,具有较高交易量均值的合约通常具有较低的TWM值均值。随着交割期的临近,合约的流动性成本逐步上升。然而,无论是临近交割期的合约还是远离交割期的合约,表1所给出的流动性合理区间并不能确保区间内合约具有较低的流动性成本。本文通过下列回归方程检验样本合约流动性成本、交易量和其他因素之间关系:

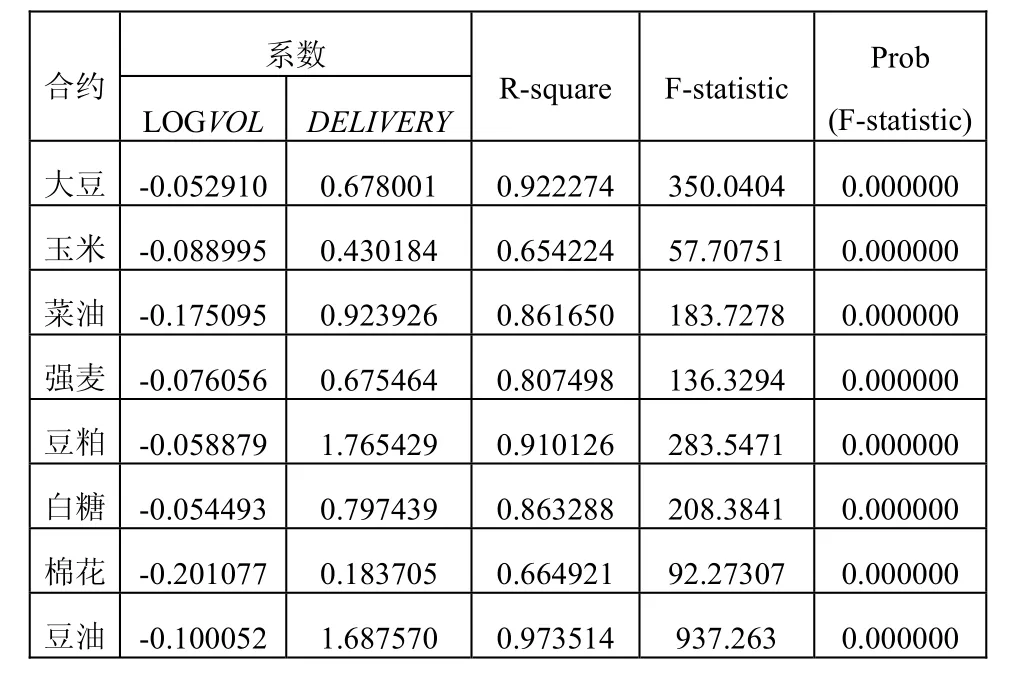

其中LOGLM表示TWM值的对数,LOGVOL是日交易量的对数值,DELIVERY是一个名义变量,用来表示合约是否临近交割月(取值为1或0)。式(1)的回归结果显示随着交易量上升,流动性成本下降,该负相关性在棉花、菜油和豆油合约中更为明显。引入的名义变量显示,交割期对棉花合约流动性成本的影响小于其他样本合约,大豆和豆油的名义变量系数估值最大,预示交割月份风险陡增,当无法估算TWM值的时候,流动性成本趋于无限大。

将TWM值作为因变量的回归结果表明,流动性成本不完全取决于交易量。两个解释变量(交易量和交割期)对各样本合约流动性成本的影响,显著程度也有所不同。棉花合约和玉米合约的回归分析具有较低的R2值和F统计检验值,说明还有一些重要因素影响该种合约流动性。

表4 回归结果

五、结论

学者提出的流动性合理区间是可以接受的指标,然而对期货交易者来说,仅凭这个指标尚不能判断即时交易的真实成本。期货交易的直接参与者也很难通过宏观的流动性指标或者指数指标区分各类合约的流动性成本。本文根据Thompson-Waller模型的思路,采用日内高频逐笔交易数据计算了农产品期货市场主要合约品种的流动性成本,在同一观测期内比较不同交割月份合约的流动性成本,临近交割月份期间内不同合约的流动性成本,认为在中国农产品期货市场萨缪尔森假设能够成立,国内学者提出的流动性合理区间并不能确保临近交割期的合约具有较低的流动性成本,对期货交易者来说,更为重要的是把握交易量、到期日以及其他因素对不同合约流动性成本高低的综合影响。由于本文采用的数据时间跨度不长,计算结果有可能带有一定的特殊性。基于高频数据的流动性成本估算将有助于期货市场参与者更好地了解市场流动性。

[1] PENNINGS J M E, MEULENGERG M T G. Hedging Efficiency: A Futures Exchange Approach[J]. Journal of Futures Markets, 1997, (17):599-615.

[2] THOMPSON S R, WALLER M L. The Execution Cost of Trading in Commodity Markets [J]. Food Research Institute Studies, 1987, (20): 141-163.

[3] 王献立.经济全球化趋势中的期货市场——兼论中国期货市场现状及发展对策[J]. 财政研究,2002, (4): 64-68.

[4] KYLE A S. Continuous Auctions and Insider Trading[J]. Econometrica, 1985, (53): 1315-1335.

[5] AITKEN M, COMERTON-FORDE C. How should Liquidity be Measured? [J]. Pacific- Basin Finance Journal, 2003, (11): 45- 59.

[6] ROLL R. A Simple Implicit Measure of the Effective Bid-Ask Spread in an Efficient Market [J]. Journal of Finance, 1984, (39): 1127-1139.

[7] CHORDIA T, ROLL R, SVANIDHAR A. Order Imbalance, Liquidity, and Market Returns[J]. Journal of Finance, 2002, (65): 111-130.

[8] 王乃生.上海期货市场流动性研究[J]. 证券市场报,2004, (8): 44-49.

[9] 马骥.小麦期货市场流动性与波动性关系研究[J].现代商贸工业, 2008, (1): 78-79.

[10] 刘洋, 胡坚.中国期货市场流动性的实证研究[J].经济科学,2005, (3): 54-65.

[11] 刘晓雪. 我国期货市场流动性的实证指标及分析结果[J]. 北京工商大学学报(社会科学版), 2006, (3): 34-39.

[12] 游达明, 鲁小东.中国期货市场流动性协动现象实证研究[J].系统工程, 2008, (9): 74-79.

[13] 何荣天.证券市场流动性指数的统一测度和应用意义[J].证券市场导报, 2002, (9): 30-32.

[14] GROSSMAN S J, HILLER M H. Liquidity and Market Structure [J]. Journal of Finance, 1988,43(3): 617-633.

[15] 陈锐刚, 周慧娟.中国商品期货市场流动性格局研究[J].湘潭大学学报(哲学社会科学版), 2008, (3): 53-59.

A Positive Analysis of Liquidity Cost in Chinese Agricultural Futures Markets——Algorithms of Liquid Cost Using Intraday High-frequency Tick-by-tick Data

SHI Ji-xin

(Southeast University Nanjing 210096 China)

Liquidity situation has close relationship with effectiveness of price discovery and hedging function in futures markets. Following Thompson-Waller Model, this study quantifies differences in liquidity cost among Chinese agricultural futures using intraday high frequency tick-by-tick data. Results suggest that the liquidity costs are different among futures contracts, mainly depending on trade volume and expiration. The increased volume is associated with lower liquidity costs, however, with different significances. Some results support Samuelson Hypothesis in Chinese agricultural futures market, but the notion of rational range of liquidity, proposed by some researchers, has no clear ineffective constraints on practical liquidity costs.

bid-ask spread; liquidity cost; tick-by-tick data; agricultural futures markets

F830

A

1008-8105(2010)05-0046-05

编辑 何婧

2010 − 04 − 02

史纪新(1969 −)女,东南大学系统工程研究所在职博士研究生,高级农经师.