SHIBOR市场利率期限结构实证研究

2010-09-04杨宝臣苏云鹏天津大学天津300072

□杨宝臣 苏云鹏 [天津大学 天津 300072]

SHIBOR市场利率期限结构实证研究

□杨宝臣 苏云鹏 [天津大学 天津 300072]

基于2006年10月8日~2008年10月9日间上海银行间同业拆放利率市场的日数据,利用单位根和协整检验对预期理论对于利率期限结构不同部分的适用性差异进行了研究,发现上海银行间同业拆放利率系统存在两个随机趋势,即短端利率的波动趋势和长端利率的线性漂移趋势,因此预期理论对于上海银行间同业拆放利率市场的利率期限结构整体上是不适用的,但是对于期限结构的短端和长端则分别适用。在此基础上,分别对短端利率和长端利率两个子系统建立了误差修正模型以刻画其动态特性,发现货币政策的效应沿上海银行间同业拆放利率期限结构衰减,从而会造成收益率曲线产生非平行变动,甚至扭曲。此外,还发现隔夜拆借利率的动态特性表现出背离长期均衡关系的趋势。

预期理论; 上海银行间同业拆放利率; 利率期限结构; 协整检验; 误差修正模型

引言

利率期限结构反映了时间因素对利率的影响,是整个金融体系的基准和参照系。因此,利率期限结构是资产定价和风险管理的基础,也是理解货币政策效应及其传导机制的关键。而关于利率期限结构的预期理论则是金融理论和宏观经济理论的基石之一,它在预测利率未来变动、解释货币政策、建立宏观经济模型等方面意义重大。因此,国内外对于预期理论进行检验的文章很多,结论也各有不同。由于我国目前缺乏统一的基准利率,短期利率和长期利率的形成参考不同的利率体系,这就造成了我国市场利率期限结构短端和长端利率之间的人为割裂。在这种情况下,预期理论的有效性如何,其对于收益率曲线不同部分的适用性是否存在差异,这对货币政策传导效应又存在怎样的影响,以及短期利率的选取对于最终结论是否存在显著影响,对于这些问题的研究具有很强的理论和现实意义。

一、相关研究评述

国内外关于利率期限结构的预期理论进行检验的研究很多,但是对未来短期利率的预期是否决定了目前的长期利率仍然存在争论。有的结果支持预期理论在利率期限结构中起着重要的作用,而另外一些研究的结果却不支持预期理论。检验的结果似乎取决于所考察的市场以及利率类别。基于美国市场利率数据进行检验往往得出拒绝预期理论的结论。如Campbell和Shiller[1]及Sarno, Thornton和Valente[2]基于美国国债利率月度数据分别利用VAR模型和扩展的拉格朗日乘子法对预期理论进行检验,结果均拒绝预期理论;Sutton[3]对美国的长期利率进行研究发现也不支持预期理论;Buraschi和Jiltsov[4]基于1960年1月~2000年12月间美国1月到10年期名义利率月度数据利用广义仿射模型对预期理论进行检验,结果拒绝预期理论;Kalev和Inder[5]则基于1951年12月~1991年2月间美国1月到10年期零息国债利率月度数据利用量化预期偏差(expectations error)的方法对预期理论进行检验,结果显示相当一部分市场信息并没有转化为投资者预期,因此拒绝预期理论;而Corte, Sarno和Thornton[6]则使用1991年5月21日~2005年12月9日间美国隔夜到3个月期的回购利率日数据,分别从统计学和经济学角度检验了预期理论在利率期限结构短端的有效性,结果发现从统计学角度拒绝预期理论,而从经济学角度则可以接受预期理论。不过也有例外情况,如Fama[7]用回归方法对美国1~6个月期的国债利率数据进行检验后发现可以接受预期理论。

基于其他市场的检验则往往得到支持预期理论的结论,如Taylor[8]用VAR方法对英国10、15以及20年期国债利率周数据进行检验后发现可以接受预期理论;Gerlach和Smets[9]对17种货币的1、3、6以及12个月期的欧洲市场利率进行检验也支持预期理论;Hurn,Moody和Museatelli[10]用英国伦敦银行同业拆借市场1、3、6以及12个月期利率数据进行检验,结果表明除了1和3个月期限利率外,其他结果均支持预期理论;Maki[11]基于1966年10月~2003年4月间日本国债利率和隔夜拆借利率月度数据利用非线性平滑概率自回归模型(STAR)对预期理论进行检验,结果接受预期理论;Musti和Ecclesia[12]基于1993年1月~2003年6月间意大利3月到10年期国债利率月度数据利用协整和误差修正模型对预期理论进行检验,结果支持预期理论;Tabak[13]则基于1995年~2006年间巴西1月到12月期银行间同业拆借利率数据利用协整方法对预期理论进行检验,结果也支持预期理论。

而基于国内市场的检验结果则各有不同。唐齐鸣和高翔[14]用1996年1月3日~1998年12月31日间的7、30、60以及120天期的银行间同业拆借利率日数据进行检验,发现支持预期理论;杜海涛[15]以及李彪和杨宝臣[16]使用协整方法分别对2001年11月13日~2002年8月2日和1996年7月22日~2005年12月13日间的上海证券交易所国债回购利率数据进行检验,结果均支持预期理论;吴丹和谢赤[17]运用回归模型和向量自回归模型对2003年1月1日~2004年4月19日间的银行间国债市场利率数据进行检验,结果也支持预期理论;史敏等[18]使用1996年1月1日~2003年7月21日间的银行间同业拆借市场利率周数据对预期理论进行检验,结果显示亚洲金融危机发生之前银行同业拆借利率支持预期理论,但金融危机发生之后却不能给予预期理论以充分的支持;Fan和 Zhang[19]则基于1999年7月2日~2004年6月25日间7天到3个月期限的银行间回购利率周数据从期限溢价的角度对预期理论进行检验,结果拒绝预期理论。另外,Gerlach[20]对香港1992年1月~2000年3月间的1、3、6、9以及12个月期限的银行间同业拆借利率进行检验,也发现传统的预期理论并不适用。

综上所述,以上研究对于预期理论在不同市场上的有效性进行了检验,结论也各有不同。然而,所有研究均没有考虑预期理论对于收益率曲线不同部分的适用性差异,以及短期利率的选取对于最终结论的影响。鉴于此,本文基于上海银行间同业拆放利率(SHIBOR)对预期理论对于市场利率期限结构不同部分的适用性差异、短期利率的选取以及货币政策对于SHIBOR收益率曲线的传导效应进行了研究。

二、预期理论及其检验方法

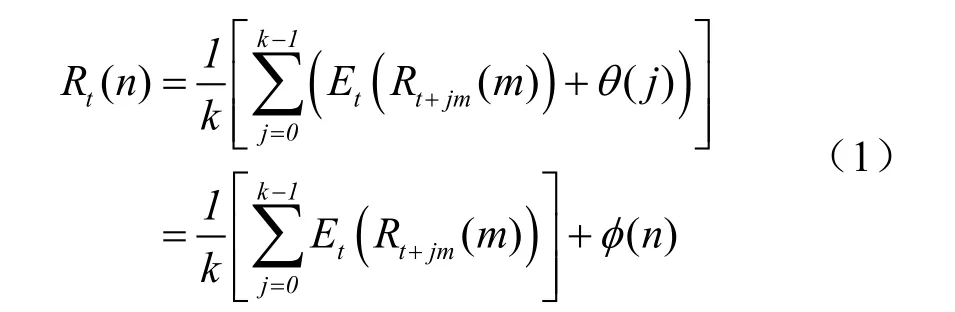

利率期限结构的预期理论认为t时刻n期资产的收益率 Rt( n)是由当期和未来的一组m期资产的收益率 Rt( m)(n>m)唯一决定。对于由零息债券的即期收益率构成的期限结构关系,其n期投资的收益率等于m期投资的收益率向前滚动k次为整数)并加上平均期限溢价φ(n),如式(1)所示:

其中,θ(j)为n期资产相对于第j个m期资产的期限溢价,为平均期限溢价。

式(1)表示,长期利率等于短期利率期望值的加权平均,而期限溢价则是持有长期债券相对于滚动持有短期债券的超额收益。

进一步,由式(1)可得

其中,Δ为一阶差分算子。

由式(2)可知,若 Rt( m)和 Rt( n)均为一阶单整序列,也即I( 1)序列,则由预期理论可知期限溢价φ( n)必平稳,此等价于向量 xt=[Rt( n), Rt( m)]′协整且协整向量为 β= (1,−1 )′。依此即可检验预期理论是否成立。

三、预期理论在SHIBOR市场的实证检验

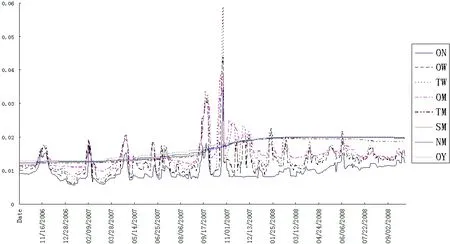

本文选取2006年10月8日~2008年10月9日SHIBOR市场的日数据,包括隔夜、7天、14天、30天、90天、180天、270天以及360天期共8种利率数据,分别以ON、OW、TW、OM、TM、SM、NM以及OY来表示。数据来源为上海银行间同业拆放利率 官 方 网 站 : http://www.shibor.org/shibor/web/ ShiborhisQuery.jsp。本文首先将初始的SHIBOR利率数据转化为等价的连续复利,各期限利率走势图如 图1所示:

图1 SHIBOR市场各期限利率走势图

由图1可看出,各期限SHIBOR利率的波动明显分为两种类型:短端利率(隔夜、7天、14天以及30天期利率)主要表现为波动趋势,而长端利率(90天、180天、270天以及360天期利率)则表现为线性漂移趋势。

(一)利率单整性检验

由于利率序列一般为一阶单整,因此本文首先采用ADF检验[13]来确定SHIBOR市场各期限利率序列的平稳性。设 Rt( m)为期限为m的利率序列,则ADF检 验 的 原 理 就 是 针 对 方 程检验其系数原假设 H0:β=0是否成立。若原假设成立,则利率序列 Rt( m)存在单位根。

由于ADF检验受滞后阶数d的影响,故本文同时采用AIC准则与SIC准则,作为最佳时滞的标准,在二者值为最小时的滞后长度即为最佳长度。本文对各期限利率序列及其一阶差分序列分别进行ADF检验,结果如表1所示:

表1 SHIBOR市场各期限利率的ADF检验结果

由表1可知,各期限SHIBOR利率原序列均为均含有单位根,而一阶差分后的序列则为平稳序列,因此各期限SHIBOR利率原序列均一阶单整,也即I ( 1)序列。另外,短端利率(隔夜、7天、14天以及30天期利率)均不含截距和趋势项,而长端利率(90天、180天、270天以及360天期利率)则均含有截距和趋势项,因此SHIBOR利率期限结构两端利率波动类型分化明显,短端利率主要表现为波动趋势,而长端利率则表现为线性漂移趋势。

(二)预期理论的有效性检验

为了对以上问题进行进一步分析,我们利用Johansen协整检验[14]对SHIBOR市场期限溢价进行分析,从而对预期理论在SHIBOR市场的有效性进行检验。根据利率期限结构预期理论,若利率序列Rt( m )和 Rt( n )一 阶 单 整 , 则 其 期 限 溢 价Rt( n) −Rt( m)必平稳,等价于向量 xt=[Rt( n), Rt( m)]′协整且协整向量为 ρ= (1,−1 )′。基于此,本文选取了不同期限的短期利率,并将其与其他较长期限的利率分别进行配对协整检验。为了检验协整系数的原假设 H0:ρ = (1,−1 )′,本文将长期利率的协整系数标准化为1,则相应的短期利率协整系数如表2所示:

表2 不同短期利率选择下的协整检验结果

由表2可以得到如下结论:首先,SHIBOR市场利率期限结构短端和长端的期限溢价存在显著差异。尽管短端利率与长端利率存在协整关系,但协整系数在短端和长端交界处发生明显异变,表现在选取隔夜、7天、14天期利率作为短期利率时,协整系数分别从30天期利率所对应的1.521、1.203和1.057突增至90天期利率所对应的4.177、2.018和1.688,显著异于预期理论中协整系数为1的推论。这表明短端利率和长端利率的随机驱动趋势之间存在显著差异;其次,预期理论分别适用于SHIBOR市场利率期限结构的短端和长端,但对于整个期限结构则不成立。在收益率曲线的短端(隔夜、7天、14天以及30天期利率)和长端(90天、180天、270天以及360天期利率)内部,利率之间协整且协整系数满足原假设 H0:ρ = (1,−1 )′,但短端利率与长端利率之间的协整系数则不满足原假设 H0:ρ =(1,− 1)′。主要是因为SHIBOR在长端和短端分别参考了两个体系的利率:短端主要参考债券回购利率,长端则基本参考央行票据的发行利率(一般比央票高10到20个基点)。因此,目前的SHIBOR利率缺乏独立定价以影响其他利率的能力;最后,我们应该给予隔夜拆借利率(ON)以特别注意,因为其波动特性明显异于所有期限的利率。虽然隔夜拆借利率与所有期限序列均协整,但协整系数明显异于预期理论。这主要是因为隔夜拆借利率具有短期资金价格的指示量以及央行货币政策的操作目标的双重身份,其受市场资金供求关系以及央行货币政策和市场信心等外部因素的共同影响,因此其波动较其他短端利率为小,而较长端利率为大,从而与其他期限的利率无法形成平稳的期限溢价。

四、货币政策对于SHIBOR收益率曲线的传导效应

尽管预期理论对于SHIBOR市场利率期限结构的整体是不适用的,但对于期限结构的短端和长端则分别适用,因此本文通过分别对期限结构的短端和长端建立向量误差修正模型(VECM)来描述利率系统的动态特性,并对货币政策对于SHIBOR利率期限结构的传导效应进行研究。

假设由一阶单整的利率序列组成的n维向量时间序列{Rt}具有如下向量自回归形式:

其中, Ai( i = 1, 2, ...,k)是n×n的参数矩阵,εt~ N( 0,Σ)为高斯误差项。

利用一阶差分变形,式(3)可改写为如下向量误差修正模型形式:

式(4)中除变量Rt−1外,其他变量序列均是平稳的,因此矩阵Π应当包含一个因子矩阵β′,使得β′Rt−1是平稳的,或者可以认为滞后变量Rt−1的n×n阶系数矩阵Π可以分解成一个n×r阶权重矩阵α和一个n×r阶协整向量矩阵β转置后的乘积,即Π α β′

= ⋅ 。其中β为协整向量,表示变量之间的长期均衡关系,α为短期调整系数,表示在某种原因使得长期均衡关系偏离一个单位情况下,各变量向均衡关系进行调整的大小和速度。而r则表示利率系统内的协整关系个数,因此,利率系统内的公共随机趋势个数为n−r。

基于以上方法,本文首先检验了全部利率系统、短端利率系统以及长端利率系统的协整阶数,结果如表3所示。

由表3可以得到如下结论:首先,全部利率系统的协整阶数r=6,也即存在两个不同的随机趋势。结合上文分析,这两个随机趋势分别为短端利率的波动趋势和长端利率的线性漂移趋势;其次,短端利率和长端利率子系统的协整阶数均为r=3,也即每个子系统均只有一个随机趋势,因此预期理论对于两个利率子系统均适用,并可在此基础上分别对两个子系统建立误差修正模型以刻画其动态特性,结果如下:

表3 各利率系统协整阶数检验结果

式(5)和式(6)分别为短端利率系统和长端利率系统的误差修正模型,由SIC准则设定其滞后阶数均为k=2。其中, R1,t,R2,t,…,R8,t分别表示隔夜、7天、14天、30天、90天、180天、270天及360天期利率。为便于观察,在短端利率子系统和长端利率子系统中分别取7天期和90天期利率作为各子系统的短期利率与其他期限利率进行协整,并将其他期限利率协整系数标准化为1。

式(5)和式(6)等式右端第一个矩阵为系统的短期调整系数矩阵α,第二个矩阵为协整系数矩阵,也即长期均衡系数矩阵β′。由式(5)和式(6)中的协整系数矩阵可以看出,无论在短端利率子系统还是在长端利率子系统,各期利率均协整且协整系数满足原假设 H0:ρ = (1,−1 )′,因此预期理论在两个子系统中均成立;而由短期调整系数矩阵α可以看出,对于各自与短期利率间长期均衡关系异变一个单位的相应调整幅度分别为-0.110、-0.366、0.047、-0.029、-0.014以及-0.002。因此,除360天期利率R8,t以外,其他期限利率均对各自与短期利率间的长期均衡关系的异变作出明显调整,而360天期利率的调整则幅度甚小;此外,值得注意的是这一对利率的协整关系。在长期均衡关系异变一个单位时,R1,t的反应为其下一期调整量减少0.110个单位,而R2,t的反应却是其下一期调整量增加0.261个单位,从而会使得均衡关系的偏移进一步扩大。因此,该对利率的调整趋于背离长期均衡关系。

造成以上现象的主要原因是隔夜拆借利率受市场资金供求关系以及央行货币政策和市场信心等外部因素的共同影响,可看作是SHIBOR市场利率走势的先行指示利率,从而表现出背离长期均衡关系的趋势;而360天期利率作为期限最长的SHIBOR利率,处于利率期限结构的末端,所受货币政策调整等外部因素冲击与其他期限利率相比较小,因此对于长期均衡关系在外界因素影响下发生偏移的反应幅度也就比较小。这从长端利率子系统各期限利率调整幅度的变化规律即可看出:随着期限的增加,利率对于长期均衡关系异变一个单位的反应幅度由0.029减至0.014,再减至0.002。这表明货币政策对于不同期限的SHIBOR利率的影响程度随期限的增大而衰减,这会造成SHIBOR收益率曲线产生非平行变动,甚至扭曲。因此,SHIBOR市场仍然不能很好地传导货币政策。

五、结论及启示

本文利用单位根和协整检验对预期理论对于SHIBOR市场利率期限结构不同部分的适用性差异进行了研究,发现SHIBOR市场利率系统存在两个随机趋势,即短端利率的波动趋势和长端利率的线性漂移趋势,因此预期理论对于整个SHIBOR市场利率期限结构是不适用的,但对于期限结构的短端和长端则分别适用。在此基础上,本文分别对短端利率和长端利率两个子系统建立了误差修正模型以刻画其动态特性,发现货币政策的效应沿SHIBOR收益率曲线衰减,从而会造成收益率曲线产生非平行变动,甚至扭曲。因此,SHIBOR市场的货币政策传导机制仍然需要完善。

究其原因,主要是因为SHIBOR在长端和短端分别参考了两个体系的利率:短端主要参考债券回购利率,长端则基本参考央行票据的发行利率。以上造成了SHIBOR市场短端和长端利率之间的人为割裂,使得SHIBOR利率系统存在两个随机驱动趋势,从而严重影响了货币政策对于SHIBOR收益率曲线的有效性,不利于金融市场的宏观调控。因此,必须加强SHIBOR的独立定价能力,使其成为金融市场真正的基准利率。

[1] CAMPBELL J Y, SHILLER R J. Yield spreads and interests rate movements: A bird’s eye view [J]. Review of Economic Studies, 1991, 58(3): 495-514.

[2] SARNO L, THORNTON D L, VALENTE G. The empirical failure of the expectations hypothesis of the term structure of bond yields [J]. Journal of Financial and Quantitative Analysis, 2007, 42(1): 81-100.

[3] SUTTON G D. A Defence of the Expectations Theory as a Model of US Long-Term Interest Rates [R]. Bank for International Settlements, Working Paper, 2000, No. 85.

[4] BURASCHI A, JILTSOV A. Inflation risk premia and the expectations hypothesis [J]. Journal of Financial Economics, 2005, 75(2): 429-490.

[5] KALEV P S, INDER B A. The information content of the term structure of interest rates [J]. Applied Economics, 2006, 38(1): 33–45.

[6] CORTE P D, SARNO L, THORNTON D L. The expectation hypothesis of the term structure of very short-term rates: Statistical tests and economic value [J] . Journal of Financial Economics, 2008, 89(1): 158-174.

[7] FAMA E F. The information in the term structure [J]. Journal of Financial Economics, 1984, 13(4): 509-528.

[8] TAYLOR M P. Modeling the yield curve [J]. Economic Journal, 1992, 102(412): 524-537.

[9] GERLACH S, SMETS F. The term structure of Euro-rates: Some evidence in support of the expectations hypothesis [J]. Journal of Inter-national Money and Finance, 1997, 16(2): 305-321.

[10] HURN A S, MOODY T, MUSCATELLI V A. The term structure of interest rates in the London Interbank Market [J]. Oxford Economic Papers, Oxford University Press, 1995, 47(3): 419-436.

[11] MAKI D. Non-linear adjustment in the term structure of interest rates: a cointegration analysis in the non-linear STAR framework [J]. Applied Financial Economics, 2006, 16(17): 1301–1307.

[12] MUSTI S, D’ECCLESIA R L. Term structure of interest rates and the expectation hypothesis: The euro area[J]. European Journal of Operational Research, 2008, 185(3): 1596–1606.

[13] TABAK B. Testing the expectations hypothesis in the Brazilian term structure of interest rates: a cointegration analysis [J]. Applied Economics, 2009, 41(19): 2385-2404.

[14] 唐齐鸣, 高翔. 我国同业拆借市场利率期限结构的实证研究[J].统计研究, 2002, (5): 33-36.

[15] 杜海涛.利率期限结构理论与实证研究[J].中国货币市场, 2002, (10): 54-56.

[16] 李彪,杨宝臣. 基于我国国债回购市场的利率预期理论检验[J]. 证券市场导报,2006,(8): 74-77.

[17] 吴丹,谢赤. 中国银行间国债利率期限结构的预期理论检验[J]. 管理学报,2005,2(5): 536-541.

[18] 史敏,汪寿阳,徐山鹰等. 银行同业拆借市场利率期限结构实证研究[J]. 管理科学学报,2005,8(5): 43-49.

[19] Fan L Z, ZHANG C. The Chinese interbank repo market: an analysis of term premiums [J]. The Journal of Futures Markets, 2006, 26(2): 153–167.

[20] GERLACH S. Interpreting the term structure of interbank rates in Hong Kong [J]. Pacific-Basin Financial Journal, 2003, 11(5): 593-609.

[21] DICKEY D A, FULLER W A. Distribution of the Estimators for Autoregressive Time Series with a Unit Root [J]. Journal of the American Statistical Association, 1979, 74 (366): 427-431.

[22] JOHANSEN S. Statistical Analysis of Cointegration Vectors [J]. Journal of Economic Dynamics and Control, 1988, 12(2-3): 231-254.

An Empirical Research on the Term Structure of SHIBOR

YANG Bao-chen SU Yun-peng

(Tianjin University Tianjin 300072 China)

An empirical research is made on the applicability of the expectation hypothesis (EH) to different parts of the term structure of SHIBOR, indicating that EH is not applicable to the whole yield curve of SHIBOR, but works on the short and long parts respectively. Thus, VEC models are established to capture the dynamics of the short and long interest rate systems respectively, finding that the effect of the monetary policy tends to decline along the term structure of SHIBOR and the overnight rate displays an inclination to deviate from the long run equilibrium.

expectation hypothesis; SHIBOR; term structure of interest rates; cointegration; vector error correction model

F830.91

A

1008-8105(2010)05-0039-07

编辑 何婧

2010 − 03 − 04

国家自然科学基金资助项目(70471051,70771075);教育部博士点基金资助项目(200800560032);教育部新世纪优秀人才支持计划项目(NCET-08-0397)

杨宝臣(1966 −)男,博士,天津大学管理学院教授、博士生导师;苏云鹏(1982 −)男,天津大学管理学院博士研究生.