基于DCC—GARCH模型的外汇储备结构动态调整研究

2010-08-27马杰

马 杰

(1.北京航空航天大学 经管学院,北京 100191;2.密西根大学 罗斯商学院,密西根州 安娜堡 48109)

2009年底,中国外汇储备余额达23 992亿美元,是第二大外汇储备国日本的2倍多;如此庞大的外汇资产,主要仍以美元计价资产形式存在。2007年施建淮估计中国外汇储备中约有70%左右是美元资产[1]。至2010年1月末,中国共持有美国债8 890亿美元,这还不包括在香港、伦敦等地委托投资银行买入的美国债,也不包括公司债、基金等其他投资渠道持有的美元资产。外储币种与资产结构过于单一,随时可能受到中美关系、美国国内经济政策等不确定性因素的威胁。2000年后美元多次贬值,导致许多学者担忧美元未来能否保持足够的吸引力。尽管欧元仍面临许多困难与考验,但它确实打破了美元在国际贸易投资中的垄断地位[2]。同时,近几年英镑、黄金等金融资产的长时间波段性上涨,也证实了外储运营可能存在阶段性结构调整机会。在动荡的国际金融环境下,就我国货币/资产过于集中的外汇储备来说,仅考虑我国2005年汇改后人民币升值,至今就已使得超额储备的价值缩水超过12 000亿元①,这是一种非常严重的无形损失。面对国际经济金融形势的变化,如何及时合理地调整外汇资产结构,实现储备资产在安全前提下保值增值、尽可能减少持有机会成本,是当前我国2.6万亿美元超额国家外汇资产②形势下必须解决的重大理论与现实课题。

一、外汇储备的资产选择及其比重调整依据

要通过资产多元化来实现外汇储备风险分散,有两个核心问题必须解决:一是选择什么样的货币/资产,进入外储“资产篮子”;二是如何结合金融动态变化,配置这些资产权重。为兼顾安全、流动与盈利性统一,储备币种选择应主要考虑以下几个因素:一是币种结构应与国际支付所使用的货币结构相匹配;二是储备货币发行国的财政金融状况稳定、大幅贬值可能性与流动性风险较小,币值具有稳定性与流动性;三要综合储备货币国的汇率、利率与通货膨胀因素,考察其盈利性。

Eichengreen和Mathieson研究了贸易对象、外债结构、汇率安排、资本开放和储备货币利差对外储币种结构的影响,发现各国储备币种结构具有历史延续性[3]。但A licia和Akiko指出许多亚洲国家正在改变外储币种结构,不再单向购入美元[4]。Galati和Woold ridge认为至少作为贮藏价值工具,欧元正对美元形成了强有力挑战[2]。2009年12月,IMF最新COFER数据显示:各国央行持有英镑总额已升至1 924亿美元,占全球外汇储备约4.5%;自2005年英镑作为储备货币地位超越日元以来,这一趋势已持续了5年,将促使我国重新审视储备资产中英镑的地位。此外,黄金最近十年里一直呈上涨趋势,次贷危机后更是暴涨约70%——在此期间,恰恰是我国外汇储备迅猛增长、并集中于美元而价值大幅缩水的时期,不能不说是一大遗憾。尽管黄金并不是外汇储备,但它是国际储备资产;考虑到黄金具有良好流动性、保值性及我国目前超巨量的外储,将少部分外储转化为黄金,也是多元化可能方向之一。基于以上分析,结合中国贸易、外债结构以及国际金融实际状况,本文初步假定我国外储“资产篮子”的货币/资产包括:美元、欧元、日元、英镑及黄金。

易江、李楚霖计算了无卖空时储备最优资产结构:日元(57.7%)、瑞典克朗(19.77%)、比利时法郎(15.63%)、丹麦克朗(4.02%)、港元(2.88%);结果中竟没有美元,不可能是我国外储币种构成,朱淑珍的研究方法与结果与此类似[5][6]。Papaioannou、Portes和Siourounis建立“动态均值—方差优化模型”,实证结果表明优化求解的欧元权重较实际观察到的要小得多,说明欧元重要性可能被人为拔高了[7]。Cam pbell、Medeiros和Viceira基于“均值—方差分析框架”建立了允许卖空情况下的资产配置模型,实证表明每当金融资产价格下降时,资金都将逃向美元、欧元及瑞士法郎这样的“安全货币”[8]。Ma Jie和Su Fang考虑了五种资产外储结构调整,但关于价值影响因子自相关结构的假设过于理想化,研究仍有待深入[9]。杨胜刚等基于模糊数学建立了一个多约束多目标的储备结构优化模型,但其对各种货币收益率隶属函数以及隶属函数参数相同的假设过于简单,模型适用性不足[10]。

综上分析可知,配置外汇储备资产权重的主要分析框架还是投资组合及其改进模型。现有的这些研究,给我们提供了广阔的思路与启示,下文将沿着这个方向作进一步探索。

二、DCC—GARCH模型的原理

估算市场风险因子“方差—协方差矩阵”,是求解投资组合模型的关键,有三种方法:简单相关系数法、常参数条件自相关GARCH模型(CCC—GARCH)及动态条件自相关多元GARCH模型(DCC—GARCH)[11]。Engle提出的DCC—GARCH模型,是技术难度最大、但最贴近实际的一种。

再设S是ε的无条件相关矩阵,则单个随机变量的方差—协方差矩阵可表达为:

由以上定义与推导式,进一步扩展到多元的情况可知[11]:

(2)式中第一个方程的多元正态分布假设,是为后面极大似然估计做准备——若没有这个假设,估计量就只有准极大似然QML解释;第二个方程,假设每个变量变化服从GARCH模型,式中的˚表示矩阵Hadamard积;第三个方程,是GARCH模型中关于残差项的表示;第四个方程,是(1)式多元情况下的协方差矩阵,其中l表示取值为1的向量;第五个方程,是相关系数矩阵表示形式。

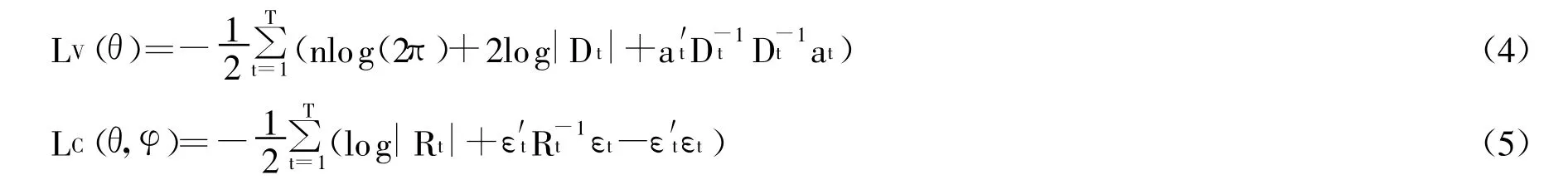

为采用ML法来估计参数向量,根据以上定义与假设,可将对数似然函数表达为以下形式[11]:

对以上似然函数求极大值,即可求解相关参数向量:将Dt中的参数向量表示成θ,将Rt中的参数表示成φ。对数似然函数(3)式,可看成是波动部分 LV(θ)与相关部分LC(θ,φ)的和[11]:

这样,(3)式可采用两阶段的参数估计:

1.波动部分(4)式,可看出它是单个GARCH似然结果的和,可改写成如下形式:

2.相关部分(5)式,用来估计相关系数的参数向量φ。由于残差方程并不依赖于φ,因此它并不影响第一部分的估计,在估计波动部分参数向量θ时可先忽略。

三、基于DCC—GARCH的储备资产选择模型及实证研究

为探讨外汇储备多元化运作的途径,本文在“收益—风险分析框架”下沿着已有研究,做如下改进:一是最核心的改进,采用DCC—GARCH模型来度量风险,允许市场风险因子随时间变化、且与前期是相关的,从而改进了以前绝大多数研究中的无时变相关性假设;二是考虑到美元近些年来大幅贬值的事实,本文以中立货币瑞士法郎作为无风险资产,更加符合国际现实状况;同时,引入利率平价,将不同货币收益实时地折算为可比收益,改进了许多研究中的汇率静态折算;三是将黄金作为一种备选储备资产,放到“国际储备资产结构”大框架中统一考虑,这既考虑了近十年来黄金价格一直坚挺的事实,又反映了改善中国巨额资产过分集中于以美元为核心的虚拟货币性资产的需要。

基于以上改进思想及第二部分的讨论,构建基于DCC—GARCH的中国外汇储备结构动态调整模型,形式如(7)式:

模型仍可视为一个“有约束非线性规划问题”,经济意义为在给定预期收益前提下、寻求使资产组合总风险最小时各资产的比重。第一项约束,是要求资产组合总期望收益率不得低于某个确定的值;第二项约束,是指各项资产的权重相加是1,同时不允许卖空;第三项约束,是指单项货币资产的期望收益率,每期均可用利率平价公式来描述,s表示汇率的对数;第四项约束,是指资产收益率向量的方差协方差矩阵是通过DCC—GARCH模型计算得到的。

在对理论模型(7)的实证研究中,我们采集了2005年8月至2009年1月的数据,其中:利率与汇率数据,均来源于英国银行家协会的BBA网站;黄金数据,来源于世界黄金理事会的官方网站。本文以3个月为考察时间间隔,数据作如下预处理:因下载数据中3个月Libor是年利率,计算时需要用Libor/4来调整,以得到每种货币在观测期内的利率;同理,黄金收益率是用当前价格与3个月前价格相比得到的,但因为不同月份交易日有长有短,本文统一采用90天前的价格数据;所有币种的汇率数据,均以瑞士法郎作为基准货币,统一以90天后的汇率来计算汇率变化。

关于“方差—协方差矩阵Vt+1”的求解,经过两步得到。第一步,对储备资产组合中每一项货币/资产的收益率应用GARCH模型,也就是求式(6)中的未知参数。若用yt代表收益率,资产收益率的GARCH(1,1)过程可描述如下:均值方程是:yt=yt-1+at;方差方程是:σ2t=ω+αa2t-1+βσ2t-1。单项资产收益率的GARCH(1,1)模型估计结果如表1所示,括号内为系数的P值。从整体效果来看,各项资产的收益率基本上符合GARCH(1,1)模型的假设。

表1 各项资产的GA RCH(1,1)模型参数估计结果

第二步,也就是计算式(5)中的未知参量,在协方差矩阵中表现为m、n这两个变量。这个极大似然估计过程,我们是在Matlab中编写程序实现的,得到结果:m=0.003,n=0.993 4。由此可见,动态相关系数的值均大于0,说明相关系数矩阵和前期影响是正相关的;而且,当n值越接近1时,说明相关系数受前期影响就会越大。

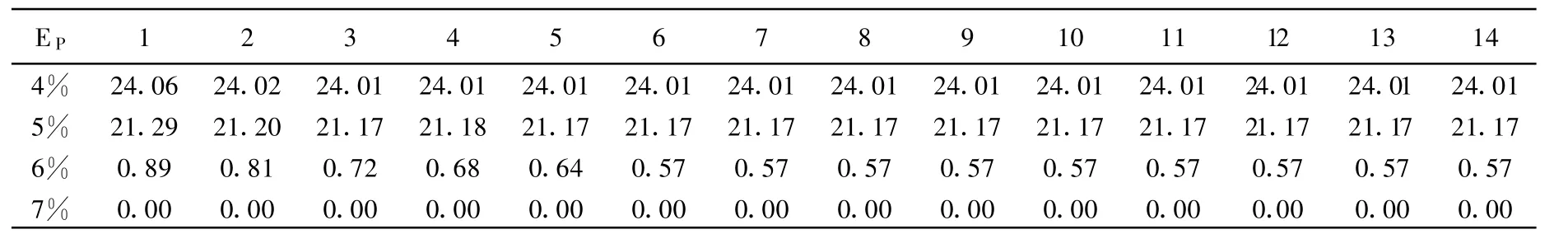

在估计完DCC—GARCH模型的所有参数后,我们进一步利用Matlab最优化工具箱:分别在组合收益EP=4%、5%、6%、7%情况下,求解各项货币/资产的权重,计算结果分别见表2~6。各表中的横坐标表示不同时期,三个月为一个样本考察期:如序号“1”代表2005年8月~2005年10月,序号“2”代表2005年11月~2006年1月,依此类推。

表2 美元在不同时期的最优权重 (单位:%)

表3 欧元在不同时期的最优权重 (单位:%)

表4 英镑在不同时期的最优权重 (单位:%)

表5 日元在不同时期的最优权重 (单位:%)

表6 黄金在不同时期的最优权重 (单位:%)

观察表2~6的计算结果,总的来看:尽管随时间变化,美元、欧元等各资产权重有所变动,但变化幅度较小;除了在5%的组合收益预期下美元权重由期初的37.92%下降为期末的34.77%外,其他资产的权重对时间变化都不太敏感。根据最优外汇资产组合的这个时变特征,再考虑到中国巨大的外汇储备存量以及交易费用——若在储备资产组合已调整到位的情况下,即使面对动荡不安的国际金融环境,各资产的相对权重也可基本维持不变;若中国储备资产组合在预期收益水平下离最优投资结构距离较远,也不必急于向“时变特征不明显的最优投资组合”靠拢,以免在国际市场上引起汇率、利率及黄金价格的大幅波动。再看不同资产的表现:欧元和日元都随着期望收益率增加而权重下降,尤其是日元权重下降速度非常之快;而英镑则随着收益率增加权重有所上升,美元与黄金的权重与期望收益率之间呈现复杂的非线性关系。日元与英镑的实证结果,与许多其他研究结果保持了高度一致,反映了样本观察期内英镑利率的坚挺与日本经济多年来处于流动性陷阱的困境,这与IMF的COFER数据反映的事实也是相吻合的;但是,以前许多学者认为欧元可能对美元构成强有力挑战、应该增加欧元比重[2][12],但从本文实证研究的表3结果来看,可能存在高估了欧元地位的现象,这与Papaioannou等人的研究结果是一致的[7]。

研究还发现,即使2008年发生了严重次贷危机,最优美元权重并没有随时间变化明显下降,这可能反映了金融实践中“美元确实问题多多,但暂时却没有更好选择”的无奈。最优资产组合中黄金较大份额的比重,是本文不同于以往研究的一大发现:无论在哪种期望收益率水平下、无论在哪个样本考察期,最优黄金权重都在20%左右,有时甚至超过30%——这个研究结论,对将“2.6万亿美元国家外汇资产”几乎全部集中于货币性资产、黄金储备严重不足的中国来说,尤其具有启示意义。考虑到次贷危机后以美国为首的发达国家都发行了大量货币以救市,黄金的投资价值在未来较长一段时间内可能进一步突显。因此,中国应选择有利时机、在不引起国际市场金价大幅波动的情况下,不动声色地将部分外汇储备转化为黄金储备,以有效地分散国家外汇资产贬值的风险。

四、结论

2007年成立中国国家投资公司,将部分外汇储备委托给专业投资实体运营的“制度性构架”,只是迈出了提高外汇资产运营效率的一小步。要实践2004年IMF的外汇储备管理指南,真正难点在于为储备资产的结构动态调整设置科学依据与提供定量工具。本文在“收益—风险分析框架”下将投资组合模型应用于外汇储备资产配置,作了三项重要改进:采用动态条件自相关多元DCC—GARCH模型来度量风险、引入利率平价以反映可比货币收益率以及将黄金视为外储替代资产纳入到统一分析框架中。在此基础上,我们构建了“基于DCC—GARCH的中国外汇储备结构动态调整模型”。

通过进一步对理论模型的实证研究,我们发现,总的来说,随着时间变化,美元、日元、英镑、欧元和黄金的权重确实都在发生变化,但变化幅度相对较小;这说明在已经考虑金融市场因子变化动态时变特征的情况下,最优外汇资产组合的时变特征并不明显。这个发现,对中国改善外汇资产运营现状是十分有利的——因为我国外汇储备总量过于庞大,过急过快的市场操作,必然在国际市场上引起汇率、利率及黄金价格的大幅波动;由于最优外汇资产组合的时变特征并不是很明显,我国完全可以在不引起国际金融市场大幅震荡的情况下,有条不紊地慢慢向最优资产组合结构逼近靠拢。

实证研究表明,日元与英镑权重随期望组合收益率而变化,反映了样本观察期内日本与英国的经济金融状况;但是,欧元权重比以往大多数研究都要低,本文认为可能存在着人们高估欧元地位的现象。我们还发现,即使2008年发生了严重次贷危机,最优美元权重也没有随时间变化发生明显下降,这反映了美元即使在自身发生危机时,也起到了“安全避风港”的作用——这一反直觉、反常识的结果,说明国际储备体系确实需要根本性的改革。最后,对于将“2.6万亿美元国家外汇资产”几乎全部集中于虚拟货币性资产、黄金储备严重不足的中国来说,本文认为在黄金价格的波段性低点进行适当增持,可能是一种“亡羊补牢”的有益修正。

注释:

①以2005年7月21日汇改为分水岭,按如下方法计算:将2009年底2.4万亿外汇储备分为汇改前存量与汇改后增量,假定美元资产比重约70%,并假定2005年7月~2008年9月人民币汇率与储备增速基本保持平稳上升。

②外管局的2.4万亿美元外储,加上“中国投”的0.2万亿美元外汇资产,构成2.6万亿美元中国国家外汇资产。

[1]施建淮.对中国外汇储备问题的思考[J].国际经济评论,2007,(4):51-53.

[2]GalatiGabriele,Wooldridge Philip.The Euro as a Reserve Currency:A Challenge to the Pre-em inence of the USDollar?[Z].BISWorking Paper,2006.

[3]Eichengreen Barry,Mathieson Donald J.The Currency Composition of Foreign Exchange Reserve:Retrospect and Prospect[Z].IMFWorking Paper,2000.

[4]A liciaGarcia-Herrero,Akiko Terada-Hagiw ara.Do Asian Investors Rebalance Their Portfolios and What A re the Consequences?[J].Journal of Asian Econom ics,2007,(532):1-22.

[5]易江,李楚霖.外汇储备最优组合的方法[J].预测,1997,(2):57-60.

[6]朱淑珍.中国外汇储备的投资组合风险与收益分析[J].上海金融,2002,(7):26-28.

[7]Papaioannou Elias,Portes Richard,Siourounis Gregorios.Op timal Currency Shares in International Reserves:The Impacto f the Euro and the Prospects for the Dollar[J].Journal of the Japaneseand International Econom ies,2006,(20):508-547.

[8]Cam pbell John Y.,Medeiros Serfaty-de Karine,Viceira LuisM.Global Currency Hedging[Z].NBERWorking Papers Series,2007.

[9]Ma Jie,Su Fang.Theoretical and Em pirical Research on Dynam ic Op tim ization Model of Structural Ad justment of International Reserves[C]//Lei,J.Proceeding of the 3rd International Conference on Natural Computation.H aikou:Institute of Electricaland Electronics Engineers,2007:557-561.

[10]杨胜刚,龙张红.基于模糊决策理论的中国外汇储备币种结构研究[J].财经理论与实践,2009,(159):9-13.

[11]Eng le Robert.Dynam ic Conditional Correlation—A Simp le Class o fMultivariate GARCH Mode ls[J].Journal of Business and Econom ic Statistics,2002,(3):339-350.

[12]Click Reid W.On the Composition of Asian Central Bank Reserves:Will the Euro Replace the Dollar?[J].Journa l of Asian Econom ics,2006,(17):417-426.