基于市值管理理论的选股模型应用*

2010-08-21史天雄

杜 江,史天雄

(四川大学经济学院金融工程系,四川成都 610064)

基于市值管理理论的选股模型应用*

杜 江,史天雄

(四川大学经济学院金融工程系,四川成都 610064)

根据市值管理理论,公司的管理者通过科学的公司管理与合理的资源配置,可以实现股东利益最大化的目标,然而这会反映到股票价值和公司财务数据上。财务数据能够反映公司的内在价值,市值能够反映公司外在价值,通过分析内在外在价值之间的联系,即公司财务指标与其真实市值的关系,总结出一套以市值管理分析为基础的选股方法,从而为个人投资制定一个合理的投资方向。

市值管理;Ab_Value;D-Ab模型 ;投资组合

Abstract:Acco rding to the theo ry of market capitalization management,we can maxim ize shareholders’equity by using scientific company management and the distribution of resources,w hich w ill be reflected in the stock and the financial data.The financial data can reflect the intrinsic value;the market value can reflect the extrinsic value.By analyzing the intrinsic and extrinsic value,we can sum up a stock method based on market capitalization management,w hich can make a reasonable direction of investment.

Key words:M arket Capitalization Management,Ab_Value,Model of D-Ab,Investment portfolio

在经过2008年金融危机的洗礼后,全球经济在2009年有所复苏的大背景下,中国经济的增速最受世界的关注。为了实现保八的民生目标,中国政府出台了一系列政策,多次声明将采取积极的财政政策和继续保持宽松的货币政策,给中国的经济增长提供了良好的条件。国家统计局近日发布公报,09年全年GDP同比增长8.7%,这一表现超出了许多机构的预期。从09年全部的数据中,我们可以看出中国企业多家扭亏盈利,股市一度登上了3400点的高峰,重启IPO的成功暗示了中国股市的复苏。在成为全球第三大股市后,许多人预测中国股市有望在2020年之前赶超美国股市。

在这样的经济回暖大背景下,大众的投资方向在哪里,怎样才能跟上经济发展的步伐,在利益和风险叠加的市场中怎样才能占领先机?制定合理的投资理财方案显然是最佳的选择。以现在的世界经济情况来看,我想大多数的投资者会偏爱股票,而在选股中,市值管理理论会帮助投资者理性的选择最佳的投资组合。本文就利用市值管理理论--D-Ab模型原理来帮助投资者选择相对最佳投资组合。

一 市值管理论方法的研究

(一)市值管理论内容

2006年10月23日,沃伦·巴菲特旗下的伯克希尔·哈撒韦公司A股股票的交易价格收盘时达到每股10万美元,成为美国历史上最昂贵的股票。而1962年巴菲特及其投资伙伴买进了伯克希尔公司的股票时,股价仅为每股7美元。仰望之余,或许我们应该注意到巴菲特的一句看似简单的话:“从短期来看,股市是一个投票机;而从长期来看,股市是一个称重机。”何为称重机,我个人理解是风向标和我们投资的标准,从市值管理论来看,在全流通背景下,以公司市值来衡量公司经营团队的成绩,本质上就是以市场机制来衡量公司经营团队的成绩。这也就是巴菲特所指的“称重机”。所以从巴菲特的观点可以看到从市值角度分析股票是现代投资一个新的领域。

以持续、稳定、合理和有效的提高上市公司总市值为目标,使公司股票价格正确反映公司的内在价值,并努力实现公司内在价值的最大化和股东价值最大化方为正解,这也正是“市值管理”的涵义所在,同时也是我们利用市值管理理论反推股票价格的理论基础。

(二)市值管理论选股原理

根据市值管理论,可以确定公司市值和股票价格相互之间的某些相关关系,得到以下三个原理。

原理一:价值是价格的基础,价格是价值的反映。价格会偏离价值,但必然会回归价值。因此,价格低估的偏离代表着投资机会。我们投资宗旨就是寻找这种机会;

原理二:公司价值由多种元素合成。有过往业绩、也有未来成长,有财务性指标、也有非财务性指标;公司市值代表公司价格,比股价更宏观更综合。因此,透过市值看估值更准确;

原理三:资本市场也讲随行就市。一个价格脱离市场环境,便无法判断高低;同样的价格,牛市里不高,熊市里就不低。因此,注重估值的相对性更科学。市值管理论法完全遵循相对原则。

根据以上原理,利用D-Ab模型1进行选股,并且定义选股指标为Ab_Value。D-Ab模型旨①D-Ab模型由北京市值管理研究中心于2008年设计.在市场中寻找股票价值相对被低估的股票组合,通过判断大盘走向主动调整持仓比例,实现稳健的投资收益。

二 利用市值管理论方法选股

(一)微型选股模型——D-Ab模型介绍

D-Ab模型:根据股票价格不会长期偏离其内在价值的基本原理,从反映企业内在价值的财务数据着手,找寻并投资于价格相对其价值被相对低估的股票组合的投资方法。

其中,其中 FI%i,j为j行业中各股票第i个财务指标在j行业该指标总和中的占比,MV%j为该个股市值在j行业中行业市值总和中的占比。依据Ab_Value进行降序排序,排名居前的100支为低估组,排名居末的100支为高估组。

股票池的产生:依据Ab_Value进行降序排序,排名居前的100支为低估组,即我们的股票池。

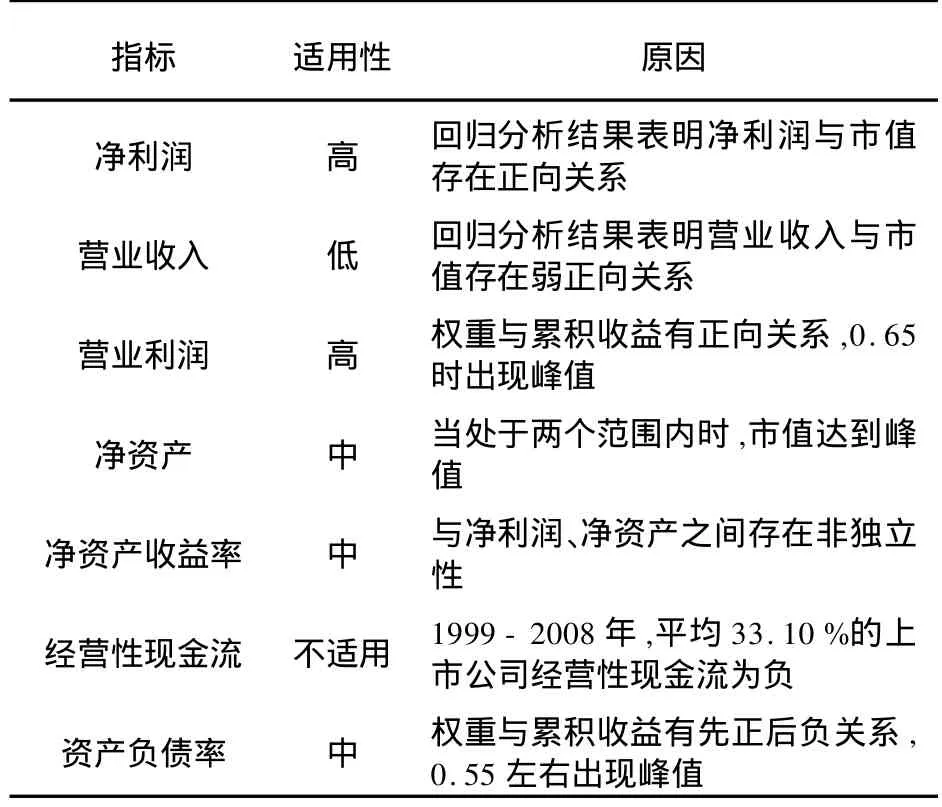

财务数据能够反映公司的内在价值,而市值是价值的外在表现。经过研究,净利润、营业收入、营业利润、净资产、净资产收益率、经营性现金流、资产负债率等7个指标被认为对市值有较大影响。针对上述指标进行穷举法和回归分析,确定了净利润、营业利润、净资产和资产负债率作为模型的自变量。表1为利用回归分析各项指标的适用性的结果。

表1 财务指标分析

根据分析结果,选择适用性高、相关性高的指标做D-A b模型的基础指标,并利用其进行所有上市公司的Ab_Value降序排序,排名前100名为低估组,排名后100名为高估组。这样根据市值管理论原理得知低估组为潜力股,也就是再之后的一段时间内,低估组股票价格有回归行业平均价格的趋势,但也需要对其公司业绩数据进行分析,确定该公司股票回归趋势的大小;高估组为相对优势股,也就是从该公司各业绩数据来看,其已经超过行业平均水平,有继续向好的趋势,但我们还需判断该公司持续向好的趋势是否明显。

(二)宏观选时模型

历史证明,牛市或熊市是影响投资收益的关键因素。因此,建立了微观选股模型——D-Ab模型后,宏观选时模型应运而生。

由于换手率、市盈率、市净率、证券化率、平均每股价格、A股市值比货币供应量等六个指标被证明在较大程度上能够反映市场的走势,因此,依据历史经验,宏观选时利用上述六个指标各自划分了风险区、中值区和价值区,以为我们的投资选择合理的实际。

根据历史数据,对上述六个指标和股票价格进行回归分析,得出各个指标相对应的风险区、中值区和价值区,下表为回归分析结果。

表2 宏观信号分析

实际操作方法:假设我们任何时间都可以随意的买卖股票,当六个指标依次进入风险区时,投资组合将分别减仓20%,40%,60%,80%,直至完全清仓;当六个指标依次进入价值区时,投资组合将分别加仓20%,40%,60%,80%,直至满仓。

三 D-Ab模型实证分析

(一)实证方法

沪深两市上市公司年报、半年报、三季报一般在每年4月30日、8月31日和10月31日公布完毕,考虑到财报公布时间对市场的影响,因此选择1996年至2008年每年的5月13日、9月10日、11月10日作为模型横截面时点,以所有上市公司的股票数据和部分财物数为研究对象,经过客观标准进行预处理后使用D-Ab模型。由于1996年至2001年尚未推行季报制,所以每年只取2个时点,即5月13日和11月10日;2002年至2008年每年截取3个时点,即5月13日、9月10日和11月10日。

考虑到证券市场牛熊市交替的影响,1996年至2005年,是模型各项参数确定的阶段,2006年至2008年是模型的模拟阶段。

在每个时点对上市公司作分析和比较,按偏离度大小,分出高估组、低估组和随机组各100只股票,形成三个投资组合。低估组即偏离度最大的100只股票组合,高估组即偏离度最小的100只股票组合。

(二)实证阶段结论:

实证分析共分为三个阶段,第一阶段依据DAb模型得到一个普通选股组合,即低估组;第二阶段是在低估组里寻找投资收益最高的组别,即细分组;第三阶段,模拟阶段,在对宏观选时模型进行深入研究的基础上,针对细分组进行持仓比例的调整,得到一个最优投资组合,即精选组,利用细选组在2006-2008年进行模拟,以验证市值管理论方法的可行性。

1)第一阶段:低估组战胜指数几率更大,且相对随机组具有更高的安全边际。

如图1所示,比较1996年至2005年各个投资组合的累计收益率,低估组以228.13%的投资收益暂列第一,比沪综指和深成指高出一倍以上;且高估组呈现出了负增长的现象,说明被低估或高估的股票市值在较长时间内有回归趋势。

表3 实证方法

图1 1996~2005年累计收益率

在风险方面,与随机组相比,低估组具有更高的安全边际。从表4可以看出,低估组的风险回报率达到了17.2%,随机组为12.4%。

表4 低估组和随机组风险收益指标

2)第二阶段:细分组表现优于原始低估组,06-08模拟阶段继续领跑大盘。

由于影响股票价值的财务指标并不是一成不变的,因此当模型中权重较低的因素主导价格走势时,排名位于中间的股票表现反而更好。根据这一发现,我们挑选了1996-2005年低估10组股票中表现最好的4组形成了细分组的投资组合,并模拟2006-2008年的投资收益。如下图2所示,细分组的累计收益率比原始的低估组高出了70%。

图2 2006~2008低估各组累计收益表

3)第三阶段:精选组累计收益率高于细分组和原始组。

此阶段结合了D-Ab模型和宏观选时模型,即根据各项宏观指标出现的信号,对细分组进行从新选择、加仓减仓操作,得到新的投资组合——精选组。如上图3所示,精选组的累计收益率大约比细分组高出20个百分点。

图3 2006~2008精选组累计收益率

(四)D-Ab模型实证结论

1)通过以上D_Ab模型在实际验证中的模拟,证实了D_Ab模型在投资者实际选股中具有可行性。

2)通过模型分离出来的被低估或高估的股票市值在较长时期内有回归合理市值的趋势。选择偏离合理市值的股票更容易获得在接下来的时期内回归合理市值所带来的收益。3)实战期内低估区股票组合战胜指数的几率更大,在模拟中我们确实看到了超越指数的收益,并且低估组合具有良好的避险性质,具有高于随机选股组合安全边际。

4)通过模拟阶段我们选择走势较好的低估组构成实战阶段的投资组合,形成的细分组在实战阶段可以获得高于原低估组的收益。

5)根据宏观选时得出的精选组可以保持高于细分组的收益,在宏观指标出现信号的时候,合理的调整投资组合的比例,可以让投资者保持与宏观政策同步,进一步获得更高的收益。

从本文中可以看出,市值管理理论方法是通过市值管理论出发在实际投资中帮助投资者理性的选择高收益安全边际高的股票组合,从实证分析中确实验证了市值管理论方法的有效性和高效性,建议投资者合理的在选择投资组合中应用此方法。

[1]施光耀,刘国芳.市值管理论 [M].北京:北京大学出版社,2008.21-39

[2]施光耀,刘国芳,梁彦军.中国上市公司市值管理评价研究[J].管理学报,2008,5(1):2-4.

[3]唐勇军.价值管理研究综述与评价[J].财会通讯,2007,5:1-3.

[4]刘国芳.从证券化率看宏观经济管理[J].经济与管理研究,2009,(7):2-4.

[5]冯贞.全流通时代上市公司市值管理与并购的研究[J].商业时代,2009,(30):2-3.

[6]丁君风.中国上市公司价值管理中的战略结构与治理结构因素研究[D].2003.4-5.

[7]万方数据http://www.w anfangdata.com.cn/.

[8]中国上市公司市值管理网http://www.ccmvm.org/.

[9]彭清华,阳宗妤,王峰.货币资金风险与安全防范研究[J].湖南科技大学学报(社会科学版),2009,(3):73-77.

[10]刘澎.市场分割状态下红筹股回归A股的经济影响[J].财经理论与实践,2009,(4):34-37.

[11]雷辉,肖玲,赵海龙.上市公司并购融资方式与治理绩效研究[J].财经理论与实践,2009,(6):42-45.

Research of Stock Selection Model based on Theory of Market Capitalization Management

DU Jiang,SH I Tian-xiong

(College of Economics,Sichuan University,Chengdu 610064,China)

F830.591

A

1008—1763(2010)04—0063—04

2010-04-28

杜 江(1958—),男,甘肃敦煌人,四川大学经济学院教授,博士.研究方向:宏观经济计量分析、经济时间序列分析、金融工程.