基于PLS的商业银行BSC绩效评价

2010-05-18鲜思东杨春德

鲜思东,杨春德

(重庆邮电大学 数理学院,重庆 400065)

0 引言

银行绩效评价是指从银行的企业性质出发,运用数量统计和运筹学方法,采用特定的指标体系,对银行的经营目标实现程度进行考核、评价,从而正确引导银行的经营行为,提高银行经济效益和经营效率。随着银行业的管制放松,商业银行拓宽了业务范围,开发了许多新业务,四大银行的业务划分不再显著。同时,福建兴业、华夏、上海浦东等股份制银行陆续进军银行业,外资银行纷纷在中国设立办事处,非金融机构也进入了金融服务行业,中国的商业银行面临严峻的挑战。因此,如何完善我国国有商业银行特有的绩效评价制度就显得格外迫切。

目前国内外基于平衡记分卡的商业银行绩效绩效评估研究现状,尽管许多学者都提出各种各样的评价指标,可以看出,他们提出的评价指标只是为构建商业银行绩效评价指标体系提供了理论框架,对具体可操作性的算法研究还非常少。即使给出了对部分指标进行定量分析的算法,但是指标的选取及指标之间的多重线性相关性等却没有考虑,这会夸大线性相关指标因素对评价结果的影响,其结果必然影响商业银行战略管理与决策。鉴于以上问题,本文利用平衡计分卡从财务、客户、内部业务、学习与成长和风险控制五个方面构建以战略和远景为中心的商业银行绩效评价指标体系,在此基础上运用系统PLS模型对基于BSC的商业银行绩效做出综合评价分析,并应用我国上市商业银行的数据为例验证该模型评价的合理性与有效性。

1 商业银行BSC绩效评价指标体系构建

1992年,哈佛商学院的Kaplan教授和诺朗诺顿研究所Norton提出了平衡计分卡评价方法,其最大的特点是集评价、管理、沟通于一体,将过去绩效评价中的财务评价和未来绩效的驱动力结合在一起。其核心思想反映在一系列指标间形成平衡,即短期目标和长期目标、财务指标和非财务指标、滞后型指标和领先型指标、内部绩效和外部绩效之间的平衡,它强调应从财务、顾客、内部运作和学习与成长等四个角度对供应链联盟企业的绩效评估和激励进行分析。它以企业价值最大化为目标导向,从财务、客户、内部经营过程、学习与成长这四个角度来考核公司绩效,评价公司战略。各个角度都用一系列相关指标进行描述和测度,并通过四者相互之间的因果关系构成一个完整的评价指标体系。在这四个维度中,财务角度是最终目标,客户角度是关键,内部流程角度是基础,学习与成长是核心。同时,它要求将管理的注意力从短期的目标实现转移到兼顾战略目标实现,从对结果的反馈思考转向到对问题原因的实时分析与监控。自BSC理论被提出以来,以其简单、易操作等优点获得了广泛的认可。

科学的指标体系是客观准确地评价商业银行绩效的基础,由于商业银行危机具有一般企业危机所不具有的蔓延性或社会性,所以在对商业银行绩效评价指标体系进行构建时,笔者加入了一个风险管理层面。即从财务、顾客、内部运营、学习创新和风险控制五个角度将商业银行长期战略目标与短期行动联系起来,有利于把注意力集中到战略愿景上来。在实际编制商业银行平衡记分卡的过程中,我们从商业银行的愿景出发,以平衡商业银行运作的各个方面持续发展的绩效评价为主,根据愿景确定的企业战略来制定公司、部门甚至是个人的平衡记分测评指标体系。

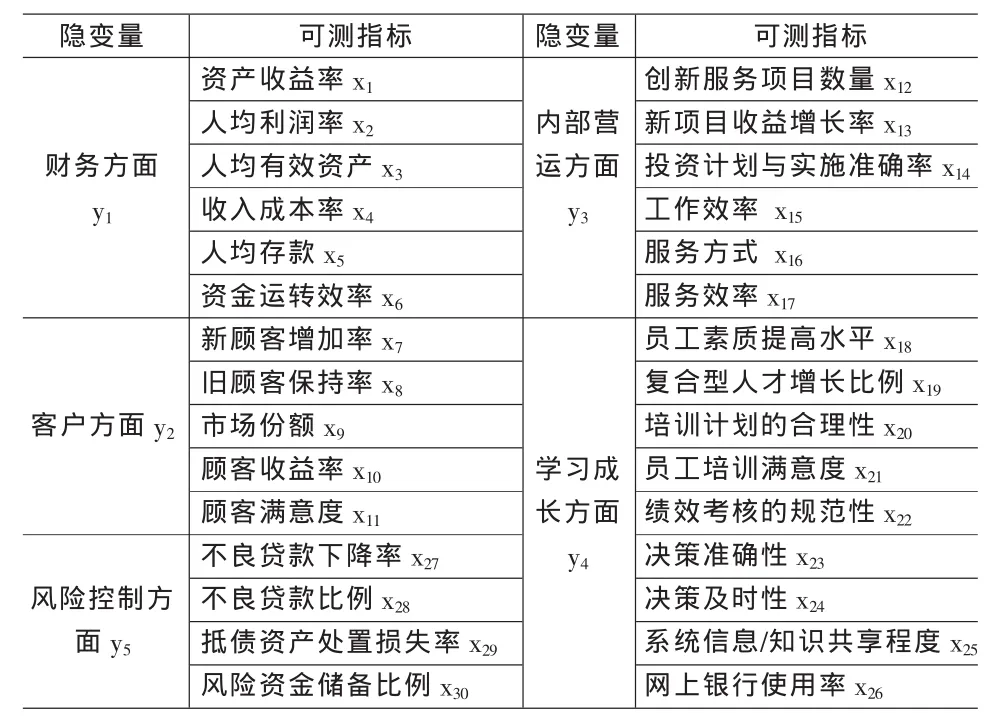

同时,平衡记分卡特别强调描述策略背后的因果关系,借客户面、内部营运面、学习与成长面和风险控制面评估指标的完成而达到最終的财务目标。建立评价指标的操作步骤如下:第一步,在参考大量文献和咨询有关专家的基础上,建立了初始指标体系;第二步,运用模糊聚类的方法将指标分为若干子类;第三步,由于各指标的分布未知,则对每个子类进行非参数的检验,以检验该类中各指标有无显著性差异;第四步,对没有显著性差异的指标群,用秩相关系数法选出对其它指标偏秩相关系数平方和最大的指标,用它来反映研究对象在该类中表现出的信息.对于有显著性差异,则计算结束,得到基于BSC的商业银行绩效评价指标体系(见表1)。

2 基于PLS的商业银行BSC绩效评价模型

20世纪80年代,S.Wold和C.Albano等人提出PLS回归分析方法,它将多元线性回归分析、变量的主成分分析和变量间的典型相关分析有机地结合起来,在一个算法下,同时实现了回归建模、数据结构简化和两组变量间的相关分析,给多元数据分析带来了极大的便利,其交叉有效性分析确保了回归模型的可预测性。偏最小二乘路径模型是偏最小二乘回归的进一步扩展,该模型主要由两部分组成:一是测量模型,用来描述显变量与因变量之间的关系,其二是路径模型,用来描述隐变量之间的关系。本文提出将PLS的回归分析与路径分析综合运用于商业银行BSC绩效评价的建模分析。运用PLS路径分析得到商业银行绩效评价中财务、客户、内部运营、学习成长及风险控制与其相应指标之间的模型与路径值,运用PLS回归分析建立商业银行绩效与财务、客户、内部运营、学习成长及风险控制之间的回归模型及系数估计。

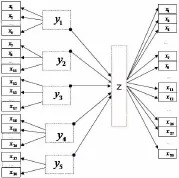

商业银行绩效评价指标体系分析如表1所示,根据该指标体系确定相变量如下:商业银行绩效变量:z=商业银行绩效;平衡记分卡的五个方面变量:y1=财务方面,y2=客户方面,y3=内部运营方面,y4=学习成长方面,y5=风险控制方面;x1=资产收益率,x2=人均利润率,…,x6=资金运转效率;x7=新顾客增加率,…,x11=顾客满意度;x12=创新服务项目数量,…,x17=服务效率;x18=员工素质提高水平,…,x26=网上银行使用率;x27=不良贷款下降率,…,x30=风险资金储备比例(详细的变量与指标对应关系见表1)。从而可得基于PLS的商业银行BSC绩效评价模型(见图1)。该模型的左侧分别是反映4个隐变量(财务、

表1 基于BSC的商业银行绩效评价指标体系

隐变量与相应显变量之间的模型为:

其中 ak,λx,ηY分别为回归系数(矩阵),τ,δ,ε 为误差(向量)。

2.1 运用PLS路径分析方法求解模型(2)的参数

对于隐变量yi,z参数的估计的方法包括外部估计和内部估计两种,在计算过程中,我均假定数据已进行了标准化处理。外部估计就是隐变量yi,z=y0分别由其对应的可测变量(显变量)的线性组合来估计,公式为:

其中,ϖih为外部权重。内部估计z^jI就是隐变量yj通过与其相关联的隐变量yi的估计值来估计,公式为:客户、内部运营与学习成长)得显变量组,右侧是由所有显变量组成的一个变量组,相应的隐变量就用供应链绩效表示,用此方法得到的供应链绩效,一方面可以反映其他隐变量所包含的信息,另外又与所有评价指标(显变量)之间有最强的相关性。

图1 基于PLS的商业银行BSC绩效评价模型

于是,隐变量之间的关系模型为:

其中,eji为内部权重,它由下式得到Sign 是符号函数为外部估计y^jE与的相关系数。

权重ϖik可由显变量xik与的协方差系数来计算,即:

2.2 运用PLS回归分析方法求解模型(1)

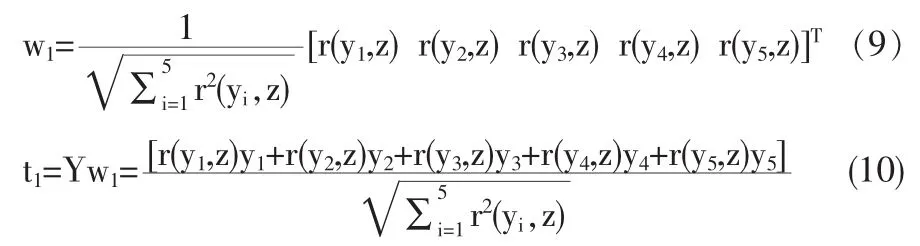

设有因变量 z 以及自变量集合 Y=(y1,y2,y3,y4,y5),其中 z,yi∈Rn,i=1,2,3,4,5。 且假设 yi与 z均为标准化随机变量。 偏最小二乘回归分析的方法是在Y中提取出成分t1。并满足以下两个条件:

(1)t1应尽可能大地携带数据表Y中的变异信息;

即Wk是Z^kI对Xk做偏最小二乘回归的第一个主成分的权数(权向量)。

(2)t1和z的相关程度达到最大。

由于 t1是 y1,y2,y3,y4,y5的线性组合,即 t1=Yw1。 于是,式

从而

对于因变量z,成分tk的交叉有效性定义为:

其中,PRESSki为zi的预测误差平方和,为zi的误差平方和。

当上述条件得到满足时,那么t1就最大可能地包含了数据表Y的信息,同时自变量的成分t1对因变量z又具有很强的解释能力。在第一个成分t1提取后,分别实施Y,z对t1的回归,如果回归方程满足预设精度(Q12<0.0975),则算法停止;否则,利用Y被t1解释后的残余信息进行第二轮的成分提取。如此反复,直到精度满足要求为止。若最终对Y提取k(5≤)个成分 t1,…,tk,最后通过实施 z 对 t1,…,tk的回归,然后转化为z对y1,…,y5的回归方程:

其中,ak=为 Yj-1对 tj的回归系数,ri为zi-1对tj的回归系数,τ为回归后的残差。

2.3 PLS迭代算法

由上述分析,PLS路径回归分析的算法如下:

第1步:初始的权重可以任意赋值,如可令其中一个ϖih=1,其它的权重为0;

第 2 步:依次按照式(3)、(4)、(5)或者(6)计算得到新的权重向量ϖih;

第 3步:判断 ϖih是否收敛或满足|ϖih-ϖih+1|<10-5或成立,则转第4步,否则,转第1步;

第4步:由公式(7)计算隐变量的估计值;

第 8 步:求 z 在 t1,…,tk上的回归,z^=r1t1+…+rktk,也可转化为z对yi的回归方程。

2.4 实例

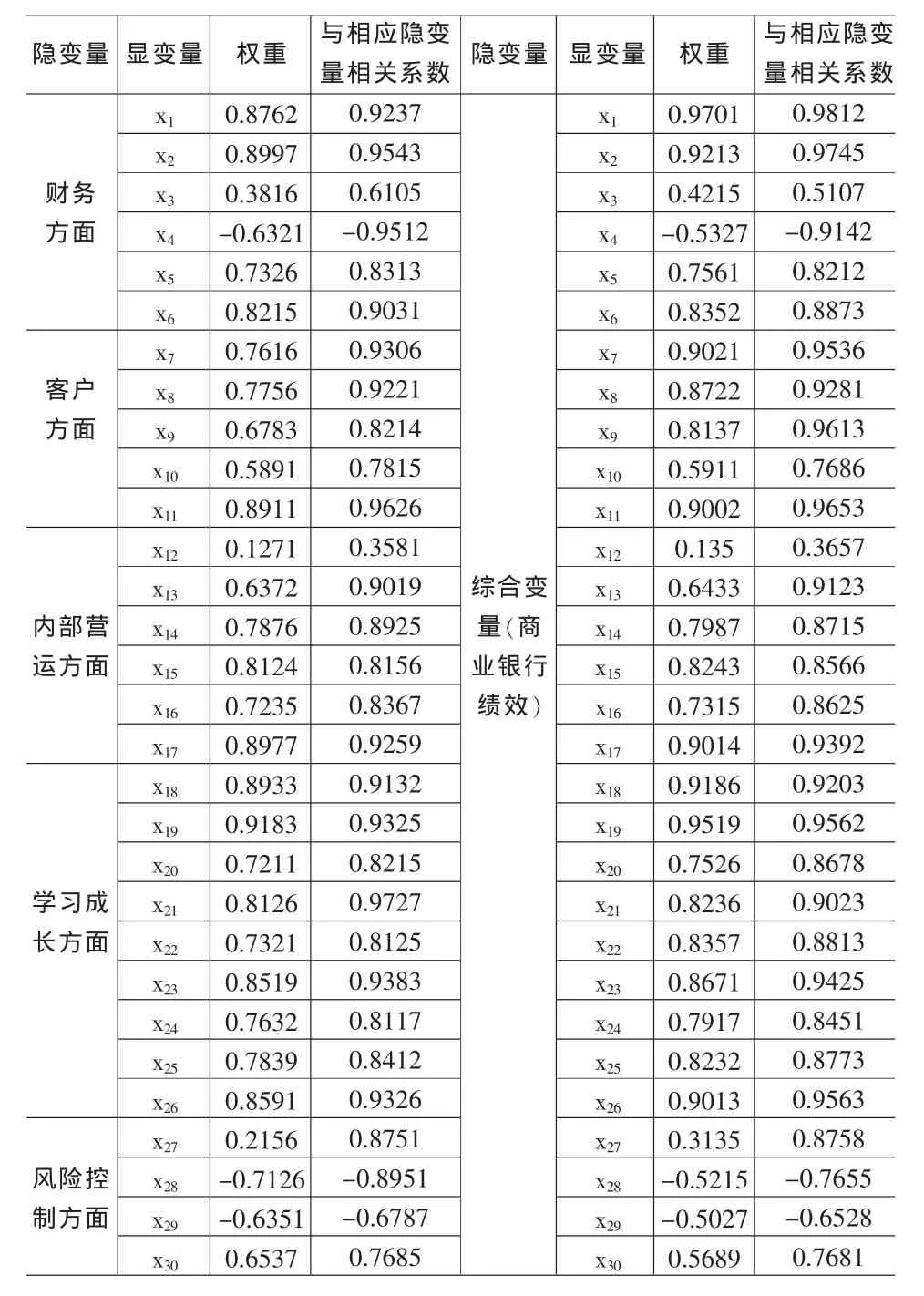

为了应用上述基于PLS—BSC绩效评价模型对商业银行综合绩效进行评价,我们选取中国14家上市商业银行2008年报中的数据作为分析对象,数据来源于和讯网(http://bank.hexun.com/2009/bank2009year/index.htm)。对于指标集中需要而年报中没有的数据,则通过问卷调查的形式对各商业银行进行抽样调查,对所有显变量的数据进行标准化处理,利用上述PLS路径回归算法进行建模与参数求解。对隐变量值估计与隐变量之间的回归建模分析均在MATLAB中编程运算,所得结果见表2。

表 2的结果表明:除显变量 x4,x28,x29外,其余各显变量与相应隐变量的相关程度均较高,综合变量商业银行绩效与x4,x28,x29除外的原始指标之间均为正相关,而 x4,x28,x29分别表示收入成本率,不良贷款比例和抵债资产处置损失率,这三个指标对于银行来说是越低越好,因此它们与综合绩效及

表2 显变量的权重和隐变量的相关系数

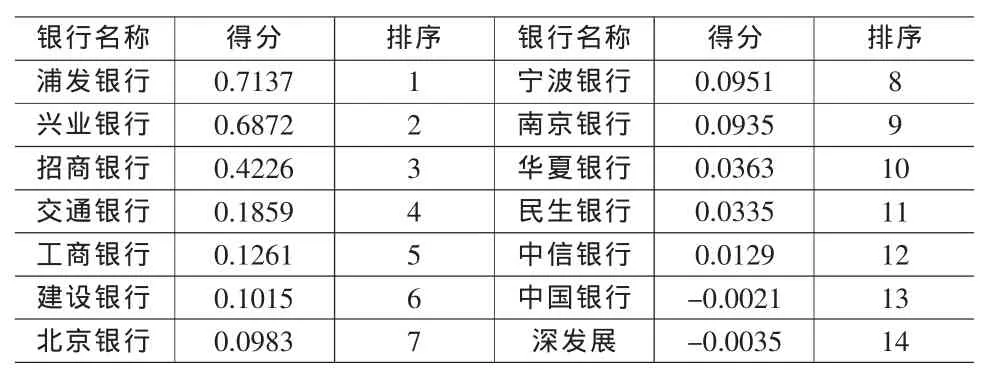

表3 某14家上市商业银行绩效评价得分情况

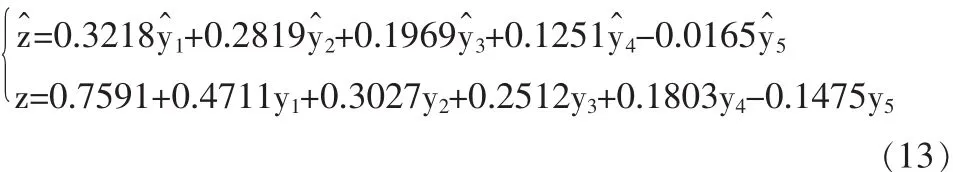

相应的隐变量负相关与实际情况是相吻合的,也说明隐变量较好的概扩了显变量所含的信息。同时,隐变量对的多元回归方程为:

R=0.9981,F=327.3, 表明 z 对 y1,y2,y3,y4,y5的变异信息概括程度非常高,可最大程度地反映各个评价指标所包含的信息,F 值表明 z 与 y1,y2,y3,y4,y5存在较强的线性关系。

由评价模型(13),根据某14家商业银行样本数据,得到其绩效变量的得分情况结果见表3。从表3可以看出,浦发银行,兴业银行的得分明显高于其他商业银行,其结果与年报中的数据净资产收益率,资产回报率及不良贷款率等相吻合。根据综合绩效得分情况,可以将该14家商业银行进行分类,排名前3的商业银行得分均在0.4以上,与其他商业银行明显拉开距离,均是中小股份制银行,为第一类;排名第5至9的商业银行得分在0.09到0.2之间,有三家是国有商业银行,其余三家均为城市商业银行,归为第二类;排名第10至12的商业银行得分在0到0.04之间,归为第三类;其余为第四类。上述结果,从其2008年的银行年报中可以得到验证。

3 结论

上市商业银行绩效评价是一个多指标、多次层次的复杂问题,本文在借鉴国内外专家学者研究成果的基础上,针对常见的上市商业银行BSC绩效评价指标体系之间的多重共线,数据样本少等特点,利用PLS路径回归分析模型对BSC商业银行绩效进行综合评价,该方法不仅分析了隐变量与显变量之间的关系,还得到了反映不同方面的隐变量之间的关系,并尽可能地保留了原始指标的各种信息。同时,该方法还能充分提取所有原始变量中的各种信息,得到一个既能综合财务、客户、内部运营、学习成长及风险控制变量,又能很好地代表BSC五个方面对应的所有指标变量的综合指数(商业银行绩效)。实例分析结果与实际情况吻合表明,将PLS路径回归建模分析方法运用于商业银行绩效评价是可行的,有效的。

[1]Kaplan R S,Norton D P.The Balanced Scorecard 2 measures that drive Performance[J].Harvard Business Review,1992,(1~2).

[2]周春喜,基于灰色理论的商业银行活力评价[J].统计与决策,2006,(8).

[3]张仿龙.平衡计分卡与商业银行财务诊断[J].现代商业银行,2001,(11).

[4]赵国杰,赵红梅.基于平衡记分卡构建商业银行绩效评价体系[J].现代财经,2004,(5).

[5]Kaplan R S,Norton D P.Putting the Balanced Scorecard to Work[M].Massachuse:Human Resource Development Press,Inc,1993.

[6]SvanteWold,H.Martens,H.Wold.The Multivariate Calibration Method in Chem-istry Solved by the PLS Method[M].Heidelberg:Springer-Verlag,1983.

[7]Geladi,P.Noteson the History and Nature ofPartialLeast Squares OLS Modeling[J].Chemometr,1988,(2).