商业银行全要素生产率的时序变迁——基于中国银行的实证分析

2010-03-05米运生毛雅娟

米运生,毛雅娟

(华南农业大学 经济管理学院,广东 广州 510642)

和实际部门一样,效率问题是商业银行业绩增长的源泉,也是影响商业银行比较优势与竞争优势的重要因素。在发达国家,自20世纪70年代初期之后,随着金融市场竞争的加剧,经济学家对如何评估商业银行的效率产生了浓厚兴趣。在中国,自20世纪90年代初期以来,随着金融规制的不断放松、金融市场化改革的深入推进,国有银行逐渐回归金融企业的本质,银行效率评估问题逐渐成为各方关注的对象。关于企业效率问题,存在所有权与市场结构的理论争论。这种理论争论也存在于商业银行。对银行效率来说,所有权是唯一重要的因素吗?为回答此问题,本文以中国银行为例,运用非参数DEA模型的Malmquist生产率指数,测算了全要素生产率。

一、文献综述

经济增长源于数量效应与质量效应。前者是指资本、劳动等要素的数量投入,后者主要是内生增长理论所刻画的由人力资本、配置效率、规模经济、技术与知识进展、干中学、外部性等因素产生的效率效应。给定技术等变量,宏观经济效率于经济运行于生产可能性曲线之上而趋于最佳。在新古典经济学那里,企业最大化表现为给定成本的产出最大化或给定产出水平下的成本最小化。在这个过程中,企业实现了要素(包括产品组合)配置效率的最优化。企业的边际成本曲线(供给曲线)与技术等因素相关。在长期内,规模经济影响到供给曲线。尽管瓦尔拉斯—帕累托—艾奇沃斯等提出了效率的新古典标准,但长期以来,这一研究停留于思想实验和理论讨论,计量问题长期没有得到重视。而且,它假定资源的最优配置,现实中则可能是充满着莱宾斯坦式的X—非效率世界。理论与现实的双重压力使得这种状态在20世纪50年代得到了改变。随着索洛残差概念的提出,学者尝试度量技术效率。在微观领域,大量文献也对此问题进行了探索。在银行部门,较早研究一般运用财务比例法(Alhadeff,1954)来研究其效率。

财务指标难以反映银行的长期效率,也难以测量“索洛残差”形式的综合效率。20世纪80年代以来,国外学者在研究银行的效率问题大量运用运筹学的前沿分析。从20世纪90年代初期开始,以(贷款)利率市场化、减少多重利率、取消贷款规模控制、降低法定存款准备金率、放松市场准入限制等措施,我国不断放松金融规制。在微观机制方面,国家推进国有商业银行的产权改革,银行自身也开始按照现代公司制的要求重构治理结构,不断完善其风险管理与控制措施。尤其是加入WTO以来,外资银行逐渐进入中国,金融市场的竞争日趋激烈。这种背景下,中国大陆有关银行效率的实证研究日趋活跃。这些研究主要是运用前沿分析的非参数方法(魏煜,2000;刘志新,2004;杨大强,2007)和参数方法(张健华,2003;姚树洁,2004;迟国泰,2005;王聪,2007;吴栋,2007;齐树天,2008)。

上述研究的贡献体现在两个方面:利用横截面或时间序列数据,对不同银行间的相对效率进行横向比较;以前沿分析得到的效率数据为被解释变量,以市场结构、GDP增长率、通货膨胀等为解释变量,对银行效率的影响因素问题进行实证分析。这些研究对效率的理解侧重点、样本范围和时间序列长度均有所差异,但大致结论是:相对股份制银行,国有银行的效率较低;员工素质、资本质量、产权和市场结构等因素对银行效率有显著性影响。但是,这些研究的部分理论结论需要商榷。比如,这些研究在作出国有银行效率相对较低的理论判断时,却没有考虑控制变量的影响,从而降低了基本结论的解释力,且可能误导读者。再者,这些研究未能对银行效率的纵向变化作出分析。在经济结构发生巨大变迁的转轨经济中,这一点又是特别重要的。现有研究对银行效率的分析,也主要从成本、利润两方面分析规模、配置、纯技术等某一具体效率。现实中,有很多未知的因素(或已知但难以量化)对银行效率产生了重要影响。基于以上考虑,本文以全要素生产率度量银行绩效,并以中国银行为例,运用DEA模型的Malmquist指数对银行效率进行实证分析,并洞察其时序变迁。

二、测量全要素生产率的DEA-Malmquist指数的方法介绍

从古典经济学伊始,尽管有熊彼特等人的不同声音,长期以来,从哈罗德—多马,到索洛—斯旺模型(包括“米德修改”),主流经济学家大都视物质资本和劳动力的数量投入为经济增长的源泉。但是,索洛(Solow,1957)对美国等9个国家经济增长源泉的研究中发现,在资本与劳动投入之外有一个剩余。人们曾一度认为索洛剩余(Solow residual)源自科技。丹尼森(1962)在核算美国经济增长时发现,在1929-1948年间,资本和劳动增长对美国经济增长的贡献只有48%,另外的52%则归因于规模经济、资源配置和知识进展。之后,学者们以全要素生产率来度量索洛残差或经济增长的质量效应。

测度TFP的方法可分为两类:参数估计方法和非参数估计方法。前者主要有收入份额法、计量经济学法和随机边界法,它们都涉及参数函数的估计,且均假设研究对象在技术上是有效率的,能够解释随机噪音;后者主要有数据包络分析方法和指数法,没有涉及参数函数的估计,也无需假设研究对象在技术上是有效率的,但不能解释随机噪音。其中,收入份额法和指数法主要用来研究TFP的变动;计量经济学方法主要用来研究TFP变动和规模报酬;前沿分析的参数方法和非参数方法(Non-Parametric Method)用来研究TFP的变动、技术效率和配置效率等。一般而言,对于宏观数据可以采用计量经济学的方法,但它对规模报酬的强假定不太合适,并对生产函数形式有特殊要求。参数法先验假定规模报酬不变,且需赋予生产函数以某一具体形式。现实世界中,不同类型的企业(如金融企业与非金融企业)的生产函数存在巨大差别;同一类型的企业,在不同时期规模报酬可能有显著性差异。由于上述原因,一些文献继续使用参数法,另一些则尝试使用新的方法。于是,具有无需假定生产函数、对量纲和样本数量无特别要求等比较优势的非参数法得到了广泛应用。

基于前沿函数思想,非参数法利用线性规划方法及对偶原理,通过决策单位投入—产出指标的组合分析来评价效率水平。非参数法又可分为数据包络分析法(Data Envelopment Analysis,DEA)和自由可置壳法(Free Disposal Hull,FDH),后者是DEA在放松凸性假定情况下的特例。相对来说,DEA法具有更普遍的意义。非参数方法允许效率在特定时期内发生变动,不要求对所有研究样本数据的无效率分布做先定假设。通常情况下,处于计量经济学的理论要求考虑,人们认为该方法的最大缺陷就是假设没有随机误差影响银行效率,使得模型测度的效率包含了随机误差的影响。这种情况在体制比较成熟的西方确实是一个重大问题。但在转轨时期的中国,银行尤其是国有银行的体制在较短时期内发生重大的结构性变化。许多变量如政策(国家对银行的重新注资、不良贷款的剥离等)类似于随机误差对银行效率具有重要影响。在特殊国情中,假设没有随机误差这一理论严格的参数方法反倒在测量银行效率时存在重大缺陷,其基本结论自然也难以对复杂的效率问题作出深刻解释。在测量转轨经济中的国有银行效率时,非参数法的DEA方法的固有缺陷则成为“优势”,对现实有较强的吻合度。

作为一种线性规划方法,数据包络分析最初由Charnes、Cooper子and Rhodes(1978)提出并用于评估公共部门和非盈利部门的效率。学者在研究银行效率时,也广泛使用该方法(Sherman and Gold,1985;Q.Yeh,1996)。该方法早先主要用于测量技术效率(Technology Efficiency),反映商业银行将多种资源转化为金融产品及服务的能力。DEA模型有分式规划和线性规划两种形式。出于计算的原因,学者使用较多的是后一方法。该方法的基本思想如下。设有n个DMU,每个DMU都有m种类型的输入以及s种类型的输出。xij为第j个决策单元对第i种类型输入的投入量(xij>0),yrj为第j个决策单元第r种类型输出的产出量(yrj>0)。该模型以第j0个决策单元的效率评价为目标,以所有决策单元效率评价指数hj<1为约束,假设一投入导向型模型(input oriented)②构成如下分式规划:

记xij0=xj0,yrj0=yj0,t=1/vTxj0>0,ω=tν,μ=tu.使用Charnes-Cooper变换,可将公式(1)转化成如下等价的线性规划公式:

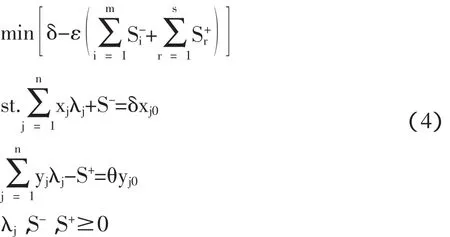

ε为非阿基米德无穷小量。基于凸性、锥性、无效性和最小性的公理假设,由线性规划的对偶理论,可以得到如下DEA模型(对偶规划):

在(3)式中,n表示同类DMU数量,m和t分别代表输人和输出的个数,xij0和yrj0表示其中第j0个DMU(被评价的)第i项输人和第r项输出,S和S分别为松驰变量,ε为非阿基米德无穷小量:在计算时可取ε= 10-6。λj为决策单元线性组合的系数,将各个有效点连接起来,形成有效前沿面,θ为投入缩小比例。使决策单元在有效前沿面可沿水平和垂直方向延伸,找到最优有效点。若最优解θ*=1且S-*=S+*=0时,决策单元j0为DEA有效;若θ*=1,S-*≠0,S+*≠0时,决策单元j0为DEA弱有效。θ*<1则决策单元j0为DEA无效。

CCR模型是规模收益不变(CRS)的情形。这是一个强假定。Banker,Charnes and Cooper(BCC,1984)以生产可能性集合四个公理和Shephard距离函数导出衡量纯粹技术效率及规模效率之模型。在(3)中添加如下凸性约束条件λj=1,得到规模报酬变化(VRS)的DEA模型:

求解(4)式得到的最优解δ*是决策单元的纯技术效率(pure technical efficiency),式(3)解出的δ*表示决策单元的综合效率(TE)。总效率和纯技术效率之间存在差异的规模效率。一般而言,规模效率是技术效率除以纯技术效率所得的商,即规模效率=总效率/纯技术效率。要判断决策单元是规模递增还是规模递减,需将式(4)中的凸性约束条件变为λj≤1,得到新的纯技术效率δ。如δ不等于δ*则表明规模报酬递增;如δ等于δ*,则是规模报酬递减。

(3)式和(4)式分别是假设规模报酬不变与规模报酬变化而计算出来的效率。技术效率为纯技术效率与规模报酬乘积。在这里,技术效率只是表示决策单位的投入产出位于生产可能性曲线之上,它是一种经济学概念。科技进步在这里并没有得到反映,规模经济也未能直接体现。技术效率表明的是纯要素投入的生产效率。索洛模型表明,经济增长在要素之外还有一个巨大的残差。这个残差,曾一度被假设为技术进步,后来则与配置效率、规模经济、技术进步等联系在一起,并归纳为全要素生产率。如考虑全要素生产率,规模报酬不变的模型即CRS就不合适。此时需要使用规模报酬可变模型,但VRS模型又无法直接计算全要素生产率。此外,无论是CCR模型还是BCC模型,如加入时间因素时便会造成各期的生产前沿面不同;它能够进行横向比较,但不能进行纵向比较。

Malmquist指数可以有效弥补以上研究方法的缺陷。为分析消费约束的动态变化,Shephard.R.W1953)运用投入距离函数(Input Distance Function)构造了Malmquist指数。之后Malmquist指数被广泛用于投入—产出的动态效率的分析。该方法具有和DEA类似的性质(如无需投入与产出的价格变量),更重要的是,DEA模型的几种效率可以通过Malmquist指数分解而得到。正是如此,Färe等(1994)将该方法引人到DEA模型中,并构建了基于DEA的Malmquist指数。以t时期技术Tt为参照,基于产出角度的Malmquist指数表示为:

以t+1时期技术Tt+1为参照,Malmquist指数可以表示为:

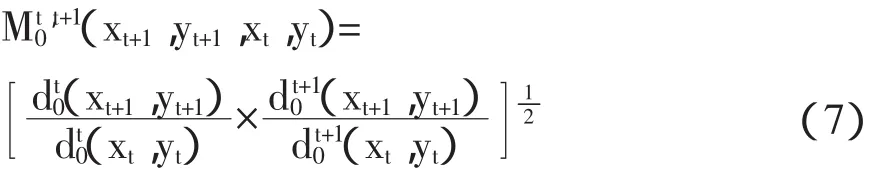

在(5)式和(6)式中,(xt+1,yt+1)和(xt,yt)分别表示t+1和t两个时期的投入与产出向量。d和d分别为t时期技术Tt为参照,t和t+1两个时期的距离(差距)函数。经济学家在计算弹性时,为避免或者避免因基点选择差异对计算结果的影响,往往采取算术加权法即中点公式计算弧弹性。类似地,避免时期选择的随意性所造成的差异,麦氏指数也采取加权方法。不同的是,Caves等仿照Fisher理想指数的构造方法,以两者的几何均值来表示从t期到t+1期的生产率变化:

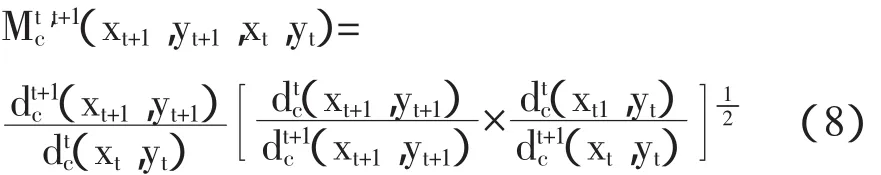

前述分析表明,DEA模型中处理规模报酬不变与规模报酬可变时,需要分别建立两个不同的模型且各个模型未能涵盖一些效率因素。Malmquist指数可以将两个情况内化为一个模型。首先,它可以分解为不变规模报酬假定下的综合技术效率变化指数(TEC)和技术进步指数(TCP):

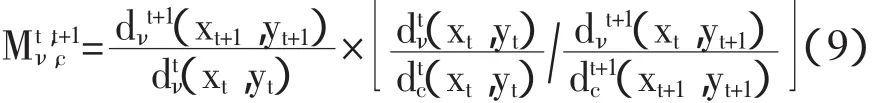

(8)式右边根号外边即是综合技术效率(TEC)③,它又可继续分解为纯技术效率指数(PTEC)和规模效率指数(SEC):

式右边项中,括号外边符号表示纯技术效率,中括号里面的符号表示规模经济(效益)。将(9)代入(8)便得Malmquist Productivity Index:

在麦氏指标中,纯技术效率、规模效率和技术进步三项的连乘之积便是全要素生产率。DEA模型的麦氏指标不但实现可CRS和VRS的内生化,而且可以度量全要素生产率。由于DEA模型无需规模报酬不变这个强假定,因而也无需对生产函数具体形式作出严格规定。它在计算TFP时,有着不可替代的巨大优势。

三、麦氏指标在商业银行全要素生产率中的运用:以中国银行为例

(一)指标选取。麦氏指数不但是计算全要素生产率非常有用的方法,它与DEA模型的一般方法一样,可以进行横向比较;也可以对同一决策单位的效率进行纵向比较,以反映效率的时序变化趋势。计算商业银行全要素生产率时也可以使用这种方法。商业银行是一种风险管理机构,它的经营对象是作为特殊商品的货币。与实际部门一样,银行需要投入一定的物质资本与劳动力。在初级要素之外,银行业务的发展也与效率相关。银行既存在与非金融企业类似的配置效率问题,也存在不同投资组合的选择问题。科技创新也对金融产品和金融服务的创新、金融交易成本等产生重要影响。比如,电子计算机的兴起代替传统的手工记账减少了时间成本,提高管理效率。互联网的兴起不但使银行降低了交易成本,也促进了金融产品等各种形式的创新。当然,按照功能主义的观点(BodieR C,Merton R,2004),银行等金融机构的主要任务是管理与经营信用风险。银行经理的风险管理技巧这种人力资本以及整个银行的风险管理体系(包括内控体系),都是及其重要的。

作为一种风险管理与经营的特殊企业,银行的产出和投入有其特殊性。在度量商业银行效率时,合理地定义投入与产出,是正确使用DEA方法的基本问题。由于银行的特殊性,学者们对此问题有三种不同认识。如视银行为金融产品与服务的提供者则使用生产法,此时便以存款与贷款为产出,以资本和劳动力为产出。如视银行为储蓄—投资的转化机构则以贷款和其他利润性资产(如证券投资)等为产出存款、劳动力和资本等为投入品。以上三种方法各有利弊,我们综合了生产法(PA)和中介法(IA):以各项“贷款与客户透支”、“税后利润”和“利息收入”为产出,以“客户存款”、“劳动力”(职工人数)、“资本”为(固定资产)主要投入品。商业银行亦为第三产业部门,我们添加管理(及)营业费用这一投入品(也可视为流动资本)。资本为通常的物质意义上来定义的。根据德国历史学派代表人物罗雪尔的观点,物质资本作为技术与知识(而非马克思所言的劳动)之载体,它也是可被视为银行的科技投入。④相对其他部门,银行是一种高风险的企业,企业家才能尤其重要。但苦于缺乏银行高管随机收益的连续数据而不得不放弃这一重要投入要素。

(二)样本选取。本文所选取的研究样本是中国银行,理由如下。中国银行是历史最悠久的金融机构之一,它有着丰富的风险管理经验。自1979年3月恢复以来,它已经发展成为中国最大的四家银行之一,其代表性是显然的。众所周知,在相当长的时期内,国有银行被视为替代财政向国有企业优惠提供金融资源的部门(张杰,1998)。国有银行行为决策与商业银行有着巨大差别。在公共金融产权的约束下,国有银行并不是独立的经济主体,缺乏利润最大化的动机,效率动机也不明显。在国有产权的背景下,分析银行全要素生产率缺乏应用的微观基础。然而,中国银行自恢复以来,就在国外设立大量分支机构,其业务的相当部分面向国外部门,受东道国的法律监管,并与国际活跃银行有着密切的业务联系。在国有银行的市场化改革进程中,中国银行也处于前列。早在2004年8月26日,中国银行进行了股份制改革,并成立了股份有限公司。2006年6月1日,继中国建设银行之后,中国银行成为第二家成功在香港联合交易主板挂牌上市的国有商业银行。相对其他国有银行,中国银行的商业化程度要高得多,风险管理的理念相对先进,风险管理与控制技术相对成熟,效率最优化的经济动机相对强烈而明确。基于以上因素的综合考虑,本文选择中国银行为样本,时间区间为1997-2007年。所有数据来自历年《金融统计年鉴》(2000-2007年),统计口径为中国银行合并数据。基于对商业银行业务特殊性的考虑,选用投入主导型模型。使用三产出—四要素的数据,运用DEA-Malmquist方法得到的全要素生产率结果,如表1。

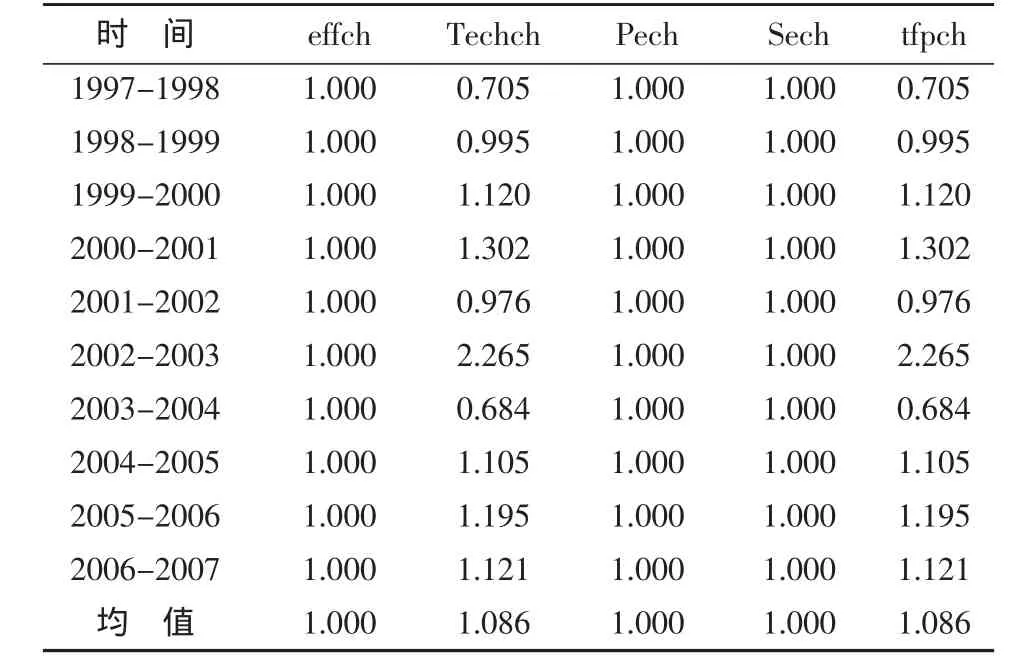

表1 中国银行的全要素生产率(1997-2007)

亚洲金融危机之后,中国加快了国有银行市场化改革步伐,国有银行在重构微观机制的同时,风险管理与控制技术也逐渐完善,银行效率相应提高。表1显示,自1997年之后,中国银行的全要素生产率持续上升。尤其是加入WTO(2001年)以来,随着银行业对外开放承诺期的不断临近,中国银行更加重视风险管理,加强信息披露、风险分析、风险识别等基础性工作,并不断完善风险分散、多样化、风险自留、风险保险等各种风险管理与控制措施。同时,中国银行充分利用信息技术,跟踪国际金融创新的趋势,结合中国国情,不断提高管理效率、优化资产配置结构、利用现代信息技术创新金融工具与金融产品。以上各种积极因素的不断积累,在2002-2003年,中国银行全要素生产率出现了快速增长⑤。之后,尽管有所平缓,但仍然保持着较高的增长趋势。在相对水平上,中国银行的全要素生产率也是较高的。在1997-2007年间,平均值1.086。刘志新、刘琛(2004)对我国14家商业银行1996-2002年的效率进行的分析表明,四大国有银行的效率较低,上市银行在股份制银行中效率较高,但中国银行在国有银行中效率最高。袁晓玲、张宝山(2008)的研究也加强了我们的判断。袁文的样本与本文略有不同,但经济结构是类似的,主要结论应该不会有较大差异。该研究表明,在1999-2006年间,中国银行的平均全要素生产率为0.951,仅次于中国工商银行而居国有银行第二位。中国银行的全要素生产率也高于包括招商银行等在内的大部分股份制商业银行。这个信息具有非常深刻的意义。一方面,在总体上,如大部分实证分析表明的那样,有关银行国有产权效率的理论争论符合政治理论而非发展理论(Shleifer,Andrei and Robert Vishny,1994)⑥;另一方面,正如林毅夫(1997)等宣称的那样,给定产权,市场结构等因素对效率的影响是至关重要的。尽管国家对中国银行的持股比例高达67%,但由于上述理由,其全要素生产率反而高于许多股份制商业银行。从绩效来看,也是如此(见表2)。

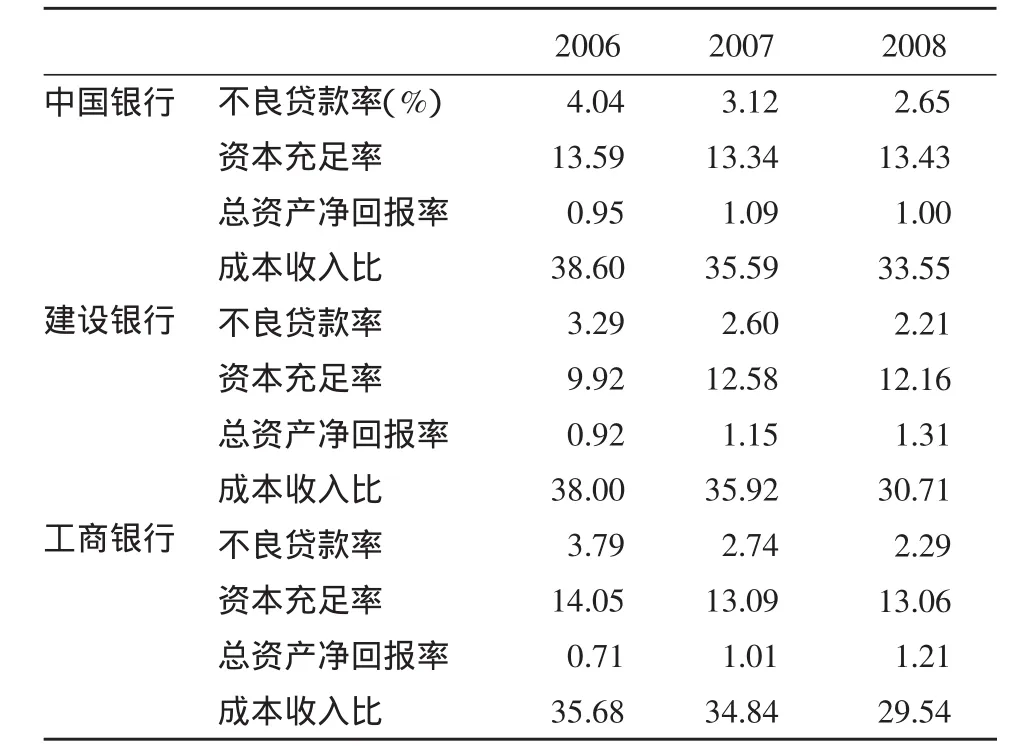

表2 中国银行与其他国有银行的绩效对比

由于2008年发生国际金融危机,中国银行所受冲击相对较大,其成本效率和利润效率都有一定程度的下降。在正常年份,与其他国有银行比较,中国银行绩效是比较突出的。中国银行风险防御能力相对较强,资本充足率保持较高的水平;利润效率和成本效率均也相对较高。

四、结论与讨论

与实际部门类似,全要素生产率对商业银行来说也具有重要意义。投入品质量的提高、配置效率的改善、规模报酬、人力资本、技术与知识进展等因素不但是银行重要的价值来源,也是它提高相对竞争力和获得比较优势的关键。以中国银行为例,本文运用DEA模型中的Malmquist指数计算了商业银行要素生产率大小及其时序变化。本文发现,随着商业化改革的推进,尤其是改制上市以来,中国银行的全要素生产率获得了长足进展。与其他银行比较,中国银行的效率也是较高的。一方面,金融效率确实存在所有权效应。但是,给定所有权,市场竞争、风险管理技巧等因素对银行效率具有极其重要的影响。作为国有商业银行,中国银行的效率高于许多股份制商业银行。这似乎表明,产权固然是重要的,但它不是银行高效率的充分条件而是必要条件。

注释:

①参数方法是利用多元统计分析技术,确定前沿成本函数中的未知参数,继而由之计算最小成本和实际成本比值(即成本效率)的一种计量经济学方法,它事先假定效率边界函数的具体形式且考虑了随机误差的干扰。参数法又可以分为随机前沿法(Stochastic FrontierApproach,SFA)、自由分布法(Dist ribution Free Approach,DFA)、厚前沿法(Thick-Frontier App roach,TFA)和递归厚前沿方法(Recur sive Thick Frontier Approach,TRFA)四种。

②与投入导向型模型(input oriented)相对应的是产出导向型模型(output oriented)。在CCR模型中,两者评价的结果是一致的。

③1950年代以来,英国一些学者开始测量技术效率(TE),影响较大的Leibenstein(1966)从产出角度提出的技术效率。它是在市场价格水平不变、投入规模及投入要素比例不变的情况下实际产出水平与所能达到最大产出的百分比(即X-效率)。当TE=1时,企业能够充分利用当前技术在等产量曲线上生产,企业为技术有效,当TE<1时,企业在等产量曲线的右上方生产,为技术无效。技术效率可以进一步分解为规模效率(SE)和纯技术效率(PTE)。

④事实上,银行固定资产尤其是营运性固定资产的更新,往往是与使用新技术、新知识等决策联系在一起的。

⑤在期间,中国银行的信息披露更加充分和规范。中国银行在编制2003年年报时,按照国家相关政策要求以及国际同业的先进做法,首次在集团层面上聘请了国际知名的普华永道中天会计师事务所有限公司作为外部审计师。除了风险管理之外,中国银行生产效率的快速改善也与国家为推进银行的微观机制改革而进行的注资和剥离不良贷款相关。

⑥关于国有银行的存在逻辑及其效率问题,有两种观点。一种是Gerschenkron(1962)等提出来的发展观点:对后发国家来说,安排国有银行的目的在于克服信贷市场失灵,并使信贷资源流入战略部门。另一种是政治观点,即国有银行的制度安排使信贷配置受政府干预,银行信贷被用来弥补政府赤字,被用于政府偏好的部门且被低效使用(Clarke,2001)。

[1]迟国泰,孙秀峰,芦丹.中国商业银行成本效率实证研究[J].经济研究,2005,(6):104-114.

[2]林毅夫,蔡昉,李周.现代企业制度的内涵与国有企业改革方向[J].经济研究,1997,(3):3-10.

[3]刘志新,刘琛.基于DFA的中国商业银行效率研究[J].数量经济技术经济研究,2004,(4):42-45.

[4]齐树天.商业银行绩效、效率与市场结构[J].国际金融研究,2008,(3):48-56.

[5]王聪,谭政勋.我国商业银行效率结构研究[J].经济研究,2007,(7):110-123.

[6]魏煜,王丽.中国商业银行效率研究:一种非参数的分析[J].金融研究,2000,(3):88-96.

[7]张杰.何种金融制度安排更有利于转轨中的储蓄动员与金融支持[J].金融研究,1998,(12):14-21.

[8]A Charnes,W.W.Cooper and E.Rhodes.Measuring the efficiency of decision making units European[J].Journal of Operational Research,No.2:429-444,1978.

[9]BodieR C,Merton R.The Design of Financial Systems: Towards a Synthesis of Function and Structure[J].July,NBER Working Paper No.10620,2004.

[10]Cull R,Clarke G.Bank Privatization in Argentina:A Model of Political Constraints and Differential Outcomes[R].World Bank Policy Research Working Paper No.2633,2001.

[11]Gerschenkron A.Economic Backwardness in HistoricalPerspective[M].Cambridge,MA,Harvard University Press,1962.

[12]H.D.Sherman and F.Gold.Bank Branch Operating Efficiency:Evaluation wit h Data Envelopment Analysise[J].Jou rnal of Banki ng and Finance,Vol.9,No.2: 297-315,1985.

[13]Q.Yeh.The Application of Data EnvelopmentAnalysis in Conjunction wit h Financial Ratios for Bank Performance evaluation[J].Jou rnal of Operat ional Research Society,No,47:980-988,1996.

[14]Solow,Robert.Technical Change and the Aggregate Production Function[J].Review of Economics and Statistics,No.39:312~320,1957.

[15]Shephard,R.W.Cost and Production Functions[M].Princeton:Princeton University Press.Uyeno,D.,S.W,1953.

[16]Shleifer,Andrei and Robert Vishny.Politicians and Firms[J].Quarterly JournalofEconomics,No.109:995-1025,1994.