后危机时代对公允价值计量的再思考

2010-01-03李培根谢锐彬

李培根 谢锐彬

后危机时代对公允价值计量的再思考

李培根 谢锐彬

20世纪80年代随着衍生工具的盛行,历史成本计量对此显得无能为力,在争论和探讨中公允价值计量属性在美国初步确立。伴随着次贷危机的爆发,对公允价值的利弊的探讨更是被推到风口浪尖。在此基础上,本文对公允价值起源及发展历程进行简要综述,并与历史成本计量属性进行比较分析,最后对金融危机下对公允价值思考以及未来发展趋势进行了初步探究。

金融危机公允价值历史成本思考

一、引言

公允价值(Fair Value)最早是在英国提出公允(Fair)概念的基础上逐步发展起来的。早在1900年英国公司就要求公司做出的报告要符合真实与正确(True And Correct)。在1945年真实与公允(True and Fair)在英格兰和威尔士特许会计师协会的提议下取代了真实与正确(True And Correct)。1948年,英国在修订公司法时正式提出并确立真实与公允的理念,并且后来成为编制和评价财务报表最重要的原则。

同一时期,在1946年美国著名的会计学家William Paton首次提出公允价值概念。1953年美国会计程序委员会(CAP)在第43号会计研究公报中也正式提及公允价值概念。该公告指出以非货币交换形式取得的无形资产应按其放弃或取得资产的公允价值定价。随后70年代初,美国公认会计原则将其引入几项公告,由此公允价值计量观念才逐步被引入会计。

二、公允价值产生背景及发展历程

(一)公允价值产生背景

20世纪70年代初至80年代前期,西方国家经历了持续的通货膨胀,使得以名义货币表示的非货币资产的市场价值不断上涨。然而其账面价值却远远低于市场价值,这就导致了以历史成本为基础的财务报表歪曲了企业经营的真实业绩。特别是80年代后期,衍生金融工具盛行以后,因其大部分是一种未履行或履行中的合约,并且其价值具有衍生性、初始成本无需投入或较少投入、未来交割等特征,以及金融资产和金融负债的价格波动性,这些都给以历史成本为基础的会计计量带来了前所未有的挑战,此时以历史成本计量衍生工具,不仅无法真实的反应交易信息、财务状况和经营业绩,甚至会扭曲真实的财务状况和收益,并进一步误导会计信息使用者。这一时期对新的计量方法的研究显得尤为重要,改革历史成本计量成为当务之急。

(二)公允价值在国外发展进程

在1990年,时任SEC主席的理查德?布雷登(Breeden)在美国议会上发布了重要的讲话,他的讲话为公允价值在美国会计准则和实务中的推行注入了新动力,并由此揭开了会计计量领域改革的新篇章。自1991年国际会计准则委员会(IASB)对金融工具确认、计量、报告和披露的会计准则就采用了公允价值计量。与此同时,美国财务会计准则委员会(FASB)也开始制订公允价值会计准则,并致力于从现值的角度研究公允价值计量。显然FASB单从现值计量角度研究并不能满足对公允价值计量的要求,在随后的几年里,FASB又重启了对公允价值计量的研究。

2000年2月FASB发布了第7号财务会计概念报告《在会计计量中使用现金流量信息和现值》,并且指出现值计量的目的就是在缺乏市场价格的条件下,通过获取各种可能的因素去合成可能存在的市价,而现行市价就是公允价值。安然事件后,FASB逐步确立以公允价值计量所有金融工具的目标,并要求进一步强化财务报告中公允价值的确定和披露。2006年9月FASB又发布了这一阶段的阶段性成果第157号准则公告《公允价值计量》,使得公允价值计量应用推广到了非金融资产和非金融负债,这则准则公告的发布统一了之前的公允价值的定义,建立起公允价值的新层次,明确了公允价值的估价技术,提高了公允价值的披露要求,对历史成本为计量基础的传统会计模式进行了彻底的改革。

(三)公允价值在国内发展进程

我国由于具体的国情,对公允价值的研究起步相对较晚,于20世纪90年代开始研究探索公允价值计量的问题,并在90年代末颁布的部分具体会计准则中引入了公允价值概念。我国著名会计学家葛家澍(1995)指出80年代初期以来,由于多种经济因素的作用,对现行财务会计理论和实务可能产生较大影响,公允价值计量在财务金融领域的应用将推动财务会计重大变革。未来的财务会计的计量属性历史成本的地位将逐步减弱,公允价值的作用将会凸显出来。

在1998年6月我国在颁布的《债务重组》和《非货币性资产交换》准则中首次引入公允价值的计量属性。然而由于公允价值获取的可操作性,使得很多上市公司滥用公允价值进行疯狂会计造假。于是财政部在2001年发布和修订了八项准则,取消公允价值在《债务重组》、《非货币性交易和投资》准则中的使用,而改按账面价值入账。2006年,我国颁布了新企业会计准则,该会计准则体系对会计计量属性进行科学合理的规范,并明确提出公允价值计量原则。新基本准则第四十三条规定:企业在对会计要素进行计量时,一般应当采取历史成本,采用重置成本、可变现净值,现值,公允价值计量的,应当保证所确定的会计要素金额能够取得并能可靠计量。由此可以看出,我国适度谨慎的运用了公允价值计量,并对适用公允价值的条件规定比较严格,标志着我国已基本建立与国际财务报告准则趋同的企业会计准则体系。

三、公允价值的内涵及与其他计量属性的关系

(一)公允价值内涵

对于公允价值的内涵,不同国家及组织给出的界定也是不尽完全相同。英国会计准则委员会(UKASB)将公允价值界定为:“在公平交易中亦即在非强制或者非清算性销售中,熟悉情况的当事人自愿据以交易的金额”。2006年9月FASB发布的FAS157《公允价值计量》中对公允价值的定义为:“在计量日当天,有序交易中的市场参与者出售资产收到或转让负债支付的价格”。并且明确指出,公允价值计量的目标就是确定计量日出售资产或转让负债支付的价格,即脱手价格。而IASB在2009年5月发布的《公允价值》征求意见稿中,其定义为:“在计量日市场参与者有序交易中卖出资产可以获取得或者转移负债会支付的价格”。我国新颁布的《基本准则》和《第22号金融工具确认和计量》则指出:“公允价值是指自愿公平交易中熟悉情况的交易双方自愿进行交换或者债务清偿的金额”。

从上述表述可以看出,虽然对公允价值的界定不尽相同,但其实质并无大差异。由此可以归纳出公允价值内涵的四个特点:公平交易、持续经营、时点计量(强调计量日)、估计性,其都强调了在公平交易中,交易主体的当事人是自愿的,且是无关联的,交易主体前提还应是持续经营的。它是在未发生真实交易下的一种估计价格,是买卖双方欲成交的现行交易达成的金额。

(二)公允价值与其它计量属性的关系

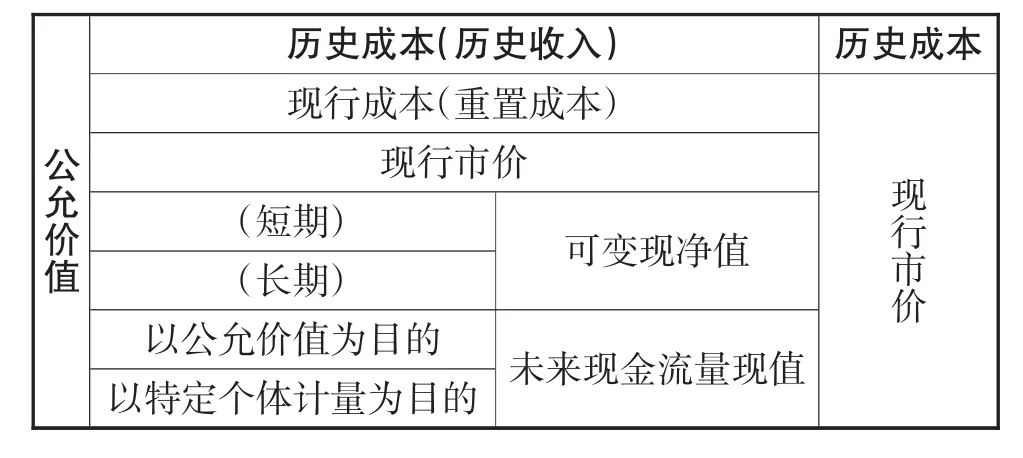

所谓计量(Measurement)是指为了在资产负债表和损益表中确认和计列有关财务报表的要素而确定其货币金额的过程。计量问题是财务会计的核心问题,按目前的FASB、IASB以及我国新准则中所涉及的计量属性可以看出有6种计量方式:历史成本(历史收入)、重置成本(现行成本)、现行市价、可变现净值、现值、公允价值。根据FASB第7号财务会计概念公告及谢诗芬(2004)研究中,我们可以看出如下关系:

历史成本(历史收入)历史成本现行成本(重置成本)公允价值现行市价(短期)可变现净值(长期)现行市价以特定个体计量为目的以公允价值为目的未来现金流量现值

由此可以看出,公允价值是一种复合型的全新的会计计量属性,它可以表现为多种形式,而并非特指某一种计量属性,是会计计量属性的一种总称。其实这也并不是说公允价值仅仅是对其他计量属性的简单总括,公允价值也有自己全新的角度,即公允价值突出其内涵的特征,表现为公允的市场价格。因为公允价值作为新的计量属性,最大的特征就是来自于公平交易市场的确认,是一种具有明显的可观察性和决策相关性的会计信息。

(三)公允价值计量与历史成本计量的比较分析

历史成本是指取得资源时的交易价格,指各项财产物资和负债应当以交易发生时的实际或交换价格计价。历史成本会计模式是在工业时代形成并发展起来的,在公司制盛行时期,历史成本是受托责任观会计目标的必然选择。在这种目标要求的前提下,就要求会计计量应具有可靠性,客观性及可验证性。

然而随着知识经济和信息时代的到来,特别是金融工具和衍生金融工具等盛行以来,经济环境不断变化,使得以历史成本主导的会计计量基础受到挑战,历史成本计量的弊端也日益暴露。与历史成本所要求的可靠性,客观性及可验证性相比,公允价值可能更准确的反映计量对象的现在,未来的真实价值。因为历史成本主要是面向过去的交易价格确认的,其提供的会计信息不能评估现在,预测未来,失去了相关性的会计信息。对于企业的某些无形资产,如商誉、知识产权、衍生金融工具等遇到了前所未有的困难,公允价值的运用很大程度上满足了外部信息使用者的要求。

市场经济越发展,公允价值计量越重要。历史成本将账面价值一劳永逸地固定在最初的交易价格上,是一种刻舟求见式的静态反映观。而公允价值是在特定的时点和经济状态下,市场对资产或负债的定价,其变化的反映了市场对资产或负债价值认可的变化,即历史成本计量是一种静态的计量,而公允价值计量是一种动态的计量。

四、金融危机下引发的思考

公允价值的争论可谓由来已久,但随着美国次贷危机演化为全球性的金融危机,并有虚拟经济向实体经济的渗透再一次进入高潮。在这次争论中,部分金融界的学者们认为,公允价值在金融危机中导致顺周期效应,并致使财务报表的不确定性因素增大,波动性加强,是金融危机的根源。然而大部分学者则认为,公允价值并不是金融危机爆发的根源,只是在现有不规则与不完善的市场经济体条件下,对此起一定的负面效应,并不应归咎于公允价值的实施。甚至有些学者认为,在这次金融危机中不仅不应当把公允价值作为导致金融危机的根源,而且应该说公允价值是一个前期信号使者,它已经在危机爆发前发出警示,但并未得到金融界的重视。

2008年底,美国证券交易委员会(SEC)在完成的国会所要求的报告中指出,这次金融危机的根源是不良的贷款政策,不恰当的风险管理和监督方式,而不是公允价值会计,更不应该把责任归咎于FASB157中所对公允价值的规定。2008年11月,IASB和FASB共同成立金融危机咨询组FCAG(Financial Crisis Advisory Group),并在09年1月,2月,3月,分别召开三次会议,FCAG主席强调:公允价值并非造成金融危机的主要原因。事实上信用损失才是导致危机的首要原因,与会者还指出,如果大型的金融机构更广泛的采用公允价值,则就会发挥对危机的早期预警作用,金融危机可能爆发的不会如此集中和剧烈。

在金融危机爆发后,我国许多学者也对此进行了一系列的研究。2009年5月16-17日,会计理论专题研讨会在北京召开,与会者对公允价值也进行了大讨论。大部分学者都指出并不是公允价值本身存在的问题导致其对美国的金融危机起推波助澜的作用,而是对公允价值的估价不准确引起的金融机构等各方经济形势产生的误判。(2009,刘思淼)尽管公允价值饱受质疑,但事实上公允价值不是也不可能是诱发金融危机的根本原因,停止使用公允价值仍不能解决金融危机问题。

在这此金融危机中,不管如何分析,可能公允价值对此是有一定责任的。首先公允价值导致了金融机构报表的剧烈变动,使其缺乏了一定的谨慎性。在公允价值计量模式下,经济环境和风险状况的变化以及企业自身信用的变化,都会引起企业财务报表项目的波动。因为公允价值计量方法是对参与交易的双方市场价值的一种判断,而现有的市场经济环境是复杂多变的,对经济事务中的会计事项,有的可以确定或寻找相类似的交易价格,而有的在缺乏活跃市场,信息不畅等方面原因下很难找到,而只能人为估计。这就导致公允价值判断的难度加大,从而很容易导致利用公允价值进行操纵利润。这不仅影响会计数据的客观性,其可靠性也大为减弱,很自然提供的财务报表的会计信息真实性也值得商榷。

尽管如此,公允价值计量作为在全新的经济环境下形成的计量方法,与历史成本计量相比具有明显的优越性。公允价值是适应市场经济环境的,即使在运用过程中出现的不足,也可能是由于现有的市场机制及不完备的会计理论体系造成的,公允价值本身并没有错误。(葛家澍,2009)公允价值是金融工具最相关的计量属性,是衍生金融工具唯一相关的计量属性。

随着金融工具的迅速发展,公允价值计量的重要性与日俱增,采用公允价值计量可谓大势所趋。在这次由次贷危机引发的金融危机当中,公允价值不应当成为替罪羊。公允价值的不可替代的优越性,使其不可能再坚守以历史成本为主的会计计量模式。但是如何解决公允价值会计信息的可靠性,如何加强该计量属性对市场稳定性方面还需要进一步研究。

五、结论与展望

目前,我国现在的会计准则对公允价值的再次引入既是会计国际趋同的需要,也是市场经济发展和全球经济一体化的必然结果。从未来发展趋势来看,随着经济环境的逐渐完善,通过广大会计理论工作者的不断探索以及公允价值自身理论的不断完善,公允价值计量将形成以市场规则为主、相关政府机构监督为辅的有效机制。公允价值计量模式将成为未来会计计量的主流模式。

但就我国目前市场经济状况来看,并不具备完全实施公允价值的条件,因为有效的公允价值计量的运用,可能需要更健全的会计准则体系,更高的管理和会计从业人员的素质,更完备的监管机制以及更完善的市场经济环境。正如葛家澍教授所指出:“我国今后可能发展趋势是,在相当一段时间内历史成本和公允价值将同时存在”。由此在经历金融危机的洗礼后,会计的相关理论必将迎来更大的发展。

[1]Laux,C.&Leuz,2009.The crisis of fair–value accounting:Making sense of the recent debate.Accounting,Organization and Society

[2]汤云为,钱逢胜.1997.会计理论[M].上海.上海财经大学出版社

[3]谢诗芬.2004.公允价值会计:国际前沿问题研究[M].长沙.湖南人民出版社

[4]徐玉德.2009.公允价值计量理论与实务[M].北京.商务印书馆出版社

[5]葛家澍,许沃.2006.会计计量属性的探讨.市场价格.历史成本.现行成本和公允价值.[J]会计研究.9:7-14

[6]陆晓燕.2006.公允价值会计的国际运用[J].会计研究.4: 81-85

[7]夏成才.邵天营.2007.公允价值会计实践的理论透视.会计研究.2:24-30

[8]葛家澍.2009.关于公允价值会计的研究[J].会计研究.5: 6-13

[9]刘思淼.2009.公允价值计量的发展与监管启示[J].会计研究.8:21-23

[10]黄世忠.2009.公允价值会计的顺周期效应及应对策略[J].会计研究.11:23-29

[11]周明春.刘西红.2009.金融危机下引发的对公允价值与历史成本的思考.[J]会计研究,9:15-21

[12]财政部会计司.2009.会计国际趋同及国外相关组织近期动态[J].会计研究.3:86-89

[13]陈旭东.逯东.2009.金融危机与公允价值会计:源起.争论与思考[J].会计研究.10:18-23

The Reflection on Fair Value Accounting of Post-crisis Era

LI Pei-gen,XIE Rui-bin

School of Accounting,Lanzhou University of Finance and Economics,Lanzhou 730020

With the prevalence of derivative instruments in 1980s,historical cost accounting seems to be powerless on this aspect.During the discussion and research,the property of fair value was initially established in America.As subprime lending crisis broke out,the discussion on the disadvantage and advantage of fair value became a bigger concern.On this basis,the paper will simply describe the fair value's origin and development,compare and analyze against the property of historical value accounting,and finally make a fundamental research in the reflection of fair value and its trend of future under the financial crisis.

The Financial Crisis;Fair Value;Historical Costs;Ponder

F23

A

李培根,男,新疆奇台人,兰州商学院会计学院院长、教授,研究方向:会计理论与方法;甘肃兰州,730020。

谢锐彬,男,河南周口人,兰州商学院会计学院硕士,研究方向:会计理论与方法,甘肃兰州,730020。