高管人员薪酬激励对上市公司绩效影响的实证研究

2009-12-10李育军

李育军

摘要:文章通过采用Logistic回归分析,对高管人员现金薪酬激励与股权激励和上市公司绩效之间的关系进行了实证检验。研究表明,高管人员现金薪酬激励并不对公司价值增值的实现构成显著的影响;相反持有上市公司股份高管人员在管理层中所占的比例越高,上市公司实现价值增值的概率越大。

关键词:上市公司;高管人员;薪酬激励;绩效

中图分类号:F404文献标识码:A文章编号:1000-8136(2009)29-0064-02

上市公司需要制定完备的薪酬激励契约,以约束和激励高管人员以最大化全体股东利益为目标而努力工作,避免其为了个人私利而损害股东的利益。本文根据目前上市公司高管人员薪酬激励的特点,实证研究高管人员薪酬激励的设计对上市公司绩效的影响,试图为上市公司设计合理的管理层激励模式提供理论借鉴和实践参考。这对于优化我国上市公司治理结构,提高上市公司股东财富和投资者回报,从而促进资本市场良性发展具有深远的现实意义。

1高管人员薪酬激励与上市公司绩效的实证研究

1.1实证研究设计

1.1.1实证研究假设

上市公司高管人员薪酬激励可以分为基于公司盈余的现金薪酬激励和基于股权激励的薪酬激励。以盈余为基础的管理者给予薪酬,从形式上可能更方便股东对管理者的行为作出评价,因为管理者是否能对公司盈余作出改善更容易被观察,但实质上公司盈余的改善也可能是利润操纵的结果。同时公司的盈余反映的是管理者过去行为所产生的结果,基于盈余的现金薪酬会激励管理者追求短期利益,当盈余结果没有达到公司既定的要求时,管理者有动机通过操纵利润以保证自己的既得利益不会受到损害。股票价格反映了对公司未来现金流量的预期,因此,股权激励在管理者薪酬和股东价值之间建立了更为紧密和直接的联系,使管理者的个人利益与公司未来价值成长连接在一起,从而会激励管理者考虑其当前的行为对公司未来价值的影响,促使其采取富有远见的行为。

有鉴于此,本文提出以下一个实证研究假设,即:

H:高管人员现金薪酬激励与股权激励对上市公司的绩效存在不同的影响,相比与现金薪酬激励,股权激励可以提升企业的绩效。

1.1.2实证研究方法

为对研究假设进行有效的实证检验,本文尝试以EVA作为上市公司绩效的评价变量,通过对高管人员现金薪酬激励和股权激励设定代理变量,采用构建Logistic回归模型,对现金薪酬变量与股权激励变量对上市公司绩效的影响进行回归分析。

1.1.3研究变量设定

基于本文的实证研究思路,本文设定了以下研究变量用于构建Logistic回归模型,并进行实证检验:

(1)上市公司继续的评价变量。本文选择经济增加值(Eco-nomic Value Added,EVA)作为上市公司绩效的代理变量。EVA根源于一个基本的经济学概念,即剩余收益(residual,income),在西方国家企业中被广泛采用,成为绩效管理和薪酬激励评价体系所考察的核心指标之一。在本文的研究中,通过计算研究样本的EVA,将EVA大于0的样本界定为实现了价值增值的公司,将EVA小于0的样本界定为未实现价值增值的公司。研究中因此设定一个虚拟变量Y,如果研究样本的EVA大于0,则Y值为1,否则Y值为0。如此设定变量的理由是,本文使用统计软件SPSSl 1.5中Binary Logistic Regression模块对样本数据进行分析,而SPSS软件默认对观测数量较多样本赋值为1,而在本文的研究中,EVA大于0的样本居多,因此设定EVA大于0时,Y值为1。EVA的计算公式为:

EVA=息前税后净营业利润一资本成本

=息前税后净营业利润一资本总额×加权平均资本成本

息前税后净营业利润由损益表调整得到,资本总额包括股权资本和债务资本;加权平均资本成本由股权资本成本和债权资本成本加权平均计算得到。

(2)高管人员现金薪酬激励(CASH)。根据上市公司年报中披露的信息,以报告期间上市公司中薪酬最高的前3名管理人员的薪酬总额为基数,取自然对数计算确定。取自然对数的目的在于消除样本观测数据量纲的差异。

(3)高管人员股权激励(STOCK)。在中国上市公司中,对高管人员的激励普遍是以现金薪酬激励为主。中国证监会于2006年1月4日发布了《上市公司股权激励管理办法》(试行),同年1月和9月国务院国资委先后发布了《国有控股上市公司(境外)实施股权激励试行办法》和《国有控股上市公司(境内)实施股权激励试行办法》,使得中国上市公司实施股权激励有了法律依据,但是上市公司实施股权激励尚在试行之中,股权激励数据尚无法取得,因此。本文以持有上市公司股份高管在管理层中所占的比例作为股权激励的代理变量,即以管理层中持有上市公司股份的高管人数除以高管总人数作得到的比例作为该变量的赋值。本文中高管人员指上市公司总经理、副总经理、财务总监、运营总监,即上市公司年度报告中披露的高管人员构成。

(4)控制变量。同时为了控制年度系统性差异,本文以2004年度样本公司为参照系,设置两个虚拟变量YEAR05,YEAR06,当观测样本属于2005年度时,YEAR05为1,否则为0;当观测样本属于2006年度时,YEAR06为1,否则为0。

1.1.4研究样本的选取

本文选择2004年-2006年期间沪深两市全部上市公司为初选样本。然后对初选样本进行了以下筛选:①剔除掉了金融保险行业的上市公司,因为同其他行业相比,金融保险行业公司的经营特征和会计制度具有特殊性;②剔除掉当年新上市的公司,由于上市融资,公司规模和股本结构都会发生较大变化,这使得对上市前后财务数据的比较的实际意义减弱;③剔除掉全部ST及*ST上市公司。经过以上程序,本文最终确定了836个上市公司作为本文的研究样本。本文样本数据来源于中国证券市场数据库(CCER)和CSMAR中国上市公司财务数据库。

1.1.5回归模型的构建

根据上文设定的研究变量,本文构建以下Logistic回归分析模型,用于对研究假设进行实证检验:

Logit(Y)β0+β1×CASH+β2×STOCK+β3×YEAR_05+β4×YEAR_06+ε

式中:Y:根据研究样本EVA是否大于0对研究样本的分组赋值;

β0,β1,β2,β2,β4:待估计的回归系数;

ε:残差项。

1.2实证研究的结果

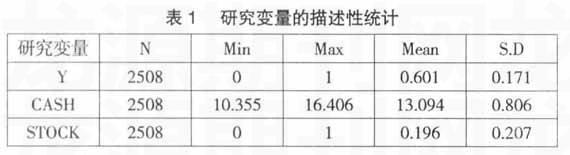

表1列示了本文研究变量的描述性统计特征。从中可以发现,在全部3年观测样本中有60.1%的观测样本的EVA>0;而管理层中高管持股比例最高达到了100%,最少的为0,平均接近20%。

表2列示了回归分析的结果。从表2中可以看出,股权激励代理变量STOCK的回归系数为正,且用于显著性检验的Wald2统计量的值为5.194,P值为0.045,即在0.05的显著性水平下,股权激励代理变量STOCK通过了显著性检验,上市公司管理层中持有公司股份的高管人数所占的比例越高,上市公司实现价值增值的可能性越高;现金激励代理变量CASH的回归系数为主,但是用于显著性检验的Wald 2统计量的值为0.982,P值为0.530,即在0.1的显著性水平下,研究变量未能通过显著性检验,即上市公司高管人员所获的现金激励的大小与上市公司价值增值情况之间没有直接的联系。此外,控制变量YEAR_05和YEAR_06均未能通过显著性检验,表明回归分析中不存在限制的年度系统性差异。

2结论

本文所做的研究在于实证检验当前我国上市公司高管人员薪酬激励对于上市公司绩效的影响。在对高管人员薪酬激励的内涵和目标进行理论分析的基础上,本文通过采用Logistic回归分析,对高管人员现金薪酬激励与股权激励和上市公司绩效之间的关系进行了实证检验。本文研究发现,高管人员现金薪酬激励并不对公司价值增值的实现构成显著的影响;相反持有上市公司股份高管人员在管理层中所占的比例越高,上市公司实现价值增值的概率越大。

基于这一研究发现,高管人员持有上市公司股份可以显著地提高上市公司的绩效,并由此进一步推论股权激励制度的实施将会对完善上市公司高管人员激励机制,促使其为最大化所有股东财富而尽职工作,从而提高上市公司的绩效。