公司短期偿债能力分析的具体运用

2009-07-15李云美

李云美

摘 要:公司短期偿债能力是指公司偿还其到期短期债务的能力,是企业财务分析的一个重要组成内容。文章通过对F公司的财务报表及其他资料为例进行计算分析,来评价该公司的短期偿债能力。

关键词:短期偿债能力 流动比率 速动比率 具体运用

中图分类号:F230 文献标识码:A

文章编号:1004-4914(2009)06-144-02

公司短期偿债能力是指公司用其资产偿还流动债务的能力,是衡量公司当前财务能力,提示公司现时财务风险的重要指标。公司是否有能力清偿当期债务,对公司自身的生存与发展至关重要,也是公司管理层、投资者与债权人共同关心的问题。因此,对公司短期偿债能力的分析非常必要。下面本文以F公司为例,通过该公司近两年财务报表数据并结合公司实际情况对相关指标进行计算与分析,来评价该公司的短期偿债能力。

一、公司短期偿债能力分析资料

F公司是2003年注册的有限责任公司,公司注册资本为5000万元,目前系国内一大型钢铁公司的一级经销商,主要经营螺纹钢、线材、焊管等。公司的销售以代订货为主,结算以款到发货为主,对少部分长期信誉较好的客户给予1周以内的欠款期限。公司进货采用每月月底预付下月全额货款,付款方式可为六个月银行承兑汇票。

该公司最近两年财务报表简表如下:

二、公司短期偿债能力指标分析

从报表中可以看出该公司没有长期负债,流动负债主要是由短期借款和应付票据组成,其中短期借款主要是向银行的贷款,应付票据主要是向厂商订货时开出的银行承兑汇票。以2008年数据计算,短期借款占总负债的26%,应付票据占总负债的73.9%。公司的现时还债压力较大,因此,对公司短期偿债能力的分析显得尤为重要。分析短期偿债能力的指标,有流动比率、速动比率、应收账款周转率和存货周转率,还有获利能力分析,以及结合公司的其他偿债能力资料进行具体分析。

(一)流动比率分析

流动比率是衡量公司短期偿债能力的一个重要指标,是公司流动资产与流动负债的比率。计算公式为:流动比率=流动资产÷流动负债×100%,流动比率高低反映公司承受流动资产偿还短期债务能力的强弱,流动比率越高,表明公司流动资产占用资金来源于结构性负债的越多,公司投入生产经营的营运资本越多,公司偿还债务的能力就越强。国际上一般认为流动比率值为2时比较合理。F公司近两年的流动比率分别是2.16和1.8,作为商业企业,F公司的流动比率是较为合理的,说明公司的短期偿债能力较好。但流动比率分析有一定的局限性,有的公司流动比率虽然高,但流动资产质量差,公司的短期偿债能力也得不到保障。通过对公司的流动资产进行分析,可以看出F公司流动资产中存货所占的比率非常大,2008年存货占流动资产的比率高达20%,因此,有必要对速动比率进行分析。

(二)速动比率分析

速动比率又称酸性测试比率。是速动资产与流动负债的比率。计算公式为:速动比率=速动资产÷流动负债×100%

速动资产通常是指流动资产扣除存货之后的余额,在速动资产中扣除存货是因为存货的变现速度慢,可能还存在损坏、计价等问题。有的还扣除待摊费和预付账款等流动性较差的资产来进行计算。在F公司报表中可见,公司的存货在流动资产中所占比率很大,预付账款在流动资产中所占比率也非常大,该公司预付的账款主要是预付下一个月货物的款项,主要也是转化为存货,因此有必要在计算速动比率时将预付账款也减去,这样计算的速动比率更能真实地反映公司短期偿债能力。

F公司的速动资产采用的流动资产扣除存货的算法,经计算近两年的速动比率为1.5与1.4。如果采用流动资产减去存货与预付账款的来计算速动比率,则速动比率近两年分别为0.95与0.84。一般认为,公司速动比率为1时比较安全,由此可见,F公司从速动比率来看,短期偿债能力还不错。F公司的流动比率与速动比率呈下降趋势,但不能轻易断言该公司的偿债能力下降,我们还应参考其它指标,如存货周转率和应收账款周转率。

(三)存货周转率分析

存货周转率主要反映公司存货的周转速度,反映存货变现能力。计算公式为:

存货周转率=年销售成本÷平均存货

存货周转天数=360÷存货周转率

在产品盈利率不变的情况下存货周转速度越快,存货周转天数越短,说明公司销售能力和获利能力越高,公司资产管理能力及整体抗风险能力越强,公司偿还短期债务的能力越强。F公司存货所占比率较大,因此,对存货变现能力分析也很重要。F公司存货周转率近两年分别为7.8与9.4,存货周转天数分别46天与38天,存货周转速度较快,说明公司的存货能很快变现,可以用来偿付到期的应付票据债务。

(四)应收账款周转率分析

应收账款周转率是指赊销收入净额与平均应收账款余额之比。计算公式为:

应收示周转率=销售收入÷应收账款平均余额

平均收账期=应收账款平均余额÷销售收入×360天

应收账款周转率说明公司应收账款的变现能力。计算出的应收账款周转率越大、平均收账期越短,公司的短期偿债能力越强。F公司对下游分销商基本采用现金结算方式,但对长期合作的下游分销公司给予一定的赊销,因此公司保持有一定量的应收账款,近两年来其应收账款周转率分别为21.1与24,平均收账期分别为17天与15天。说明该公司应收账款周转速度很快,资金回笼及时。应收账款能快速变现用于偿付到期债务。

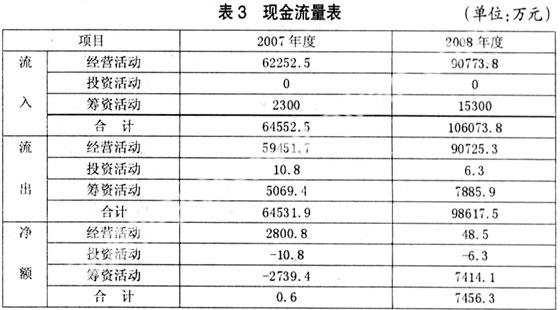

(五)现金流量比率分析

1.经营现金比率=经营活动现金净流量÷流动负债

经营现金比率是从现金流动角度来反映公司当期偿付短期负债能力的指标。经营现金净流入来源于现金流量表,流动负债来源于资产负债表,所以以收付实现制为基础的现金流动负债比指标,能充分体现公司经营活动所产生的现金净流入在多大程度上保证当期流动负债的偿还,直观地反映出公司偿还流动负债的实际能力。公司2008年经营活动产生的现金流量净额为48.5万元,经营活动现金净流量与流动负债比为0.003%,从这个指标来看,F公司采用经营活动现金净流量来偿还短期债务的能力是非常弱的,且2008年比2007年的11.6%下降了很多,但2008年主要经营活动现金流入90773.8万元,对流动负债的比率则高达3.7。因此,不能轻易下结论说F公司获取现金的能力差,我们还可结合主营业务收入现金率来分析。

2.主营业务收入现金率=经营业务活动现金流入÷主营业务收入

经计算,F公司主营业务收入现金率为117%,反映公司提供商品和劳务所得获取现金能力很强,资金回笼速度较快。相对说明公司短期偿债能力较强。

(六)获利能力指标分析

获利能力常见的指标有销售毛利率与总资产收益率等指标。F公司销售毛利率近两年分别为8%与5.1%,总资产收益率近两年分别为9.4%与6.2%。从这两个指标来看,F公司的获利能力呈下降趋势,但与同行业对比来看,公司的获利能力还是较好的。

从动态的角度来看,公司销售收入逐年递增,2008年公司实现销售收入80264.1万元,比上年增加27135.2万元,增长率为33.8%;实现净利润2093.8万元,净利润增长率为15%。F公司总资产逐年递增,且2008年资产增长较快,并主要体现为存货及预付账款,资产流动性强;公司实收资本为5000万元,并通过近几年积累,至2008年底所有者权益为19389.6万元。说明公司的获利能力是在逐年增强,发展势头良好,这些都是公司短期偿债能力的有力保证。

三、其他影响公司短期偿债能力的因素

(一)提高公司短期偿债能力的因素

1.公司可利用的银行授信额度。已经银行审批同意的授信额度、公司可以随时办理贷款手续的银行贷款额度,可以随时增加公司的现金,提高公司的支付能力。

2.公司准备很快变现的长期资产。由于某种原因,公司可能将一些长期资产很快出售变成现金,以增加公司的短期偿债能力。

3.公司偿债的信誉。如果公司信用良好,当公司短期偿债方面暂出现困难时,公司可以很快地通过发行债券和股票等方法来解决短期资金短缺,提高短期偿债能力。这种提高公司偿债能力的因素,取决于公司自身的信用状况和资本市场的筹资环境。

就F公司而言,F公司与其开户银行及一家担保公司建立了长期的良好的信用关系,从开业以来F公司都能及时偿付银行贷款及开立的银行承兑汇票,在银行信用评级中被评为A级。F公司从银行取得了6000万的流动资金循环贷款,还取得6000万的银行承兑汇票的敞口授信。这些都能使公司流动资产的实际偿债能力高于公司财务报表中所反映的偿债能力。

(二)降低公司短期偿债能力的因素

1.或有负债。或有负债是指有可能发生的债务。这种负债是不作为负债登记入账,也不在财务报表中反映的。只有已办贴现的商业承兑汇票,作为附注列示在资产负债表的下端。其余的或有负债包括售出产品可能发生的质量事故赔偿、诉讼案件和经济纠纷案可能败诉并需赔偿等。这些或有负债一经确认,将会增加公司的偿债负担。

2.担保责任引起的负债。公司有可能以自己的一些流动资产为他人提供担保,如为他人向银行等金融机构借款提供担保等。这种担保有可能成为公司的负债,从而增加公司的偿债负担。

F公司经常为一些关联公司提供商业汇票提供保证责任,这种保证连带责任将会增加公司潜在财务风险,减少公司的偿债能力。

参考文献:

1.荆新,刘兴云.财务分析学.经济科学出版社,2003

2.万希宁,苏秋根.企业短期偿债能力分析.商业研究,2003(9)

3.姚莹.企业偿债能力案例分析.会计之友,2007(2)

(作者单位:福建交通职业技术学院 福建福州 350000)

(责编:若佳)