“本量利”方法在企业利润盈亏中的临界分析

2009-06-17刘志海

刘志海

摘要:作为企业利润规划使用的基本方法——“本量利”分析法,主要强调成本、销量、利润三者的关系。在规划“期间利润”时,通常把单价、单位变动成本和固定成本视为稳定的常量,只有销量和利润两个自由变量。给定销量时,可利用方程式直接计算出预期利润;给定目标利润时,可直接计算出应达到的销售量。

关键词:盈亏临界分析;“本量利”法;企业利润;成本分析

中图分类号:F275文献标识码:A文章编号:1009-2374(2009)07-0094-02

盈亏临界分析是“本量利”分析方法的一项基本内容,又称损益平衡分析。它主要研究如何确定盈亏临界点(保本点)、有关因素变动对盈亏临界点的影响等问题。它可以为“决策”提供什么业务量下企业将盈利,以及在何种业务量下会出现亏损等信息。

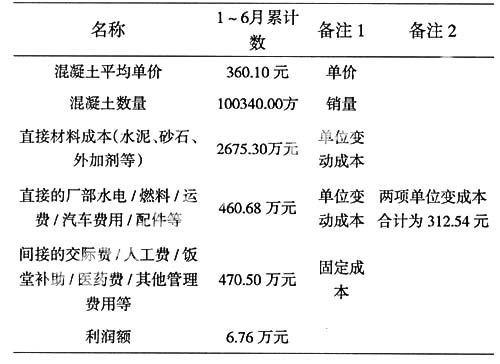

下面以公司下属“南方标准混凝土有限公司”(澳门)2008年1~6月的有关数据来作分析:

一、盈亏临界点的确定

盈亏临界点,是指企业收入和成本相等的经营状态,即边际贡献(销售收入减去变动成本后的差额)等于固定成本时企业所处的既不盈利又不亏损的状态。通常用一定的业务量或销售额来表示这种状态,也就是保本状态。

(一)盈亏临界点销售量

由于利润=单价×销量-单位变动成本×销量-固定成本,可以写成:盈亏临界点销售量=固定成本÷单位边际贡献(即 单价-单位变动成本),于是,根据上图列出的数据可计算出:盈亏临界点销售量=4705000元÷(360.10-312.54)元/方=98927.67方,而我们公司的实际销量为100340.00方,故1~6月份盈利。但是,由于材料等费用所占的比重较大,导致“单位变动成本”随销售量的增长而变化很大,故此时的盈亏临界点销售量也是一个相对数。而且,其中的“单位变动成本”和“固定成本”也划分不是很准确;固定成本越小,单位变动成本则越大,盈亏临界点销售量也越大。因为变动成本是随销售量增长而成正比例增长的成本;而我们公司变动成本中的“原材料”等费用占了2675.30万元÷3606.48万元(总成本)=74.18%;占了总销售额3613.24万元的74.04%

(二)盈亏临界点销售额

由于利润=销售额×边际贡献率-固定成本,而边际贡献率=边际贡献÷销售收入×100%;令利润等于零,此时的销售额为盈亏临界点销售额(保本销售额),故盈亏临界点销售额=固定成本÷边际贡献率;于是,根据上图列出的数据可计算出:盈亏临界点销售额=470.50万元÷〔(100340×360.10-312.54×100340)÷36132434×100%〕=35643939元。也就是说,在“单位变动成本”和固定成本不变的情况下,1~6月份的销售额必须达到35643939元,才能保本和不致于亏损,而实际上这两个因素都会有所变化。同样,其中的“单位变动成本”和“固定成本”也划分不是很准确;而且我们公司变动成本中由于原材料价格上涨使原材料比重过大,必然导致销售额成正比例增大才能不致亏损。

二、分析实现目标利润的有关条件

上面的分析,以影响利润的各因素为已知数,利润是待求的未知数。而如果经营承包合同规定了利润目标,主管部门下达了利润指标,或者根据企业长期发展和职工生活福利的需要企业必须达到特定利润水平等,企业就应当研究如何利用现有资源,合理安排产销量、收入和成本支出,以实现目标利润。

(一)采取单项措施以实现目标利润

假设某企业欲使利润达到0,即保本,则可以采取以下相应的措施:

1.减少固定成本。到底要减少多少固定成本,才能使利润相应增加?现将利润数0代入“本量利”方程式中:0=单价×销量-单位变动成本×销量-固定成本=360.10×100340-312.54×100340-固定成本,则固定成本=4772170.40,而我们的实际“固定成本”为4705000元,相差67170.40元;这是我们所要降低的固定成本金额。而固定成本中主要是交际费、人工费、节日费、厂部饭堂开支等。

2.降低变动成本。按上述同样方法,将利润数0代入“本量利”方程式中0=单价×销量-单位变动成本×销量-固定成本,则单位变动成本=(360.10×100340-4705000)÷100340=313.21元,而我们的实际单位变动成本为312.54元,这就是我们要降低的变动成本幅度。而变动成本中“原材料”占了“变动成本”总额的85%,其他辅助费用占了15%;故我们必须精选原材料供货商,实行竞价选择,把原材料成本降到一个合理的水平,才能实现目标利润。当然,也不能为求原材料便宜而降低了产品质量,比如将客户所需求的B35混凝土换成B25混凝土提供给客户,则只会引起质量问题、降低企业信誉,从而严重降低企业在市场中的竞争力。

3.提高销售单价。按上述同样方法,将利润数0代入“本量利”方程式中:0=单价×销量-单位变动成本×销量-固定成本,则单价=(312.54×100340+4705000)÷100340=359.43元,这说明目前我们的销售单价只是刚刚超过保本点,可以想象目前的澳门混凝土市场竞争激烈,以致个个压价而使混凝土的折扣价徘徊在8折的水平。这要等建筑市场的大环境转好,市场对混凝土的需求有较大幅度的增加,销售单价才可能较大提高。

4.增加产销量。按上述同样方法,将利润数0代入“本量利”方程式中:0=单价×销量-单位变动成本×销量-固定成本,则可计算出实现目标利润的销售量。

(二)采取综合措施以实现目标利润

在实际生活中,影响利润的各因素是相互关联的。为了提高产量,往往需要增加固定成本,比如交际费的增加、新的生产设备的购买等;有时又需要降低售价。因此,企业大多采取综合措施以实现目标利润,这就需要进行综合计算和全面平衡。比如:利用现有的剩余生产能力,可以进一步增加产量;为了打开销路,可以采取薄利多销的方针,以争取实现目标利润;或者,通过降低原材料和人工成本,预定的目标利润可以实现;压缩固定成本开支,也可以实现目标利润。

三、“本量利”关系的敏感性分析

“本量利”关系的敏感分析,主要研究和分析有关参数发生多大变化会使亏损转为盈利,各参数变化对利润变化的影响程度,以及各因素变动时如何调整销量,以保证原目标利润的实现等问题。因为市场的实际变化如原材料价格、混凝土销售单价、供求数量等波动和本公司技术条件(如原材料消耗、工时消耗水平波动)的变化,会引起有关参数发生变化,使原来的盈亏临界点、目标利润或目标销售量失去可靠性,经理决策层希望事先知道哪一个参数影响小,哪一个参数影响大,以便调整计划,使生产经营活动被控制在最有利的状态之下。

(一)有关参数发生多大变化使亏损转为盈利

前面提到,单价、单位变动成本、销量和固定成本的变化达到一定程度,会使企业的经营状况发生质变由盈转亏或由亏转盈。敏感分析的目的之一,就是提供目标利润发生质变的各参数变化的界限,即最大最小值。

1.单价的最小值。单价下降,会使利润下降,下降到一定程度,利润将变为0,它是企业能忍受的单价最小值。由前面的分析得知:单价=(单位变动成本×销量+固定成本)÷销量,此时的混凝土单价为由亏转盈的最小值。

2.单位变动成本的最大值。单位变动成本上升会使利润下降,并逐渐趋近于0,此时是企业能忍受的变动成本之最大值。由前面的分析得知:0=单价×销量-单位变动成本×销量-固定成本,则此值是我们的利润由亏转盈的单位变动成本之最大值。

3.固定成本的最大值。固定成本上升会使利润下降,并逐渐趋近于0,此时是我们能忍受的固定成本最大值。由前面的分析得知,固定成本减少至4772170.40时,利润才会由亏转盈。此值是固定成本由亏转盈的最大值。

4.销售量最小值。销售量最小值,是指企业利润为0的销售量,也就是盈亏临界点销售量,其计算方法已在前面介绍过。假设其他因素不变,销售量必须达到98927.67方,利润才会保本。当然,这是建立在其他因素不变的前提之下。

(二)各参数变化对利润变化的影响程度

各参数变化都会引起利润的变化,但其影响程度各不相同。有的参数发生微小变化,就会使利润发生很大的变动,利润对这些参数的变化十分敏感,我们称这类参数为敏感因素,反之为不敏感因素。反映敏感程度的指标为敏感系数,敏感系数=目标利润变动百分比÷参量值变动百分比:

1.单价的敏感程度。假设单价提高10%,则单价变为360.10×(1+10%)=396.11元,按此单价计算,利润=100340×(396.11-312.54)-4705000=368.04万元,已大有盈利;其目标利润变动百分比和单价的敏感系数都很大。这就是说,单价对利润的影响很大。涨价是提高盈利的最有效手段,价格下跌也将是公司的最大威胁。经理层根据敏感系数知道,对单价必须格外予以关注。

2.单位变动成本的敏感程度。单位变动成本对利润的影响比单价要小,但敏感系数绝对数大于1,说明“单位变动成本”的变化会造成利润更大的变化,仍属于敏感因素。

3.同样,固定成本的变化也影响利润的变化,只是没有其他因素那么敏感;而销售量的敏感程度则强于固定成本。销售量对于利润的敏感系数,也称为“经营杠杆系数”,它意味着利用一个杠杆以较小的力杠起较重的物体;在制造企业中,杠杆作用指销售量的较小变动会引起利润的较大变动。

综上所述,影响利润的几个因素中,最敏感的是单价,其次是单位变动成本,再次是销售量,最后是固定成本。