中国激进投资难烧激情

2009-05-13尹一捷

尹一捷

在美国,伊坎这样的激进投资者能够轻易左右微软和雅虎的并购,而在中国,为何没有“伊坎”?

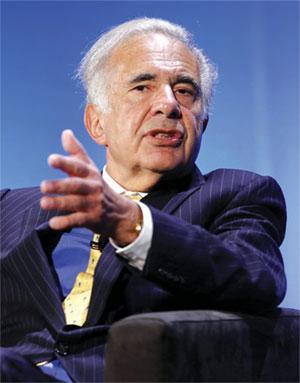

“雅虎董事会已经不再需要一名激进投资者。”10月24日,投资者卡尔•伊坎致信雅虎,宣布将从雅虎董事会离职,即时生效。

这位素有“企业掠夺者”之称的72岁老人,为了推动雅虎与微软达成并购交易,于2008年夏季入驻雅虎董事会,并大笔购入雅虎股票。在雅虎与微软的并购交易流产后,伊坎曾发起代理权争夺战,向杨致远与雅虎董事会发难,并将巴茨推向CEO的位置,最终撮合微软与雅虎达成了10年合作协议。

这位一直处于微软、雅虎交易长跑漩涡中心的关键人物,为何可以轻易左右两大巨头的谈判进程? 激进投资者握有怎样的权柄?而在中国又是否会有激进投资者?

掠食者来了

已经古稀之年的伊坎,“攻击”过的公司不计其数,环球航空公司、维亚康姆、新秀丽、露华浓、时代华纳、摩托罗拉乃至现在的雅虎,以及下一个目标CIT都是他“折腾”的对象,而他的资产也随之水涨船高,已超过了100亿美元。

让世界见识到伊坎“企业掠夺者”凶相的,是环球航空公司的恶意收购案。所谓恶意收购——在目前的雅虎一役中,更多被媒体称为“代理权争夺战”——是指依靠自身的资金储备先行购入目标企业一部分股票,在取得相当比例的股权后进入董事会,对管理层施加影响,最终让董事会做出有利于自己的决策。

随后,伊坎因多次恶意收购名扬华尔街,成为令企业管理层胆寒的“企业狙击手”。

伊坎钟情于业绩表现落后于同行的公司。“这是激进投资者乃至所有财务投资者们的共性,尤其善于发掘被市场低估的企业。”戈壁投资有限公司合伙人徐晨表示,激进投资的行为通常包括要求公司回购股份、提高分红率、取得董事席位、改变公司战略、剥离公司业务等。2008年,伊坎对摩托罗拉发起的两次代理权争夺战是最好的例证——伊坎进入董事会,并且大力施压管理层,推进公司的分拆业务。

哈佛商学院一份关于激进投资者的调查报告显示,大多数激进投资中,对冲基金都是收购了目标公司超过5%的股权后,才进行了一系列的“激进行为”; 如果激进投资者成功收购了目标公司,目标公司股东就会获得更大的溢价,有时甚至高达40%。

“激进投资者不是经理,他们的专长是发现被低估的资产,而不是经营资产。”汉能投资集团董事总经理赵小兵认为,在短期内求得自身利益是激进投资人的共性,当企业处于下降通道时,一旦有并购的可能,激进投资者就会两眼放光,因为这意味着更高的财务溢价,而企业的经营和业绩则不是他们关心的对象。

“一旦公司贬值,企业业务不佳,激进投资人必定会搅动管理层,甚至更换CEO。”赵小兵说,这个投资群体无法用好与坏来评定,极具争议色彩。

中国式“伊坎”

“在国内,所谓的激进投资更多地体现在最早期与最晚期的企业。”徐晨分析道,最早期的企业,由于缺乏行业认识和投资认识,又亟需资金,创业者更容易牺牲自我利益,来吸引投资,在这一阶段,投资人处于强势位置。而晚期的企业,业务、管理出现问题,股东价值取向出现分歧,这时激进投资者就会进入董事会,更容易博得管理权,“伊坎进入雅虎正是抓住微软收购雅虎的这一矛盾点。”

其实,更换管理层、创始人被踢出董事会,在中国互联网企业的早期发展中也一路沸沸扬扬。比如8848创始人王峻涛,就是遭到资本方解职。

1999年,新生的8848面对一片荒芜: 当时中国网民的总数也不过200万,网上交易行为更是少得可怜。但这并不影响其成为资本的宠儿,看中8848的不仅有IDG,还有雅虎、软银等企业和个人投资者。8月,这些投资者在英属威尔京群岛注册了一家公司,然后以这家公司的名义向8848注入200万美元,共取得55.5%的股份,另外北京连邦软件占33.4%,王峻涛也从中获得了少量股份。

“8848是在急于上市中跌落的。”徐晨如此感概。为包装8848到纳斯达克上市,8848的海内外投资者进行了一连串令人眼花缭乱的资本运作,最终华尔街的风险资本所占的比例进一步提升,IDG代替北京连邦软件成为第一大股东; 中方的投资比例总体下降到20%以下,王峻涛的股份更是下降到2.775%。

经过几轮融资,8848海外上市的政策限制被规避了,但风险投资也从此彻底控制了公司,为王峻涛的离开埋下隐患。

而王峻涛并不是惟一一个被逐出董事会的创始人。2003年,新浪创始人王志东辞去新浪总裁一职,并退出董事会,也是在股权被稀释后,丧失了控制权,被投资者“玩弄”于股掌之中。此外,还有瀛海威创始人张树新、易趣的邵亦波等,都有相同的命运。

相比“伊坎”迅速进入董事会,直接发难,中国版的激进投资者几乎都在创始人股权被稀释的情况下,搅动管理层,显得更为迂回和温和。

缺乏本土温床

这段浮躁的时期终于随着泡沫破裂而结束,市场竞争变得越发充分,法律、财会和税收政策的完善,以及第三方调查机构的完备,投资环境从混沌逐渐清晰。投资人与企业家的地位也发生了微妙的变化。

“中国难有激进投资者。”徐晨回忆起近两年关于“投资人与企业家谁是弱势群体”的争论,“在中国,《公司法》的架构对投资人的保护和给予的权力非常有限。”

自1994年中国首部《公司法》实施以来,在这种以股权比例来确定说话分量的权力结构中,股东的意见能否影响公司管理运作取决于股权比例,大股东从一开始就具有更大的话语权。

“在这种情况下,即使投资人进入到董事会,没有控股,也很难对经营管理层面造成实际的影响,《公司法》成为将投资人挡在门外的最大玻璃门。”徐晨表示。

而在国外,为保护中小投资者利益的优先股和清算优先权给予了投资人更加有利的条件。“优先股是相对于普通股而言的。”徐晨解释说,“比如一股优先股附有10个投票权,这样投资者即使只有10%的股份,在投票权上仍占有优势。这种法律上的有利因素,是国外激进投资者出现的温床。”

除了《公司法》的硬性约束外,中国创业者融资意识逐渐清晰,对市场与行业的判断趋于成熟,也使得融资行为变得更加谨慎。“早期的浮躁和冒进行为会越来越少,激进投资者就更难落地了。”徐晨告诉记者。

当然,在境外投资机构涌入中国后,为投资公司搭建“海外结构”成为更常见的方式。所谓“海外结构”,就是为投资对象在海外注册一家母公司,由海外母公司来控股这家国内公司,如此一来便不受中国《公司法》的制约,而且拓宽了退出渠道。

从这一方面看,赵小兵认为,其实激进投资者每时每刻都存在,作为创业者就必须了解激进投资人的目的是最大化地获取盈利,而不是专注经营。因此每一个创业者需要有面临挑战的心理准备,在公司陷入困境的情况时,要及时与投资人沟通,保持良性的交流。