企业现金流量表的作用

2009-01-28胡美玉

胡美玉

【摘要】 对现金流量表与资产负债表、损益表进行了对比分析,就如何初步判断企业是否具备真正现金流量发表了看法。

【关键词】 现金流;财务状况;对比分析;企业信息判断

现金流量表同资产负债表、利润表并称企业财务“三张表”,现金流量表是对企业整个机体的现金流量状况进行系统、全面反映的报表。现金流量表能说明一定会计期间内现金的来源和使用情况,提供企业经营活动、投资活动和筹资活动产生和使用现金的详细信息,可及时发现企业现金流动的非正常动向,及这些动向与企业经营、还款能力的关系。有助于预测现金流,分析收益质量及影响因素。、

一、根据现金流分布情况,初步分析企业的财务状况

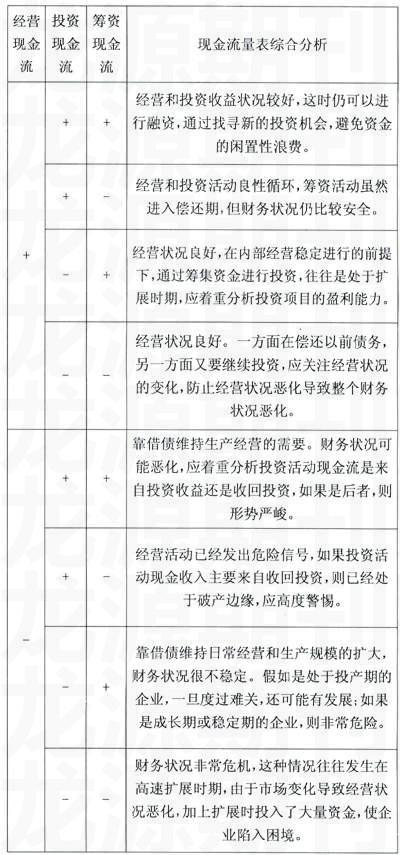

不同总量的现金流代表不同的财务状况,总量相同的现金流量在经营活动、投资活动、筹资活动之间分布不同,同样意味着不同的财务状况,一般而言如小表:

二、现金流量表与资产负债表、损益表的比对分析

(一)现金流量表与资产负债表比对分析

资产负债表是反映企业期末资产和负债状况的报表,运用现金流量表的有关指标与资产负债表有关指标比较,可以更为客观地评价企业的偿债能力:流动资产体现的是能在一年内或一个营业周期内变现的资产,还包括了许多无效资产项目。虽具资产性质,事实上却不能再转变为现金。可运用经营活动现金净流量与资产负债表相关指标进行对比分析,作为流动比率等指标的补充。具体内容为:

(1)经营活动现金净流量/流动负债。反映企业经营活动获得现金偿还短期债务的能力,比率越大,说明偿债能力越强。

(2)经营活动现金净流量/全部债务。反映企业用经营活动中所获现金偿还全部债务的能力,这个比率越大,说明企业承担债务的能力越强。

(3)现金比率。反映企业直接支付债务的能力,比率越高,说明企业偿债能力越大。由于现金收益性差,这一比率也并非越大越好。

(二)现金流量表与损益表比对分析

损益表是反映企业一定期间经营成果的重要报表,它揭示了企业利润的计算过程和利润的形成过程。利润被看成是评价企业经营业绩及盈利能力的重要指标,却存在一定的缺陷。利润是以权责发生制为基础,广泛地运用收入实现原则、费用配比原则、划分资本性支出和收益性支出原则等来进行的,其中包括了大量的会计估计。仅以利润来评价企业的经营业绩和获利能力有失偏颇,如能结合现金流量表所提供的现金流量信息,特别是经营活动现金净流量的信息进行分析,则较为客观全面。

1.经营活动现金净流量与净利润比较,能在一定程度上反映企业利润的质量。比率越高,利润质量越高,为了与经营活动现金净流量计算口径一致,净利润指标应剔除投资收益和筹资费用。

2.销售商品、提供劳务收到的现金与主营业务收入比较,大致说明企业销售回收现金的情况及企业销售的质量。收现数所占比重大,说明销售收入实现后所增加的资产转换现金速度快、质量高。

三、分析现金流量判断企业信息是否存在错弊

目前许多企业的账面利润和经营性现金的背离,其原因主要有:企业会计造假表现为公司的财务数据不能准确反映企业真实的经营情况,也即信息失真。具体包括以下几方面:

1.违反法律的恶意造假行为。如伪造会计原始凭证、伪造合同,虚增销售收入,这种造假行为纯粹是子乌虚有。一般很难从财务报表的表层看出问题,如银广厦造假案。

2.利用虚假包装、关联交易或报表性重组所形成的业绩虚增。如有些上市公司通过剥离非经营性资产,让最优质的资产上市,生产经营通过关联交易进行;关联交易的发生是非市场化,产品定价的调控性较强,这种交易形成的业绩往往是不可信;报表性重组所形成的业绩只能解燃眉之急,不具有可持续性,这种业绩也是虚假的。

3.利用非经常损益来粉饰业绩。非经常损益(如资产处置收益、盘盈等)其性质上属于一次性收益,稳定性、可靠性都较差。

4.利用会计政策手段来操控利润。这种手段的运用有时候还是属于合法的范围之内,影响金额并不是很大。在关键的时候也能起到立竿见影的成效。如变更会计方法:一些公司计提坏帐准备金的范围,固定资产折旧方法以及发出存货计价方法上做文章改变公司财务状况。

四、如何初步判断企业是否具备真正现金流量

会计报表存在勾稽对应的关系,依靠报表,再结合行业的基本面,可初步判断企业是否有真正的现金流:

1.用毛利率或主营业务利润率判断企业利润真实性。 一个公司要想实现企业的可持续发展,主营业务利润率或毛利率保持一个稳定的数值是至关重要的,要在同行业中保持前列水平。在一个完全竞争的市场中,要想长期保持在行业前列又是困难的。假若一个企业的该指标异乎寻常地高于同行业的平均水平,就应该抱着谨慎的态度来看待。

2.判断应收账款增长幅度是否大幅超过销售收入的增长幅度。企业保持一定的赊销以扩大销售范围是很正常的,各个行业的特性、竞争程度不同,也导致主营业务收入与应收账款的比值(应收账款周转率)有所差异。如果应收账款周转速度慢或者应收账款增长幅度惊人,对于该公司主营业务收入的真实性就应有所怀疑,有可能是关联交易产生的虚假销售收入,应收账款长期挂帐。

3.比较净利润与经营活动产生的现金流。利润表是根据权责发生制所编制,人为估计性较强,可调控范围较大。而现金流量表是根据收付实现制所编制的,流入流出都是真金白银。通过经营活动产生的现金净流量与净利润对比,就可以验证利润的含金量、可靠性。

4.判断公司支付的所得税多少,并与利润总额进行比较。目前所得税率现在一般是33%,还存在有些企业所得税采取先征后返的政策,所得税的税基是应纳税所得额是从利润总额经纳税调整而来,总的来说应相差不会很大。若支付的所得税与利润总额的比例与公司的所得税率相比小很多,说明公司的利润总额虚假成分可能性较大。

5.判断公司利润是否来自于主营利润总额的构成。对于一个非投资管理型的企业,营业利润表明了公司主营业务盈利额的大小,这也是公司利润总额的主要来源。目前却存在着一部分企业存在投资收益独大的现象,说明利用投资收益来操纵利润比较普遍。企业的投资收益大多属于一次性,用非经常性损益撑起的业绩只能是昙花一现。

6.关注报表附注披露的信息。应主要关注报表附注中所披露的,一定期间内影响资产或负债但不形成现金收支的所有投资和筹资活动的信息。这些投资和筹资活动虽然不涉及现金收支,但对以后各期的现金流量有重大影响,如融资租赁设备,记入“长期应付款”帐户,当期并不支付设备款,以后各期必须为此支付现金,在一定期间内形成了一项固定的现金支出。

参考文献

[1]中国注册会计师协会.《财务成本管理》.经济科学出版社,2006

[2][美]John walkenbach[J]路晓村等译.EXCEL2002 Formulas.电子工业出版社,2002

[3]罗放华.《构建以现金流为核心的财务风险评估指标体系》.《财会通信》.2006(8)

[4]王玉荣.《流程管理》.机械工业出版社,2003