中小企业融资成本与企业金融化

2024-11-11肖昱玲巩艳红

【摘 要】在化解中小企业融资困境的同时能否保持企业的健康发展,防止“脱实向虚”问题的出现,对于深入探究影响中国中小企业金融化的关键因素、振兴实体经济以及促进经济的高质量发展均具有重要的现实意义。论文以2007-2023年中国中小板上市公司为研究样本,考察中小企业融资成本对企业金融化的影响。研究结果表明,随着中小企业融资成本的下降,中小企业的投资替代动机减弱,企业金融化水平降低,该影响在非国有企业及处于成长期的中小企业中更为明显。

【关键词】中小企业;融资成本;企业金融化

【中图分类号】F275;F276.3;F832.1 【文献标志码】A 【文章编号】1673-1069(2024)08-0191-03

1 引言

加快发展新质生产力、扎实推进高质量发展是中国体制改革和宏观调控关注的焦点,这在微观上离不开中小企业的健康发展。作为社会主义市场经济不可或缺的重要组成部分,中小企业是民间投资的主体,是促就业、惠民生和稳增长的关键力量[1]。但是,中小企业由于经营发展的高度不确定性以及差异化的融资需求,长期面临“融资难、融资贵”的融资困境,导致企业无法获得充足的资金进行生产性投资,进而阻碍企业的良性发展,不利于稳增长目标的实现[2,3]。针对以上问题,我国采取了多项应对措施来降低中小企业的融资成本。在金融资源向中小企业倾斜的同时,亦需要防止中小企业发展“脱实向虚”。在微观层面上,“脱实向虚”表现为企业的金融化加剧,即非金融企业在总资产配置中逐步提高金融资产占比,或其利润日益从金融途径而非生产或贸易中获取[4]。企业的过度金融化,不仅会直接助长金融市场泡沫,加大系统性金融风险,还会挤出企业实体投资,抑制企业创新,削弱企业的核心竞争力[5]。因此,本研究将中小企业融资成本与企业金融化纳入统一分析框架,通过实证分析检验其中的具体影响和作用机制。研究表flYwCo0ChlwwV/Ss1cOY2bvApkHThpOCzbTLmztAbHI=明,随着中小企业融资成本的下降,企业的投资替代动机减弱,企业金融化水平降低。这为遏制中小企业的金融化趋势、提高中小企业的资金管理效率、促进金融有效支持实体经济提供了政策启示。

2 理论分析与研究假设

2.1 中小企业融资成本对企业金融化的影响分析

随着中小企业融资成本的降低,融资约束缓解,企业所能运用的自由现金流增加。在中小企业面临巨大的生存压力并获得闲置资金时,有动力将闲置资金用于主业发展以及技术进步[6]。因为,资源基础理论认为,企业的核心竞争力来源于企业的生产经营过程所产生的核心资源。企业对于资金的有效配置,是其竞争优势的重要来源。同时,资本成本的高低是决定企业投融资行为及有序运营的重要因素[7]。当中小企业的融资成本降低时,企业面临财务困境的概率下降,因为不确定性带来的投资不足及资本短缺情况减少,从而可以更多地进行长期规划和固定资产投资。银行债权融资是促进企业创新的重要融资渠道[8]。优序融资理论认为,企业在进行外部融资时,为避免创新收益被索取以及控股权的流失,会优先考虑债权融资而不是股权融资。债务融资成本的降低,为面临较大融资约束但是具有发展潜力的中小企业提供了有利条件。在面临激烈的市场竞争以及巨大的生存压力情况下,中小企业更倾向于将资金用于提升自身的创新水平以及主业发展,从而降低企业金融化水平。因此,本研究提出如下假设:

H1:中小企业融资成本的下降,降低了企业金融化水平。

2.2 企业金融化的动机分析

企业金融化与外部融资成本高度相关。企业选择持有金融资产的具体原因包括实体经济相对于虚拟经济收益率持续下滑、经济波动性增加、金融市场不完善以及金融监管落后等[9]。企业配置金融资产主要基于预防性动机以及投资替代动机[10]。在预防性动机下,企业运用部分闲置资金进行短期的金融资本投资,从而盘活资金,增加企业资产的流动性,实现资本的保值、增值,在一定程度上能够预防未来用于主业投资的资金出现短缺的情况,从而促进实体企业主业的发展,出于该动机的金融化不会对实体经济产生挤出效应。在投资替代动机下,随着金融和实体部门的投资回报率差距扩大,实体企业追求利润最大化,将资源过多地用于金融投资,使得企业缺乏足够的资金进行设备更新及研发创新。因此,当金融投资收益率相较于实体投资收益率更高时,企业会以金融资产投资代替实体经济投资,从而对实体经济产生挤出效应。然而,非金融企业的长期健康发展主要依赖于主业的发展和物质资料的生产。当中小企业的外部融资成本降低时,一方面,企业的融资约束降低,预防性储蓄动机下降,金融化水平降低;另一方面,实体投资收益率上升,金融投资相对于实体投资的收益率缺口收缩,企业的投资替代动机减弱,金融化水平降低。因此,本研究提出如下假设:

H2:中小企业融资成本的下降,通过减弱投资替代动机,降低了企业金融化水平。

3 研究设计

3.1 模型设计

为研究中小企业融资成本对企业金融化的影响,本研究构建模型如式(1)所示。

finit=β0+β1costit+β2Conit+εit (1)

式中,被解释变量finit为企业i在t年的金融化水平;核心解释变量costit为企业i在t年的债务融资成本,其系数β1用于衡量中小企业融资成本对企业金融化的影响情况;Conit为一系列控制变量;εit为随机误差项。

3.2 样本选择与数据来源

本研究选取2007-2023年中小板上市公司为初始样本,并对其进行如下处理:剔除金融、保险、证券、房地产类上市企业;剔除ST、*ST、PT标记的上市企业;剔除AB股、AH股交叉上市企业;剔除总资产为负、资产负债率超过100%以及股东权益小于0的企业;剔除主要变量中数据出现缺失或者明显异常的企业;为克服异常值的影响,对所有连续变量进行上下1%的Winsorize处理;考虑到2006年中国财政部颁布了新的《企业会计准则——基本准则》,进一步完善并规范了对金融工具的确认和计量,为了保证数据统计口径的一致性并获得平衡面板数据,剔除2007年后上市的企业。本研究最终获得2 414个观测值。

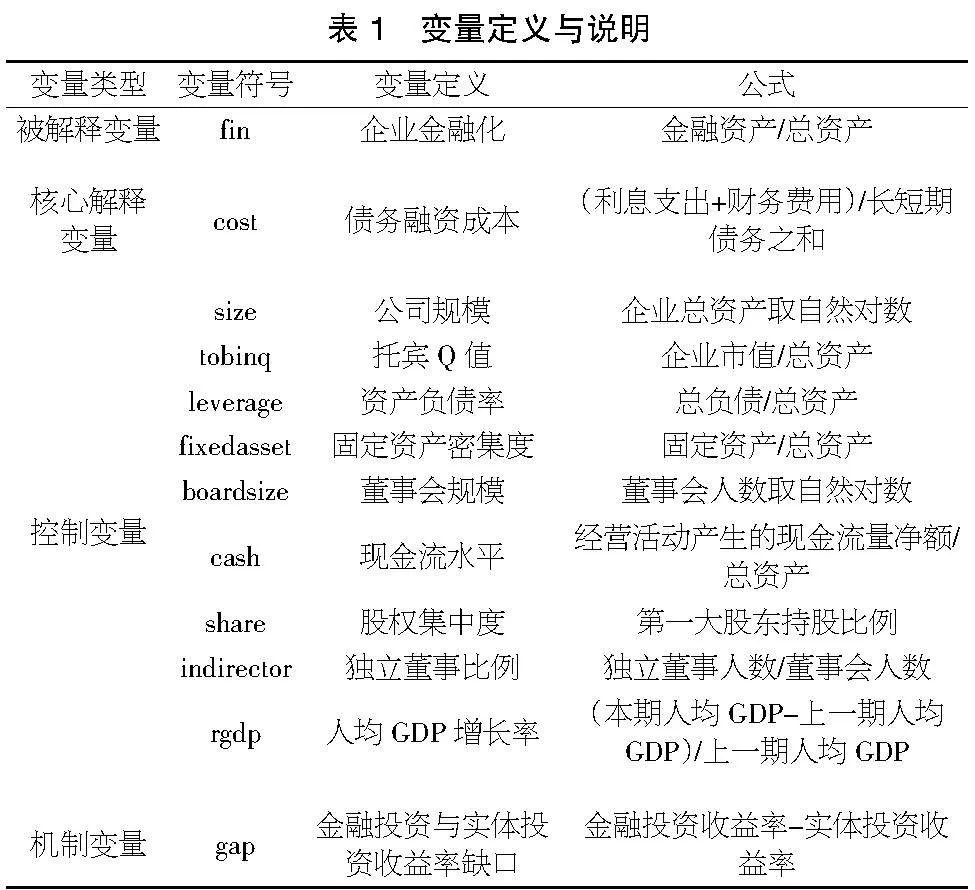

3.3 变量界定

本研究选取的变量及其说明如表1所示。

4 实证检验

4.1 描述性统计

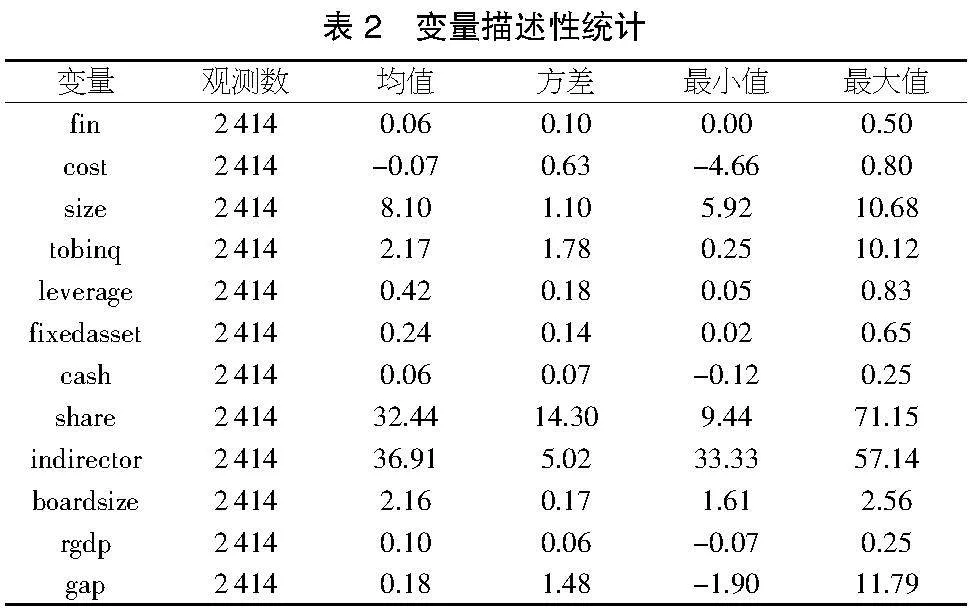

变量的描述性统计结果如表2所示。由此可知,中小企业金融化水平的最大值为0.50,具有一定的金融化趋势。中小企业融资成本的最大值为0.80,融资成本较高。

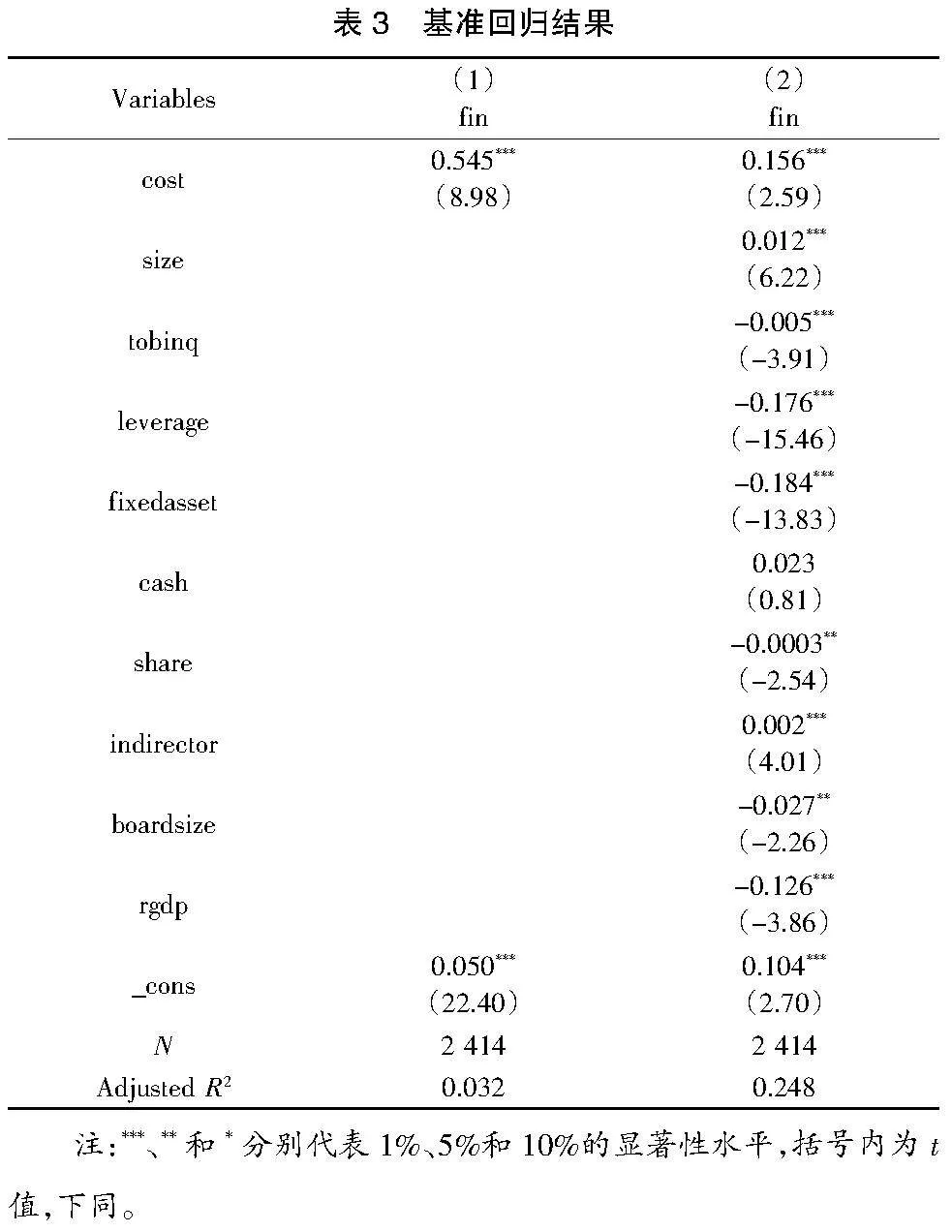

4.2 基准回归

基准回归结果如表3所示。在第一列中未加入控制变量,回归结果显示,中小企业融资成本对企业金融化具有显著的正向影响。在第二列中加入控制变量后进行回归,中小企业融资成本对企业金融化的影响系数为0.156,并在1%的水平上显著。以上结果均表明,随着中小企业融资成本的下降,企业金融化水平降低。由此,假设H1得以验证。

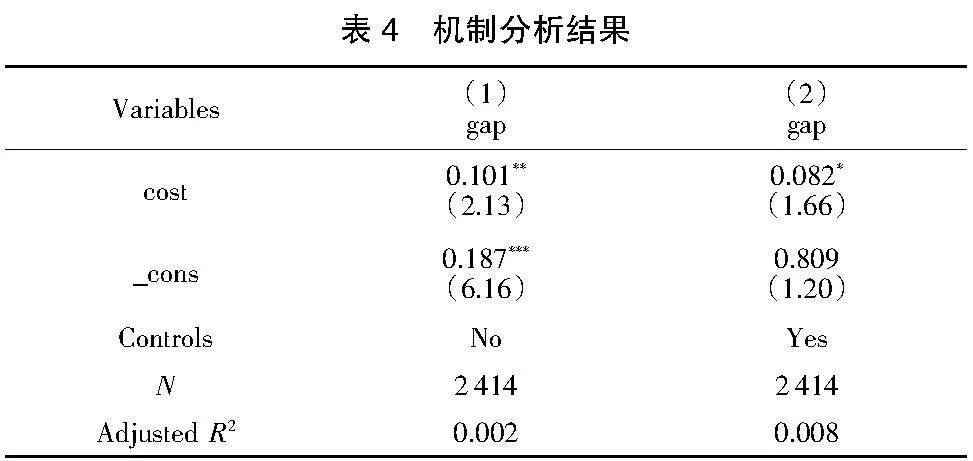

4.3 机制分析

鉴于传统的中介效应逐步检验法存在过度使用和内生性偏误等问题,参考已有研究,本研究构建模型如式(2)所示,重点关注核心解释变量和中介变量的因果关系,从而正确识别影响机制[11]。

gapit=β0+β1costit+β2Conit+εit (2)

式中,机制变量gapit为企业i在t年的金融投资与实体投资收益率缺口。

机制分析结果如表4所示。由此可知,中小企业融资成本对企业金融投资与实体投资收益率缺口的影响系数为0.082,且在10%的水平上显著。结果表明,随着中小企业融资成本的下降,企业的金融投资与实体投资收益率缺口收缩,实体投资收益率上升,企业的投资替代动机减弱,金融化水平下降。由此,假设H2得以验证。

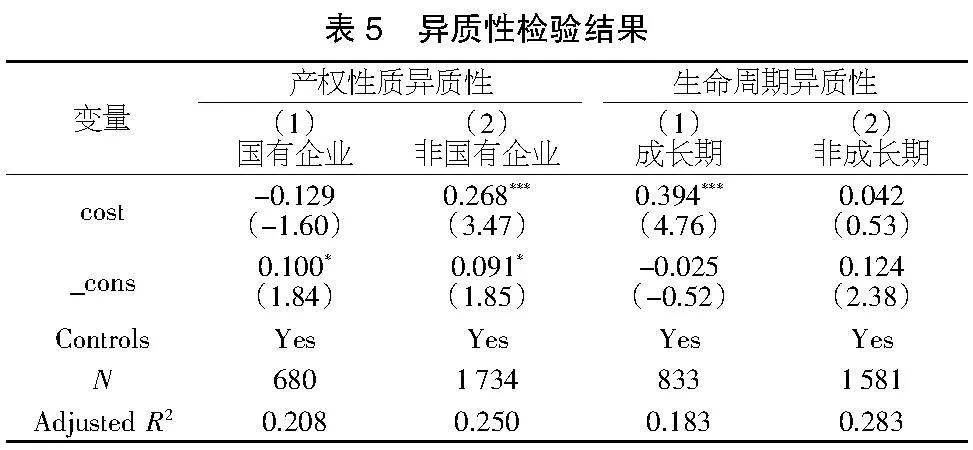

4.4 异质性检验

为明确中小企业融资成本对企业金融化的影响在不同企业产权性质及不同企业生命周期的情况下有何差异,将样本按照企业产权性质及企业生命周期进行分类。按照产权性质将样本区分为国有企业及非国有企业,按照企业生命周期将样本区分为成长期及非成长期企业[12]。异质性检验结果如表5所示。结合表5数据可知,对于非国有企业、处于成长期的企业,中小企业融资成本对企业金融化均具有显著的正向影响。可能原因为,非国有企业、处于成长期的企业均面临更大的融资约束,中小企业融资成本下降带来的实体投资收益率上升,使其更关注于主业发展,从而降低企业金融化水平。

5 结论与建议

只有切实保证金融服务实体经济,实体企业才能健康发展。然而,在中小企业面临“融资难、融资贵”困境的同时,近年来企业金融化趋势明显,不利于企业长期价值的增长以及经济的高质量发展。因此,本研究以2007-2023年中国中小板上市企业数据为样本,实证考察了中小企业融资成本对企业金融化的影响以及作用机制。研究发现,随着中小企业融资成本的下降,企业的投资替代动机减弱,企业金融化水平降低,该影响在非国有企业以及处于成长期的中小企业中更为明显。

基于以上结论,本研究提出如下对策建议:首先,多措并举降低中小企业的融资成本,缓解中小企业“融资难、融资贵”困境,尤其是非国有企业及处于成长期的中小企业,这不仅有利于缓解中小企业的融资约束,同时能够抑制中小企业的金融化趋势,使中小企业回归主业发展;其次,注重提升中小企业的实体投资收益率,缩小中小企业金融投资与实体投资的收益率缺口,降低中小企业因追求高收益将资金投入金融资产中的比例,鼓励中小企业进行创新投资,发展主营业务。

【参考文献】

【1】肖争艳,陈惟.货币政策、利率传导与中小企业融资成本——基于实际融资成本的实证研究[J].经济评论,2017(5):79-90.

【2】姚耀军,董钢锋.中小企业融资约束缓解:金融发展水平重要抑或金融结构重要?——来自中小企业板上市公司的经验证据[J].金融研究,2015(4):148-161.

【3】王小华,邓晓雯,李宁.金融科技、影子银行与中小企业融资成本[J].农业技术经济,2023(11):110-127.

【4】彭俞超,黄志刚.经济“脱实向虚”的成因与治理:理解十九大金融体制改革[J].世界经济,2018,41(9):3-25.

【5】李小荣,毕英睿,吴楠.企业“脱实向虚”与劳动力技能升级[J].经济科学,2024(2):91-114.

【6】曾富全,李泓安.数字化转型、融资约束与企业高质量发展[J].会计之友,2024(14):50-58.

【7】司登奎,李小林,孔东民,等.利率市场化能降低企业营运风险吗?——基于融资约束和企业金融化的双重视角[J].金融研究,2023(1):113-130.

【8】张璇,李子健,李春涛.银行业竞争、融资约束与企业创新——中国工业企业的经验证据[J].金融研究,2019(10):98-116.

【9】吕民乐,汪星星.人工智能对制造业企业金融化影响研究——以中国A股主板制造业上市公司为例[J].华东经济管理,2023,37(7):100-109.

【10】戴赜,彭俞超,马思超.从微观视角理解经济“脱实向虚”——企业金融化相关研究述评[J].外国经济与管理,2018,40(11):31-43.

【11】钟凯,梁鹏,董晓丹,等.数字普惠金融与商业信用二次配置[J].中国工业经济,2022(1):170-188.

【12】阳旸,刘姝雯,徐照宜,等.企业金融化对企业业绩的影响研究——基于期限结构异质性视角[J].会计研究,2021(9):77-94.