机构投资者调研对企业并购商誉减值的影响研究

2024-09-22段忠悦

【摘 要】加强和完善现代金融监管,有效防范化解金融风险是确保我国经济行稳致远的关键。论文以2012-2021年中国A股上市公司为研究对象,基于并购商誉减值角度探究机构投资者调研的治理效应。研究发现,机构投资者调研能够显著抑制并购商誉减值;进一步的异质性分析发现,在内部控制质量较低的企业中,以及在2018年政府加大对企业并购商誉减值的监管力度后,机构投资者调研对并购商誉减值的抑制作用更为显著。这些结论为机构投资者调研的积极治理作用提供了经验证据,也为监管部门有效防范化解系统性风险提供了可能的路径选择。

【关键词】机构投资者调研;商誉减值;内部控制;政府监管

【中图分类号】F830.9 【文献标志码】A 【文章编号】1673-1069(2024)07-0042-03

1 引言

党的二十大报告指出,守住不发生系统性风险底线,统筹发展和安全是实现我国经济高质量发展的根本要求。近年来,并购重组作为优化经济结构的主要方式日益受到重视。但盲目开展大规模并购活动会导致企业难以完成资源整合,增加后期计提商誉减值的风险。商誉减值会降低上市公司的债券信用评级[1],引起股价下跌[2],甚至引发系统性金融风险。如何加强和完善现代金融监管,有效防范化解金融风险是亟需解决的问题。2018年11月16日,证监会发布了《会计监管风险提示第8号——商誉减值》,明确要求对于因企业合并形成的商誉,无论是否存在减值迹象,都至少要在每年年末进行商誉减值测试,以确保商誉账面价值能较大程度反映其公允价值。此文件进一步规范了商誉减值的会计处理及信息披露,加大了对并购商誉减值的监管力度。但资本市场中代理冲突和信息不对称问题普遍存在,商誉减值引起的业绩爆雷事件频发,监管部门也寄希望于市场力量能够对并购活动发挥积极监督作用,进而维护资本市场稳定。

机构投资者作为重要的市场参与者,相较于普通投资者而言,具有行业专长优势和丰富的信息获取、处理经验,是改善公司治理结构的重要外部力量。当今社会信息量爆炸式增长,但我国资本市场中仍存在信息不对称问题,调研已成为获得有效专有信息的重要方式。通过实地走访或直接向高管提问等方式取得的增量信息是企业公开披露信息的有力补充,有利于缓解企业与外部利益相关者间的信息不对称,有效降低代理成本。那么,机构投资者调研是否会影响并购商誉减值?若有影响,在不同的内外部治理环境下,这一影响会不会有所差异?基于此,本文以2012-2021年A股上市公司为研究对象,基于并购商誉减值角度探究机构投资者调研的监督治理效应。

本文可能的边际贡献如下:第一,从商誉减值视角丰富机构投资者调研的经济后果研究,对回答机构投资者能否发挥外部监督作用具有重要意义;第二,丰富了商誉减值影响因素的研究,为政府防范化解系统性风险、推动资本市场稳定发展提供了可能的路径选择;第三,深入剖析企业内外部治理水平的异质性影响,为政府部门有效治理商誉减值提供新的着力点和监管思路。

2 理论分析与研究假设

机构投资者作为公司股份持有者,有动机通过调研抑制商誉减值,进而维护自身利益。首先,机构投资者调研能够降低信息不对称程度,缓解因管理层能力不足或故意操纵导致的高商誉问题,进而降低商誉减值的风险。其次,机构投资者往往更倾向于调研预期收益高的企业[3]。作为一种价值信号,机构投资者调研具有强烈的示范效应,会引起其他投资者的关注,且调研行为越集中,这种示范效应越强[4]。外部利益相关者的关注也会强化对管理层机会主义行为的监督,进而降低商誉减值水平。最后,商誉减值主要是并购时计提虚高的商誉导致,这也向外传递出高管存在确认超额商誉的自利行为[5,6]、高管的并购战略整合能力较差等负面信息[7],而机构投资者发布的调研报告则会使“坏消息”迅速传播渗透。为维护自身声誉,管理层也会减少计提商誉减值行为。

因此,本文提出研究假设:机构投资者调研会抑制企业并购商誉减值。

3 研究设计与样本选择

3.1 样本选择与数据来源

本文以2012-2021年A股上市公司作为研究样本,其中,深圳交易所从2012年起要求上市公司在投资者关系活动结束后两个交易日内发布机构投资者调研相关信息,因而以2012年作为初始年份。数据来自Wind(万德)、迪博及CSMAR(国泰安)数据库。本文对原始数据进行筛选,最终得到5 193个有效值,对所有连续变量进行了1%和99%的Winsorize处理。

3.2 变量选取与含义

第一,被解释变量。并购商誉减值(GWI)以企业当年发生的商誉减值损失金额与期末所有者权益的比值来衡量,同时,比值乘以100以统一量纲。

第二,解释变量。机构投资者调研以机构投资者调研公司次数(Visit_fre)和参与调研公司的机构投资者家数(Visit_num)来衡量。

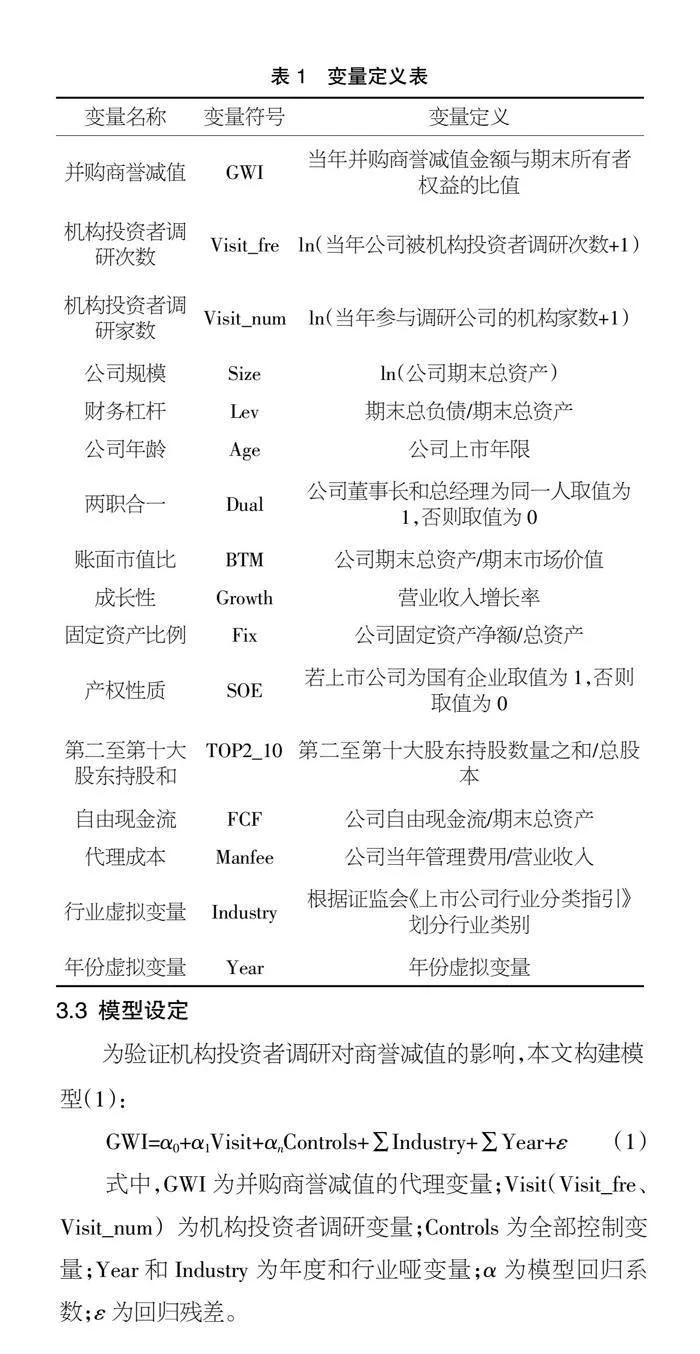

第三,控制变量。控制变量的选取及具体含义详见表1。

表1 变量定义表

3.3 模型设定

为验证机构投资者调研对商誉减值的影响,本文构建模型(1):

GWI=α0+α1Visit+αnControls+∑Industry+∑Year+ε (1)

式中,GWI为并购商誉减值的代理变量;Visit(Visit_fre、Visit_num)为机构投资者调研变量;Controls为全部控制变量;Year和Industry为年度和行业哑变量;α为模型回归系数;ε为回归残差。

4 实证结果及分析

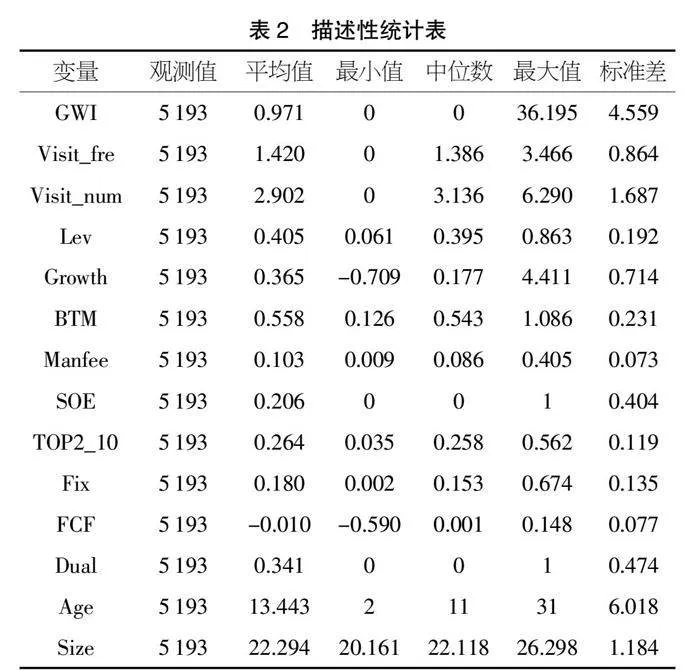

4.1 描述性统计

表2汇报了模型中各变量的描述性统计结果。GWI的均值为0.971,表明企业计提的商誉减值比例平均达到所有者权益的0.971%。Visit_fre和Visit_num的均值及标准差表明不同公司被机构投资者调研的情况存在差异。控制变量的统计数据与已有文献相近,在此不再赘述。

表2 描述性统计表

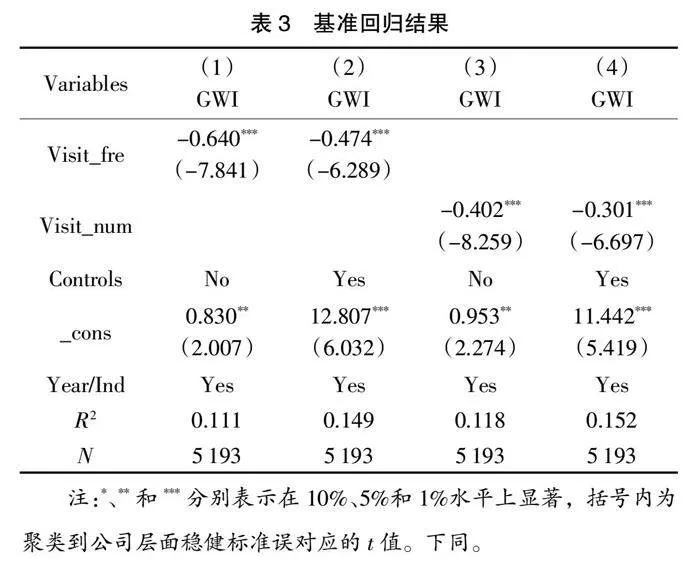

4.2 基准回归分析

如表3所示,Visit_fre和Visit_num的系数均在1%的水平上显著为负。回归结果证实机构投资者调研对并购商誉减值有抑制作用,研究假设得以验证。

4.3 稳健性检验

本文以滞后一期的机构投资者调研为工具变量,以缓解内生性对结论的影响。结果显示,机构投资者调研仍能显著抑制商誉减值,进一步说明本文结论具有稳健性。

5 异质性分析

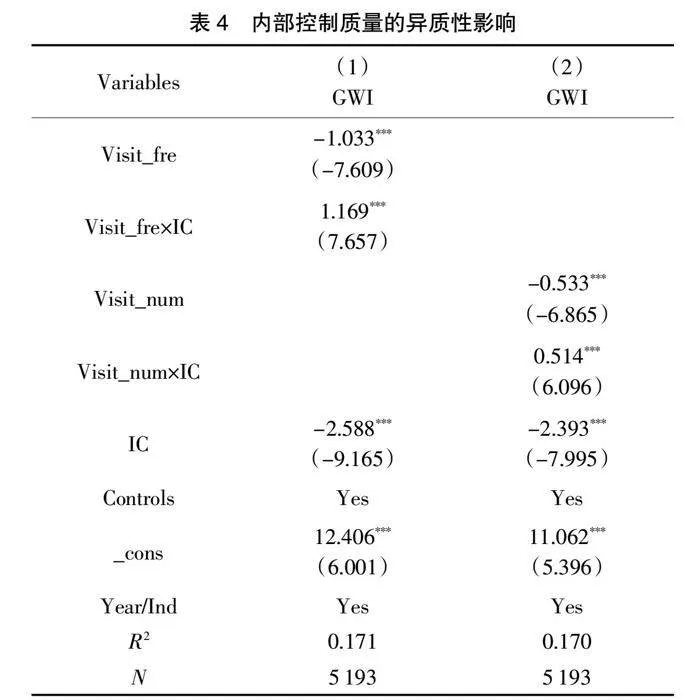

5.1 内部控制质量

内部控制能够提高并购战略规划的透明度,增加管理者自利行为的成本[8]。因此,内部控制质量差的企业更需要机构投资者调研这一外部治理机制有效监督与制衡高管权力。此时,机构投资者调研对商誉减值的抑制作用更显著。本文以迪博数据库的内部控制指数衡量内部控制质量(IC)。若企业内部控制指数大于行业年度均值,IC取值为1,否则为0。如表4所示,Visit_fre(Visit_num)的系数均显著为负,但Visit_fre×IC、Visit_num×IC的系数在1%的水平上显著为正,这说明在内部控制质量低的企业中,机构投资者调研对商誉减值的抑制作用更强。

表4 内部控制质量的异质性影响

5.2 政府监管力度

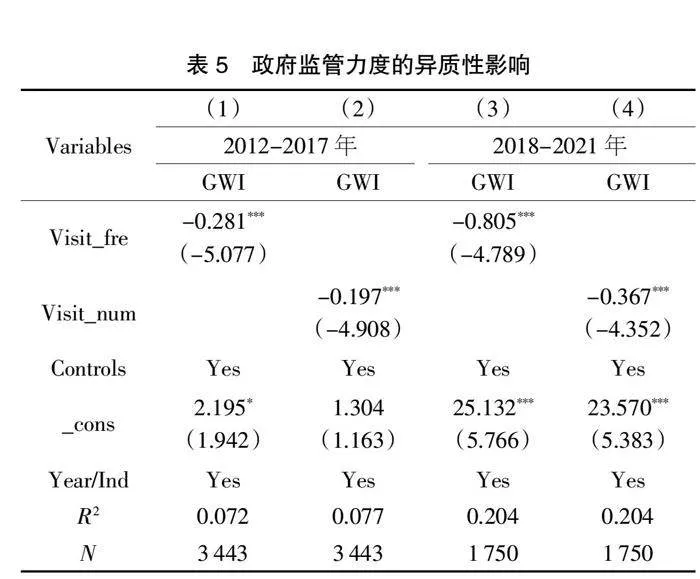

证监会于2018年发布《会计监管风险提示第8号——商誉减值》,旨在规范企业商誉减值的会计处理及信息披露,以强化监管。本文将样本分为2012-2017年和2018-2021年两组。如表5所示,在第(1)列至第(4)列中,Visit_fre(Visit_num)的系数均显著为负,但2018-2021年的回归系数大于2012-2017年的回归系数。由此可见,政府部门加强监管后,机构投资者调研对商誉减值的抑制作用更强。

表5 政府监管力度的异质性影响

6 结论与启示

资本市场中的并购重组热潮接连引发商誉减值事件,扰动了市场正常秩序,甚至引发了市场风险。本文研究发现,机构投资者调研与并购商誉减值之间存在显著的负相关关系。政府应为调研活动提供制度支持,增强机构投资者的调研积极性。异质性分析发现,在内部控制质量较低的企业中,以及在2018年政府加大对商誉减值的监管力度后,机构投资者调研对并购商誉减值的抑制作用更为显著。由此可见,宏观层面相关政策的出台会对资本市场产生重大影响,政府应进一步规范企业商誉减值的会计处理及信息披露制度,进而强化对商誉减值的监管力度。对于内部控制质量较低的这类企业,机构投资者可加强监督以维护自身权益。

【参考文献】

【1】孙诗璐,张斐燕,郑建明,等.放松卖空管制能够抑制并购商誉泡沫吗?[J].金融研究,2021(11):189-206.

【2】Qiang Cheng,Fei Du,Brian Yutao Wang,et al.Do Corporate Site Visits Impact Stock Prices?[J].Contemporary Accounting Research,2019,36(1):359-388.

【3】傅祥斐,崔永梅,李昊洋,等.机构投资者调研、信息披露质量与并购公告市场反应[J].软科学,2019,33(8):1-6+13.

【4】马丹,王春峰,房振明.机构调研行为的示范效应研究——基于深证“互动易”平台的实验证据[J].运筹与管理,2021,30(4):172-177.

【5】Wei Shi,Robert E. Hoskisson,Yan Anthea Zhang.Independent director death and CEO acquisitiveness: Build an empire or pursue a quiet life?[J].Strategic Management Journal,2017,38(3):780-792.

【6】陈耿,严彩红.代理冲突、激励约束机制与并购商誉[J].审计与经济研究,2020,35(2):65-76.

【7】柳建华,徐婷婷,杨祯奕.管理层能力、长期激励与商誉减值[J].会计研究,2021(5):41-54.

【8】张新民,卿琛,杨道广.商誉减值披露、内部控制与市场反应——来自我国上市公司的经验证据[J].会计研究,2020(5):3-16.