外贸起势良好,中美库存周期如何共振?

2024-06-21段超卓泓彭华莹

段超 卓泓 彭华莹

作为拉动中国经济增长的三驾马车之一,外贸今年一季度起势良好。尽管出口不乏快上快下的高波动特征,但无论是当季同比,还是两年复合同比,均呈回升态势,显示现阶段外需有修复的趋势。

全球外需修复的另一信号,是中间品贸易在复苏。中间品在中国总出口中的占比从2022年下半年开始逐步回落,这也是中国新一轮外需回落周期开始的节点。但2024年一季度,中国出口中的中间品份额显著抬升。结合开年以来全球主要电子中间品出口国(越南、韩国)的出口增长,以及中国电子链条出口的见底回升来看,全球新一轮电子周期启动也为外需修复提供了重要助力。

剖析新一轮外需修复的情况,对于研判出口的走向颇有参考价值。

本轮外需修复的重要特征和后续线索

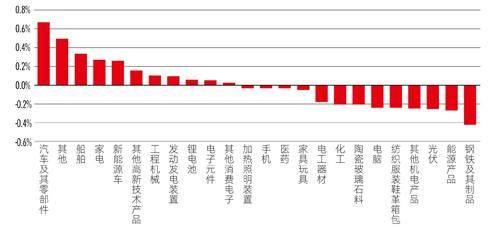

从产品端看,本轮外需修复的背后支撑,来自交运设备、电子家电和部分资本品。同比拆分结果表明,2024年一季度,中国出口的拉动力主要来源于交运设备链条、计算机和电子元件等电子链条、工程机械和发动发电装置等资本品、家电家具等地产链条。

映射到国别端,则是发达经济体需求回升、新兴经济体需求延续高景气。新兴市场的需求更加聚焦中间品和资本品,发达经济体则是终端需求回升。东盟对中国电子和化工等中间品,工程机械和发动机、发电机等资本品类具备强需求。欧洲对汽车船舶、消费电子、家电服装等终端需求走强。

新一轮外需变化的重要观察点,还包括内地对香港的出口回升。进一步追溯中国香港从内地进口商品后的再出口流向,主要为东盟、印度和中东地区。此外,美国和墨西哥也是其重要流向。

从产业看,新优势产业和电子、家电等制造业或更受益于新一轮外需修复周期,这也推动其供需环境改善。

如果比较本轮中国出口的低点(2023年中)到现阶段的出口结构变化,可以发现,交运设备、电子家电和工程机械等商品的出口回升速度更快。如果进一步分析上轮中国出口高点(2021年)到现阶段的行业出口依赖度变化,可以发现,文体娱乐、家具制造、电子机械和纺织轻工等行业具备更强的出口敏感度。交运设备等新优势产业凭借全球竞争力,出口依赖度呈现逆周期扩张态势。

综合商品出口回升速度和行业出口敏感度来看,交运设备等新优势行业仍面临较广的海外增长空间,叠加其竞争力优势,外需有望维持高景气,进而推动相关行业的供需环境改善。而对电子、家电等高出口敏感型行业而言,现阶段外需的较快回升也更易推动行业内供需环境的改善(图1)。

图1 :从回升速度来看,交运设备、电子家电和工程机械等资本品领先增长

数据来源:中国海关总署,兴业证券经济与金融研究院整理

展望外需后续的跟踪线索,一是新兴经济体“再工业化”带来的机会。2023年下半年以来,一带一路合作伙伴对中国的资本品需求显著强于其他商品。而一季度工程机械及发动机、发电机等资本品出口也表现亮眼。

二是海外库存周期切换对中国外需的支撑。从历史经验来看,海外补库存周期启动对中国外需有积极推动作用。而从产品端来看,当前美国制造商的交运设备、金属制品、纺织轻工和能源品的库存增速已呈现上行趋势,计算机等电子品仍整体企稳。后续来看,全球新一轮库存周期的切换将为中国外需带来重要支撑,相关商品的补库需求也将带来结构性机会。

对比中美库存周期,双方如何共振?

美国几轮财政刺激带来了2020―2021年商品需求的快速上行,而后,财政刺激的退坡和2022年初开始的加息使得商品需求明显下行,增速跌入负值区间,商品和服务消费的表现开始分化,其中,商品需求由于此前已经透支,叠加利率敏感,明显下降;但服务需求由于劳动力市场强劲的支撑,仍有韧性。随着2023年利率见顶并开始回落,商品需求又开始回暖,制造业PMI有所恢复,此前和服务业部门的分化也大幅收窄。

如今,美国已结束持续了一年半的去库存周期,开始补库。2022年年中开始,美国商品进口增速明显低于商品消费增速,表现为厂商主动去库存。而2023年底开始,商品消费增速基本与商品进口增速重合。从三大环节库存数据来看,美国批发商和零售商已明显开启补库周期,制造商库存也在筑底,并有回升趋势(图2)。

图2 :美国三大环节开始呈现补库存的趋势

数据来源:司尔亚司数据信息有限公司,兴业证券经济与金融研究院整理

随着商品需求起来,美国进口开始回升,中国或将从中受益。美国进口增速从2023年7月开始见底回升,主要表现为工业品拖累的收窄和交通工具、资本品的正向拉动。按进口经济体来看,东盟和韩国、日本受益明显,美国从中国进口的增速并未持续转正。然而,中国能够从美国商品需求回暖中受益:一方面,随着美国商品需求的恢复,美国从中国进口贡献的拖累已明显收窄;另一方面,东盟等经济体向美国出口的商品中,需要用到大量从中国进口的中间品,且东盟中间品对中国的依赖越来越强。

设备、家具、纺织服装等中国出口依赖度高的行业,当前已经出现补库迹象。虽然当前中国总体库存水平仍处于震荡磨底的阶段,但部分行业如化学纤维制造业、家具制造业、通用设备等已经进入主动补库存的阶段。这些行业均容易受到外需影响,对外部出口的依赖度较高。

机械设备也是出口链上对外需依赖度较高的商品。分经济体来看,中国的工程机械设备主要向东盟、非洲、俄罗斯和中东出口,而向美国和欧盟出口加总的占比仅为15%左右。

2023年以来,工程机械设备对印度、非洲和中东的出口增速较快。印度近期制造业快速发展,财政预算在基建方面的投入力度仍在加大,支撑了其对工程机械设备的需求。而对非洲和中东的出口增速较快,背后原因可能是中国与其合作不断深化,以及中国对外绿地投资的建厂需求。

对于美国来说,在制造业回流的大趋势下,其机械设备库存仍维持在高位。从2022年8月拜登政府签署提振国内高端制造业的三大法案以来,美国私人部门的制造业投资持续上升,其中,制造业建造开支自2023年以来快速上升,这意味着,在政策支持下,大量制造业相关的厂房进入了建造阶段。但是,其机械设备并未跟随整体库存周期下行而大幅去库,库存增速始终维持高位。

对于中国来说,外需持续叠加国内政策支持,设备库存也维持高增长。从外需来看,重点出口地区(东南亚、中东、非洲等)均有基建相关需求,可以拉动机械设备出口;从内需来看,3月工信部推出的“设备更新”和“以旧换新”等政策的出台,也将推动国内设备的需求。当前,中国设备维持补库存趋势,工业增加值也会维持高位。

家具家电:中美库存周期共振效果明显

从出口目的地来看,美国、欧盟和东盟是我国家具、家电出口的主要目的地,加总占比一半以上,其中美国占比最大,达到20%以上。中国家具、家电行业出口依赖度高,出口占总产出的10%以上。

受到前期利率下行的提振,美国家具、家电行业已经开始补库。美债利率于2023年见顶,抵押贷款利率的高点已过,当前美国房地产有边际复苏的迹象,新房和二手房销售均已边际回暖。美国房地产后周期商品的消费是与房地产销售同步的,因此,房地产销售的启动,或意味着房地产后周期商品(家具、家电等)需求的同步上升。从库存数据来看,美国家具、家电的批发商和零售商库存均已触底回升,开启补库周期。然而,由于房地产是高度利率敏感的部门,近期紧缩预期回摆后,美债收益率有所上行,或将对房地产销售有所压制。因此,需警惕房地产销售振荡下行带来的扰动。

受外需影响,中国家具制造业也已开启主动补库存。从节奏上看,美国家具、家电行业补库存的时间相较从中国进口该品类的增速,大约滞后一个季度,且二者有明显的领先滞后关系。因此,在家具、家电行业上,中美库存周期能够实现共振。在外需的拉动下,中国家具制造业增加值同比快速上行,且库存也有筑底回升的迹象,相关企业已开始主动补库存。

纺织服装:强生产和高外需下的补库需求

在中国的总产出中,纺织服装类商品的出口占比大于20%,对出口的依赖度较强。东盟、美国是最大的买家,占比分别为20%左右。

美国服装用品销量回升,或将推动零售商开始补库。伴随美国商品消费需求的回暖,2023年末以来,美国服装类商品的零售有所上行。从历史经验看,零售对于库存有领先性,因此,其回暖或将带动零售商开始补库。当前,美国的纺织服装批发商库存已经触底并有补库迹象,零售商库存增速维持低位波动。

中国纺织服装产业链已经开启主动补库存周期,中游的化学纤维制造、纺织等行业已经明显补库,且工业增加值维持高位,下游的服装服饰业也进入了主动补库存的区间。

汽车和零部件:新能源车为新增长点

从出口依赖度来看,外需对中国汽车产业链的影响不大。从投入产出表来看,中国汽车整车和零部件的总产出中,用于出口的比例不多,整体占比为3%―4%。从出口结构来看,拉美、中东、东盟、俄罗斯和美国是主要的出口对象。

究其原因,在中国汽车产业链的出口占比中,汽车零部件占主导地位。从长时间序列来看,中国汽车零部件出口相对较多,且呈现平稳上升的态势,其出口体量大于新能源整车和非新能源整车。因此,汽车产业链出口的主要是用于其他经济体造车的中间品。整车来看,2021年以来,中国新能源车出口体量快速上升并有赶超非新能源车的趋势,欧盟、中亚和东盟是主要目的地。

美国机动车库存受制于疫情期间的供应链扰动,当前为延迟补库。疫情期间,生产力和原材料的短缺导致供给不足,因此,在疫情后,机动车和其他零售商品的库存周期明显错位,直到2022年,汽车生产逐渐恢复,库存开始回补且维持高位,以填补未能满足的需求。

在政策支持下,中国汽车产业当前景气度仍然较高。虽然汽车产业链外需的影响较小,但海外经济体的车企在造车过程中,需要从中国进口汽车零部件,也将间接拉动中国汽车产业链的增长。整车来看,新能源汽车已经成为汽车出口的新增长点,而国内新能源汽车在“以旧换新”的政策刺激下,内需或将进一步获得提振。