中国农产品贸易成本测度与影响因素分析

2024-03-28孙沛雨佟光霁

孙沛雨 佟光霁

摘 要:“适度进口”是中国粮食安全战略的重要内容,经济成本是经贸关系达成并保持稳定的基础。本文在选择有典型代表性样本大豆后,辨识了中国和世界大豆产品贸易总体状况,对中国大豆产品贸易成本当量进行了测算分解和比较分析。研究结果显示,中国大豆贸易成本当量在分析期内整体呈上升趋势;分区域看,中国与“一带一路”沿线国家大豆贸易成本当量呈下降趋势;自2018年美国发起对华贸易战以来,中国与美洲五国大豆贸易成本上升;多边协定对中国大豆产生了明显的贸易转移效应,说明中国大豆贸易增长主要是依靠收入增长的贡献。因此,应加强对外合作、遵守贸易规则,促进大豆产品的多元化拓展和替代,并实现进口多元化。

关键词:大豆;食用植物油;贸易状况;贸易成本;“一带一路”

中图分类号:F752.6;F323.7 文献标识码:A 文章编号:1001-148X(2024)01-0143-10

收稿日期:2023-05-29

作者简介:孙沛雨(1989—),男,黑龙江哈尔滨人,博士研究生,研究方向:农业经济理论与政策;佟光霁(1963—),本文通讯作者,男,辽宁沈阳人,教授,博士生导师,研究方向:农业经济理论与政策。

基金项目:黑龙江省哲学社会科学研究专题项目“依托中国(黑龙江)自由贸易试验区制度创新推动中俄农业合作升级研究”,项目编号:22JYH064。

① 国內消费量按照国内产量加上进口量减去出口量折算得到,数据来源为联合国商品贸易数据库。

② 魏后凯等(2020)指出,要正确理解和科学看待我国粮食缺口,粮食缺口并非口粮缺口,主要是由于国内大豆产能有限所致(http://news.cssn.cn/zx/bwyc/202008/t20200820_5172381.shtml)。

③ 本文所统计的“一带一路”沿线国家数据范围为通常的64个国家,下同。数据来源为联合国商品贸易数据库。

一、引 言

党的二十大强调 “坚持对外开放的基本国策”,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》明确“积极开展重要农产品国际合作”,“适度进口”已经成为我国粮食安全战略的重要内容。国际经贸关系受多种因素影响,但经济成本是关系达成并保持稳定的基础。在百年变局加速演进、逆全球化未见弱化等背景下,测度中国农产品贸易成本,分析其影响因素,对于保障我国农产品供给意义重大。

20世纪90年代以来,我国受制水、土地等要素的刚性约束,加之大豆单产低、比较效益不高,为保障供给,大豆进口量逐年增长[1]。我国大豆1996年首次出现贸易逆差(111万吨),到2000年进口量超过千万吨(1042万吨),再到2020年进口量超过1亿吨(10033万吨),对外依存从1996年的7.8%增加到2021年的85.53%①。近年来我国自巴西、美国和阿根廷等三国进口的大豆占进口总量的95%左右,加之国际资本巨头在产业链上全面控制了全球大豆的产供销,并凭借芝加哥期货交易所(CBOT)操纵着国际大豆价格,威胁着我国大豆有效供给和粮食安全。在此背景下,如何保障大豆进口供应链稳定,实现多元化拓展,提升资源控制能力[2],至关重要。紧缺农产品有效供给是当前保障国家粮食安全最薄弱的环节②。随着“一带一路”倡议全面推进,中国与“一带一路”沿线国家开展大豆产能合作,沿线国水土资源条件好、要素互补性强、具有很好的贸易合作潜力[3-4]。诸多学者和国家出台的政策方向都认为我国应积极加强与“一带一路”沿线国家的大豆产能合作,降低对美洲国家大豆进口的依赖[5-6]。但2018—2021年,我国对美洲大豆贸易额前五位国家的大豆贸易量年均增长了3.13%,而同期与“一带一路”沿线国家大豆贸易量却年均减少10.18%③,究其原因,贸易成本的影响不可忽视[7]。综上,大豆作为中国市场开放度、对外依存度和进口集中度居高,深度嵌入经济社会的战略性大宗农产品,在中国农产品贸易中极具典型性。因此,分析、认识贸易成本对我国大豆贸易的影响,不仅可以改善我国大豆贸易状况,而且对提升我国农产品进口产业链控制能力,寻找更稳定的农产品进口来源地和替代产品,促进农产品进口多元化等具有重要意义。

二、世界大豆产品贸易状况分析

中国进口的大豆,主要用于榨油和饲料生产的豆粕消费[8-9]。2021年中国进口大豆9652万吨,大豆油112万吨,豆粕8万吨[10],共生产了约1700万吨大豆油和7000多万吨豆粕。据此,有必要对世界大豆产品所统计的大豆产品包括大豆(HS1201)、大豆油(HS1507)和豆饼及豆粕(HS2304)。贸易情况进行系统梳理,以深刻认识中国在世界大豆产品贸易中的地位。

(一)世界大豆产品贸易总体状况

2012—2021年,世界大豆产品进出口贸易额从2012年的935.88亿美元和924.32亿美元增长到2021年的1159.3亿美元和1164.2亿美元,年均增长2.41%和2.60%。大豆产品贸易额中,占比最大的是大豆,进出口贸易额占比从2012年的60.11%和57.72%增加到2021年的70.66%和65.35%;其次是豆饼及豆粕,进出口贸易额均由2012年的近30%减少到2021年的20%左右;大豆油进出口贸易额波动不大,进口保持在9%左右,出口保持在10%左右。

(二)世界大豆产品贸易结构

世界大豆油进出口均保持较高集中度,并且集中度还在逐渐增大。从贸易额状况看,世界大豆油贸易额前八位国家的进出口额合计分别从2017年的54.6亿美元和74.43亿美元增加到2021年的73.73亿美元和111.31亿美元,年均分别增长7.8%和10.58%。近两年的贸易市场结构显示,大豆油主要出口国仍集中在美洲,主要进口国集中在亚洲。2021年阿根廷、巴西、美国等三国大豆油出口额占世界大豆油出口额的60%,大豆油CR8出口集中度达到81.42%;2021年印度和中国大豆油进口合计占到世界大豆油进口的58.35%,全世界大豆油CR8进口集中度达到74.15%。

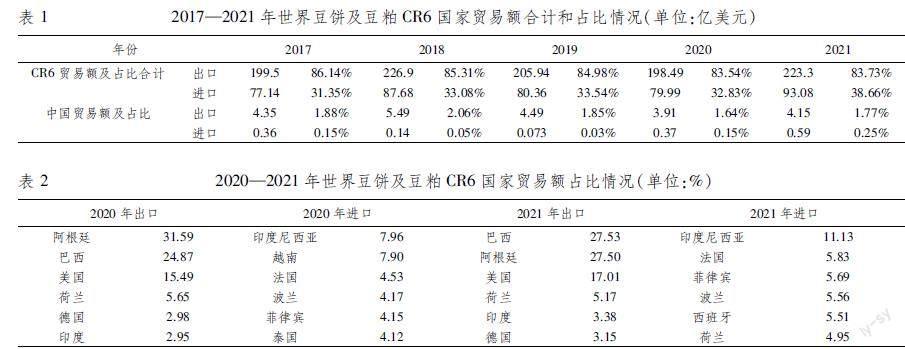

世界豆饼及豆粕出口贸易集中度较高(见表1),近五年CR6出口额合计占比保持在80%以上,进口额合计占比超过30%。从贸易额看,世界大豆及豆饼CR6进出口贸易额从2017年的77.14亿美元和199.47亿美元增加到2021年的93.08亿美元和223.33亿美元,年均增长4.81%和2.86%。从贸易市场结构看(见表2),巴西、阿根廷、美国等国是主要出口国,2021年三国出口额占世界总出口额的72%;进口市场相对分散,印(尼)、法国、菲律宾等国是主要进口国。中国的豆粕及豆饼进出口量均较低,2021年在世界进出口额中占比分别为1.77%和0.25%,这与中国大量进口大豆有关,从而减少了豆饼及豆粕的直接进口。

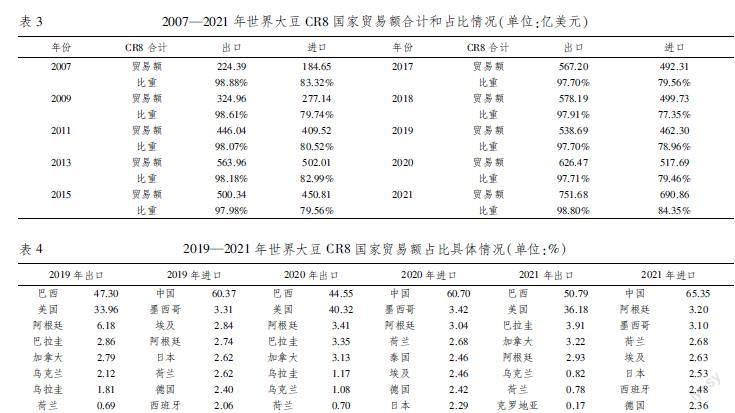

世界大豆贸易具有较高集中度(见表3),CR8出口贸易额占世界出口额比重常年保持在97%以上,进口贸易额占比保持在77%以上,其中中国进口贸易额占比常年保持在60%左右。从贸易额来看,世界大豆CR8进出口额从2007年的184.65亿美元和224.39亿美元增加到2021年的690.86亿美元和751.68亿美元,年均增长10.68%和9.75%。从贸易市场结构看(见表4),巴西、美国、阿根廷、巴拉圭、加拿大等美洲国家是世界最主要的大豆出口国,2021年五国大豆出口额占世界大豆出口额的97%;中国是世界最大的大豆进口国,2021年中国进口占世界出口大豆的比重为65.35%,此外还有墨西哥、荷兰、埃及、日本、西班牙、德国等也是世界重要大豆进口国。

(三)中国大豆进口状况分析

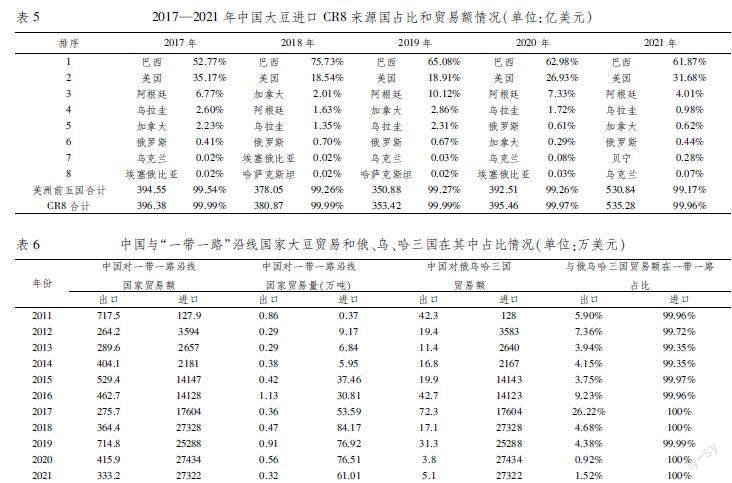

从中国大豆进口来源地分析(见表5),2017—2021年中国大豆进口CR8来源国占比保持在99.96%以上,其中进口美洲五国大豆贸易量占中国大豆进口的99%以上,高度集中。我国对“一带一路”沿线国家(见表6)大豆进口量从2011年的0.37万吨增加到2021年的61.01万吨,年均增长66.7%;以2013年提出“一带一路”倡议为基期,截至2021年,年均增长31.46%。尽管我国由“一带一路”沿线国家进口大豆增长速度较快,但仍不到我国大豆进口总量的1%。而且我国由“一带一路”沿线国家进口大豆也具有非常高的集中度,主要集中在俄罗斯、乌克兰和哈萨克斯坦三国。自2011年,中国进口俄、乌、哈三国的大豆占中国进口“一带一路”沿线国家大豆额的99%以上。

三、方法模型与数据来源

(一)方法模型

贸易成本是一个综合指标测定值,贸易成本的测算方法,经历了较长的演进过程。最初是用直接成本来表示贸易成本,但由于贸易活动的复杂性,直接成本虽在一定程度上反映贸易成本,却始终有一定误差。Novy(2011)[11]在Anderson & Van Wincoop(2004)[12]的基础上,推导出数据易得、可直接计算贸易成本的测算方法,并分解出贸易增长的测算公式,分析了影响双边贸易增长的因素,且具有较好的理论基础。因此,本文选择Novy(2011)模型,用贸易成本当量(Trade Cost Mearsure)反映贸易成本的公式如下:

τij≡tijtjitiitjj12-1=xiixjjxijxji12(σ-1)-1(1)

其中,xii、xjj分别表示i国、j国的国内贸易,xij表示i国对j国的出口,tij表示i国和j国的双边贸易成本,σ为大于1的商品替代弹性。在两国贸易成本不对称的情况下(tij≠tji),Novy(2011)在Anderson &Van Wincoop(2004)模型基礎上,两边同乘j国对i国出口的引力方程,并对模型两边同时取对数再取一阶差分后,得到从贸易成本角度对贸易增长进行因素分解后的(2)式:

100%=2ΔlnyiyjywΔln(xijxji)a+2(1-σ)Δln(1+τij)Δln(xijxji)b-2(1-σ)Δln(ΦiΦj)Δln(xijxji)c(2)

从(2)式可知,Novy(2011)对贸易成本的测度略去了对贸易成本具体影响因素的测算,并通过贸易量的相对变化间接反映贸易成本的变化情况,具体体现为:如两个国家间的贸易量(xijxji)相对于各自国家区域内的贸易量(xiixjj)增加了,说明贸易成本在降低。在(2)式中,yi、yj分别代表i国和j国的收入,yw为世界收入之和,Φi和Φj分别表示i、j两国的加权价格指数。可见,(2)式中双边贸易增长因素被分解成三部分:a为贸易双边国的收入增长对两国贸易的促进作用;b为双边贸易成本下降对贸易增长的促进作用;c为多边贸易阻力下降对贸易增长的影响,可理解为世界其他国家和地区间贸易情况的变动对贸易双边国贸易的影响。

(二)研究设计和数据来源

首先,分品种进行贸易成本当量对比分析。由于两国间贸易成本当量的测算,进出口必须同时发生,才能进行测算和分解[13-14]。根据中国大豆产品和食用植物油贸易的实际,结合数据的可获得性选择2007—2021年数据进行测算。在测算过程中,本文把中国以外的其他国家与地区视作单一经济体,选择大豆、大豆油、豆饼及豆粕进行贸易成本当量测算和分解,并比较分析油菜籽、油菜籽油、花生、花生油、棕榈油根据国家粮油信息中心数据,2021年中国食用植物油进口量超过1000万吨,对外依存度接近70%,中国食用植物油消费结构中,大豆油占比为45.13%,油菜籽油占比为21.25%,棕榈油占比为13.86%、花生油占比为9.2%。的贸易成本当量。其次,分国别进行大豆贸易成本当量比较分析。根据表4,除中国外,选择阿根廷、墨西哥、埃及、日本、西班牙和德国等六个世界大豆主要进口国,测算并对比分析六国与世界大豆的贸易成本当量。再次,分区域进行大豆贸易成本对比分析。根据我国进口来源国实际情况,选择中国与世界;中国与美洲巴西、美国、阿根廷、加拿大、乌拉圭等五国;中国与“一带一路”沿线国家;中国与俄罗斯、乌克兰、哈萨克斯坦等三国进行当量测算和分解分析。

由于各国国内贸易数据不能直接获取,引用Wei(1996)[15]的处理方式,在市场出清时,把国内贸易量视作总产量减去总出口。各国大豆对世界的进出口数据和中国与各大豆贸易国进出口数据都源自UN Comtrade数据库。各国GDP数据源自世界银行(World Bank)数据库。中国和世界各国大豆、大豆油、豆饼及豆粕、油菜籽、油菜籽油、花生、花生油、棕榈油等产量数据源自国家粮油信息中心数据库、联合国粮农组织数据库(FAO)和美国农业部数据库(USDA)。替代弹性参考Anderson & Wincoop(2004)、许统生等(2012)[16]的做法,选取σ=8,另外选取产品替代弹性为5和10与σ=8作对比分析。由于贸易成本是一个数值比例,因此不受缩减指数影响,可不考虑通胀因素。

四、实证结果分析

(一)贸易成本当量测算分析

1. 2007—2021年分品种贸易成本当量测度和比较分析见表7。中国大豆等油料作物和相关植物油贸易成本当量整体波动较大。

具体看,大豆贸易成本当量整体从0.4328增加到0.5757,增幅为33%;大豆油从0.6368增加到0.9272,增幅为45.6%;豆粕从1.1713增加到1.4328,增幅为22.3%;油菜籽从1.5765增加到1.7406,增幅为10.41%;菜籽油从0.8835增加到1.1048,增幅为25.04%。花生从1.4724降低到0.8485,降幅为42.37%;花生油从1.1994降低到0.7868,降幅为34.4%;棕榈油从0.7476降低到0.5354,降幅为52.91%。

比较我国大豆产品贸易成本当量均值,豆粕贸易成本当量均值为1.3803,大豆油为0.7988,大豆的贸易成本当量均值为0.4824。比较大豆、油菜籽、花生等三种油料作物均值,大豆贸易成本当量均值最低,油菜籽贸易成本当量均值最高为1.7242,花生贸易成本当量均值居中为1.1643。比较食用植物油贸易成本当量均值,菜籽油贸易成本当量均值最高为1.005,其次是花生油为0.9223,再次是大豆油为0.7988,棕榈油贸易成本当量均值最低为0.5354。简单平均我国油料作物大豆、油菜籽、花生等历年贸易成本当量,再按年份平均后为1.1237;简单平均我国食用植物油大豆油、油菜籽油、棕榈油、花生油等历年贸易成本当量,再按年份平均后为0.9087。可见,我国油料作物贸易成本当量整体高于食用植物油。

2.分国别贸易成本当量测度和比较分析。由图1可见,阿根廷大豆贸易成本当量从0.4737波动增加到1.8166后,逐渐降低到0.5273;埃及从1.6799降低到0.9148;墨西哥从0.9908增加到1.1181;日本从0.9259增加到1.4973;西班牙从0.3610减少到0.3607;德国从0.3345增加到0.3850。分国别比较,阿根廷、埃及、墨西哥、日本贸易成本当量均值分别为0.9531、1.0517、1.2496、1.5145,均高于中国的0.4758,且整体波动较大。西班牙、德国的大豆贸易成本当量均值分别为0.3473和0.3440,均低于中国的0.4758,且整体波动不大。

3.由表8可知,中国与美洲巴西、美国、阿根廷、加拿大、乌拉圭等五国大豆贸易成本当量从0.6425增加到1.0492。特别是2018年美国发起对华贸易战后,逆全球化趋势加剧,中国与美洲五国大豆贸易成本从2018年的0.6754波动增加到2021年的1.0492,上升了55.35%。中国与“一带一路”沿线国家大豆贸易成本当量整体呈下降趋势,从2007年的1.8879降低到2020年的1.2460。特別是“一带一路”倡议提出后,贸易成本当量从2013年的1.6803降低到2021年的1.246,下降幅度达到25.85%。中国与俄乌哈三国大豆贸易成本当量从2008年的3.2834降低到2021年的1.6543,但2020年年初新冠疫情发生后,贸易成本当量有增加趋势,从2019年的1.2806增加到2021年的1.6543,上升了29.17%。

由中国与不同区域间大豆贸易成本当量的比较来看,中国与美洲五国大豆贸易成本当量均值为0.7019,整体高于中国与世界大豆贸易成本当量的0.4824。中国与“一带一路”沿线国家的贸易成本当量均值为1.6335,是与美洲五国大豆贸易成本当量均值的2.33倍。中国与俄乌哈三国大豆贸易成本当量均值为1.9494,整体高于中国与“一带一路”沿线国家大豆贸易成本当量的均值。同时,以2021年为例,中国自美洲五国大豆进口量占中国大豆进口的99%以上,中国对美洲五国的大豆出口仅为1.5%;中国自俄乌哈三国大豆进口占中国自“一带一路”沿线国家大豆进口的99%,中国对俄乌哈三国的大豆出口占中国对“一带一路”沿线国家的比重为6.3%。因此,中国与美洲五国的大豆贸易成本当量实际更能准确反映中国大豆贸易在进口端的成本变化情况;中国自俄乌哈三国大豆贸易成本当量也更能准确反映中国与“一带一路”沿线国家大豆贸易在进口端的成本变化情况。可见,中国大豆整体在进口端的贸易成本当量高于在出口端的贸易成本当量,中国对“一带一路”沿线国家在进口端的大豆贸易成本当量高于中国对“一带一路”沿线国家在出口端的贸易成本当量。

此外,经过检验,当σ=5和σ=10时,计算的贸易成本当量结果与σ=8虽结果不同,但贸易成本当量变化的整体方向和趋势是一致的(限于篇幅,结果并未列出)。

(二)贸易增长分解分析

贸易量的增长或变化,受到诸多因素的影响,反映经济距离和关税等双边要素壁垒背后的贸易成本,仅是影响贸易增长的重要因素。另外,贸易互补性是两国间贸易事实发生的原始动力,但在多国参与的国际贸易市场中,是可能发生贸易转移,产生贸易转移效应的,所以多边贸易壁垒的变化情况对双边贸易发生也具有重要影响。基于Novy(2011)模型,本文主要考虑贸易双方收入增长、贸易双方成本下降和多边协定阻力下降等三个因素对双边贸易增长的贡献。

1.分品种贸易增长分解分析。按照中国大豆对外贸易自由化变化情况,2013年提出“一带一路”倡议,2018年美国发起对华贸易战,对中国大豆贸易自由化都产生了重要影响。故将分析期划分为2007—2012年、2013—2017年、2018—2021年三个时段,选取σ=8作为商品替代弹性,按照公式(2)分别对中国大豆等油料作物和相关植物油分品种的贸易增长进行因素分解,结果如下:

从2007—2021年整个分析期看,收入增长和双边贸易成本下降对中国大豆等油料作物和相关植物油贸易增长的贡献总体为正,多边贸易协定的变动对其影响则为负(均值为-43.6)。贸易双边协定变化对中国大豆等油料作物和相关植物油贸易增长的贡献最大,均值为106.24,其次为收入增长的贡献,均值为37.36。简单平均大豆、油菜籽、花生等三种油料作物分解数据,贸易双边协定对中国油料作物贸易增长贡献最大,为126.56,其次是收入增长,为40.36;简单平均大豆油、菜籽油、花生油、棕榈油四种植物油分解数据,贸易双边协定对中国植物油贸易增长贡献最大,为93.44,其次是收入增长的贡献,为41.36;在整个分析期内,多边贸易协定对中国油料作物和相关植物油的贡献都为负。此外,多边协定对中国大豆产生了明显的贸易转移效应。中国加入世贸组织前大豆关税税率为114%,按入世承诺大豆关税税率应逐步降到3%,到2007年大豆税率降幅达到97.37%,大幅拉高进口。所以在2007—2021年整个分析期内,大豆关税的门槛作用发挥有限,贸易双边协定降低的空间极其有限,但在整个分析期内,多边协定的贸易壁垒明显降低,对中国大豆产生了显著的贸易转移效应(-104.52)。所以尽管分析期内中国大豆贸易成本下降了87.31,但由于多边协定下降明显,抵消了贸易成本下降带来的增长,最终贸易成本对中国大豆贸易增长的贡献为-16.91(=87.61-104.52),说明中国大豆贸易增长主要是依靠收入增长的贡献。

分阶段看,2007—2012年,收入增长和贸易双边协定对中国油料作物和相关植物油贸易增长的贡献总体为正,均值为46.16和96.14,多边协定为-42.31;收入增长和贸易双边协定对中国大豆贸易增长的贡献为86.58和100.92,多边协定为-87.5。2013—2017年,收入增长和贸易双边协定对中国油料作物和相关植物油贸易增长的贡献均值为46.16和96.14,多边协定为-13.6;收入增长和贸易双边协定对中国大豆贸易增长的贡献为125.37和92.66,多边协定为-118.03。2018—2021年,收入增长和贸易双边协定对中国油料作物和相关植物油贸易增长的贡献均值为-14.88和110.41,多边协定由负转正为4.47。收入增长和贸易双邊协定对中国大豆贸易增长的贡献为-85.06和115.9,多边贸易协定由负转正为69.17。第三阶段多边协定由负转正,表明自2018年美国发动对华贸易战,国际多边贸易壁垒增高,但中国不断促进贸易多元化,对外大豆进口不降反增,在大豆等油料作物和相关植物油对外贸易方面有所拓展。

2.分区域大豆贸易增长分解分析。根据中国大豆对外贸易实际情况,中国大豆进口主要集中在美洲五国和“一带一路”沿线国家,对“一带一路”沿线国家大豆进口又主要集中在俄罗斯、乌克兰和哈萨克斯坦三国。按照中国大豆主要进口区域,对中国与世界、中国与美洲五国、中国与“一带一路”沿线国家、中国与俄乌哈三国大豆贸易增长进行因素分解,结果如下:

从中国与世界大豆贸易增长分解情况看,在分析期内,双边贸易协定对中国与世界大豆贸易增长的贡献全为正,均值为93.73;收入增长在其中的贡献有正有负,14个年份中有10个为正,4个为负,均值为59.07;多边协定在14个年份中有11个为负,3个为正,均值为-52.8,整体表现出由负转正的趋势,与前述分阶段分析结论一致。

从中国与美洲五国大豆贸易增长分解情况看,在分析期内,双边贸易协定对中国与美洲五国大豆贸易增长贡献总体为正,均值为83.28;收入增长在其中的贡献,14个年份有8个为正,6个为负,均值为14.68;多边协定在14个年份中有6个为负,8个为正,均值为2.4,且近几年都为正,整体表现出由负转正的趋势。表明自2018年美国发动对华贸易战后,虽然中美大豆贸易减少,但中国自美洲其他大豆主产国的进口明显增加,并且中国大豆进口总量逐渐增长,所以总体上多边协定对中国和美洲五国大豆贸易产生了一定贡献。

从中国与“一带一路”沿线国家大豆贸易增长分解情况看,在分析期内,贸易双方对中国与“一带一路”沿线国家大豆贸易增长贡献均为正,均值为84.99;收入增长在其中的贡献,13个年份中有2个为负,11个为正,均值为64%;多边协定在其中的贡献,13个年份中3个为正,10个为负,均值为-48.99%。整体看,双边贸易成本下降是中国与“一带一路”沿线国家大豆贸易增长的重要因素。

从中国与俄乌哈三国大豆贸易增长分解情况看,在分析期内,双边贸易协定在其中的贡献总体为正,均值为88.05;其次是收入增长,11个年份中5个为负,6个为正,在其中的贡献均值为21.6;多边贸易协定在其中的贡献,11个年份中4个为正,7个为负,均值为-9.65。近两年,多边协定对中国与俄乌哈三国大豆贸易产生了明显的贸易转移效应(-108.16和-191.47),贸易成本下降对中国与俄乌哈三国大豆贸易增长产生的贡献分别为4.17和-108.08,表明收入增长是拉动中国与俄乌哈三国大豆贸易的最重要因素。

五、结论与启示

基于以上实证分析,主要结论如下:

(1)世界大豆产品贸易中,大豆、大豆油进出口都保持较高集中度;豆饼及豆粕则出口集中度较高,进口集中度相对较低。中国大豆进口总量大,进口贸易额占世界进口总额常年保持在60%左右;同时中国大豆进口集中度高,自美洲巴西、美国、阿根廷、加拿大、乌拉圭等五国的进口量常年占中国大豆进口的99%以上。中国对“一带一路”沿线国家大豆进口增长速度较快,2013年起年均增长31.46%,但所占比例不到1%;其中,中国自俄罗斯、乌克兰和哈萨克斯坦的大豆进口额占中国自“一带一路”沿线国家进口额的99%以上。

(2)总体看,中国大豆贸易成本当量呈逐渐上升趋势。分品种比较看,中国大豆产品贸易成本当量从高到低依次是:豆粕、大豆油、大豆;中国油料作物贸易成本当量从高到低依次是:油菜籽、花生、大豆;中国食用植物油贸易成本当量从高到低依次是:菜籽油、花生油、大豆油、棕榈油;总体看,中国油料作物贸易成本当量高于食用植物油贸易成本当量。分国别比较看,世界主要大豆进口国大豆贸易成本当量从高到低依次是:日本、墨西哥、埃及、阿根廷、中国、西班牙、德国。分区域比较看,中国大豆贸易成本从高到低依次是:俄乌哈三国、“一带一路”沿线国家、美洲五国。其中,2013年“一带一路”倡议提出后,中国与“一带一路”沿线国家大豆贸易成本当量从2013年的1.6803降低到2021年的1.246,下降幅度达到25.85%; 2018年美国发起对华贸易战后,中国与美洲五国大豆贸易成本从2018年的0.6754波动增加到2021年的1.0492,上升55.35%。分贸易方向比较看,中国大豆整体在进口端的贸易成本当量高于在出口端的贸易成本当量。

(3)从2007—2021年的整个分析期看,收入增长和双边贸易成本下降对中国大豆等油料作物和相关植物油贸易增长的贡献总体为正,均值分别为106.24和37.36,多边贸易协定的变动对其影响为负,均值为-43.6。多边协定对中国大豆产生了重要的贸易转移效应,最终贸易成本对中国大豆贸易增长的贡献为-16.91,说明中国大豆贸易主要是依靠收入增长带来的贸易增长。分阶段看,贸易双边协定对中国油料作物和相关植物油贸易增长的贡献都为正,收入增长、多边协定的贡献由正转负。分区域看,中国与美洲五国大豆贸易中双边贸易协定贡献总体为正,收入增长和多边协定在其中的贡献有正有负,且近几年呈现出由负转正的趋势,表明多边协定对中国和美洲五国大豆贸易也有一定贡献;双边贸易成本下降是中国与“一带一路”沿线国家大豆贸易增长的重要因素;多边协定对中国与俄乌哈三国大豆贸易的贸易转移效应影响明显,贸易成本下降对中国与俄乌哈三国大豆贸易增长产生的贡献为4.17和-108.08,表明收入增长是拉动中国与俄乌哈三国大豆贸易的最重要因素。

基于上述结论,得出如下政策启示:

(1)统筹供给端和需求端认识我国大豆参与国际贸易的现状和形势,应加强大豆对外产能合作,促进大豆进口多元化布局,合理调节、拓展进口贸易国和大豆进口数量,建立持续稳定的海外耕地开发种植、加工和销售等合作关系。着力加强与“一带一路”沿线国家的大豆产能合作,做好海外特别是重点国家农业及大豆生产研究和相关咨询服务工作,講好中国与世界大豆产业安全共荣发展的故事,不断降低国内大豆进口集中度。

(2)关注大豆对外合作中的全产业链运作机制,既要考虑“买得到”,也要考虑“运得回”,更要考虑“买得到”和“运得回”的成本,保障大豆有效供给。大豆对外合作的全产业链运作机制,要注重在海外种植和收购、仓储设施、陆运通道、海运业务、港口运输配套、物流网建设等的长远谋划、提前布局、增进协作,以减少贸易壁垒,缩短经济距离,降低贸易成本。

(3)遵守WTO等多边贸易规则,积极倡导和参与多边国际农业合作的规则制定,提升国际粮农治理水平,以更加稳定、明晰的农业规则和贸易关系扩大海外大豆产能合作“朋友圈”,降低因多边阻力下降对我国大豆进口产生的贸易转移效应,提高大豆贸易效率,促进合作稳定性。

(4)树立大食物观,根据实际需要和农产品的互补性、替代性特点,促进大豆产品的多元化拓展和替代,降低对大豆的直接需求。目前我国进口的大豆主要用于榨油和饲料生产的豆粕需要,中国对于豆粕及豆饼进出口量均较低。可结合我国实际,适度扩大对肉类、大豆油和豆粕的直接进口,做好饲料生产的豆粕减量替代,增加对菜籽油、花生油、棕榈油等食用植物油的进口和相互调剂力度,达成多元化供给目标。

(5)大豆生产及其贸易格局的形成高度依赖土地等资源要素,实现进口多元化,改变当前具有较高集中度的贸易格局,难以一蹴而就,需要长远谋划、久久为功。大豆贸易的风险和效率存在对立统一关系,在促进大豆贸易多元化、降低进口风险的同时,将会带来贸易成本的增加和贸易效率的降低。因此,需权衡当前和长远、风险和效率、进口和国内自产的关系,稳定贸易预期,筑牢和拓展供应链。

参考文献:

[1] 刘慧. 大豆问题调查[N]. 经济日报,2022-08-11(001).

[2] 姚林. 中美贸易摩擦下的中国大豆产业现状与发展趋势[J]. 中国油脂,2020,45(2):10-14.

[3] 孙致陆,张德凤. 新形势下中国加强利用“一带一路”沿线国家粮食市场与资源研究[J]. 农业现代化研究,2021,42(5):827-840.

[4] 陈秧分,王介勇,张凤荣,等.全球化与粮食安全新格局[J]. 自然资源学报,2021,36(6):1362-1380.

[5] 魏艳骄,张慧艳,朱晶. 新发展格局下中国大豆进口依赖性风险及市场布局优化分析[J]. 中国农村经济,2021(12):66-86.

[6] 宋海英,姜长云. 中国拓展大豆进口来源的可能性分析[J]. 农业经济问题,2021(6):123-131.

[7] 王瑞峰,李爽.中美贸易摩擦对中国大豆进口贸易成本的影响研究[J].当代经济管理,2020,42(8):47-53.

[8] 孙致陆. 世界大豆产品贸易变动及其效应分解[J]. 华南农业大学学报(社会科学版),2019,18(2):84-96.

[9] 徐向梅. 全面提升油料生产能力[N]. 经济日报,2022-04-01(011).

[10]王瑞元. 2021年我国粮油产销和进出口情况[J]. 中国油脂,2022,47(6):1-7.

[11]Novy, D. Gravity Redux: Measuring International Trade Costs with Panel Data [R]. CESifo Working Paper Series 3616. 2011.

[12]Anderson J.E.,Wincoop E.V.Trade Costs[J].Journal of Economic Literature,2004(42):691-751.

[13]许统生,涂远芬.中国贸易成本的数量、效应及其决定因素[J].当代财经,2010(3):95-101.

[14]贾伟,秦富. 中国谷物贸易成本测度及其对贸易增长的影响[J]. 国际贸易问题,2013(4):62-72.

[15]Wei S. Intra-national Versus International Trade: How Stubborn Are Nations in Global Integration? [R]. NBER Working Paper,1996: 1-41.

[16]许统生,李志萌,涂远芬,等.中国农产品贸易成本测度[J].中国农村经济,2012(3):14-24.

Cost Measurement and Influencing Factors Analysis of Agricultural Products

Trade in China——Based on Measurement Comparison of Soybean Trade

SUN Peiyu,TONG Guangqi

(College of Economics and Management,Northeast Forestry University,Harbin 150040,China)

Abstract: “Moderate import” is an important part of Chinas food security strategy. Economic cost is the basis for economic and trade relations to reach and maintain stability. After selecting a representative sample of soybean, the general situation of soybean products trade between China and the world was identified, and the cost equivalent of soybean products trade in China was calculated, decomposed and compared. The results showed that the cost equivalent of soybean trade in China showed an overall upward trend during the analysis period, with an increase rate of 33%. Regionally, the cost equivalent of soybean trade between China and the countries along the “the belt and road initiative” showed a downward trend, with a drop rate of 25.85%. Since the United States launched a trade war with China in 2018, the cost of soybean trade between China and five American countries has increased by 55.35%. Multilateral agreements have had a significant trade transfer effect on soybean in China, which shows that the growth of soybean trade in China mainly depends on the contribution of income growth, and corresponding countermeasures and suggestions are put forward. These suggestions are also worth learning for other agricultural products trade cooperation in China with the same domestic and foreign environment and similar supply and demand relationship.

Key words:soybean; edible vegetable oil; trade situation; trade cost; “the belt and road initiative”

(責任编辑:邹学慧)