超预期非对称“降息”

2024-03-16廖宗魁

廖宗魁

继春节前降准后,央行在节后再超预期非对称“降息”,吹响了稳市场、稳预期、稳经济的号角。

2月20日,央行公布了贷款市场报价利率(LPR),1年期LPR保持3.45%不变,5年期以上LPR下降25bp至3.95%。这是启用LPR报价以来的5年期以上LPR单次最大幅度的下调。市场情绪和信心得到较大修复,截至2月23日,上证指数已经实现8连阳,重新站上了3000点。

央行在2023年四季度货币政策执行报告中,对短期经济的下行更加关注。央行明确提出“需求不足与产能过剩的矛盾较为突出”,“社会预期依然偏弱”。这或许是春节前后降准、降息迅速推出的原因,1月信贷和社融也实现了“开门红”表明政策落地的速度可能比市场预期的快。

当然,仅靠货币政策的发力是不够的,还需要其他宏观政策相配合形成合力,近期可能还会有其他相关的稳增长措施出台。2月23日召开的中央财经委员会第四次会议,研究大规模设备更新和消费品以旧换新问题,研究有效降低全社会物流成本问题。会议指出,要推动各类生产设备、服务设备更新和技术改造,鼓励汽车、家电等传统消费品以旧换新,推动耐用消费品以旧换新。

全国两会日趋临近,市场的关注点主要集中在:2024年的经济增长目标会定在什么位置?财政预算赤字会否突破3%,从而形成积极财政政策发力的局面?

非对称“降息”的意图

年初以来,市场对“降息”一直有一定的预期。1月24日,央行行长潘功胜在新闻发布会上表示,“11月、12月国内主要银行下调了存款利率。从明天开始,我们将把供给金融机构的支农支小再贷款、再贴现利率由2%下调到1.75%,这些措施都将有助于推动信贷定价基准的贷款市场报价利率,也就是我们说的LPR下行。”

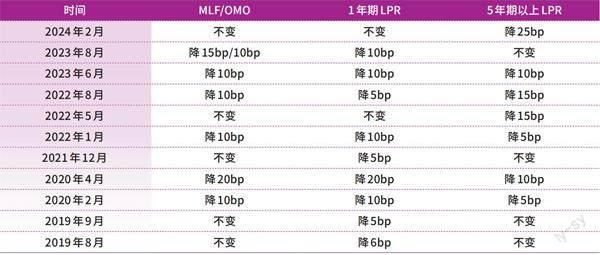

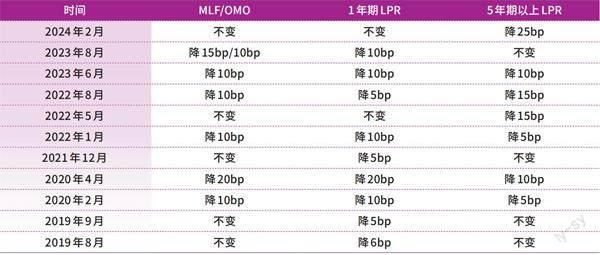

但此次5年期以上LPR大幅下降25bp,力度还是超出预期。过去几年里,除了2020年4月MLF和1年期LPR下调过20bp外,其余时段多以5-10bp的下调为主,而此次是单次下调幅度最大的。

为什么1年期LPR未下调呢?广发证券认为,最近三次1年期LPR调整都是基于“MLF-1年期LPR-存款利率”的传导机制,发挥牵引存款利率下行稳定银行负债的作用。本轮存款利率此前已经通过自律机制的引导与银行的市场化定价进行了调整,再降低1年期LPR的必要性降低。从票据利率来看,企业短期融资利率已经偏低,短期融资利率已不是当前宏观面改善的主要约束。

1年期LPR更多牵引的是银行的负债端,此前存款利率已经有所下调,而且2月5日的降准已经释放了一定的银行负债端压力,所以1年期LPR短期再下调的必要性有所下降。

国盛证券认为,此次没有下调MLF利率和1年期LPR,有利于防止资金空转和稳汇率。MLF利率与国债收益率、银行间市场拆借利率挂钩,调降MLF利率可能带来资金空转以及加大汇率压力。

年初以来,美元指数升值了约3.5%,离岸人民币汇率略微贬值至7.2附近,汇率的压力仍没有彻底缓释。这对国内的货币政策,尤其对短端政策利率的下调产生一定的束缚。中金公司认为,近期美债利率有所回弹,对年内美联储降息时点与幅度的预期均较2023年末更趋于保守,直接调降MLF或带来一定的利差压力。

那为何此次5年期以上LPR的下调力度较大呢?从2019年推出LPR报价以来,可以分为两个阶段:2022年5月以前,倾向于1年期LPR调整大于5年期以上LPR;2022年5月之后,发生了反转,倾向于5年期以上LPR调整幅度大于1年期LPR。

5年期以上LPR是个人住房贷款的定价基准,2022年以来,金融机构的个人住房贷款加权平均利率已经降至3.97%,累计下降了1.66个百分点。海通证券认为,LPR降息结构反转,背后是房地产市场的变化。随着房地产市场供求关系变化、房价预期明显调整,这两年居民部门加杠杆动力减弱。本轮非对称LPR调整,有助于进一步降低居民融资成本,继续支持地产平稳健康发展。

2022年以来,房地产下行较大。2023年全国房地产开发投资同比下降9.6%,商品房销售面积同比下降8.5%,都是连续两年下滑,商品房销售已经比高点下跌了约38%。

粤开证券认为, LPR下调释放了稳增长的积极信号,有助于提振市场信心和预期。中央经济工作会议指出,社会预期偏弱是当前经济所面临的主要困难和挑战之一。信心比黄金更重要,预期具有自我实现的特性,如果积极的稳增长政策能够充分调动微观主体的积极性,将有效促进经济步入正向循环,節约政策成本和空间。而且LPR下调将直接降低新增贷款的融资成本,促进企业投资和居民购房;将使存量贷款利率在重定价日后获得下调,减轻企业和居民的偿债压力;有助于保护商业银行净息差,统筹金融支持实体经济与防风险。

对债市股市的影响

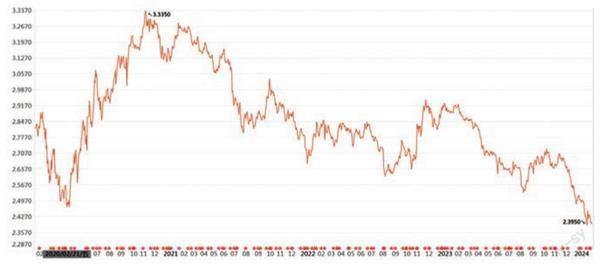

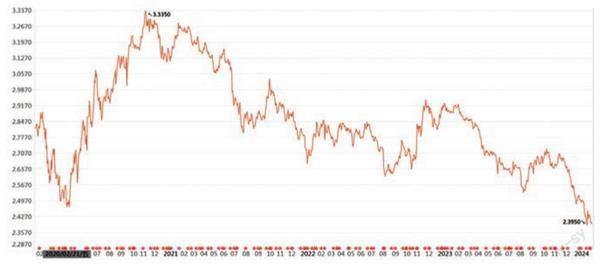

LPR下调主要是通过交易和经济两个途径对债市的影响。从交易角度看,LPR下调会带动银行贷款利率的下降,对银行资金而言,银行贷款的性价比相对债券会进一步下降,这些资金会更多的配置债券,进而推动债券收益率进一步下行。2023年12月以来,10年期国债收益率已经从2.7%下降到2.4%附近,短期下行幅度较大。

广发证券认为,房贷是目前银行资产端为数不多能保持相对高利率的资产,房贷利率下降后,银行高息资产的供给进一步下降,资产荒的感受会加剧,债券的配置性价比会上升。

中国建设银行金融市场部郑葵方预计,一季度经济数据表现或多弱于预期,加之债券供给少,债市做多情绪较强,市场需求旺盛,预计一季度10年期国债收益率或可能下行挑战2.30%关口。

从经济的角度看,如果“降息”及其他的宏观政策能够大幅提振经济修复的预期,债券收益率就会趋于上升。从目前债市的走势看,更多是走交易定价的逻辑。

“降息”对股市的影响比较复杂。比如,2022年5月的非对称“降息”,短期经济有所回升,市场情绪受到较大提振;但2022年8月的非对称“降息”,市场几乎没有太多反应。股市会否买账,一方面取决于“降息”是否会产生进一步宽松的政策预期,毕竟仅靠一次利率的下调所带来的政策效果是比较有限的;另一方面则取决于短期经济能否出现一定程度的回升,有基本面的配合市场的认可度会大大提升。

表 历次“降息”特点

图1 10年期国债收益率持續下行

数据来源:Choice

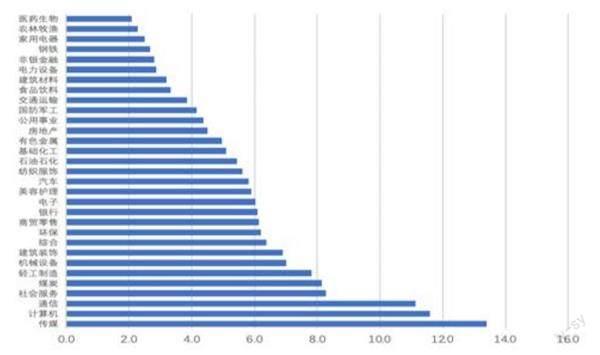

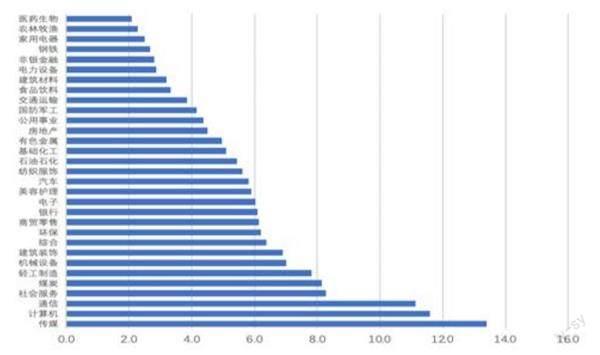

图2 此次“降息”当周板块表现

数据来源:Choice

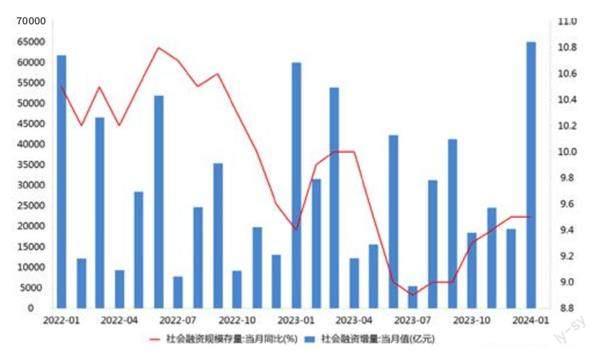

图3 新增社融规模创新高

数据来源:Choice

从目前股市表现看,对此次超预期非对称“降息”的反应既有偏积极的一面,也有谨慎的一面。积极的反应体现在市场整体的上涨,“降息”当周(2月19日至23日),上证指数上涨了4.9%,申万所有一级行业板块均实现了上涨,涨幅靠前的是传媒、计算机和通信,涨幅相对靠后的是医药生物、农林牧渔和家用电器。谨慎的一面体现在,与地产和经济修复紧密度高的板块,涨幅相对靠后,表明市场当下主要反馈的是“降息”带来的风险偏好修复,而非经济预期的改善。

虽然“降息”对房地产是利好,但其对地产的修复作用偏慢。2020年以前,房贷利率的下行对购房需求的刺激很有效,但近两年连续的降息并未带来房地产市场的逆转。中金公司认为,降息刺激地产的逻辑前提已经发生变化。2021年以来,中国新增城镇人口明显下降,城镇住房需求增长明显放缓,同时居民对房地产预期逐步转向谨慎。房地产市场的根本改善仍有赖于居民对房价和收入预期的转变。由于房地产新开工面积持续偏低,而在建项目仍在加快竣工,导致存量房地产项目不断减少,房地产投资需求下降,仍可能对2024年经济构成一定的压力。

在本轮市场底部反弹过程中,地产板块表现相对较弱。年初至2月22日,30个大中城市商品房成交同比仍大幅下降41%。

从银行的角度而言,5年期以上LPR的下调,将带动中长期贷款利率的下行,银行的息差将继续下降。中泰证券银行研究团队认为,这次“降息”将对上市银行2024年息差拖累7bp,其中对国有行的冲击最大,股份行信用卡、零售信贷占比较高,受LPR下调的影响最小。

融资已悄然发力

不管是降准、降息,还是央行其他结构性货币政策,最终对实体经济形成有效的推动,都需要转化为信贷和融资规模的增长。俗话说,一年之计在于春。年初以来,信贷与融资规模已经在悄然发力。

央行公布的金融数据显示,1月新增社融规模6.5万亿元,创出单月新高,同比多增约5000亿元;1月新增人民币贷款4.92万亿元,同比小幅多增162亿元。由于2023年同期的新增信贷和新增社融规模非常高,1月的信贷“开门红”超出市场预期。

除了总量的超预期,信贷结构也让人一亮。1月新增居民中长期贷款6272亿元,同比多增近4000亿元。由于居民中长期贷款主要以房贷为主,这似乎预示着年初的房地产销售可能没有高频数据表现的那么差。1月企业中长期贷款3.31万亿元,同比少增1900亿元,量能仍保持较高。

从社融的结构看,一改此前几个月主要靠政府融资支撑,而居民企业融资偏弱的情况,1月除了信贷的强劲外,企业债券、信托贷款、未贴现票据等表外融资也有发力。1月企业债新增4835亿元,同比多增3200亿元左右,比2023年四季度明显回暖;1月新增未贴现票据5635亿元,同比多增2672亿元;1月新增信托贷款732亿元,同比多增794亿元。

当然,春节效应可能对1月信贷有一定的拉高作用,导致2-3月新增信贷的势头比去年同期衰减的更快。1个月的融资变化,也可能有很多偶然的因素,其持续性还需要进一步观察。但从年初的信贷“开门红”看,至少表明政策落地的速度在加快。