数字金融发展、资本跨区流动与产业结构高级化

2024-01-19刘元雏华桂宏庞思璐

刘元雏,华桂宏,庞思璐

(1.南京邮电大学 经济学院,江苏 南京 210023;2.南京师范大学 商学院,江苏 南京 210023)

一、引言

我国经济已由高速增长阶段转向高质量发展阶段,需要通过产业结构优化升级来促进新旧动能接续转换、加快形成新质生产力。金融是实体经济的血脉,产业结构升级离不开金融服务的支持。国内外大量文献论证了金融创新和发展对产业结构转型升级的促进作用(Baumol,1967;Liang et al.,1998;Ngai et al.,2007;Acemoglu et al.,2008;易信,2015;李海奇 等,2022;詹姝珂 等,2023)[1-7]。人类历史上的每一次产业革命都与金融创新与发展密不可分,以现代商业银行、现代投资银行和创业投资体系为特征的三次金融革命分别是三次工业革命的重要推动力量(陈雨露,2021)[8]。目前,以大数据、云计算、区块链等新兴技术主导的金融科技正以新理念、新业态、新模式逐步融入经济社会的方方面面,其催生出的数字金融也肩负起赋能实体经济高质量发展的使命(薛莹 等,2020)[9]。在第四次工业革命蓬勃发展过程中,大数据已成为基础性战略资源,数字技术带来的数字金融发展会对产业结构升级产生怎样的影响?其影响机制和趋势又是什么?对这些问题的回答无疑有利于充分利用数字金融红利促进经济高质量发展。

目前,数字金融与产业结构的关系受到国内学者的广泛关注,其中关于数字(普惠)金融发展对地区(城市)产业结构高级化(升级)的影响研究日益丰富,相关实证检验大多证明数字金融发展显著促进了地区产业结构高级化(杜金岷 等,2020;李晓龙 等,2021;杨虹 等,2021;毛成刚 等,2022;程宇,2022;刘洋 等,2022;薛秋童 等,2022;王振华,2022;朱东波 等,2023;成琼文 等,2023;刘毛桃 等,2023)[10-20],一些文献还探讨了两者之间的非线性关系(唐文进 等,2019;谭蓉娟 等,2021;郭守亭 等,2022;林炳华 等,2022)[21-24]。作为新兴的金融模式,数字金融的发展从促进金融服务提质增效、缓解企业融资约束、激励创新创业、改善资源配置等多方面为产业结构优化升级提供了支持。相比传统金融模式,数字金融不仅在缓解信息不对称、降低资金使用成本等方面具有显著优势(宋敏 等,2021)[25],而且具有靶向性、普惠性、强辐射性等特征(唐松 等,2020;孟娜娜 等,2020)[26-27],这有利于增强资本要素的流动性,从而提高资源配置效率(田杰 等,2021)[28]。长期以来,我国要素市场分割程度明显高于商品市场分割程度,资本自由流动的增强能够显著缓解资本市场分割,促使资本流向高效率的产业部门,进而促进产业结构升级。因此,促进要素尤其是资本要素的自由流动是数字金融发展助力产业结构高级化的一条有效路径。

然而,已有文献在研究数字金融发展促进地区产业结构高级化的机制(渠道)时,大多聚焦于数字金融的技术进步效应、需求拉动效应、创业促进效应、资源配置效应(刘洋 等,2022;郭守亭 等,2022;牟晓伟 等,2022)[15][23][29],主要探究了数字金融发展通过促进技术创新(程宇,2022;朱东波 等,2023;谭蓉娟 等,2021)[14][18][22]、提升居民收入和消费水平(薛秋童 等,2022;王振华,2022;林炳华 等,2022)[16][17][24]、激励创业活动(成琼文 等,2023;刘毛桃 等,2023)[19-20]、提高资本配置效率及促进资本和人力资本积累(杜金岷 等,2020;李晓龙 等,2021;杨虹 等,2021)[10-13]等路径对地区产业结构高级化的影响,忽视了要素流动可能产生的中介作用,仅邢赵婷等(2023)考察了劳动力流动在数字普惠金融影响产业结构优化中的中介效应[30],尚未有文献从资本流动的角度深入探究数字金融发展影响地区产业结构高级化的机制,更缺乏相关经验证据。此外,在相关实证检验中,绝大多数文献使用北京大学数字普惠金融指数作为地区数字金融发展水平的衡量指标,该指标虽具有一定合理性,但从其数据来源及编制规则来看更侧重于对数字金融普惠性的刻画,全面性不足,且与宏观层面产业结构的联系相对较弱。同时,多数文献仅基于各产业产值或劳动力份额的相对变化来对产业结构高级化水平进行测度,只能反映产业规模结构的高级化,忽略了生产效率提升也是产业结构高级化的重要内容,不能全面反映产业结构高级化的质量。

针对已有文献的上述不足,本文进行以下拓展和改进:一是从资本跨区流动的视角探究数字金融发展促进产业结构高级化的机制,拓展了数字金融的产业结构升级效应研究,并有助于深化对数字金融赋能经济高质量发展的认识;二是采用我国城市层面的数据进行实证检验,为数字金融发展通过促进资本跨区流动路径来助推地区产业结构高级化提供了经验证据;三是运用文本挖掘法及网络爬虫技术,通过归集有关数字金融的重要文件识别并构造数字金融特征词词库,进而借助百度新闻中的高级检索系统合成构建数字金融发展指数,以此衡量样本城市的数字金融发展水平,在一定程度上克服了数字普惠金融指数的不足;四是在测度产业规模结构高级化水平的基础上,通过引入劳动生产率指标来评价产业结构高级化的质量,有利于深化高质量发展背景下的产业结构高级化研究;五是进一步考察了数字金融发展影响产业结构高级化的区域异质性和发展阶段异质性,并探讨了数字金融发展对产业规模结构高级化和产业结构高级化质量提升影响程度的差异,有助于更客观和科学地认识数字金融发展的产业结构升级效应。

二、理论分析与研究假说

技术进步和资源配置优化是产业结构高级化的两大核心动能,数字金融的发展可以促进技术创新和提高资源配置效率,从而推动产业结构高级化。内生经济增长理论认为,长期内生的技术创新是经济增长的根本动力(Romer,1990)[31],技术创新率先引致产业优化和升级进而带动经济整体增长和发展的路径也得到学术界的广泛认可(Dekle et al.,2012;余泳泽 等,2018)[32-33]。然而,技术创新活动具有高投入、高风险、长周期、不确定性等特点(Hall,2002)[34],使得企业在开展技术创新活动时往往面临动力和资金不足等问题。以低门槛、共享、普惠为特点的数字金融不仅能够提供多元化的便捷的融资渠道和金融服务,比传统金融更能化解企业在创新活动中面临的融资约束,而且可以通过运用先进的金融科技实现更为精准的用户画像和市场信息供给(李春涛 等,2020)[35],增强企业进行技术创新的信心和动力,从而有效促进企业增加研发投入,并提高技术创新产出和绩效(唐松 等,2020;聂秀华,2020)[26][36]。这种创新激励作用在微观企业发酵的同时也会提高整个地区的技术创新能力和水平(聂秀华 等,2021;林木西 等,2022)[37-38],推动产业技术进步,进而促进产业结构的优化和转型升级。

从资源配置来看,产业结构是资源要素在产业间配置的结果,资源配置效率的提高必然推动产业结构的优化和升级,数字金融的发展能够显著提高资源配置效率,从而促进产业结构高级化。一方面,数字金融通过模式创新对金融市场的提质增效改善了资源配置效率(黄浩,2018)[39]。数字金融通过降低金融交易成本、弱化资本流动的时空阻碍等有效缓解了传统金融体系中的金融摩擦,并通过服务模式创新推动金融市场的协同整合,原本分割的金融领域因金融科技的运用而聚合协调,有助于解决由于金融市场分割导致的资本流动不畅和企业融资难等问题(封思贤 等,2021)[40],从而提高资本配置效率。资本是现代经济的核心生产要素之一,资本的有效配置将带动其他要素和资源的有效配置,进而提升整体资源配置效率。另一方面,数字金融的普惠性和广辐射性便利了更多传统金融模式下的“长尾”客户,大数据、云计算、区块链的运用为科技创新型企业、小微企业等提供了更为多元的融资渠道(唐松 等,2020)[26],可以显著减轻金融排斥导致的资本市场扭曲。此外,大数据等金融科技的广泛应用在更加精准地控制资本流向的同时,也极大地提高了金融机构和企业的金融风险识别能力,降低了信息不对称程度和逆向选择风险,约束了低效率的投融资行为,从而提高资金的使用效率和收益,改善产业结构优化升级的微观基础。

进一步从资本流动来看,在完全市场竞争条件下,资本受逐利性驱使流向高利润部门是产业结构演变的根本动力,数字金融的发展能够显著促进资本的自由流动,并促使资本更多地流向先进的高效率的产业部门,从而推动产业结构高级化。资本涌入某个新兴产业,势必会加快该产业的发展,也会同步加速部分落后夕阳产业的淘汰,形成产业的更替和升级。随着资本流动范围的扩大,产业结构升级成为必然的趋势(陈英,2007)[41]。作为金融模式的一次颠覆性革新,更具普惠性、便捷性和高效性的数字金融对资本要素流动产生了直接的显著的影响。如前所述,数字金融的发展会减小金融摩擦,可以通过增强资本的流动性来加速新兴产业的成长与发展以及落后产业的退出与淘汰(肇启伟 等,2015)[42]。事实上,金融发展能够从动员增量资金和引导存量资金两个方面缓解产业结构高级化过程中的资金约束(董金玲,2009)[43]。数字金融不仅能够畅通资本要素的流通机制,引导增量资本流向新兴产业和高效率部门,而且可以提高存量资本的使用效率,进而通过有效缓解金融资源错配来改善资本结构和资源配置(刘元雏 等,2023)[44]。因此,相比传统金融,数字金融以更高效更普惠的金融运行模式为新兴产业的成长和发展提供了更充分的资本流动和重组机制,进而对产业结构转型升级产生显著的促进作用。

再进一步,从资本跨区流动来看,资本流入将通过加快资本积累促进地区经济发展,地区数字金融的发展不仅有利于资本的净流入,而且可以提高资本配置效率,从而助推产业结构高级化。高效有序的资本跨区流动能够通过资本配置效应促进流入地的产业集聚,进而对产业结构转型升级产生积极影响(许清清 等,2020)[45]。资本积累是支撑产业优化发展的强大基础,地区数字普惠金融的发展可以通过促进本地的资本积累来推动产业结构优化(杜金岷 等,2020)[10]。数字金融发展有效破除了生产要素跨区域流动的阻碍和壁垒,降低了要素使用和流通成本,提高了资源配置和利用效率。然而,由于数字金融发展存在非均衡性,不同地区的数字金融发展水平存在显著差异。作为一种基于金融科技进步的金融创新,数字金融的普惠性和高效性为产业发展提供了更有利的条件,会吸引产业和资本向数字金融发展水平较高的地区集聚,并进一步促进该地区的产业结构转型升级。因此,一个地区的数字金融发展可以通过提高其资本净流入(增加流入本地的资本规模或减少本地资本流出的规模)来促进其产业结构高级化。

基于上述分析,本文提出如下假说:地区数字金融发展能够显著促进产业结构高级化(H1),并能够通过促进资本净流入的路径来推动本地的产业结构高级化(H2)。

三、实证检验设计

1.基准模型构建与变量测度

为检验数字金融发展能否促进地区产业结构高级化,本文以城市为地区单元进行实证分析,构建如下基准模型:

ISadi,t=α0+α1DFi,t+α∑Coni,t+λi+ηt+εi,t

其中,i和t分别代表城市和年度,λi、ηt和εi,t分别表示城市固定效应、年份固定效应和随机误差项。

核心解释变量(DFit)“数字金融发展指数”为t年度i城市的数字金融发展水平。本文借鉴和综合吴非等(2021)度量企业数字化转型程度的方法以及沈悦和郭品(2015)构建互联网金融指数的方法[48-49],通过文本分析获得年度内百度新闻中城市名称与数字金融特征词共同出现的词频数量,以此来衡量样本城市的数字金融发展水平。首先,收集《中国金融科技运行报告》《中国数字经济发展白皮书》《数字金融蓝皮书:中国数字金融创新发展报告(2021)》《金融科技发展规划(2022—2025年)》等一系列与数字金融发展密切相关的报告和文件,运用Java PDFbox整合所有文件的文本内容,将与数字金融发展密切相关且出现频次居前30位的词语(如云计算、大数据、区块链、智能投顾、量化金融等)作为数字金融特征词词库;然后运用Python软件归集整理出特征词与城市名称同时出现在百度新闻中的次数(1)在该过程中使用WebDriver爬虫引擎以克服百度新闻页面中的反爬虫机制,具体做法如下:运用Python语言将城市名称、数字金融特征词及年份数据拼接到百度新闻中的url,实现自主爬取文本功能,将爬虫读取返回结果解析为Document对象,然后使用正则表达式或id定位器获取词频,嵌套循环城市、特征词及年份数据,重复循环语句直到爬虫爬取任务全部结束,最后记录年份列表中各城市的特征词次数。,将次数加总后取自然对数值作为衡量样本城市数字金融发展水平的指标。图1为本文整理得到数字金融特征词词云图。

图1 数字金融特征词词云图

参考许清清等(2020)、袁航和朱承亮(2018)、韩永辉等(2017)的研究结论[45][47][50],本文选取以下控制变量:(1)“市场化程度”,采用样本城市的市场化指数来衡量;(2)“人力资本水平”,采用普通本科专科及以上人口数与地区常住人口数的比值来衡量;(3)“基础设施水平”,采用样本城市公路里程的自然对数值来衡量;(4)“信息化水平”,限于数据的可得性,借鉴刘生龙和胡鞍钢 (2010)的方法[51],采用邮政与电信业务总量与GDP的比值来衡量;(5)“人口规模”,采用样本城市年平均人口数的自然对数值来衡量;(6)“经济规模”,采用地区生产总值的自然对数值来衡量。

2.中介效应模型构建

为检验数字金融发展能否通过促进资本跨区流动来推动地区产业结构高级化,本文在基准模型的基础上构建如下中介效应模型:

ISadi,t=α0+α1DFi,t+α∑Coni,t+λi+ηt+εi,t

CFi,t=β0+β1DFi,t+β∑Coni,t+λi+ηt+εi,t

ISadi,t=γ0+γ1DFi,t+γ2CFi,t+γ∑Coni,t+λi+ηt+εi,t

其中,中介变量(CFi,t)“资本跨区流动”为t年度i城市的资本净流入率。基于资本流动的F-H模型,参照许清清(2020)的方法[45],资本净流入率的计算公式为:CFi,t=[Ii,t-(Si,t-1+Si,t)/2]÷GDPi,t×100。其中,Iit为t年度i城市的固定资产投资额,Sit为t年度i城市的存款余额,GDPi,t为t年度i城市的地区生产总值。对于单个样本城市而言,资本流动存在方向性,若CFi,t为正表明t年度i城市为资本流入城市,若CFi,t为负表明t年度i城市为资本流出城市,其绝对值则反映了资本流动的规模大小。

3.样本选择与数据处理

本文以我国的地级及以上城市为研究样本,为避免新冠疫情冲击导致模型估计出现偏误,选择以2011—2019年为样本期间。城市层面的数据主要来源于《中国城市统计年鉴》《中国区域统计年鉴》以及中国经济金融研究数据库(CSMAR)和WIND数据库,剔除存在大量缺失数据的城市样本,少量缺失的数据使用平均插值法补充完整,最终得到275个城市的面板数据。此外,为了排除极端值对估计结果的影响,本文对所有变量进行了1%分位和99%分位的缩尾(Winsorize)处理。表1为主要变量的描述性统计结果。

表1 主要变量的描述性统计结果

四、实证检验结果分析

1.基准模型回归与内生性处理

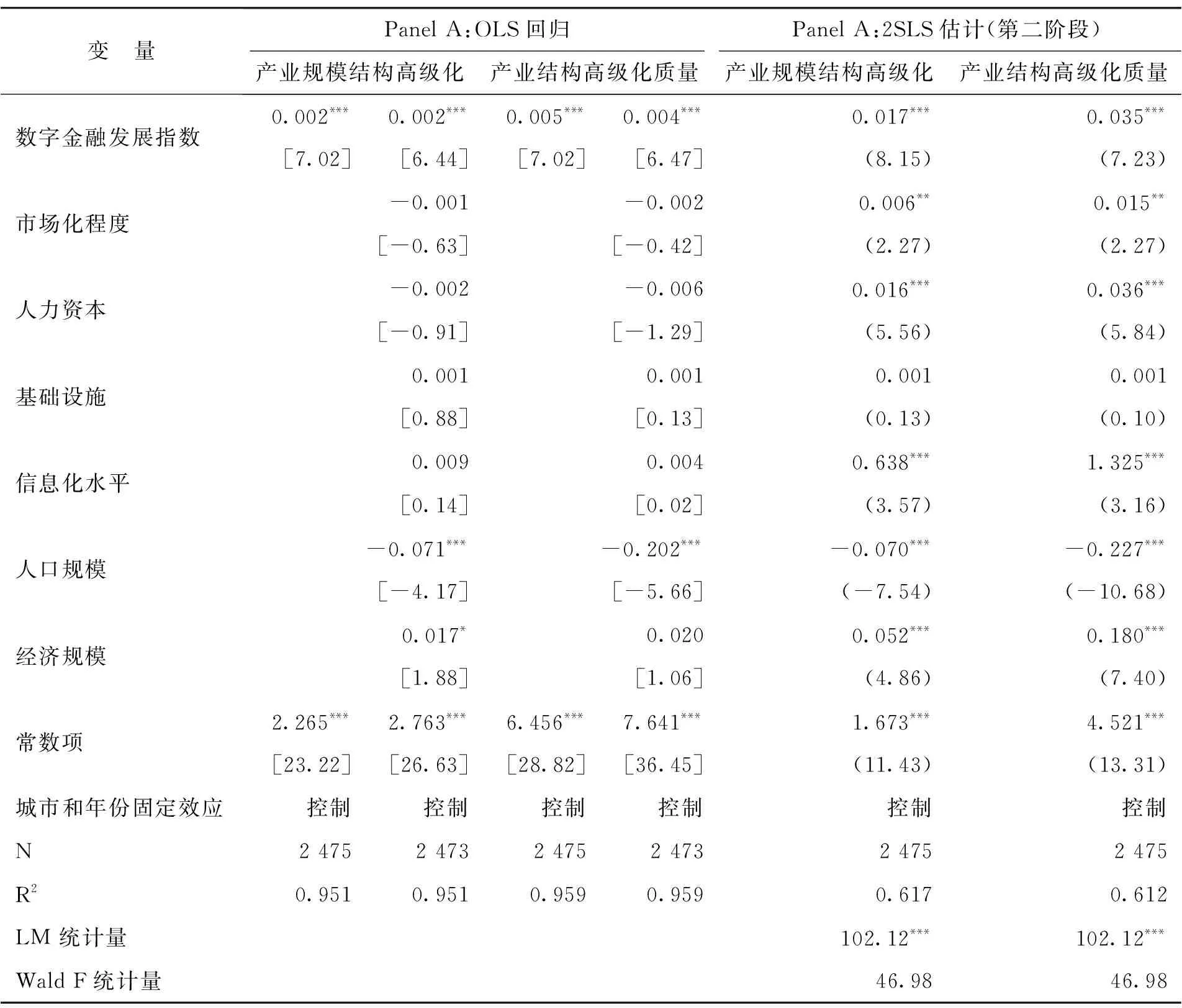

基准模型的OLS检验结果见表2的Panel A,无论是否加入控制变量,“数字金融发展指数”对“产业规模结构高级化”和“产业结构高级化质量”的回归系数均在1%的水平上显著为正,表明数字金融发展水平提高对地区产业结构高级化具有显著的正向影响,即数字金融发展能够显著促进地区产业结构高级化,假说H1得到验证。

表2 基准模型回归与工具变量法检验结果

虽然基准模型已控制了可能影响产业结构高级化的若干变量,但仍可能存在遗漏变量及反向因果关系等内生性问题,为了缓解内生性带来的估计偏误,进一步使用工具变量法进行检验。参考谢绚丽等(2018)的做法[52],采用互联网宽带接入户数作为“数字金融发展指数”的工具变量。互联网宽带接入户数可以反映数字基础设施水平,而数字基础设施水平是影响数字金融发展水平的重要因素之一,因而该指标满足工具变量与解释变量相关的要求;同时,互联网宽带接入户数与城市当期数字金融发展水平不存在直接的相关关系,满足工具变量外生性的要求。采用2SLS方法的第一阶段检验结果显示(限于篇幅具体结果略,备索),工具变量与“数字金融发展指数”显著正相关(F统计量在1%的水平下显著);第二阶段检验结果见2的Panel A,拟合的“数字金融发展指数”对“产业规模结构高级化”和“产业结构高级化质量”的回归系数依然在1%的水平上显著为正。同时,Kleibergen-Paap rk LM统计量通过了1%的显著性水平检验,Kleibergen-Paap rk Wald F统计量大于10,表明不存在弱工具变量问题,本文选取的工具变量有效。可见,在缓解内生性问题后,假说H1依然成立。为增强研究结论的可信性,下文的相关检验均采用2SLS工具变量法进行(后表中汇报的结果为第二阶段的检验结果)。

进一步比较“数字金融发展指数”对“产业规模结构高级化”和“产业结构高级化质量”的回归系数大小,可以发现,样本城市的数字金融发展对产业结构高级化质量提升的促进作用明显大于对产业规模结构高级化的促进作用。而且,在后文的各模型检验中,除了2011—2015年的分样本检验外,“数字金融发展指数”对“产业结构高级化质量”的回归系数均大于对“产业规模结构高级化”的估计系数。从两个指标的测算方法来看,“产业结构高级化质量”是产业规模结构高级化与产业效率结构高级化的综合,因而可以认为,该实证结果说明了数字金融发展可以同时促进产业规模结构和效率结构的升级,也反映出数字金融发展不仅对新兴产业具有规模扩张效应,还具有效率提升效应。可见,数字金融是一种与经济高质量发展相契合的金融形态和模式。

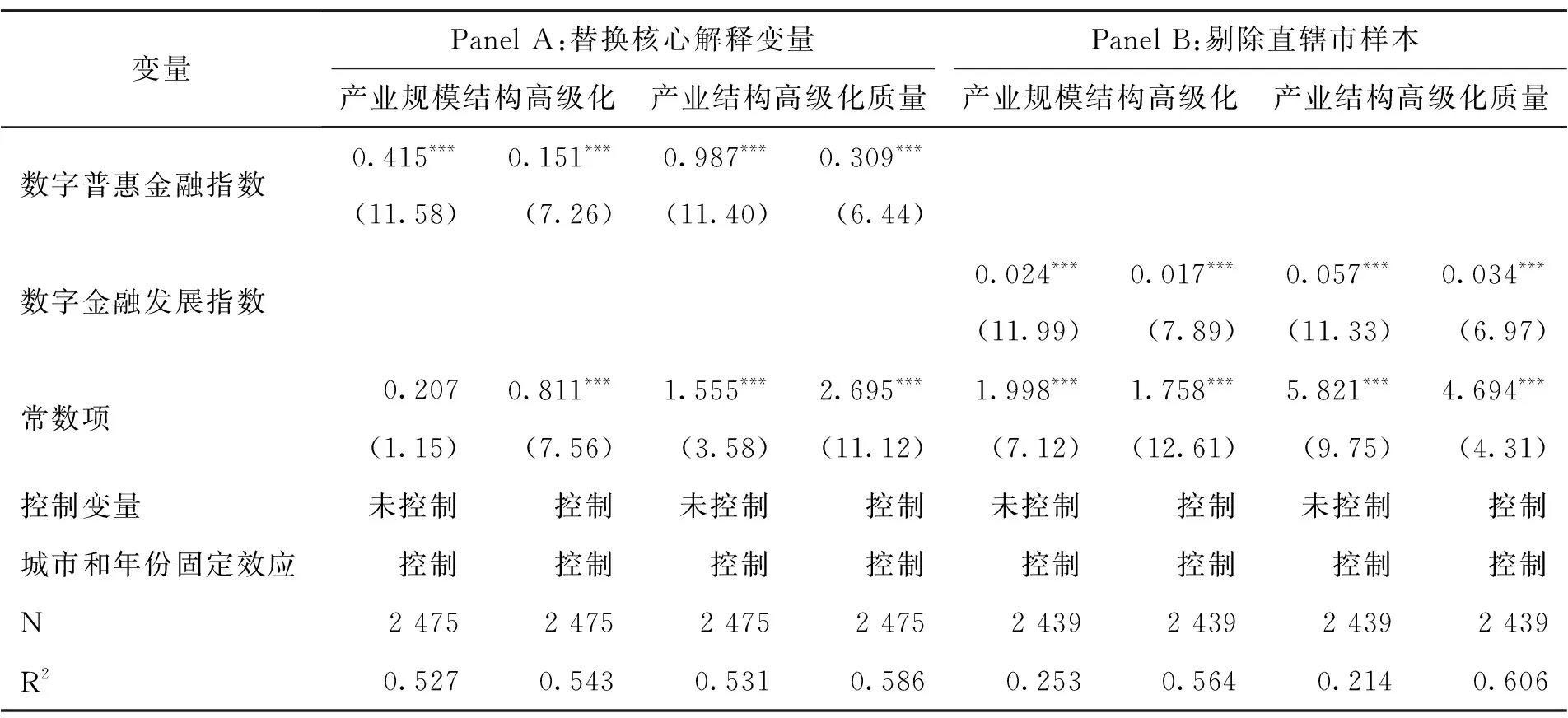

2.稳健性检验

为进一步检验基准模型分析结果的稳健性,进行以下稳健性检验:(1)替换核心解释变量。采用北京大学数字普惠金融指数(地级以上城市层级)作为核心解释变量,重新进行模型检验,估计结果见表3的Panel A,“数字普惠金融指数”对“产业规模结构高级化”和“产业结构高级化质量”的回归系数同样在1%的水平上显著为正。(2)剔除特殊样本。考虑到直辖市比其他城市具有显著的政策优势及较好的产业基础,且直辖市的各指标数值较大,剔除直辖市样本后重新进行模型检验,估计结果见表3的Panel B,“数字金融发展指数”的回归系数依然显著为正。上述稳健性检验结果表明,本文基准模型的分析结论具有较好的稳健性。

表3 稳健性检验结果

3.中介效应检验

以“资本跨区流动”为中介变量的中介效应模型检验结果见表4。(1)(2)列为表2的2SLS估计结果。(3)列检验城市数字金融发展对其资本净流入率的影响,“数字金融发展指数”对“资本跨区流动”的回归系数显著为正,表明城市数字金融发展水平的提高有利于资本的净流入(流入规模增加或流出规模减小)。(4)(5)列检验数字金融发展和资本跨区流动对产业结构高级化的影响,“数字金融发展指数”对“产业规模结构高级化”和“产业结构高级化质量”的回归系数依然显著为正,但绝对值有所减少;“资本跨区流动”对“产业规模结构高级化”的回归系数为正但不显著,表明资本净流入对样本城市的产业规模结构没有显著影响;“资本跨区流动”对“产业结构高级化质量”的回归系数显著为正,表明资本净流入显著促进了样本城市的产业效率结构升级,进而提高了产业结构高级化质量。根据上述结果,“资本跨区流动”在“数字金融发展指数”影响“产业规模结构高级化”中的中介作用不显著,但在“数字金融发展指数”影响“产业结构高级化质量”中发挥了显著的部分中介作用(进一步的Bootstrap检验结果显示,该中介效应的置信区间内不包含0且为正,表明中介效应显著),假说H2基本得到验证。其中,资本跨区流动对数字金融发展促进产业规模结构高级化的中介作用不显著,主要是由于资本净流入对产业规模结构高级化的影响不显著,其原因可能在于:一方面,相对于存量资本,作为增量资本的资本净流入规模通常很小,难以立即引起资本结构的显著变化。另一方面,流入的资本往往率先支持部分引领产业发展的龙头企业,虽然可以迅速提高这些企业的生产效率和效益,从而促进产业效率结构升级;但由于从产业效率提升到大规模的资本进入再到产值份额提高需要一定的时间,因而资本净流入对产业规模结构高级化的影响存在滞后性。

表4 中介效应检验结果

五、进一步的讨论:异质性分析

1.区域异质性讨论

受自然环境及发展历史的影响,我国各地区之间在经济发展、基础设施建设以及数字经济和产业结构等方面还存在着较大差异,这可能导致数字金融发展对产业结构高级化的影响具有显著的区域异质性。考虑到中西部地区与东部地区的差距依然明显,本文将研究样本划分为“东部地区”和“中西部地区”两个子样本,分组检验的回归结果见表5。“东部地区”子样本的检验结果与全样本类似,城市数字金融发展水平的提高显著促进了产业规模结构的高级化,并显著提高了产业结构高级化的质量;资本跨区流动在数字金融发展提高产业结构高级化质量中发挥了显著的正向部分中介作用,但在数字金融发展促进产业规模结构高级化中的中介效应不显著。而“中西部地区”子样本的检验结果在中介效应方面略有不同,即资本跨区流动在数字金融发展促进产业规模结构高级化中也发挥了显著的正向部分中介作用。

表5 东部和中西部地区分样本估计结果

进一步比较两大地区之间的差异。(1)从数字金融影响产业结构高级化的主效应来看,虽然东部地区城市和中西部地区城市的数字金融发展都在1%的水平上显著促进了产业规模结构高级化和产业结构高级化质量提高,但东部地区的回归系数明显大于中西部地区(Chow检验P值为0.080和0.021,组间系数差异分别在10%和5%的统计水平下显著),表明东部地区的数字金融发展对产业结构高级化的促进作用比中西部地区更强。其原因可能在于,东部地区的数字金融发展水平较高、覆盖领域较广,因而赋能实体经济转型升级和高质量发展的作用更强。(2)从数字金融对资本跨区流动的影响来看,东部地区城市和中西部地区城市的数字金融发展都可以促进资本的净流入,但中西部地区回归系数的显著性更高,表明数字金融发展促进资本跨区流动的作用在中西部地区更为明显。(3)从资本跨区流动对产业结构高级化的影响来看,东部地区城市的资本净流入促进了产业结构高级化质量提升,但对产业规模结构高级化的影响不显著;中西部地区城市的资本净流入不仅显著促进了产业结构高级化质量提升(比东部地区更显著),而且显著促进了产业规模结构高级化。可见,资本跨区流动对产业结构高级化的促进作用在中西部地区更为明显。其原因可能在于:东部地区城市的经济相对发达,资本积累的规模较大,产业结构高级化水平较高(升级空间相对较小);而中西部地区城市的经济发展相对滞后,资本积累的规模较小,产业结构高级化水平较低(升级空间相对较大);因此,相比东部地区城市,同样的资本净流入对中西部地区城市产业结构高级化的促进作用更为显著。

2.发展阶段异质性讨论

数字金融本身是一个不断发展的过程,在不同的发展阶段具有不同的特征和效应,因而其对地区产业结构高级化的影响也表现出发展阶段的异质性。从我国数字金融的发展实践来看,在本文样本期间大致可以划分为两个阶段:一是2011—2015年的数字金融初始发展阶段。该阶段的数字金融发展刚刚起步,金融科技与金融系统的耦合有待完善,对金融业态的影响基本停留于提高效率和改善服务等层面,尚未撼动传统金融的主导地位,对实体经济转型升级的影响较小(李海奇等,2022)[6]。二是2016—2019年的数字金融加速发展阶段。2016年《中华人民共和国国民经济和社会发展第十三个五年规划纲要》发布,提出要实施国家大数据战略,把大数据作为基础性战略资源,全面实施促进大数据发展行动,加快推动数据资源共享开放和开发应用,助力产业转型升级和社会治理创新。2016年以后,数字金融也进入加速发展阶段,金融科技日益成熟并得广泛应用,相关法律法规和制度不断完善,使得数字金融的辐射领域快速拓展,赋能实体经济高质量发展的功效也逐渐凸显。据此,本文将研究样本划分为“初始发展阶段”和“加速发展阶段”两个子样本进行分组检验。

根据表6的回归结果,两个发展阶段存在显著差异。(1)从数字金融影响产业结构高级化的主效应来看:在2011—2015年,城市数字金融发展显著促进了产业规模结构高级化,但对产业结构高级化质量的影响不显著;在2016—2019年,城市数字金融发展不仅显著促进了产业规模结构高级化(回归系数比2011—2015年更大,Chow检验P值为0.000,组间系数差异在1%的统计水平下显著),而且显著促进了产业结构高级化质量提升;表明在数字金融加速发展阶段数字金融对产业结构高级化的促进作用显著强于初始发展阶段,即数字金融发展的产业结构高级化效应会随着其发展水平的提高而增强。(2)从数字金融对资本跨区流动的影响来看:2016—2019年城市数字金融发展对资本净流入的促进作用比2011—2015年更为显著,表明数字金融发展水平的提高也会增强其对资本跨区流动的促进作用。(3)从资本跨区流动对产业结构高级化的影响来看:2011—2015年资本净流入促进了样本城市产业结构高级化质量的提升,但对产业规模结构高级化没有显著影响;2016—2019年资本净流入不仅显著促进了样本城市产业结构高级化质量的提升(比2011—2015年更显著),而且对产业规模结构高级化也有显著的正向影响;表明在数字金融加速发展阶段资本跨区流动对产业结构高级化的促进作用显著强于初始发展阶段,即资本净流入的产业结构高级化效应会随着数字金融发展水平的提高而增强。(4)从资本跨区流动的中介效应来看:在2016—2019年,资本净流入在数字金融发展促进产业规模结构高级化和产业结构高级化质量提升中均具有显著的部分中介效应;而在2011—2015年,资本净流入未能发挥中介作用;表明数字金融发展水平的提高还可能增强资本跨区流动的中介作用。

表6 不同发展阶段分样本估计结果

六、结论与启示

在新发展阶段,实现经济高质量发展必须加快产业结构优化升级,而产业结构高级化离不开金融的支持。近年来,新兴数字技术与金融系统耦合催生的数字金融快速发展,其靶向性、普惠性、强辐射性等特征显著提高了金融服务的效率和便捷性,有效促进了实体经济的高质量发展。数字金融的发展可以通过促进技术创新和提高资源配置效率推动产业结构高级化,合理高效有序的资本流动则是提高资源配置效率的关键。地区数字金融的发展有利于资本跨区流动,从而通过加快资本积累和提高资本配置效率促进本地产业结构高级化。本文以我国地级及以上城市为研究样本,运用python爬虫技术,通过归集数字金融特征词和城市名共同在百度新闻中出现的次数来构建城市数字金融发展指数,以城市的资本净流入率表征资本跨区流动,并在测度城市产业规模结构高级化水平的基础上,引入劳动生产率构建产业结构高级化质量评价指标,进而实证检验数字金融发展对产业结构高级化(产业规模结构高级化和产业结构高级化质量两个层面)的影响以及资本跨区流动在其中的中介作用,结果发现:样本城市的数字金融发展显著促进了其产业规模结构高级化和产业结构高级化质量提升,且对产业结构高级化质量提升的促进作用更大,表明数字金融发展可以同时促进产业规模结构和效率结构升级,也反映出数字金融是一种与经济高质量发展相契合的金融形态和模式;数字金融发展可以通过增加资本净流入来促进产业结构高级化质量提升,但资本净流入在数字金融发展促进产业规模结构高级化中未能发挥中介作用,这是由于资本净流入对产业规模结构高级化的影响具有滞后性。进一步的区域异质性和数字金融发展阶段异质性分析表明:数字金融发展对产业结构高级化的促进作用在东部地区比中西部地区更为显著,但资本跨区流动对产业结构高级化的促进作用在中西部地区更为明显;在中西部地区,资本跨区流动在数字金融发展促进产业规模结构高级化和产业结构高级化质量提升中均具有部分中介作用,而在东部地区资本跨区流动只在数字金融发展与产业结构高级化质量提升之间发挥了中介作用。在数字金融加速发展阶段(2016—2019年),无论是数字金融发展对产业结构高级化的促进作用,还是资本跨区流动对产业结构高级化的促进作用,都比数字金融初始发展阶段(2011—2015年)更为显著,同时,资本跨区流动在数字金融加速发展阶段的中介效应显著,而在数字金融初始发展阶段未能发挥中介作用。因此,随着数字金融发展水平的提高,数字金融对产业结构升级的积极效应也趋于增强。

基于上述研究结论,得到以下启示:第一,要进一步推进数字金融发展,充分发挥数字金融的积极作用。加快数字技术与金融系统的耦合联动,加强数字基础设施建设,有效发挥数字金融赋能实体经济高质量发展的功效。加大政策支持力度,促进数字金融又好又快发展,强化数字金融对传统金融业态的改造和升级作用,在加快推进金融供给侧结构性改革的同时提升数字金融对产业体系的精准支持能力和水平。第二,要着力加强数字金融发展对要素资源流动的促进作用,不断减少地区间要素流动的障碍,为畅通国内大循环营造良好通路。在发展数字金融的同时,建立和完善数字金融赋能实体经济高质量发展的体制机制,积极搭建数字金融优质服务实体经济的有序桥梁。第三,要重视不同地区数字金融发展影响产业结构优化升级的差异性,统筹兼顾不同地区的产业结构转型升级。进一步加快中西部地区的数字金融发展,全面推进“东数西算”工程,优化金融科技数据中心建设布局,促进东西部协同联动,增强数字金融发展对各地区产业结构优化升级的积极影响。