RCEP 背景下贵州深化东南亚茶叶经贸合作策略:马来西亚为例

2023-12-12李依侬谢雅琪

赵 亮,李依侬,李 薇,谢雅琪

(贵州财经大学 大数据应用与经济学院,贵州 贵阳 550025)

1 马来西亚茶叶经贸与消费市场特征

1.1 马来西亚特色茶饮文化与茶叶消费市场情况

东南亚国家茶叶消费文化具有多样性。以马来西亚为例,由于独特历史文化与多民族(马来人、华裔、印裔等)社会体系,其是一个兼具中西方饮茶文化的国家。一方面,马来西亚华人众多,中式茶饮文化社会基础广阔;另一方面,马来西亚以伊斯兰教为国教,是穆斯林人口与清真饮食文化聚集地[1],是红茶消费与贸易量较大的国家。同时,马来西亚茶饮文化还具有传统与现代相结合的特点,例如既有本地特色“拉茶”茶艺表演,也有24 小时经营的茶当、茶餐厅等[2]。此外,马来西亚每年举办茶旅游节、茶交易会,茶文化博览会。以上构成马来西亚贯通古今、兼融东西的独特茶叶消费文化。

近年来马来西亚茶叶消费市场稳步增长。2022 年茶叶消费量约为3 590 万kg,10 年间增长了61%,人均茶叶消费量1 kg 左右,位居全球前列。马来西亚茶叶消费具有本地生产与国外进口两个来源,其中进口约占国内需求的90% 以上,这与马来西亚作为东南亚农产品食品的进口大国总体一致(马进口食品总量约占总供应量三分之一)。此外,马来西亚国内也生产少量茶叶,且具本土知名茶品牌。例如沙巴(Sabah Tea)高原红茶,其来自马来西亚金马仑高地,位于平均海拔1 500 m 的中央山脉,距吉隆坡200 km,是马来西亚英属时期负有盛名的茶庄旅游度假区[3]。

1.2 马来西亚茶叶经贸与市场竞争情况

首先,马来西亚茶贸具有《区域全面经济伙伴关系协定》(RCEP)区域内贸易与区域外辐射的双重特征。其主要原因,一是马来西亚地处马六甲海峡,地理位置重要,便于开展贸易往来。二是马来西亚是清真食品重要聚集地,并具有发展清真食品的强力政策导向,其清真食品可以辐射到中东等伊斯兰国家。据UN Comtrade 统计,2021 年马来西亚茶叶进口额排名前三为中国、印尼、日本,出口额前三为越南、泰国、新加坡。可以看出,马来西亚茶叶贸易伙伴中,进出口前三位均为RCEP 成员国。此外,马国还从斯里兰卡、印度、肯尼亚等进口红茶。

其次,马来西亚的茶叶消费市场竞争激烈。主要竞争来源包括:一是茶叶跨国公司(联合利华、芬利、英联食品等)的竞争,二是马国本土茶叶(如沙巴茶、BOH)竞争,三是日韩茶叶(如煎茶、玄米茶、抹茶)的竞争,四是印尼、越南、斯里兰卡、印度、东非等产茶国(红茶、绿茶)的竞争,五是特色与新式茶饮竞争。在马国茶叶市场,分布有我国茶叶品种包括绿茶、红茶、乌龙茶、茉莉花茶、普洱茶、六堡茶等。

第三,马来西亚茶叶零售业态丰富多样。马食品零售业态包括现代与传统业态两类,其中现代业态包括超市与大卖场、便利店、专卖店等(约占食品销售44%);传统业态包括杂货店(Sundry Shops)、 特色店、 农贸市场(Wet Market)、夜市(Pasar Malam)等(约占食品销售56%)。马来西亚代表性超市与大卖场有Giant、Cold Storage、AEON 等;售卖国外食品的杂货连锁店有Jaya、Hock Choon、Village 等;百货店(如Parkson)与便利店(如7-Eleven)也是食品渠道之一;农贸市场(Wet Market)包括街边店数量众多,是传统零售业态主要形式;此外马来西亚电子商务市场份额日益提升[4]。

2 RCEP 背景下中马茶叶经贸合作潜力分析

2.1 马来西亚跃升为我国第二大茶叶贸易伙伴

RCEP 的15 个成员国是全球重要农业生产地,其农林牧渔业增加值约占全球43%,农产品贸易额约占全球20%。其中,中国与马来西亚都是农产品“大进大出”型国家,覆盖区域内外地区较大市场份额。从茶叶贸易领域,根据中国农业国际合作促进会茶产业委员会《2021 中国茶叶进出口贸易分析报告》,2021 年我国对马来西亚茶叶出口额2.56 亿美元,马来西亚已跃居为我国第二大茶叶贸易伙伴,仅次于香港地区(第1 位),高于越南(1.28 亿美元,第4 位)、日本(0.54 亿美元,第11 位)、泰国(0.40 亿美元,第15 位)、缅甸(0.16 亿美元,第21 位)等RCEP 成员国,见表1。

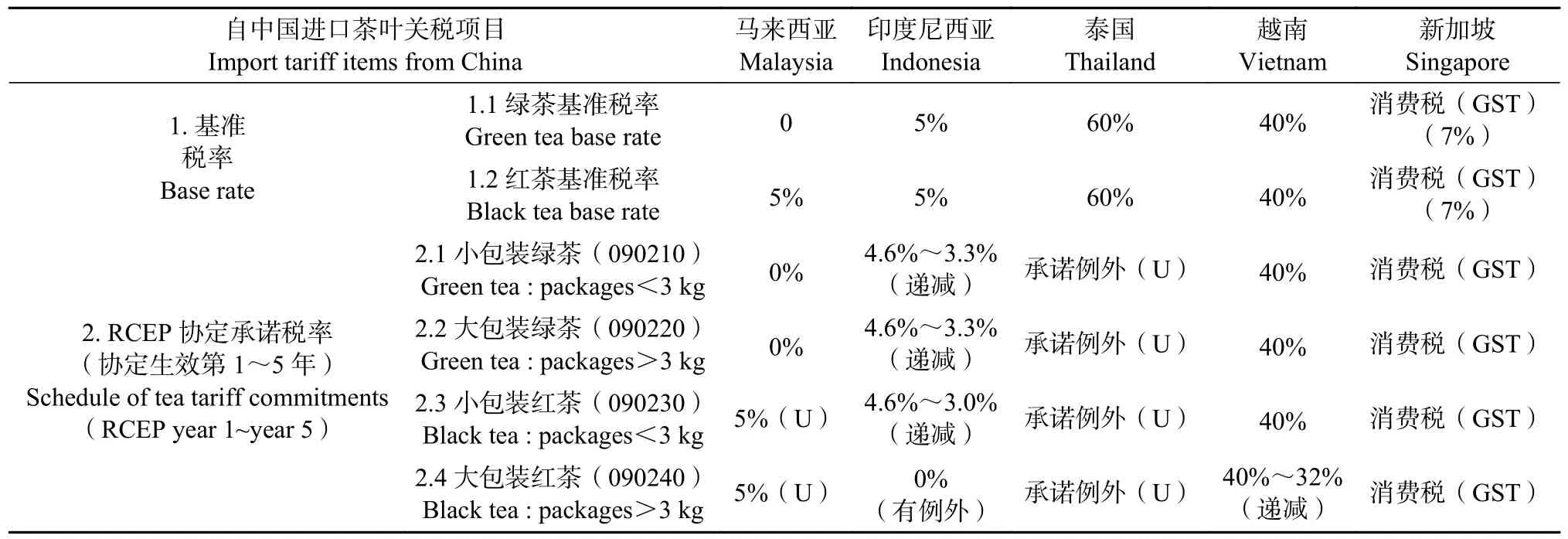

2.2 RCEP 协定下马来西亚茶叶关税承诺优势突出

RCEP 各国关税减让方式分为如下两类,一类国家(马、新加坡等)是“统一减让”,即同一产品对其他缔约方适用相同降税安排;另一类是国别差别减让(中、印尼、菲、泰、越等)[5]。在农产品领域,RCEP 成员国的国内保护和实施降税例外情况(协定中用“U”标注)较多,因此具体产品需要具体分析。在农产品降税总体方面,我国对东盟农产品零关税承诺比例为92.8%,东盟各国对我国农产品零关税承诺比例在61.3%~100%不等[6]。

以茶叶为例,马来西亚与我国协定的基准税率如下,绿茶为零关税,红茶关税为5%。RCEP生效后,从成员国进口绿茶关税仍为零,进口红茶承诺关税为5%(例外项目,按原协定税率)。此外,其他东南亚国家如下:印尼对我国绿茶、红茶的基准税率5%,RCEP 生效后,除大包红茶立即降为0%外,其余在15 年内按5%依次递减,且15 年后降至零税率。越南对我国绿茶、红茶的关税基准税率40%,RCEP 生效后20 年内多数仍位40%,20 年后按品种分别为20%、40%、40%、0%(表2)。此外,泰国从中国进口茶叶关税基准税率为60%,RCEP 协定中茶叶为降税承诺例外事项,即不降税。新加坡对进口该类商品零关税,但征收7%的消费税(GST)。综上可知,RCEP 生效后,马来西亚茶叶关税整体水平堪称最为优惠。由此可见,即便RCEP 协定关税总体下降远非全面(特别是在农产品领域),但在RCEP 确实提供了一些关税削减,一方面降低了出口贸易成本,另一方面为进口商品及再出口提供了便利,有助于促进区域茶叶经贸一体化。

表2 RCEP 协定东盟主要国家茶叶关税承诺情况Table 2 Tariffs on tea imports from China to ASEAN countries stipulated in RCEP agreement

2.3 RCEP 区域累积原产地规则与区域茶叶产业链、经贸链提升

第一,RCEP 实施了统一的原产地规则,有利于区域经贸规则的统一化。RCEP 协议文本包括20 章四大部分(货物与服务贸易、投资、商务环境、其他)。其中,在货物与服务贸易规则中,原产地规则(ROO)是一项重要的经贸规则,其是指有关贸易商品的原产地的标准,以此作为符合关税削减或优惠贸易安排的条件。RCEP 实施了统一的原产地规则,该规则协调了该地区的不同原产地规则的安排,促进了区域原产地规则明晰化,有利于减少贸易过程的成员国各自为政与官僚主义,旨在提高区域贸易竞争力和贸易效率。这与之前成员国多个重叠的多双边自贸协定的“面条碗”效应形成鲜明对照。

第二,RCEP 创新性实施了累积原产地规则,有助于区域产业链与经贸链发展。RCEP 规定了区域内货物贸易的原产地规则采用“区域累积规则”。其可理解为在一定比例范围内,把一个成员国生产的商品中,属于其他成员国的原材料部分,视为本国原产地的“累积”,从而扩大了区域内原产地商品的范围与政策适用[7]。累计原产地规则对促进RCEP 成员国间经贸链与产业链合作具有促进意义。RCEP 协定下中马茶叶经贸与产业合作,可充分借鉴并利用好该规则,加强双方茶叶贸易链合作、境外加工合作、海外产品与品牌市场合作、再加工与转口贸易等商务合作。

第三,RCEP 货物贸易享受协定优惠政策的“三部曲”。RCEP 货物贸易享受协定优惠关税税率政策,具有降税清单、原产地资格、程序性要件“三部曲”。一是贸易货物在RCEP 降税清单产品范围内,二是贸易货物获得RCEP 原产地资格,三是贸易货物满足程序性要件。其中,对于原产地资格,在RCEP 协定的引领性条款中,明确了可被视为原产货物的三类情况,即完全在一个缔约方获得或者生产的货物、完全从原产材料生产的货物、在生产中使用了非原产材料的货物。此外,在协定的补充条款中,规定了原产地规则的累积规则,即对符合规定的原产地要求且在另一缔约方用作生产另一货物或材料的材料,应当视为原产于对制成品或材料进行加工或处理的缔约方。

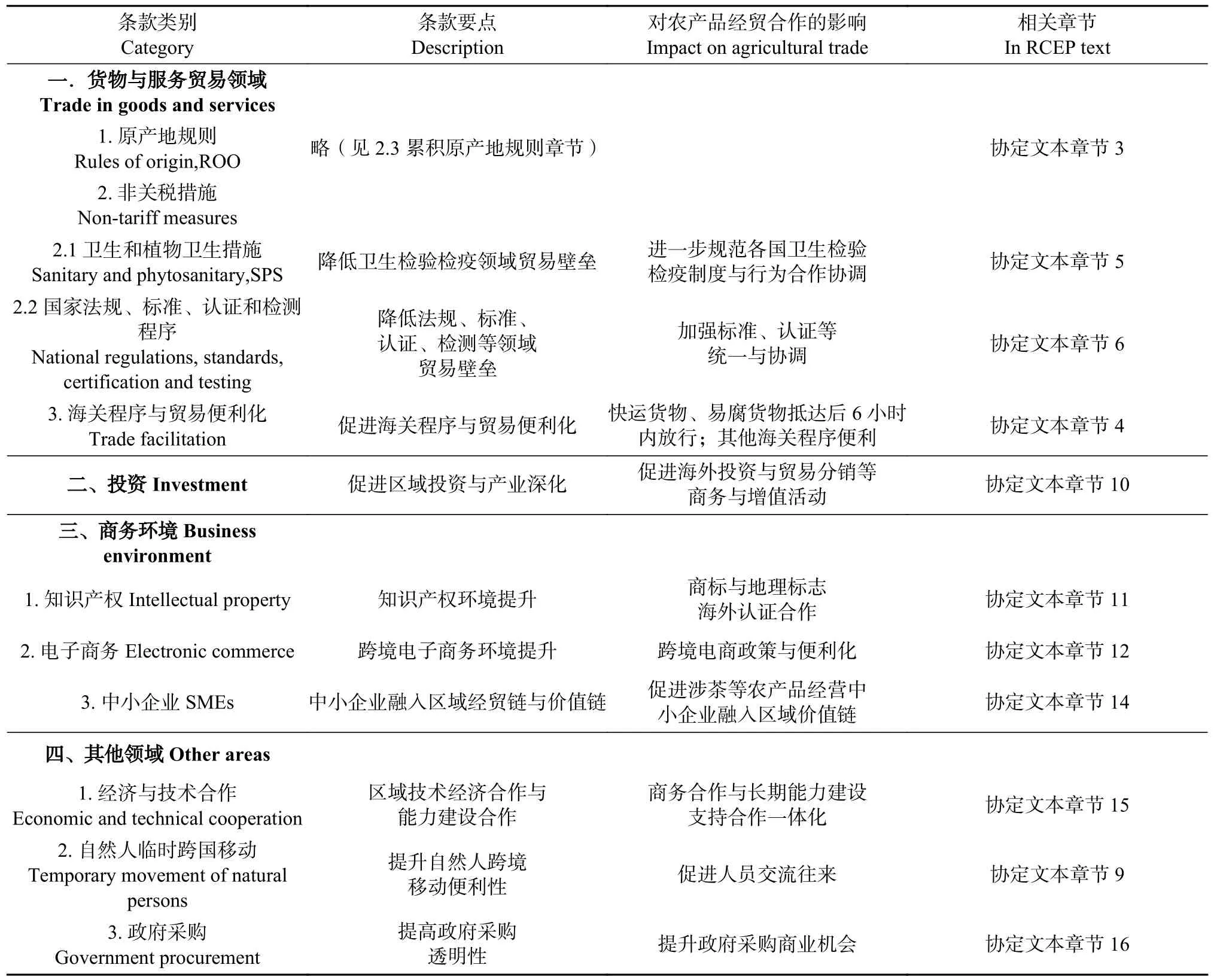

2.4 其他RCEP 主要经贸规则及对农产品经贸合作影响

第一,RCEP 协定中货物贸易的非关税措施条款[8]。RCEP 在第5 章(卫生和植物卫生措施,SPS)、第6 章(标准、技术法规和合格评定程序)、第7 章(贸易救济)和第13 章(竞争)中直接或间接涉及非关税措施。这些条款,很大程度上肯定并维护世界贸易组织(WTO)协议和(或)适用的“东盟+5”双多边自贸协定内容。例如在第5章卫生和植物卫生措施(SPS)方面,对该条款的等效性、区域适应性、风险分析和透明度等进行了约定,重申了WTO 及成员国既有多双边协定(如AANZFTA、ACFTA)的协定承诺,并明确提到进口成员国有权进行审计,以确定出口国具有满足SPS 的能力,并对减少或消除重复检验检疫等非关税措施开展探讨。在第6 章“标准、技术法规和合格评定程序”方面,主要对技术性贸易壁垒(TBT)相关内容、要求遵守相关标准、技术法规、合格评估程序和透明度进行约定,提出改善获取出口需求信息、降低交易成本和促进冲突解决等,旨在降低技术性贸易壁垒。以上措施对农产品贸易具有重要影响。

第二,RCEP 协定中的贸易便利化条款。一是RCEP 简化了海关通关手续,促进海关程序的高效管理,条款约定在可能情况下,对快运货物、易腐货物等争取实现货物抵达后6 小时内放行,将促进快递等新型跨境物流发展,推动生鲜农产品快速通关和贸易增长。二是在海关流程与监管行为方面,成员国被要求至少采用以下措施中的三种,包括降低单证和数据要求、降低实地检验和检查比例、提高放验速度、税费延期支付、使用综合担保或降低担保要求、将一段时间内所进出口货物统一报关清关、异地清关地点授权等。在对外贸易实施中,可进一步关注东盟内部的贸易便利化实施程序,如东盟内部认证制度、东盟贸易数据库、东盟单一窗口与东盟清关系统等。

第三,RCEP 协定中的投资条款。本章约定成员国之间投资政策与鼓励投资,包括简化投资程序、创造良好投资环境。国际直接投资(FDI)是促进经济多样化和工业深化的手段。东道国(如马来西亚)一般采取互惠互利、高质量吸引外国投资政策,以促进本国创新、经济增长与就业,同时促进投资正向溢出效应,如国内公司能力提升、本地价值链融入等。马来西亚国内开辟了若干工业型自贸区(FIZs)、商务型自贸区(FCZs)、加工型保税仓(LMWs)和分销型仓库等。其中商务型自贸区(FCZs)21 个,主要开展贸易分销(零售除外)、大宗货物分包装、产品分级、再包装与标签、转运与运输等商务与增值活动。

第四,RCEP 协定中的知识产权、电子商务、中小企业等商务环境条款[9]。RCEP 的知识产权(IP)章节整体提出比现有“东盟+5”自贸协定更严格的知识产权保护,如各国均需加入7 个国际知识产权条约和约定建立一个国家商标申请在线数据库。知识产权中的商标与地理标志等条款,与品牌及地理标志茶叶的海外拓展具有重要关联。在电子商务领域,协定涉及跨境电子商务合作规则与便利化等内容,协议声明了免征数字关税立场,提出促进无纸化贸易、电子认证签名、监管合作等措施。在中小企业(SMEs)方面,RCEP旨在深化中小企业参与区域价值链合作,促进以供应商专业化合作与整合提升区域价值链,以中小企业国际化促进区域经济商务增长。而马来西亚97%的企业是中小企业,受限于贸易成本和规模经济,目前仅有19%的企业参与出口业务。同时马来西亚也是东南亚参与全球价值链贸易最为活跃的国家之一,因此马来西亚中小企业的增长潜力尚待开发。深化涉茶中小企业融入区域价值链合作、参与商务信息平台建设与贸促合作等,对于推进双边经贸合作具有重要意义。

第五,RCEP 协定中的成员国技术经济合作条款。这些条款具有自愿性,使更发达的伙伴国有责任对其他国(包括最不发达国家)提供更多帮助与能力建设支持。该条款为国际商务与经济合作提供了更多的灵活性与整体性,也可将商务活动与长期经济合作结合起来,赋予更多合作空间,见表3。

表3 RCEP 主要经贸规则及对农产品经贸合作影响Table 3 RCEP rules and their potential impact on agricultural trade among membership nations

3 RCEP 背景下贵州与马来西亚茶叶经贸合作提升策略

3.1 充分发挥贵州绿色高原生态茶叶的国际贸易竞争优势

近年贵州高原生态茶叶的国内外贸易竞争优势突显。一是得益于贵州高原生态山地资源优势,加上政策有力引导,贵州高原绿茶种植面积达47万hm2,已位居全国前列。二是贵州注重茶叶全域品牌化发展,打造了全国唯一覆盖全省范围的“贵州绿茶”地理标志产品,形成“贵州绿茶”“都匀毛尖”“普安红”“遵义红”、其他特色茶等若干区域品牌集群[10]。三是贵州利用后发生态优势,积极打造对接国际标准的绿色有机产品与高原生态茶叶出口基地。在出口业绩方面,贵州茶叶出口2.22 亿美元,其中绿茶出口1.09 亿美元,占我国茶叶与绿茶出口的9.6%与7.3%,增幅全国第一[11,12]。可以看出,贵州茶叶具有同时进军国际大宗市场与中高端市场的优势潜力。据中农促茶《2021 中国茶叶进出口贸易分析报告》,2021 年中国茶叶出口额前5 省份为闽、浙、皖、黔、鄂,绿茶出口额前五省份为浙、皖、闽、鄂、黔,可见贵州已成为我国重要产茶省与流通集散地。同时,在地理区位上,贵州已成为我国茶叶种植地理重心西移的重要支撑省份。基于以上,贵州如何进一步发挥绿色高原生态茶叶基地的原料优势,深化东南亚经贸合作与产业链合作,具有系统谋划意义与空间。

3.2 进一步优化面向东南亚茶叶经贸合作的市场营销策略

第一,进一步深化东南亚茶叶经贸市场的差异化分析。例如,近年印尼与越南都跻身世界重要产茶国,东南亚整体具有茶叶进口与出口双向特征[13],如越南一方面出口CTC 红茶和绿茶,同时国内也大量消费不同品牌绿茶。再如马来西亚茶叶经贸具有RCEP 成员国辐射效应与中东等伊斯兰市场辐射效应等。此外泰国由于国内气候、传统与保健等因素,绿茶零售占比较大;新加坡由于文化多元,茶叶消费具有多文化、多品种与区域辐射力等;印尼拥有东南亚最大的茶叶拍卖市场等。对于东南亚RCEP 成员国茶叶经贸市场的细分研究与差异化策略分析,有助于优化该地区国际市场营销策略。

第二,进一步提升国际市场营销组合策略。从贸易数据看出,我国高品质绿茶对越南、马来西亚等出口价格优势较为突出,显示出高品质绿茶出口的优质优价与目标消费群体差异化特征。此外,进一步增强出口茶叶企业的品牌、服务等市场端竞争优势,提升海外茶叶品牌与渠道合作水平,增强海外市场渠道能力与消费者服务能力。

第三,利用好跨境电商等对外经贸合作新模式、新业态。如加强贵州茶叶企业跨境电商独立站建设,加强跨境电商品牌渠道商、跨境电商平台的合作,综合利用国内与东南亚电商渠道(如Lazada、Shopee),加强东南亚海外仓与境外展示建设等[14]。

3.3 进一步利用RCEP 规则与境外经贸合作平台

RCEP 原产地累积规则有利于带动茶叶境外的经贸合作与产业链合作。一是鼓励龙头企业与小企业组团到马来西亚等东南亚国家开展加工贸易投资合作、境外茶叶品牌与拼配包装分销合作,积极探索区域价值链成分合作与转口贸易。二是吸引马来西亚相关企业来黔投资合作,利用好西部陆海新通道与内陆开放政策。三是利用好东南亚重要城市节点与经贸平台,如马来西亚巴生港自由贸易区、马中关丹产业园等。此外,马来西亚吉隆坡每年举办国际清真食品展览会,清真产业是马国重点打造的产业之一,正在打造辐射全球的清真产品及服务的生产和销售中心。深化贵州与马来西亚茶叶境外合作基地建设,有利于辐射中东等海外清真市场。此外,东南亚一些自由贸易区(如樟宜、裕廊港)具有商品重新分类、鉴别、包装、简单加工和展示功能,也有再出口或者转入关内销售的经贸便利,值得关注。

3.4 进一步提升海外茶叶经贸市场标准对接与本土化适应水平

提升海外农产品经贸与食品消费市场的标准对接水平。以马来西亚为例,马在《食品法规(1985)》中规定了农食产品农药残留限量,该法规附件16 中规定了包含茶叶在内的180 多种农药的残留限量要求。此外,马来西亚《食品法规(1985)》[15]、《MS 295—2017 马来西亚茶规格和测试方法(第2 次修订)》[16]等均与茶叶经贸标准对接相关。此外,新加坡食品局《食品条例》、泰国卫生部《BE2560—2017》、越南卫生部《第50/2016/TT-BYT 号》对植物源性食品农药残留均具有相关规定。在本土化适应方面,马来西亚伊斯兰教发展局(JAKIM)一方面对清真认证(Halal)企业具有税收优惠,鼓励发展清真产业与清真食品生产加工,如目前马来西亚有超过8 000家公司从事食品加工,主要为当地的中小型企业并活跃有知名跨国公司如杨协成、泰国正大等。另一方面,所有在马来西亚销售的针对穆斯林消费者的进口食品和商品必须符合清真认证和标记要求。可进一步深化RCEP 产业与产品标准协调机制建设,加强标准与认证合作,促进知识共享与学界业界交流,加强海外认证产品研发生产合作等。