我国硫黄供需特点及发展趋势

2023-12-01方俊文

方俊文,李 博

(中国磷复肥工业协会,北京 100013)

硫黄作为基本化工原料,约90%用来生产硫酸。硫黄制硫酸流程简单、工艺稳定,所制得硫酸可用于制取磷酸,进而生产磷酸一铵、磷酸二铵、重过磷酸钙等高浓度磷复肥,因此化肥工业中形成了硫黄—硫酸—磷肥的完整产业链。此外,硫黄被用于生产二硫化碳、钛白粉、不溶性硫黄等产品,在纺织、橡胶、医药等行业广泛使用。影响化肥价格的因素不仅包含国际局势、地缘政治格局和产业政策,还体现在原料供应情况、上游原料成本、农业终端用户需求情况、农产品价格走势、农时气候影响和运输成本等。磷肥生产所需三大原料硫黄、合成氨和磷矿中,硫黄价格波动较为明显,其产能、供需情况、市场行情等对磷肥成本影响较大。

1 我国硫黄产能现状及分布特点

国内硫黄主要来源于原油加工、天然气净化、煤化工及其他途径,作为副产品的硫黄产量取决于需要脱硫的原料中硫含量。从硫黄生产的能源类型分析:由于国内不少地区石油炼厂以低硫原油为原料,石油炼化企业中硫黄装置产能利用率较低;国内天然气中硫含量相对稳定,加之在天然气需求日益增长和保供背景下,气田开采实现高负荷运转,因此天然气炼化企业中硫黄装置产能利用率普遍较高。

2022 年我国硫黄总产能为1 608.2 万t,同比上升4.6%。其中,石油炼化副产的硫黄产能为1 161.3万t,同比上升5.7%,占全国硫黄总产能的72.21%;天然气炼化副产的硫黄产能为345.0 万t,同比持平,占比21.45%;煤化工副产的硫黄产能为90.9万t,同比上升9.7%,占比5.65%;其他产能为11.0 万t,占比0.68%[1]。

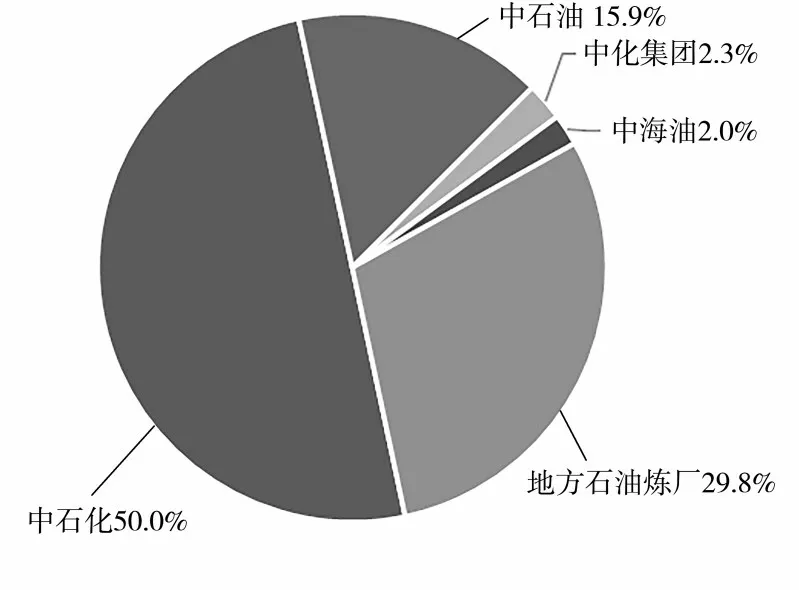

2022 年我国硫黄产能按企业来分,主要集中在中国石油化工集团有限公司(以下简称中石化)、中国石油天然气集团有限公司(以下简称中石油)、中国中化集团有限公司(以下简称中化集团)和中国海洋石油集团有限公司(以下简称中海油)4 家龙头企业,产能之和为1 129.0 万t,占硫黄总产能的比重为70.2%(见图1);地方石油炼厂产能为479.2万t,占硫黄总产能的比重为29.8%。硫黄产能主要分布在沿海地区和石油、天然气资源地,硫黄产能前5 名省份为四川、山东、浙江、辽宁和广东(见图2),5省硫黄产能之和为974万t,占硫黄总产能的比重为60.6%。四川省的硫黄产能在国内居首位,为345 万t,占硫黄总产能的比重为21.5%。四川省有富含硫的天然气资源,中石油西南油气田分公司、中石化中原油田普光分公司都位于该省,四川省除1 家硫黄生产企业是炼油企业外,其余均是天然气炼化企业。

图1 2022年我国硫黄产能结构(按企业分)

图2 2022年各省(直辖市、自治区)硫黄产能及产量对比

2 我国硫黄产量及对外依存度

我国是磷肥生产、消费大国,也是硫黄消费大国,但是作为磷肥生产的主要原料,硫黄的国内供应不足,对外依存度一直较高。2022年我国硫黄表观消费量为1 690.6 万t,其中进口量为764.7 万t,进口依存度为45.2%。

2022年我国硫黄总产量为925.9万t,同比上升5.6%。硫黄产量主要集中在四川省、浙江省和辽宁省(见图2),产量占比分别为26.5%、11.5%和9.7%。2022 年我国石油炼化副产硫黄626.4 万t;占硫黄总产量的67.7%;天然气炼化副产硫黄248.5万t,占硫黄总产量的26.8%;煤化工副产硫黄44.3万t,占硫黄总产量的4.8%[2]。

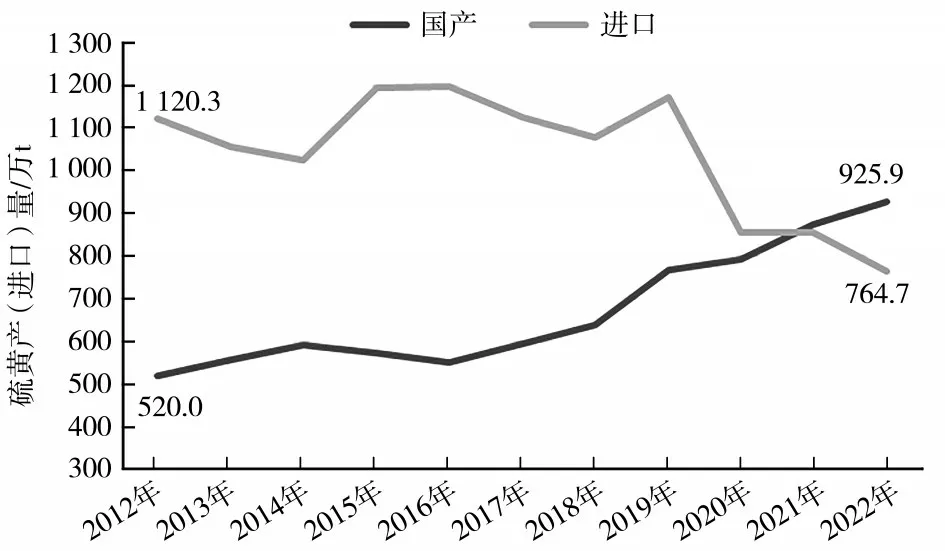

近年来我国从有色金属冶炼烟气以及石油、天然气中回收的硫产量逐渐增加,硫黄进口量逐年下降,硫黄对外依存度逐年下降(见图3)。2022 年我国硫黄产量与2012年相比增长了405.9万t,增幅为78.1%;2022年硫黄进口量为764.7万t,相比2012年硫黄进口量(1 120.3万t)减少了355.6万t,下降31.7%。

图3 2012—2022年我国硫黄产量及进口量

2023 年1—6 月我国硫黄产量约527.5 万t,较2022 年同期增加15.8%。增加的主要原因在于大型炼厂硫黄装置投产后的产能释放,例如盛虹炼化(连云港)有限公司、浙江石油化工有限公司、广东石化有限责任公司等企业的硫黄项目。特别是2023年5月28日,中石油西南油气田分公司铁山坡气田高含硫化氢天然气,顺利接入中石化中原油田普光分公司输气管网及净化系统,并实现投产。中石油天然气接入中石化气田净化系统标志着国内能源产业两大巨头开启开采合作新时代,这也是继中科(广东)炼化有限公司炼化一体化项目之后国内又一硫黄增产的代表性项目。

据海关统计,2023 年1—6 月我国进口硫黄404.4 万t,较2022 年同期减少7.6 万t,降幅为1.8%;平均进口价格为147.5 美元/t,较2022 年同期下降221.1 美元/t,降幅60.0%。硫黄进口量排名前5 的进口来源国家为加拿大、韩国、日本、伊朗和阿联酋,进口量分别为70.6 万、60.5 万、45.2万、39.2 万、30.2 万t,进口量占比分别为17.5%、15.0%、11.2%、9.7%和7.5%,来自前5 名进口来源国的进口量占国内总进口量的60.9%。按省份(企业注册地)统计,国内硫黄进口量前4 名的省(直辖市)分别为云南、上海、江苏和贵州,进口量分别为95.5万、58.4万、57.4万、51.6万t,进口占比分别为23.6%、14.4%、14.2%和12.8%,前4名省(直辖市)硫黄进口量占国内总进口量的比重为65%。

3 影响硫黄供需的主要因素

3.1 化肥进出口政策调整

国内硫黄主要用于生产化肥,化肥出口关税政策调整,影响化肥出口量,进一步影响硫黄的供需格局及价格走向。化肥出口关税减免及利好化肥出口的政策,可提高化肥出口量,拉动硫黄消费,拉高硫黄价格。与之相反的化肥出口紧缩政策,将会抑制硫黄消费,影响硫黄市场行情。

根据《国务院关税税则委员会关于2019 年进出口暂定税率调整方案的通知》,自2019 年1 月1日起,我国对氯化钾、硫酸钾、复合肥等多项化肥商品不再征收出口关税。全面取消出口关税有利于通过增加出口消化国内产能过剩压力,自2019 年开始全国化肥出口量逐年增长,2021 年全年化肥出口量超过3 200万t,出口化肥产品以氮肥和复合肥为主。

2021 年9 月22 日,国家发展和改革委员会、工业和信息化部、海关总署等13 部门发布《关于做好今后一段时间国内化肥保供稳价工作的通知》,要求各地海关严格按照最新规定对进出口化肥实施法定检验。2021 年10 月15 日起,海关总署对涉及出口化肥的29 个海关商品编号增设海关监管条件“B”,对相关商品实施出口法检。2022年我国累计出口各种肥料2 486 万t,同比降低22.3%。国内相对收紧的出口政策抑制磷肥行业产能释放,磷肥装置开工率降低,硫黄需求下降,硫黄价格暴跌,从最高点的近4 020元/t跌至930元/t,跌幅近3 100 元/t,市场信心严重受挫;与此同时,国产硫黄产量进一步提升,国内硫黄需求无明显改善,导致国内硫黄价格大幅度下跌。

2023 年2 月9 日,国家发展和改革委员会、海关总署等14 部门在《关于做好2023 年春耕化肥保供稳价工作的通知》中提出,各直属海关要继续执行好化肥出口检验制度,确保出口化肥质量。2023年5月16日,海关总署发布出入境检验检疫行业标准SN/T 5563—2023《进出口肥料检验规程》(简称新《规程》)。新《规程》将于2023 年12 月1 日起实施,系中国进出口商品检验部门首次发布规定出口肥料检验工作程序的技术规范。新《规程》的施行,在提高出口肥料质量的同时,将有望增加肥料出口量[3]。

国内化肥进出口关税政策、化肥进出口法检政策以及化肥进出口检验新《规程》等政策调控目的,在于完善化肥进出口检验检疫流程,规范化肥进出口检测方法,提高化肥产品进出口质量,平抑国内化肥市场淡旺季销售价格,优先保证国内化肥供应,避免由于化肥供应不足而产生的价格上涨,确保农民的用肥需求,进而保障我国粮食安全。

3.2 节能减排政策

我国磷复肥行业经过几十年的高速发展,已进入高质量发展阶段,调结构、转方式任务艰巨繁重。作为传统产业的磷肥行业,产业链、供应链仍处于向中高端不断迈进的重要关口,但较差的行业整体盈利能力限制了企业转型升级的步伐。每年7 000 万~8 000 万t 的磷石膏排放及处理给生态环境带来了较严重威胁[3],磷石膏综合利用成为制约我国磷复肥行业可持续发展的瓶颈,而磷石膏利用率直接影响磷肥装置开工率,进而影响磷肥产量及硫黄消费量,因此化肥行业对“三磷”整治问题变得更加重视。

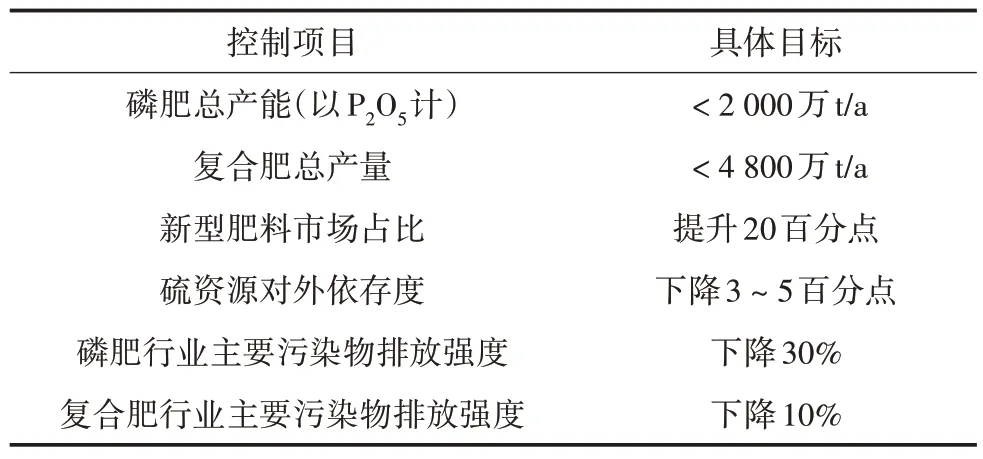

近年来,化肥行业每年投入上百亿元资金解决行业节能减排、安全环保和绿色可持续发展等方面的问题。化肥行业通过科技创新,在绿色发展、产业链延伸等方面取得了积极的进展,如磷酸梯级利用、磷化工产品开发、新能源电池产业发展、磷石膏综合利用等。特别是在磷石膏资源化利用方面,全面开展了磷石膏无害化处理的相关工作,对化肥行业可持续、绿色发展及生态环境保护起到了积极的作用。另外,中国碳达峰、碳减排已经进入实质性实施阶段,中国磷复肥工业协会根据“双碳”时代特点制定了“十四五”期间行业的发展目标(见表1),明确规定磷肥及复合肥行业主要污染物排放强度的降低幅度。“双碳”目标的实现无疑将倒逼国内传统化肥生产向绿色低碳转型升级,同时大幅度增加化肥行业绿色发展所涉及相关新技术的投资和研发,推动产业的绿色转型升级。

表1 磷复肥行业“十四五”主要发展目标[4]

二氧化硫是污染物排放的两大重点监测项目之一。一方面,国家对SO2排放量及油品硫含量控制日趋严格,促使石油炼化、天然气炼化、煤化工、火力发电、有色金属冶炼等行业不断提升SO2回收率,使硫黄产量不断提高;另一方面,石油炼化、天然气炼化、煤化工、火力发电、有色金属冶炼等行业的副产品硫黄,作为商品有较大的经济价值,市场前景广阔,也为相关行业调整产品结构提供了经济利益驱动力。随着环保政策的逐步深入,未来我国硫黄产量将会持续增长。

3.3 国际硫黄供应格局

国际地缘政治格局发生变化和地区有军事冲突时,国际粮价和化肥价格出现大幅度波动,带动国际硫黄行情大幅度振荡。近年来,国内硫黄产能有所增加,但是自给率仍然不高,硫黄市场价格被国外主要硫黄厂家及贸易商掌控,国内用户没有定价权。由于硫黄市场行情的大幅度波动,硫黄作为一种商品已具备金融和投资属性,甚至成为国际资本炒作的对象。

2022 年2 月,俄乌冲突爆发导致全球化肥供应链受到影响,地缘政治变化进一步让全球磷肥供应偏紧,造成国际硫黄价格大幅度上扬。随着国际局势趋缓,国际化肥市场行情大幅度回调,硫黄市场价格随之快速走跌。2022 年硫黄价格出现大幅度振荡,最高价与最低价相差约3 100元/t,振幅达到76.87%。由于我国硫黄对外依存度较高,并且国内终端用户在国际市场缺少话语权,硫黄价格受到国际市场变动的剧烈影响和冲击。

4 我国硫黄未来发展趋势

综上所述,我国的硫黄供需格局受国内、国际双重因素影响。鉴于此,需要从国内、国际两方面来研判硫黄未来供需情况及发展趋势。

4.1 硫黄自给率逐渐提升,进口量将逐年减少

据中国硫酸工业协会统计,2022 年我国硫黄产量超过100 万t 的企业仅有1 家;产量>50 万~100万t的有2家;>20万~50万t的有8家;10万~20万t的有11家;<10万t的企业有112家。未来3年内,随着一批炼化项目开工投产,国内硫黄产能及硫黄自给率将得到进一步提升,硫黄进口量及对外依存度将逐年下降。

2023—2025年我国新增硫黄产能总计582万t/a(见表2),如果上述项目全部投产,我国硫黄总产能将达到2 200万t/a。

表2 2023—2025年国内新增硫黄产能

4.2 国际局势的演变带来硫黄价格大幅度振荡

随着俄乌冲突的持续,国际政治格局正在发生深刻变革。俄罗斯作为全球重要的能源和化肥生产大国,遭受国际社会的全面制裁;白俄罗斯的钾肥在全球市场中占据重要地位,也因与俄罗斯的关系遭受连带制裁。中东地区是全球主要的能源产区,域内外问题错综复杂,地区热点问题频发,能源价格长期波动。美日韩同盟关系进一步密切,对传统中日和中韩间的能源贸易带来长期性影响。

硫黄的供需格局及价格走向对磷肥生产成本造成较大影响,其价格大幅度振荡,使化肥企业无法正常组织生产,经营风险加剧,盈利能力下降。生产企业不得不主动降低生产装置开工负荷,以规避经营风险,对国家化肥保供稳价带来直接影响,进而影响我国粮食安全。未来,随着我国硫黄产能增加,硫黄对外依存度将逐渐下降,但是国际局势变化对化肥产业的影响不容忽视。