非效率投资对企业盈利能力影响的实证研究

——基于固定效应模型

2023-11-13姚舜欣

■姚舜欣

澳门科技大学研究生院

一、引言

随着中国经济进入优质发展阶段,推动杠杆率上升的因素正在发生重要变化。金融监管加强、金融市场逐步完善,上级加强了对地方政府性债务的约束,特别是加大了对地方政府隐性债务的清理整顿和规范。但与此同时,在全球经济整体下行的压力下,个别企业的财务状况也相应出现了问题,非效益投资使企业的投资效率大幅降低,也进一步影响了企业的盈利能力。

盈利性是指企业获得利润的能力,又称资本增值能力,通常表现为企业在一定时期内获得收益的数量及其水平。衡量企业盈利能力的指标有很多,如ROA(资产收益率)、ROE(净资产收益率)以及投入产出比等。

投资效益是指企业投资所取得的有效成果与所消耗或占用的投入金额之间的比率,即企业投资活动所取得的收益与所产生的费用的比例关系及产出与投入的比例关系。非效率投资是指管理者不是按照股东价值最大化的决策标准来选择投资项目,而是以管理者的私人收益最大化为目标,放弃企业在资源充足的情况下净现值为正的项目,而是将企业资源投入净现值为负的项目。非效益投资可能导致企业的负债风险增大。

本文运用计量经济学手段,收集2000—2021 年我国重要上市企业的面板数据,运用面板数据法建立了回归模型,对上市企业的非效率投资和盈利能力之间的联系进行了实证研究,并提出了相关建议。

二、文献综述

几乎所有的国内外学者都把非效益投资作为被解释的变量,来探讨非效益投资的影响因素。例如,秦丽娜和张晋(2022)从控股股东股权质押、机构投资者持股、机构投资者质押控股股东股权三个方面探讨了非效率投资的影响因素,并在此过程中对国内外学者的不同观点进行了综述和探讨。在此文献综述的基础上,秦丽娜和张晋(2022)进一步构建了计量经济学模型,以企业的非效率投资作为因变量。该模型利用Richardson 投资期望模型的基本思想,利用上市企业的财务面板数据进行多元线性回归分析,通过模型的随机误差项来量化企业的非效率投资程度。此外,郑盛荣(2022)也是基于这一思想,对企业的非效率投资程度进行量化,利用多元线性回归模型中的残差绝对值来衡量企业的非效率投资程度,同时兼顾了对变量的调节和控制。

国内外学者也从新的角度考察了企业盈利能力的影响因素。史聪佩(2016)认为影响企业盈利能力的因素主要有国家政策,企业的市场营销能力、盈利构成、资本结构、资金效率、经营模式和盈利质量等。Kroupova(2016)运用复杂的数理模型,发现产出价格的变化、涨价成分的变化和技术的变化是盈利能力发展的主要决定因素。苗慧(2012)建立了多元线性回归模型,以ROE 作为衡量企业盈利能力的指标进行回归分析,发现非效率投资会对企业盈利能力产生明显抑制作用。

也有不少学者为企业如何降低杠杆率、增强盈利能力提供了指导意见。刘贯春等(2022)认为,金融资产持有份额的上升有助于降低企业杠杆率。因此,在“去杠杆”过程中,需要特别关注企业过度依赖金融渠道盈利的情况。

上述研究一方面为我们提供了研究的视角和手段,同时对新的研究路径也是一种启迪;另一方面这些研究大多以企业的非效率投资为响应变量,对于盈利能力的研究大多从比较直接的影响因素入手,而对于企业的投资效率对企业盈利能力的影响则没有特别关注。

三、数据与方法论

本文采用国泰安CSMAR 数据库中的企业研究系列数据作为数据来源。选取了中国重要的上市企业相关面板数据101125 条,运用Anaconda 平台的Python 笔记本功能,经过清洗与整理,形成了41927 条数据。数据的时间跨度为2000—2021 年。根据中心极限定理的基本思想,随着数据的样本容量增大,数据样本平均值的分布形态将无限接近正态分布,这也更符合计量经济学中的高斯-马尔科夫假设。

在变量的构造中,响应变量是企业的净资产收益率(ROE),解释变量是企业的非效率投资度。企业的非效率投资度的衡量是采用Richardson 的投资期望模型的基本思想,通过选取相关的财务指标进行多元线性回归,以模型残差项的绝对值作为量化指标。

非效率投资度的计算公式见式(1),数据的描述性统计如表1 所示。

表1 数据的描述性统计

其中,Invt为t年企业的实际新增投资支出;Growtht-1为t-1 年企业的成长机会;Levt-1为t-1 年企业的财务杠杆率;Casht-1为t-1 年企业的现金流状况;Aget-1为t-1 年企业的年龄;Sizet-1为t-1 年企业的资产规模;Rett-1为t-1年企业的股票收益率;Invt-1为t-1 年的新增投资支出;∑Industry为行业虚拟变量;∑Year为年份虚拟变量;ε为模型估计的残差。该数据源于CSMAR。

净资产收益率的平均值为0.5334166,非效率投资度的平均值为0.0480585。值得注意的是,净资产收益率的波动幅度大于非效率投资度的波动幅度。总体来看,该数据样本容量较大,根据中心极限定理的相关原理,样本平均值趋向于正态分布,符合计量经济学中的高斯-马尔科夫假设。在做回归分析之前,我们先对变量取自然常数为底的对数,以增强数据的稳定性,减少异方差的性质。

本文采用计量经济学方法中经典的面板数据法构建回归模型。主要有三种传统经典面板回归模型:固定效应模型(FEM)、随机效应模型(REM)和混合回归模型(OLS)。费剑平(2009)系统地论述了这三种模型的区别,并指出了这三种模型在不同情况下的使用方法。当特异误差无序列相关且具有同方差时,固定效应估计量与一阶差分法相比是有效的。虽然固定效应法直接适用于非平衡面板数据,但我们必须假定某些时期数据缺失的原因与特异误差之间没有系统的关系。当我们认为非观测效应与所有解释变量无关时,适用于随机效应估量法。此时非观测效应可以留在误差项中,由此产生的序列相关可以用广义的最小二乘估计法处理。估算的变换参数值表明,估算结果与混合最小二乘法统计值或固定效应估计值更接近。所以在选用模型的过程中,要实事求是地坚持具体问题具体分析的原则,根据模型的适当性来选择,而不能只对模型的统计意义进行估算。

四、模型结果

本文采用Stata 14 作为回归的主要手段构建模型,还采用EViews 11 作为辅助的稳健性检验手段。

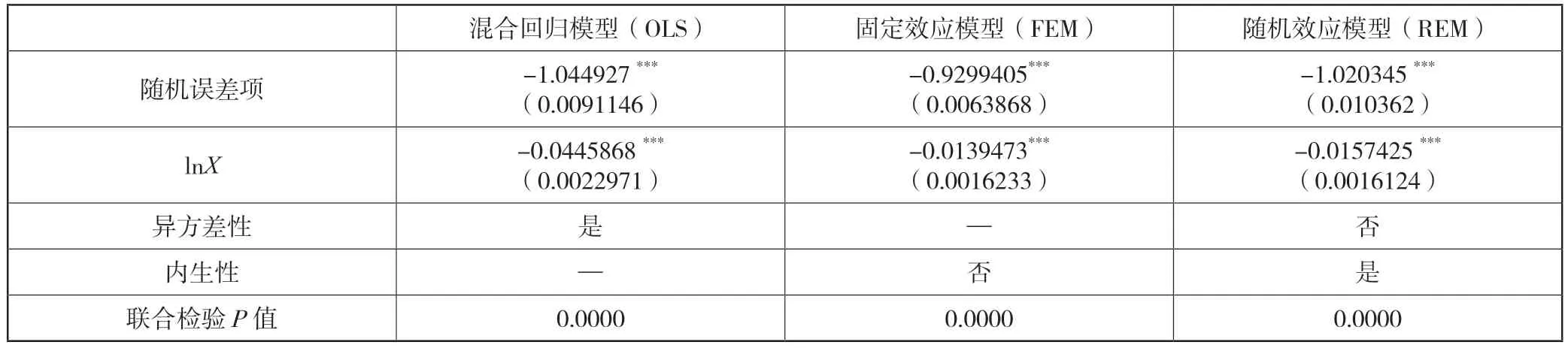

以ROE为因变量进行回归分析,回归结果如表2所示。

表2 回归结果

异方差性通过BP 检验得到,内生性通过豪斯曼检验得到。根据BP 检验的结果,随机效应模型优于混合回归模型。根据豪斯曼检验的结果,固定效应模型优于随机效应模型。根据统计检验的结果,选择固定效应模型作为本次研究的压轴模型。固定效应模型见式(2) 。

其中:lnY是取对数的净资产收益率。

下面对模型进行稳健性检验。首先对数据进行协整检验,根据ADF 检验的结果,数据不存在单位根。通过VIF 命令计算方差膨胀因子,发现VIF 的值为1.0000,低于10 的临界值,模型多重共线性极低。进行BP 异方差检验,发现模型的P值在0.05 的显著性水平上拒绝原假设,模型不存在异方差。进行豪斯曼内生性检验,发现P值在0.05 的水平上拒绝原假设,说明模型内生性几乎为零。进行DW 检验,发现模型不存在自相关性。综上所述,模型的稳健性是比较好的。

整体而言,非效率投资度与企业的净资产收益率存在着负相关关系。从模型的系数上来看,非效率投资度增加1 个单位,企业的净资产收益率减少0.0139473 个单位。这一负相关关系在统计学意义上是显著的,但是在经济意义上并没有非常明显。虽然如此,我们仍可以认为企业的非效率投资对企业的财务绩效有着负面影响。

五、结论

从实证研究的结果来看,企业的非效率投资对企业的盈利状况有负面影响,这种联系是一种极轻微的负相关关系。也就是说,企业的低效投资对企业的盈利能力不仅没有贡献,反而可能有害。企业要努力减少非效率投资,通过各种手段来增强企业的盈利能力。

为此,根据有关调研情况,向企业提出以下三点建议:

一是企业要努力健全现代企业制度,完善企业治理结构。在制度层面,建立好人、财、物、供、产、销的管理规章。反对家族企业极端化倾向,完善企业法人制度,根据国家有关经济法规,形成企业自身的资产管理体系,将代理问题降到最低。在资本结构层面,应该具体问题具体分析,这样才能建立起一个合理的资本结构。可以利用因子模型的方法建立目标资本结构模型,以财务状况、资产结构、生产销售、税率汇率和人格特质等数据为基础,帮助企业进行决策。

二是企业要增强信息披露的透明度。中小企业应优化信息披露机制,强化保护投资者的措施。综合降低外部第三方机构获取信息的成本,最大限度地缓解因信息不对称而产生的逆向选择、道德风险等方面的问题。通过自觉的信息披露,提升对企业道德规范和社会责任的重视程度,提升企业自身形象。同时,外部相关监管部门应尽可能将信息披露的责任和义务落实到相关责任对象,对于长期不履行披露义务的企业,要违法必究,利用数字化手段建立监管系统,进行精准监控。

三是在经营管理层面,一方面要在生产研发领域投入更多的资金;另一方面要注意保证企业现金流的稳定。在《国富论》中,亚当·斯密认为生产是创造财富的源泉。企业在生产资金、研发设计等方面的投入增加,是一个赋能实体经济的过程。实体企业不应过度从事金融投资业务,以追求短期收益。此外,目前我国很多小微企业因为资金链断裂,出现资金困境,进而引发破产危机。所以企业应该建立一支专业的财务风险评估人才队伍,利用高科技手段对现金流状况进行实时监控和评估。例如,基于大数据分析的人工智能模型中的决策树算法,就可以作为企业现代化决策的有力手段。