分析师极端荐股表现与声誉获取①

2023-10-13吴偎立

吴偎立

(中央财经大学金融学院, 北京 100081)

0 引 言

证券分析师是投资者和上市公司之间传递和解释信息的桥梁,其工作对于提升证券市场的信息效率发挥重要作用[1-3].完善合理的激励机制有利于促使分析师向证券市场提供高质量的信息.向机构投资者客户提供服务是分析师的核心工作,机构投资者的评价是其激励机制中的核心参考指标,分析师高度关注机构投资者的评价[4].在很多市场中,由财经媒体组织的最佳分析师评选活动就是机构投资者评价分析师的主要形式[5, 6].在评选中获奖可以给分析师带来重大的职业声誉和收入的提升[5, 7, 8].2003年,我国《新财富》杂志借鉴国际惯例,首次推出由国内机构投资者票选中国内地资本市场最出色分析师的活动.评选由券商推荐候选分析师,机构投资者填写评选问卷进行投票,投票结果汇总产生“新财富最佳分析师”(1)http://www.xcf.cn/zhuanti/2018/fxs/index.html.该评选目前已成为我国最具影响力的证券分析师评价活动,一年一度的《新财富》评选被称为“券商界奥斯卡”,在评选中获奖是证券分析师获取声誉的最重要途径之一.2011年起,“新财富最佳分析师”被多地纳入高层次人才认定标准.《新财富》评选的结果成为分析师激励机制中的重要参考指标,以至于流传着“一朝新财富,年薪8位数”的说法.

《新财富》评选不仅仅是我国卖方证券研究行业的缩影,还是透视我国证券市场生态的一扇窗口.深入考察分析师评选,对理解我国证券分析师面对的外部评价环境及其信息供给行为,提升分析师信息供给质量,乃至提高证券市场信息效率都具有重要的理论和实践意义.与社会舆论的普遍关注形成明显反差,我国学术界对于最佳分析师评选的研究较为有限.迄今为止,仅有吴偎立等[9]和逯东等[10]针对我国《新财富》最佳分析师评选进行了初步的研究.

吴偎立等[9]采用分析师的荐股信息构建投资组合,以投资组合的信息比率(information ratio)来衡量分析师平均荐股表现,发现A股市场分析师的平均荐股表现对其在评选中的获奖概率没有显著影响.一个有趣的问题是,作为分析师发布的最重要的投资建议,股票推荐的表现对分析师获取声誉真的毫无影响么?

行为心理学理论指出,人的注意力是一种有限的心理资源,因此人们对一些极端事件更容易留下深刻的印象[11].根据本文的统计,2020年共有2 447位卖方分析师发布了51 759份公司研究报告,每位分析师平均21篇.此外,分析师还会撰写每周每月的定期行业报告,其数量更是数倍于公司研究报告.如此海量的研究报告,任何机构投资者都无法逐一仔细阅读.此外,任何一段时间内,市场中只有少部分股票能给投资者带来较大超额收益,因此大部分荐股信息不会给投资者带来较大超额收益,所以大部分荐股信息不会给投资者留下深刻印象.那些表现极端的荐股样本,则有可能给机构投资者留下深刻印象,并影响机构投资者在评选中的投票行为.特别成功的股票推荐,会在一段时间内被分析师用于自我宣传反复提起;失败的股票推荐,会在投资者的谴责中广为扩散.因此,市场中少数最成功和最失败的股票推荐会被机构投资者广泛关注.受上述讨论的启发,本文检验了分析师的极端荐股表现对其在评选中获奖概率的影响.

本文定义分析师单次股票推荐的表现的度量指标为,荐股报告发布后的一段时间内,股票的原始收益率和超额收益率.由此选出每位分析师每年的表现最佳和最差的荐股报告.将每年每个行业内所有分析师的最佳荐股表现从高到低排序,取排名前20%的为市场最佳表现.类似地,将每年每个行业内所有分析师的最差荐股表现从高到低排序,排名后20%的为市场最差表现.

本文发现以下结果.第一,在控制分析师的年度平均荐股表现后,分析师年度最佳(最差)荐股表现进入全市场年度最佳(最差)表现,对其在评选中的获奖概率有显著的正面(负面)影响.第二,分析师的已有声誉对上述机制具有放大作用——对曾经获奖的分析师而言,其年度最佳(最差)荐股表现进入全市场年度最佳(最差)表现,对其获奖概率的正面(负面)影响更大.第三,分析师的年度最佳荐股表现和最差荐股表现的影响是非对称的——分析师年度最佳和年度最差荐股表现同时进入全市场年度最佳表现和最差表现,其在评选中的获奖概率有显著提高.第四,本文还以荐股报告发布前1个月内的股票原始收益率和超额收益率度量分析师荐股表现,发现其年度荐股最佳表现依然对其评选中的获奖概率有显著的正向影响.

本文潜在贡献如下.第一,《新财富》最佳分析师评选是我国证券分析师行业重要的外部评价体系,评选结果对分析师的个人利益及所属证券公司的市场地位具有重要影响[5, 8].因此,考察分析师信息供给行为对其在评选中的获奖概率的影响,有助于理解分析师评选如何反向影响其信息供给行为,这具有重要的理论意义和实际意义.本文从新的角度考察了分析师荐股信息对其获奖概率的影响,是对分析师声誉获取来源相关文献的有力补充.与此前文献的结论不同,本文研究发现,分析师在评选中获奖的概率与分析师荐股表现有关,但并非是荐股的年度平均表现,而是年度最佳和最差表现.第二,本文为有限注意力理论提供了新的支持性证据.现有文献主要将有限注意力理论应用于实证资产定价领域的研究,发现有限注意力使得投资者无法对公开信息充分解读,从而导致股价无法及时反映信息,形成股票收益率的可预测性.有别于以往文献,本文将有限注意力理论运用在最佳分析师评选这一场景,所得到的结果为有限注意力理论提供了新的支持性证据.第三,本文为分析师与机构投资者之间的利益互换行为提供了新的证据.以往文献从“交易费用压力”角度解释分析师与机构投资者之间的利益互换[12],认为分析师发布更加乐观的盈余预测信息和股票评级,帮助机构投资者获利,同时机构投资者以交易佣金回报分析师.本文实证结果显示,分析师有可能在研究报告发布之前对机构投资者进行了信息泄露,以换取机构投资者的投票,为分析师与机构投资者之间的利益交换行为补充了新的证据.

我国股票首次公开发行制度即将从实施了二十余年的核准制全变转变为注册制.注册制发行制度的核心在于证券发行方与投资者之间的信息透明.在此背景下,证券分析师在股票市场中将发挥越来越重要的作用.因此,构建科学客观的证券分析师外部评价体系,对激励分析师提供高质量的研究成果至关重要.本文实证研究显示,《新财富》最佳分析师评选的结果更多受到分析师的极端荐股表现所影响.这可能促使分析师在推荐股票时追求极端的投资机会.为了得到极端的荐股表现,分析师可能推荐高风险的股票,还可能推动概念炒作,导致股票价格泡沫化.因此,监管部门应采取措施规范最佳分析师评选活动,监管部门或行业自律组织可以尝试组织具有官方背景的最佳分析师评选,采用公开透明的量化指标,给出客观的评选结果,为分析师行业提供更加客观的外部评价体系.

1 文献回顾

目前为止,仅有少数几篇文献针对国外证券市场的最佳分析师评选进行了研究.例如,Hong和Kubik[5]发现,挖掘更多基本面信息增加了成为明星分析师的概率.Jackson[13]使用澳大利亚分析师评选数据进行研究,发现准确的盈余预测可以为分析师带来声誉.Emery和Li[6]同时使用“全美研究团队”评选 (I/I)和“最佳分析师”评选 (WSJ)数据进行实证研究,发现分析师信息质量对获奖概率起到正面作用,但获奖与否很大程度上取决于分析师的曝光度.Chiu等[4]以机构投资者在彭博终端上的搜索行为度量其对公司的关注程度,发现及时发布机构关注度较高的公司的盈利预测的分析师,在最佳分析师评选中获奖概率更高.

国内方面,已有文献以《新财富》最佳分析师评选作为我国证券分析师声誉获取的代理变量,对相关议题进行了广泛研究,但绝大多数研究者考察的是评选后获奖分析师与未获奖分析师的信息供给以及市场影响等方面的差异.例如,游家兴等[14]发现,相比于其他分析师,获奖分析师会更坚持独立判断,在投资者情绪高涨时发布的具有乐观偏差的盈余预测更少.张宗新和杨万成[15]发现获奖分析师更容易获得投资者信任,因此其发布的研报在中短期内可显著影响股价,但长期来看“明星光环”不会影响市场.张宗新和姚佩怡[16]发现获奖分析师并未表现出比其他分析师更高的盈余预测准确度.赵留彦和宁可[17]发现,相比其他分析师,获奖分析师上调股票评级后会带来更多的超额收益率.

仅有少数文献站在分析师评选之前的时点考察影响分析师在评选中获奖概率的因素.吴偎立等[9]发现分析师的曝光度是影响其在评选中获奖概率的主要因素,该文使用分析师股票推荐信息构建投资组合,以投资组合的信息比率(information ratio)来衡量分析师平均荐股信息质量,发现分析师获奖概率与其荐股信息质量无关.逯东等[10]发现分析师对关联机构重仓持有的股票的评级乐观程度越高,则其在评选中获奖概率越大.

基于以上文献回顾,现有文献对我国最佳分析师评选的研究仍较为有限.与此前文献的结论不同,本文研究发现,分析师在评选中的获奖概率与分析师荐股表现有关,但起作用的并非是年度平均荐股表现,而是年度最佳和最差荐股表现.在此基础上,本文还进一步检验了分析师已有声誉对上述机制的放大效应,以及分析师年度最佳和最差荐股表现对分析师获奖概率的非对称影响.

2 理论分析与研究假设

我国卖方分析师每年发布的研究报告数量众多,机构投资者几乎无可能阅读所有研究报告,并根据每位分析师的平均荐股结果进行投票.根据本文的统计,仅2020年就有2 447位卖方分析师发布了51 759份公司研究报告,每位分析师平均21篇.此外,分析师每周每月还会发布定期行业报告,其数量更是数倍于公司研究报告.如此海量的研究成果,任何机构投资者都无法逐一仔细阅读.任何一段时间内,市场中只有少部分股票能够带来大幅超额收益,因此大部分荐股信息不会给投资者带来大幅超额收益,所以大部分荐股信息都不会给投资者留下深刻印象.

由于分析师评选结果与机构投资者的利益并不直接相关,因此其投票行为更容易受到各种行为偏差的影响.Kahneman[11]指出,人类的关注资源是有限的,人不可能关注所有的信息,有些信息会被遗漏掉,即使是被关注到的信息,也不会赋予相同的权重,那些极端的、具有标志意义的信息更容易被注意到,并且留下深刻印象,这就是“有限注意力”现象.该理论被Pashler等[18]等大量心理学研究所证实.关注是信息反映的前提,没有被关注到的信息,无法对人的决策产生影响.国内外大量实证研究表明,有限注意力现象在金融市场中普遍存在,对投资者的交易行为和资产定价有显著影响[19, 20-23].有限注意力现象在最佳分析师评选过程中同样存在.例如,Emery和Li[6]通过问卷调查方式询问参与投票的机构投资者,90%的回应者都承认,他们在给分析师投票时很大程度上取决于候选者的知名度.Byun和Roland[24]发现,分析师平均盈利预测准确度对其在最佳分析师评选中的获奖概率没有显著影响,但分析师对机构持股比例较高的公司的盈利预测的准确度对其在评选中的获奖概率有显著正向影响.

2020年,我国来自44个证券公司的1 000多名分析师参与《新财富》评选.按照每位分析师21篇研究报告的数量计算,所有参选分析师在2020年发布的研报数量超过2万篇.在数量如此众多的分析师和荐股报告之中,本文认为,那些特别成功和特别失败的荐股更容易给机构投资者留下深刻印象,从而影响机构投资者的投票行为,理由如下.第一,许多文献研究了金融市场中的有限关注现象,发现异常的成交量和股价波动都会吸引投资者的关注[19, 25-27].分析师特别成功和特别失败的荐股意味着巨大的股价波动幅度,这本身就足以吸引机构投资者的关注.在观察到股价波动巨大的股票后,机构投资者很可能会复盘,搞清楚股价波动背后的逻辑,作为下一步投资的依据.在这个过程中,机构投资者会阅读分析师的研究报告,从而了解哪些分析师曾经推荐过该股票.因此,分析师的极端荐股表现会被机构投资者关注到.第二,特别成功的股票推荐,会在一段时间内被分析师用于自我宣传,被反复提起.特别失败的股票推荐,则会在投资者的谴责中广为扩散.每年《新财富》评选之前,参选分析师会去其服务的机构进行路演,介绍本年度的荐股成果.在路演过程中,分析师普遍会选取本年度最成功的荐股案例进行宣传,因为此方式最直观,最容易给机构投资者留下印象.对于推荐后不涨甚至下跌的股票,就被分析师选择性遗忘.

人们在对事物进行判断或评价时,存在代表性偏差——人类在对事件做出判断的时候,过度关注于这个事件的某个特征,而忽略了这个事件发生的大环境概率和样本大小.当机构投资者观察到一位分析师的一次极端成功荐股之后,可能会据此推断该分析师一位非常优秀的分析师,并忽略该分析师其他的并不成功股票推荐.类似的,当机构观察到分析师的一次非常失败的推荐后,可能对这位分析师留下非常负面的印象,并忽略该分析师其他可能还不错的荐股.

基于以上分析,如果一个分析师的年度最佳荐股成为全市场的年度最佳荐股,机构投资者会关注到该分析师,并给他投票的概率更大.类似的,如果一个分析师的年度最差荐股成为全市场的年度最差荐股,机构投资者同样关注到,给他投票的概率就更小.根据以上分析,本文提出以下研究假说.

研究假说1分析师荐股的年度最佳(最差)表现是否成为全市场年度最佳(最差)表现,对其在《新财富》最佳分析师评选中的获奖概率有显著正面(负面)影响.

进一步,分析师的已有声誉对于上述机制可能会有放大效应.对于已经拥有业界声誉的、知名度较高的分析师,他们的股票推荐表现更容易引起证券市场投资者的关注.例如,Bonner和Hugon[28]、伊志宏和江轩宇[29]发现明星分析师荐股在短期涨幅较大,张宗新和杨万成[15]进一步发现明星分析师荐股后股价涨幅更大这一现象与分析师的声誉有关.知名度较高的分析师的年度最佳(最差)荐股表现进入全市场的年度最佳(最差)表现,更容易被机构投资者关注,因此对获奖概率影响也更大.相反,对于知名度较低的分析师,即使他们的年度最佳(最差)荐股表现进入全市场的年度最佳(最差)表现,因机构投资者对其关注不高,对获奖概率影响也较小.由此本文提出研究假说2.

研究假说2对于曾经获奖的分析师,其年度荐股最佳(最差)表现是否进入全市场年度最佳(最差)表现,对其在《新财富》最佳分析师评选中的获奖概率的正面(负面)影响更大.

最后,证券分析师的年度最佳和最差荐股表现对其在评选中的获奖概率的影响可能是非对称的,原因如下.第一,分析师在拜票路演时会对自己的最佳荐股案例进行大力宣传,但对于失败的荐股案例,分析师本人显然没有激励去宣传.第二,虽然分析师每年撰写很多研究报告并推荐很多股票,但是分析师真心看好的股票可能只占其中一部分,很多研究报告只是为了完成工作量,或是为了创造与上市公司管理层的沟通机会而写[30].因此,分析师年度最佳荐股更可能是分析师真正看好的股票,而分析师年度最差荐股更可能并非是分析师真正看好的股票.机构投资者有很多机会和分析师私下交流,因此机构投资者可以了解到分析师真正看好哪些股票.所以,机构投资者更有可能买到分析师的年度最佳荐股;相反,机构投资者买到分析师年度最差荐股的概率则较低.由此推论,分析师年度最佳荐股对机构投资者的投票行为的影响,很可能比分析师年度最差荐股的影响更加显著.综上分析,本文提出如下研究假说.

研究假说3分析师的年度荐股最佳表现和最差表现同时进入全市场年度最佳和最差表现,对其在《新财富》最佳分析师评选中的获奖概率有显著的正面影响.

3 实证设计

3.1 样本来源

本文使用的数据包括:证券分析师股票评级数据、《新财富》最佳分析师名单数据、个股日度收益率数据、上市公司机构持股比例数据、上市公司行业分类数据.本文采用Wind行业分类标准的二级行业分类(2)该标准全面借鉴了国际权威行业分类标准GICS(Global Industries Classification Standard),在现有的行业分类标准中覆盖股票最多,同时也最贴近投资者的投资实践..除行业分类数据,其他数据均来自国泰安 (CSMAR)数据库,样本时间跨度为2005年—2017年.

证券分析师的股票评级分为5个等级:买入、增持、中性、减持、卖出.根据本文统计,买入和增持评级占全部股票评级的91.1%,因此本文只保留了买入或增持评级的研究报告.此外,本文剔除了当年发布报告数目小于5篇的分析师样本(3)并非所有的在职分析师都参选《新财富》最佳分析师评选.例如,CSMAR数据库的数据显示,2017年共有1 978位分析师发布了研究报告,但根据新财富评选的官方披露,当年只有1 400位分析师参加了评选,无法具体知道哪些分析师参加了评选.根据本文的研究结果,发布研究报告数量较多的分析师,获奖概率更高.因此本文认为,参加评选的分析师应该是当年发布研究报告数量较多的分析师.因此,本文剔除了当年发布研究报告数量少于5篇的分析师样本.即使不进行这样的样本筛选,所得到的实证结果与现有结果是完全一致的..

3.2 变量定义

3.2.1 超额收益率计算方法

本文以分析师荐股报告发布后1个月、3个月的股价原始收益率和超额收益率来衡量分析师单次荐股表现.在稳健性检验中,本文还以报告发布后6个月/9个月/12个月的股票原始收益率和超额收益率来衡量分析师单次荐股表现.

参考Liu[31],本文将分析师荐股报告发布前后的股票收益率分解为三个部分:公司、行业和市场,具体方法如下.

分析师在d=0日对公司n发布荐股报告,从自然日d1到自然日d2的股票累计收益率记为CRn,(d1,d2)

其中Rn,d代表股票n在d日的收益率.

第一步,使用每一年的日度收益率数据对下面的回归式进行估计.

第二步,使用每一年的日度收益率数据对下面的回归式进行估计.

分析师年度最佳荐股和最差荐股:

3.2.2 其他变量定义

最佳分析师虚拟变量stari,t:如果分析师i在t年获取《新财富》最佳分析师称号,则令stari,t=1,否则stari,t=0.

根据Emery和Li[6]和吴偎立等[9],以下变量也可能对分析师在评选中的获奖概率产生影响.因此,本文在回归中还控制了以下变量.

rptnmi,t代表分析师i在t年发布的研究报告的数目;stknmi,t代表分析师i在t年跟踪的股票数量.分析师发布更多的报告,关注更多的股票,可使分析师得到更高的曝光率和知名度,更容易给机构投资者留下印象.

expi,t代表分析师i截止t年度从事证券分析工作的时间,即分析师的从业经验.本文将CSMAR数据库中每位分析师第一次出现的时点作为该分析师从业时间的开始,计算每位分析师截止第t年的从业经验.从业时间越久,能接触到的机构投资者自然越多,随着人际关系的扩展,被越来越多的机构投资者所熟悉.随着经验的积累,更了解机构投资者的需求和心理,也就更容易给客户留下良好的印象.Hong等[35]发现从业经验有助于提高分析师在行业中存活下去的概率.

fundratioi,t代表分析师关注机构投资者重仓股票的积极程度.本文在每个年度将各行业中的股票按照机构持股比例的大小分为高低两组,fundratioi,t代表分析师i在t年发布的全部报告中关于机构持股比例较高组的股票的占比.关注机构重仓股可以提高自己的曝光率和知名度.机构希望能及时地了解他们正在持有股票的相关信息.所以,与机构重仓的股票相关的研究报告更容易被注意到,报告作者也更容易给机构投资者留下深刻印象.

buyratioi,t代表分析师i在第t年发布的全部研究报告中,给出买入评级的研究报告的占比.分析师给出更多的买入评级也可以吸引眼球,提高被关注的概率.

timesi,t代表分析师i在t年之前(不含t年)在新财富分析师评选中的累计获奖次数.曾经获奖的分析师已经具有一定业内的声誉,机构投资者更容易在众多报告作者中留意到他的名字.

housesizei,t代表分析师i所在券商在t年雇佣的分析师数量,用来度量券商的规模或者实力.实力雄厚和规模庞大的券商会给分析师带来更多的曝光机会.

3.3 研究设计

3.3.1 分析师年度荐股最佳(最差)表现与《新财富》评选获奖概率

本文采用logit模型研究分析师在评选中获奖概率的影响因素

(1)

式中Pr代表概率,X代表影响分析师获奖概率的因素.本文采用以下模型检验分析师年度最佳(最差)荐股表现是否入选市场最佳(最差)荐股表现,对分析师在评选中获奖概率的影响.

Xβ=α+β1×BiM(1,L),i,t+β2×WiM(1,L),i,t+

β3×mdi,t(CR(1,L))+β4×meani,t(CR(1,L))+

γControlsi,t

(2)

(3)

对以上两式进行估计,如果β1的估计值显著为正,β2的估计值显著为负,则说明分析师年度荐股最佳(最差)表现是否进入市场最佳(最差)表现,对分析师能否在《新财富》评选中获奖有显著的正向(负向)影响,从而支持本文研究假说1.

模型中的Controlsi,t为控制变量,包括分析师曾经获奖次数timesi,t、分析师跟踪股票数量stknmi,t、分析师发布报告数量rptnmi,t、分析师发布正面荐股在全部荐股中的比例buyratioi,t、分析师工作经验expi,t、分析师跟踪股票中机构持仓较高的股票占比fundratioi,t、分析师所在券商的规模housesizei,t.在回归中,本文还控制了行业固定效应和年度固定效应.例如,某些行业内上市公司较多,那么每个分析师跟踪的股票数量较多,但这并不意味着该行业的分析师获奖概率就更高.同样,由于各年度分析师的总体数量不同,分析师获奖的先验概率每年都不一样.因此,需要控制年度固定效应和行业固定效应.

3.3.2 曾经获奖分析师的获奖概率是否更容易受到年度最佳(最差)荐股表现影响

Xβ=α+β1×BiM(1,L),i,t+β2×BiM(1,L),i,t×

timesi,t+β3×WiM(1,L),i,t+β4×WiM(1,L),i,t×

timesi,t+β5×mdi,t(CR(1,L))+β6×

meani,t(CR(1,L))+γControlsi,t

(4)

(5)

对式(4)和式(5)进行估计,如果β3的估计值显著为正,β4的估计值显著为负,则说明对于曾经获奖的分析师,年度荐股最佳(最差)表现是否进入市场最佳(最差)表现,对分析师在《新财富》评选中的获奖概率正面(负面)影响更大,从而支持本文研究假说2.

3.3.3 分析师年度荐股最佳和最差表现对获奖概率的非对称影响

为了考察分析师年度荐股最佳和最差表现对获奖概率的非对称影响,本文构建以下回归模型.

Xβ=α+β1×OB(1,L),i,t+β2×OW(1,L),i,t+

β3×B&W(1,L),i,t+β4×mdi,t(CR(1,L))+

β5×meani,t(CR(1,L))+γControlsi,t

(6)

(7)

以上回归模型中,β3代表分析师i在t年最佳表现和最差表现同时入选市场最佳和市场最差表现对该分析师在评选中获奖概率的影响.如果回归结果中β3显著为正,则说明分析师年度最佳表现进入市场最佳对获奖概率的正面影响,大于年度最差进入市场最差对获奖概率的负面影响,从而支持本文的研究假说3.

4 实证结果

4.1 样本描述性统计

表1报告了本文中主要变量的描述性统计结果.max(CRF)(1,30)的标准差为20.5%,min(CRF)(1,30)的标准差为7.6%,说明在横截面上,不同分析师的年度最佳表现和最差表现有显著差异.stknm的均值和中位数分别为15.131和11,rptnm的均值和中位数分别为33.961和21,说明分析师每年关注的股票和发布的报告较多.因此,区分分析师年度荐股最佳表现、平均表现、最差表现是有意义的.buyratio的均值和中位数为0.91和1,说明约91%的研究报告均为买入和增持的正面评级.

表1 变量描述性统计Table 1 Summary statistics for the variables

4.2 分析师年度荐股最佳(最差)表现与《新财富》评选获奖概率

4.2.1 报告发布后股票原始收益率的年度最佳(最差)表现与获奖概率

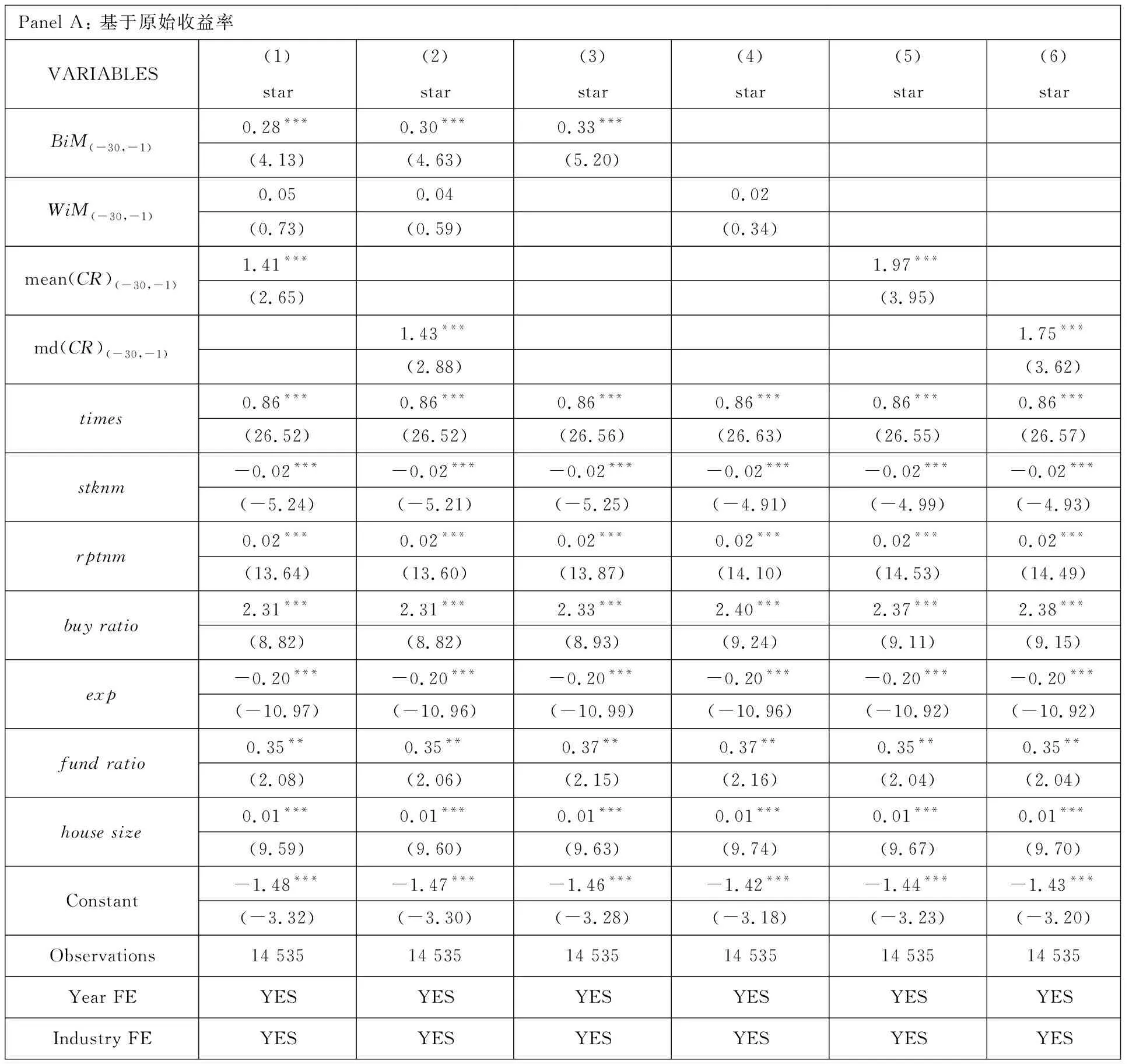

在回归时,本文对虚拟变量之外的所有变量进行均值为0、标准差为1的标准化处理.表2报告了对式(2)的估计结果.可以看到,BiM(1,30)和BiM(1,91)的回归系数在1%水平下显著为正,WiM(1,30)和WiM(1,91)的回归系数在1%水平下显著为负.这一结果说明,以荐股报告发布后一段时间内的股票原始收益率来度量分析师的荐股表现,如果分析师年度荐股最佳(最差)表现进入全市场年度最佳(最差)表现,则分析师在《新财富》评选中的获奖概率提高(下降).这一结果支持本文的研究假说1.

分析师年度荐股最佳(最差)表现是否进入全市场年度最佳(最差)表现,对分析师在评选中的获奖概率的影响在经济学意义上是显著的.本文使用表2第(1)列的回归结果给出以下例子.由于本文已经对虚拟变量以外的变量进行均值为0的标准化处理,因此将BiM(1,30)以外的变量取0并代入式(1),年度取2017年,行业取食品饮料行业,即2017年度虚拟变量取1,其余年度虚拟变量取0,食品饮料行业虚拟变量取1,其他行业虚拟变量取0.此时可得,当BiM(1,30)=0,则分析师在评选中获奖的概率为0.03,当BiM(1,30)=1,则分析师在评选中获奖的概率为0.09.也就是说,分析师年度最佳荐股表现进入全市场年度最佳表现,可使分析师的获奖概率从3%提高到9%.考虑到分析师在评选中获奖的先验概率不足20%,6%的概率提升幅度在经济意义上是相当重要的.

此外,在表2的第(1)列中,mean(CR)(1,30)的回归系数在10%水平下显著,但为负;在表2中,mean(CR)(1,30)、md(CR)(1,30)、mean(CR)(1,91)、md(CR)(1,91)的回归系数均不显著.这一结果不支持分析师的平均荐股表现对分析师在评选中的获奖概率具有显著影响.换言之,根据表2的实证结果,分析师的平均荐股表现对其在《新财富》评选中的获奖概率没有显著影响.

最后,表2中Times、rptnm、buyratio、fundratio、housesize的回归系数均在5%或1%水平下显著为正.这些回归结果说明分析师的曝光度对于其在《新财富》评选中的获奖概率具有显著的正面影响.这一结论与现有文献一致[6,9].

4.2.2 报告发布后股票超额收益年度最佳(最差)表现与获奖概率

表3 荐股发布后股票超额收益与分析师获奖概率Table 3 Stock recommendation performance and analyst rankings (based on excess return)

此外,与表2的实证结果类似,mean(CRF)(1,30)、md(CRF)(1,30)、mean(CRF)(1,91)、md(CRF)(1,91)的回归系数均不显著.这一结果不支持分析师的平均荐股表现对分析师在评选中的获奖概率具有显著影响.换言之,分析师的平均荐股表现对其在《新财富》评选中的获奖概率没有显著影响.

最后,Times、rptnm、buyratio、fundratio、housesize的回归系数均在5%或1%水平下显著为正,与表2一致.

4.3 曾经获奖分析师的获奖概率是否更容易受到年度荐股最佳(最差)表现影响

4.3.1 报告发布后股票总体收益年度最佳(最差)表现与获奖概率

表4展示了对式(4)的估计结果.可以看到,times×BiM(1,30)和times×BiM(1,91)的回归系数显著为正,times×WiM(1,30)和times×WiM(1,91)的回归系数显著为负.这一结果说明,分析师在历史上的获奖次数越多,即业内知名度越大,则其年度荐股最佳(最差)表现是否进入全市场年度最佳(最差)表现,对其在《新财富》评选中的获奖概率影响越大.这一结果支持本文的研究假说2.

表4 分析现已有声誉的放大效应(基于原始收益率)Table 4 Amplifying effect of analysts’existing reputation (based on raw return)

与前文的实证结果一致,在表4中,mean(CR)(1,30)、md(CR)(1,30)、mean(CR)(1,91)、md(CR)(1,91)的回归系数均不显著,说明分析师的平均荐股表现对其在《新财富》评选中的获奖概率没有显著影响.

最后,Times、rptnm、buyratio、fundratio、housesize的回归系数均显著为正,与上文的相关结果一致.

4.3.2 报告发布后股票超额收益年度最佳(最差)表现与获奖概率

表5 分析现已有声誉的放大效应(基于超额收益率)Table 5 Amplifying effect of analysts’existing reputation (based on excess return)

与表4的实证结果一致,mean(CRF)(1,30)、md(CRF)(1,30)、mean(CRF)(1,91)、md(CRF)(1,91)的回归系数均不显著,说明分析师的平均荐股表现对其在《新财富》评选中的获奖概率没有显著影响.

最后,Times、rptnm、buyratio、fundratio、housesize的回归系数均显著为正,与上文的相关结果一致.

4.4 分析师年度荐股最佳和最差表现对获奖概率的非对称影响

4.4.1 报告发布后股票总体收益年度最佳(最差)表现与获奖概率

表6展示了对式(6)的估计结果.OB(1,30)和OB(1,91)的回归系数显著为正,说明分析师的年度最佳荐股表现进入全市场年度最佳表现可提高该分析师在评选中的获奖概率,OW(1,30)和OW(1,91)的回归系数显著为负,说明分析师的年度最差荐股表现进入全市场年度最差表现可降低该分析师在评选中的获奖概率.这一结果支持本文的研究假说1.

表6 最佳表现和最差表现的非对称影响(基于原始收益率)Table 6 Asymmetric effects of best and worst performance (based on raw return)

特别是,B&W(1,30)和B&W(1,91)的回归系数在1%水平下显著为正.以上结果说明,分析师的年度最佳荐股表现和最差荐股表现同时进入全市场年度最佳和最差表现,对该分析师在《新财富》评选中的获奖概率有正面影响.这一结果支持本文研究假说3.

与前文一致,mean(CR)(1,30)、md(CR)(1,30)、mean(CR)(1,91)、md(CR)(1,91)的回归系数均不显著,说明分析师的平均荐股表现对其在《新财富》评选中的获奖概率没有显著影响.

最后,Times、rptnm、buyratio、fundratio、housesize的回归系数均显著为正,与上文的相关结果一致.

4.4.2 报告发布后股票超额收益年度最佳(最差)表现与获奖概率

表7 最佳表现和最差表现的非对称影响(基于超额收益率)Table 7 Asymmetric effects of best and worst performance (based on excess return)

与前文实证结果一致,mean(CRF)(1,30)、md(CRF)(1,30)、mean(CRF)(1,91)、md(CRF)(1,91)的回归系数均不显著,说明分析师的平均荐股表现对其在《新财富》评选中的获奖概率没有显著影响.

最后,Times、rptnm、buyratio、fundratio、housesize的回归系数均显著为正,与上文的相关结果一致.

4.5 考虑信息可能提前泄露的情形

针对美国证券分析师的实证研究发现,分析师可能向一些客户提前提供信息[36-39].Irvine等[36]实证发现,机构投资者在分析师荐股报告发布之前就开始大量买入,并赚取超额收益,这说明机构投资者提前收到相关信息.Christophe等[37]实证发现,市场早在分析师公布下调标的股票评级的三天前就开始出现大量卖空该股票的行动.国内方面,蔡庆丰和杨侃[40]以证券分析师上调公司评级事件为研究对象,发现证券分析师发布研究报告前市场确实存在显著的知情交易.

考虑到分析师可能在荐股报告发布之前向机构投资者透露相关信息,导致股票价格提前反应信息,本文还以荐股报告发布前一段时间的股票原始收益率和超额收益率作为度量分析师荐股表现的指标,考察了分析师荐股表现对其在评选中获奖概率的影响.回归模型如下.

Xβ=α+β1×BiM(-23,-1),i,t+β2×WiM(-23,-1),i,t+

β3×mdi,t(CR(-23,-1))+β4×meani,t(CR(-23,-1))+

γControlsi,t

(8)

γControlsi,t

(9)

表8 信息泄露与分析师获奖概率Table 8 Information leakage and analyst rankings

此外,mean(CR)(-30,-1)、md(CR)(-30,-1)、mean(CRF)(-30,-1)、md(CRF)(-30,-1)的回归系数均显著为正,这一结果也与前文不同.其背后的可能原因与上一段类似.分析师虽然每年撰写很多研究报告并推荐很多股票,但真心推荐的股票只占其中一部分.分析师提前泄露信息的股票,应该是分析师真正看好的股票.由于提前泄露信息本身就是违规行为,获得信息的机构投资者与该分析师的关系一定非常密切,所以获得信息的机构投资者对于分析师的平均荐股水平也会留有较深的印象.因此,荐股报告发布前的股价平均走势也会影响机构投资者的投票行为,从而影响分析师在评选中的获奖概率.

为什么荐股报告发布后的平均股价表现无法影响分析师在评选中的获奖概率?本文认为原因如下.每个机构投资者可能都有途径从某些分析师处获取提前泄露的信息,但是我国股票市场中有成千上万的机构投资者.因为泄露信息属于违规行为,分析师不会也无法向大量的机构投资者泄露信息,相反,分析师只会向与之关系密切的机构投资者泄露信息.所以,能够获得某个特定分析师提前泄露的信息的机构投资者仅占全市场的很小一部分.因此,对于每个特定的分析师而言,市场中绝大多数机构投资者并没有渠道从他哪里提前获得信息,他们是在看到该分析师的荐股报告之后才得知分析师的股票评级.因此,对于一个特定的分析师而言,绝大多数机构投资者会以报告发布后的股价表现作为投票的依据.根据前文的讨论,在报告发布后,只有当股价有极端好或极端坏的表现,才足以吸引机构投资者的注意力,给其留下深刻印象.

最后,表8报告的回归结果在一定程度上支持分析师在报告发布前将信息泄露给机构投资者的可能性,机构投资者以评选中的投票作为交换.

5 稳健性检验

本文还进行了一系列稳健性检验,因篇幅所限,结果不在正文中展示,如有需要可向通讯作者索取.

首先,本文以分析师股票评级调整后股价表现作为分析师荐股信息质量的评价指标,考察了分析师极端荐股表现对其在分析师评选中的获奖概率的影响,发现与现有结论一致.第二,本文以荐股报告发布后6个月、9个月、12个月内股价表现作为荐股信息质量的衡量标准,其结果与现有结果一致.第三,本文还以分析师个人最佳和最差荐股表现进入全市场的最佳和最差5%和10%作为分析师极端荐股表现度量指标,考察了分析师极端荐股表现对获奖概率的影响,发现与现有结果一致.第四,在不对分析师样本进行筛选的全样本下,本文结果没有变化.第五,本文将全部分析师荐股样本分成两个子样本:盈余公告前后3天内的荐股样本和正常荐股样本.在两个子样本内定义分析师每年的极端荐股表现,采用本文的实证模型进行估计,所得结果与现有结果一致.第六,本文考察了分析师年度荐股极端表现进入市场极端表现的连续性,发现其并不具备连续性.本文还进一步考察了连续两年极端荐股表现进入全市场极端荐股表现对分析师在最佳分析师评选中获奖概率的影响,发现分析师连续两年进入全市场最佳表现或全市场最差表现对分析师在评选中的获奖概率没有显著影响.

6 结束语

我国证券市场正处于“新兴加转轨”阶段,上市公司质量良莠不齐,上市公司的信息披露普遍质量不高,个人投资者普遍缺乏金融专业知识.这些因素都使得分析师的信息中介作用更加重要.获取声誉对分析师具有重大潜在利益,在《新财富》最佳分析师评选中获奖则是我国证券分析师获取声誉的最重要途径之一.深入考察分析师在评选中获得声誉的影响因素,对于理解我国证券分析师面对的外部评价环境,理解分析师的信息供给行为,提升分析师信息供给质量,乃至提高证券市场信息效率都具有重要的理论和实践意义.

本文以卖方分析师在《新财富》最佳分析师评选中获奖作为分析师声誉获取的代理变量,实证研究了分析师股票推荐的极端表现对声誉获取的影响.综合本文的实证结果,得到以下结论:1)在控制分析师年度平均荐股表现的前提下,分析师年度最佳(最差)股票推荐表现进入全市场年度最佳(最差)荐股表现,对分析师在评选中的获奖概率有显著正面(负面)影响;2)分析师的已有声誉对上述机制具有放大作用——对曾经获奖的分析师而言,其年度最佳(最差)股票推荐表现进入全市场年度最佳(最差)荐股表现,对其在评选中的获奖概率的正面(负面)影响更大;3)分析师的年度最佳股票推荐表现和最差股票推荐表现进入全市场年度最佳和最差荐股表现对其在评选中的获奖概率的影响非对称——如果分析师的最佳和最差荐股表现同时进入全市场年度最佳和最差表现,对分析师的获奖概率有正面影响.最后,本文还以荐股报告发布前一段时间的股票原始收益率和超额收益率作为度量分析师荐股表现的指标,发现分析师的年度荐股最佳表现依然对分析师在《新财富》评选中的获奖概率有显著正向影响.

本文实证研究显示,《新财富》最佳分析师评选的结果更多受到分析师的极端荐股表现所影响.这可能对分析师信息供给行为构成反向激励,促使分析师在推荐股票时追求极端的投资机会.分析师可能为了获得极端的荐股表现而推荐高风险的股票,还可能推动概念炒作,导致股票价格泡沫化.因此,监管部门应采取措施规范最佳分析师评选活动,监管部门或行业自律部门可以尝试组织具有官方背景的最佳分析师评选,采用公开透明的量化指标,给出客观的评选结果,为分析师行业提供更加好的外部评价体系.